Финансово-экономическая диагностика компании - комплексное системное изучение финансового состояния и факторов, влияющих на него, с целью прогнозирования уровня доходности капитала компании, выявления возможностей повышения эффективности ее функционирования. Способность компании успешно функционировать и развиваться, сохранять равновесие своих активов и пассивов в постоянно изменяющейся внутренней и внешней среде, постоянно поддерживать свою платежеспособность и финансовую устойчивость, свидетельствует о ее устойчивом финансовом состоянии и наоборот.

Основная цель диагностики – получение ключевых, т.е. наиболее информативных показателей, дающих объективную и точную картину финансового состояния компании.

При диагностике нефтегазовой ТНК необходимо принимать во внимание теории:

1) Теория структуры капитала. Исходит из идеального рынка капитала (с нулевым налогообложением), где стоимость компании зависит не от структуры капитала, а исключительно от принятых ею решений по инвестиционным проектам. Данные решения определяют будущие денежные потоки и уровень их риска.

2) Теория портфеля. Структура инвестиционного портфеля влияет на степень риска ценных бумаг; доходность ценных бумаг зависит от степени риска.

3) Теория дивидендов. Доказывает, что политика выплаты дивидендов не влияет на стоимость фирмы.

4) Теория агентских отношений. Цель фирмы - максимизация собственности (богатства) ее акционеров, а это сводится к максимизации цены акций фирмы. Менеджеры фирм могут иметь и другие цели, конкурирующие с максимизацией богатства акционеров. Тот факт, что владельцы фирмы, ее акционеры, предоставляют менеджерам право принятия решений, создает потенциальный конфликт интересов.

Для финансово-экономической диагностики нефтегазовых ТНК используются показатели:

1. Отчет о прибылях и убытках (Income Statement Analysis)

1.1. Темпы роста дохода, средний рост за год

1.2. Выручка, процент себестоимости в выручке, средняя маржа

Средняя маржа показывает, сколько копеек прибыли приносит 1 рубль выручки.

1.3. Факторный анализ операционной прибыли

1.4. Рентабельность продаж

Рассчитывается как частное чистой прибыли и выручки от реализации.

2. Баланс (Balance sheet)

2.1. Структура активов и пассивов

Если у нефтегазовых ТНК наблюдается рост как оборотных, так и внеоборотных активов, это говорит о том, что компания активно занимается аквизициями, а также заметен рост добычи, переработки и продажи сырья и продуктов переработки.

В структуре пассивов могут преобладать как заемные, так и собственные средства. Если преобладают заемные, это говорит либо о недавно проведенных аквизициях, либо об использовании полученных средств в разведке новых месторождений нефти и газа. И если компания входит в число стратегических предприятий, в крайнем случае ей будет оказана поддержка государства. Именно поэтому чаще всего нефтегазовые ТНК поддерживают высокий уровень заемных средств в пассиве баланса.

2.2. Коэффициенты финансовой независимости, ликвидности

Коэффициент абсолютной ликвидности показывает, какая часть краткосрочных заемных средств может быть при необходимости погашена немедленно.

Коэффициент быстрой ликвидности показывает, насколько быстро компания способная погасить краткосрочные обязательства оборотными активами.

Коэффициент текущей ликвидности показывает, сколько рублей текущих активов приходится на один рубль текущих обязательств.

Коэффициент финансовой независимости (автономии) показывает долю собственности владельцев компании в общей сумме средств. Чем больше значение коэффициента (нормативное значение >0,5), тем лучше финансовое состояние компании. Если ниже, то это говорит о том, что возможен прирост активов, приобретенных в долг.

2.3. Оборачиваемость активов, запасов

Если коэффициент оборачиваемости активов и запасов снижается, это говорит о снижении спроса на товар и увеличении производственных запасов. Это подтверждается увеличением запасов нефти и газа компании.

2.4. Оборачиваемость дебиторской и кредиторской задолженности

Коэффициент оборачиваемости дебиторской задолженности обратно пропорционален времени одного оборота средств, вложенных в дебиторскую задолженность.

Коэффициент оборачиваемости кредиторской задолженности показывает увеличение или снижение коммерческого кредита, предоставляемого компании.

2.6. Операционный и финансовый циклы

Продолжительность операционного цикла – обобщенная характеристика продолжительности омертвления финансовых ресурсов в текущих активах.

Финансовый цикл – это период времени между оплатой кредиторской задолженности и поступлением средств от дебиторов, то есть, какой период времени компания находится без средств. Если цикл становится длиннее, деловая активность компании уменьшается.

3. Отчет о движении денежных средств (Cash Flow Statement)

3.1. Свободный денежный поток на собственный капитал (CF to equity) – это количество денег, оставшееся из прибыли после уплаты налогов, платежей по долгам и расходов на поддержание и развитие операционной деятельности компании. Данный показатель определяется: чистая прибыль – CAPEX – текущие активы – текущие обязательства + новые заимствования – погашение задолженности.

3.2. Свободный денежный поток фирмы (CF to the firm) – средства, которые остаются после выплаты налогов и капитальных затрат, но до вычета платежей по процентам и долгу. Данный показатель определяется: денежный поток от основной деятельности – капитальные расходы.

3.3. Средневзвешенная стоимость капитала (WACC)

WACC показывает альтернативную стоимость инвестирования, то есть минимальный возврат средств предприятия на вложенный в его деятельность капитал. Если данный показатель снижается, это говорит о положительной тенденции, так как доходность собственного капитала выше, а стоимость заемного становится ниже.

4. Другие показатели

4.1. Операционный рычаг

Показатель, отвечающий на вопрос, во сколько раз темпы изменения прибыли от продаж превышают темпы изменения выручки от продаж.

4.2. Финансовый рычаг - Показатель, отражающий уровень дополнительно генерируемой прибыли на собственный капитал при различной доле использования заемных средств.

4.3. Рентабельность собственного капитала

Коэффициент, равный отношению чистой прибыли от реализации к среднегодовой стоимости собственного капитала.

4.4. Рентабельность капитала (ROE) по Дюпону

Формула Дюпона включается три фактора, влияющих на рентабельность собственного капитала:

* операционную эффективность (рентабельность продаж по чистой прибыли);

* эффективность использования всех активов (оборачиваемость активов);

* кредитное плечо, соотношение собственного и заемного капитала (финансовый леверидж);

В случаях, когда у организации неудовлетворительная рентабельность собственного капитала, формула Дюпона помогает выявить, какой из факторов привел к такому результату.

4.5. Маржа безопасности

Показывает, насколько компания может сократить объемы продаж, прежде чем начнет нести убытки. Чтобы посчитать маржу безопасности, надо начать с точки безубыточности – это тот объем продаж, при котором маржинальной прибыли (выручка за вычетом переменных расходов) хватает, чтобы покрыть постоянные затраты.

4.7. Коэффициент рентабельности инвестированного капитала (ROIC)

Показывает, насколько эффективно менеджмент предприятия инвестирует средства в основную деятельность предприятия.

4.8. Дивидендная доходность акций

4.9. Коэффициент отдачи собственного капитала Показывает, сколько требуется оборотов для оплаты выставленных счетов.

16. Принципы измерения цен мировой торговли нефтью: нефтецены в

долларах США, СДР, «мультивалюте».

Таблица -Эволюция механизма ценообразования на мировом рынке нефти

| Периоды

| До 1947 г.

| 1947-1971 гг.

| 1971-1986 гг.

| 1986 г. – по наст. время

|

| Принцип ценообразования

| Картельный

| Картельный

| Картельный

| Конкурентный

|

| Кто устанавливает цену

| МНК

| МНК

| ОПЕК

| Биржа

|

| Характер конкуренции

| Горизонтальная

| Горизонтальная

| Вертикальная

| Вертикальная

|

| Динамика спроса

| Устойчивый рост

| Устойчивый рост

| Рост/снижение

| Замедленный рост

|

| Динамика и уровни цен (долл. барр., в текущих ценах)

| Без особых изменений, около 2

| Без особых изменений, около 2

| Рост с 2 до 40 (к 1981), снижение до 30 (к 1985), падение до 10 (1986)

| Колебание в пределах 15-20 (до 1997), снижение до 10 (до 1999), рост до 25 (1999)

|

| Доминирующие виды внешнеторговых сделок

| Регулярные (Объем + Цены)

| Регулярные (Объем + Цены)

| Регулярные (Объем) + разовые (Цены)

| Регулярные (Объем) + регулярные (Объем) + биржевые (Цены)

|

| Доминирующие цены

| Трансфертные, справочные, рыночные

| Трансфертные, справочные, рыночные

| Рыночные, справочные, трансфертные

| Рыночные, трансфертные

|

Принцип ценообразования. На 1-2 этапах «ценообразующий» картель состоял из 7 вертикально-интегрированных международных нефтяных компаний (Exxon, Mobil, Gulf, Texaco, StandardOil of California, BP, Royal Dutch / Shell). На 3 этапе доминирующая роль в ценообразовании перешла к картелю, состоявшему из 13 государств, ОПЕК. С 1986 года картельный принцип (назначение цен ограниченной группой игроков по своему усмотрению) уступил место бирже, где цены устанавливаются в результате конкурентной борьбы двух противоборствующих групп огромного числа игроков.

Кто устанавливает цену. До 1971 года на рынке доминировали компании международного нефтяного картеля (МНК). В период 70-80-х гг. в добывающей части нефтяного бизнеса (upstream) доминировали государства ОПЕК в лице своих государственных нефтяных компаний; в транспортировке, переработке и сбыте (downstream) продолжали доминировать международные и независимые частные нефтяные компании, а также государственные нефтяные компании стран-импортеров.

Характер конкуренции. В период доминирования на рынке МНК конкуренция была горизонтальной, между отдельными компаниями МНК и независимыми компаниями на рынках материнских стран. Приобретя контроль над основными добывающими активами мировой нефтяной промышленности, страны ОПЕК превратились в 70-е годы в основного игрока на рынке нефти. Со сменой основного игрока на рынке стала преобладать вертикальная конкуренция между национальными (в основном добывающими) компаниями стран ОПЕК и компаниями, действующими в сфере переработки, сбыта и т.п. Впоследствии на мировом нефтяном рынке происходили процессы диверсификации и глобализации деятельности его субъектов. В итоге произошло взаимопроникновение многих компаний в смежные виды деятельности либо в географическом, либо в технологическом плане, произошло усиление и горизонтальной, и вертикальной конкуренции при их одновременном существовании.

Динамика спроса. На 1-2 этапах - период интенсивно растущего рынка нефти. На этапе 1971-86 гг. были периоды как роста (до начала 80-х годов), так и снижения спроса (в первой половине 80-х годов). С середины 80-х годов происходит замедленный рост мирового спроса на жидкое топливо.

Динамика и уровни цен. До 1947 года цены на нефть в текущем измерении держались на низком уровне и имели тенденцию к снижению. Затем, до начала 70-х гг., оставались практически неизменными в том же ценовом диапазоне - на уровне менее 2 долл. за баррель.1971-1986 гг. - период сильных колебаний цен. События 1986-го года получили известность как «нефтяной антикризис». После повышения цен 70-х годов импортный спрос на жидкое топливо сокращался прежде всего на нефть ОПЕК при одновременном повышении ее поставок на мировой рынок из государств, не входящих в ОПЕК. Поэтому политика ОПЕК была направлена на максимизацию доходов от вывоза нефти и осуществлялась посредством ограничения предложения жидкого топлива. Сокращение экспорта нефти из стран ОПЕК осуществлялось за счет уменьшения квоты Саудовской Аравии, принявшей на себя функции замыкающего поставщика в рамках ОПЕК в целях сохранения цен на нефть на высоком уровне. В конкурентной борьбе за рынкине входящие в ОПЕК государства-экспортеры прибегали к установлению более низких, чем страны ОПЕК, цен. Этому способствовали понижавшиеся цены на нефтепродукты, использовавшиеся экспортерами в качестве базисных цен при определении уровня контрактных цен на нефть (ценообразование по принципу «нет-бэк» определение уровня цен на сырье «обратным счетом» по технологической цепочке от уровня цен продаж конечного продукта). В условиях, когда страны ОПЕК стремились поддерживать свои отпускные (официальные продажные) цены на максимально высоком уровне, ценообразование конкурентов по принципу «нет-бэк» обеспечивало последним более низкие, чем у ОПЕК, цены и вело к вытеснению ОПЕК с рынка. В декабре 1985 г. Саудовская Аравия отказалась от роли замыкающего поставщика. Страны ОПЕК провозгласили отход от политики поддержания высоких цен на нефть путем ограничения добычи, сменив ее курсом на восстановление «справедливой» доли стран ОПЕК на рынке нефти. В течение первого полугодия 1986-го года ближневосточные страны ОПЕК резко увеличили добычу. В условиях нарастающего избытка предложения борьба стран ОПЕК за увеличение своей доли на рынке вылилась в «войну цен» и привела к их обвалу. В последующие год-два произошла «техническая коррекция» цен.

Доминирующие виды внешнеторговых сделок. На 1-2 этапах доминировали регулярные сделки, определявшие как объемы торговли, так и уровень цен. На 3 этапе начал развиваться рынок разовых сделок. До середины 80-х гг. регулярные сделки определяли объемы международной торговли нефтью, но цена к этому времени уже определялась на рынке разовых сделок. На 4 этапе доминировать в определении объемов торговли продолжал рынок разовых сделок. А к бирже перешла ценообразующая роль - цены стали формироваться на бирже как в сделках с немедленной, так и с отсроченной поставкой.

Доминирующие цены. На 1-2 этапах: трансфертные цены, использовавшиеся вертикально интегрированными международными нефтяными компаниями для минимизации своих налоговых отчислений по месту добычи нефти; справочные цены, применявшиеся для расчета налоговых отчислений в бюджеты тех развивающихся стран, где международные нефтяные компании являлись концессионерами; рыночные цены, которые применялись на том сегменте рынке, где работали действительно независимые субъекты. На 3 этапе на первое место вышли рыночные цены, т.е. цены разовых сделок. Институт справочных цен сохранялся по той причине, что наряду с существованием официальных отпускных цен ОПЕК продолжала существовать и практика установления справочных цен для исчисления налогов концессионеров. Затем трансфертные цены. На 4 этапе механизм справочных цен отсутствует. Сохранились цены рыночные и трансфертные.

17. Энергетическая политика ведущих стран мира (на примере России и

одного из зарубежных государств)

Россия

Энергетическая стратегия России на период до 2030 года – основополагающий правовой акт, определяющий сущность энергетической политики России.

В стратегии закреплено положение о том, что Россия проводит долгосрочную энергетическую политику.

К числу основных составляющих государственной энергетической политики (и соответствующие стратегические цели) относятся:

· Недропользование и управление государственным фондом недр. Главными тенденциями являются:

изменение структуры разведанных запасов топливно-энергетических ресурсов в пользу трудноизвлекаемых и сложнокомпонентных (увеличение доли трудноизвлекаемой и сверхвязкой нефти, "жирного" и низконапорного газа);

изменение географии добычи углеводородов в России за счет вовлечения в эксплуатацию ресурсов Восточной Сибири и Дальнего Востока, полуострова Ямал, континентального шельфа арктических морей и Каспийского моря.

Необходимо решение следующих задач: повышение активности геологического освоения новых территорий и акваторий;

стимулирование привлечения частных инвестиций в геолого-разведочные работы и недропользование.

· Развитие внутренних энергетических рынков.

Необходимо решение следующих задач: совершенствование государственного контроля над уровнем экономической концентрации на энергетических рынках и государственного регулирования естественных монополий в энергетическом секторе; создание и развитие отечественных систем биржевой торговли всеми видами топливно-энергетических ресурсов; формирование эффективной и стабильной системы тарифо- и ценообразования на энергетических рынках.

Необходимо решение следующих задач: совершенствование государственного контроля над уровнем экономической концентрации на энергетических рынках и государственного регулирования естественных монополий в энергетическом секторе; создание и развитие отечественных систем биржевой торговли всеми видами топливно-энергетических ресурсов; формирование эффективной и стабильной системы тарифо- и ценообразования на энергетических рынках.

· Формирование рационального топливно-энергетического баланса. Необходимо решение следующих задач: снижение доли газа, сопровождаемое адекватным увеличением доли угля и нетопливной энергетики в структуре внутреннего потребления; обеспечение рационального соотношения объемов экспорта и внутреннего потребления различных видов топливно-энергетических ресурсов; стимулирование производства, экспорта и внутреннего потребления энергоносителей, а также продукции топливно-энергетического комплекса неэнергетического назначения с высокой добавленной стоимостью.

· Региональная энергетическая политика. Стратегической целью региональной энергетической политики является создание устойчивой и способной к саморегулированию системы обеспечения региональной энергетической безопасности с учетом оптимизации территориальной структуры производства и потребления топливно-энергетических ресурсов.

· Инновационная и научно-техническая политика в энергетике. Необходимо решение следующих задач: воссоздание и развитие научно-технического потенциала, включая фундаментальную науку, прикладные исследования и разработки, модернизацию экспериментальной базы и системы научно-технической информации; создание благоприятных условий для развития инновационной деятельности, направленной на коренное обновление производственно-технологической базы топливно-энергетического комплекса.

· Социальная политика в энергетике. Стратегической целью государственной политики в этой сфере является развитие социального партнерства энергетического бизнеса и общества, а также воспроизводство человеческого капитала в энергетике.

· Внешняя энергетическая политика. Реализованы такие масштабные проекты по строительству экспортной энергетической инфраструктуры для повышения надежности поставок и транзита российских энергоресурсов в Европу, как: газопровод "Голубой поток" (16 млрд. куб. м газа в год, 2005 год); первая очередь Балтийской трубопроводной системы (65 млн. тонн нефти в год, 2006 год); газопровод Ямал - Европа (33 млрд. куб. м газа в год, 2007 год); первая очередь нефтепродуктопровода "Север" (8,4 млн. тонн нефтепродуктов в год, 2008 год). С целью диверсификации направлений экспортных поставок российских энергоресурсов начата реализация таких новых инфраструктурных проектов, как: газопровод "Северный поток" (55 млрд. куб. м газа в год); нефтепровод Восточная Сибирь - Тихий океан (80 млн. тонн нефти в год). Подписаны соглашения о строительстве газопровода "Южный поток" (30 млрд. куб. м газа в год), Прикаспийского газопровода (20 млрд. куб. м газа в год), нефтепровода Бургас - Александруполис (35 млн. тонн нефти в год). Приняты решения о строительстве второй очереди Балтийской трубопроводной системы (50 млн. тонн нефти в год), расширении мощностей Каспийского трубопроводного консорциума.

Франция

С середины XX в. по настоящее время Франция значительно изменила структуру национального топливно-энергетического баланса. Вначале она осуществила переход с угля на нефть и газ. После резкого повышения в 1970-е годы мировых цен на углеводороды страна приступила к ускоренному развитию атомной энергетики для снижения зависимости от импорта энергоносителей. В последнее время растущее внимание уделяется возобновляемым источникам энергии. Современное состояние ТЭК Франции является результатом проведения единой продуманной политики в области энергетики. Энергетическая политика Франции на сегодняшний момент находится в русле Европейской энергетической политики. Следует, однако, отметить, что в отличие от остальных стран ЕС Франция в большей степени опирается на использование электроэнергии, выработанной на АЭС. Как и во всей остальной Европе расширяется использование возобновляемых источников энергии, таких как солнечные батареи, ветряные электростанции и биотопливо. Важной составляющей этой политики является энергоэффективность. Производство электроэнергии во Франции в основном осуществляется за счёт АЭС (78%), 12% на ГЭС и 1,5% на ветряных электростанциях. По объёму производства электроэнергии на АЭС Франция (406 ТВт*ч в 2013 г.) уступает только США (800 ТВт*ч, 2013 г.)1, при этом она существенно опережает их по удельному весу электроэнергии, вырабатываемой атомными станциями, и является нетто-экспортёром электроэнергии (в Италию, Бельгию и другие страны).

В настоящее время ТЭБ по видам энергии выглядит следующим образом: электроэнергия - 44%, нефть - 31%, природный газ – 15%, возобновляемые источники энергии - 5,4%, уголь – 4%.

18. Топливно-энергетический баланс страны. Определение, факторы

построения структуры ТЭБ

Топливно-энергетический балан с - соотношение для экономического объекта или некоторой территории объемов топливно-энергетических ресурсов, поступающих вследствие добычи или ввоза и убывающих вследствие потребления на месте или вывоза.

Топливно-энергетический баланс страны – это система показателей, которая характеризирует существующие топливно-энергетические ресурсы (ТЭР) в стране и их использование.

Топливно-энергетический баланс страны – это баланс производства, преобразования и потребления всех видов энергии.

Различают топливный баланс, в котором отражаются все виды топлива, и топливно-энергетический баланс, в котором наряду с топливом учитывается вся произведенная и использованная энергия (электроэнергия, энергия сжатого воздуха и др.).Как любой материальный баланс, топливно-энергетический баланс оформляется в виде таблицы, состоящей из двух равных частей: в левой части (ресурсы) отражаются производство (добыча) топлива, выработка электроэнергии, выработка атомной и геотермальной электроэнергии, импорт, прочие поступления и остаток на начало года; в правой части (распределение) показываются общий расход, в том числе на выработку электроэнергии, теплоэнергии и сжатого воздуха, на производственно-технические и прочие нужды; экспорт и остаток на конец года.

Топливный и топливно-энергетический балансы не только дают общее представление о размерах производства и потребления топлива и энергии в стране, но и показывают, какой бассейн или район, в каком количестве, какого вида и сорта топлива может добыть в планируемом периоде.

Под структурой топливно-энергетического баланса понимаются состав топлива и энергии, включаемых в баланс, и их доля в общем объеме производства и потребления. От структуры топливно-энергетического баланса в значительной мере зависят экономика страны и эффективность производства. Это связано с тем, что различные виды топлива и энергии существенно отличаются друг от друга по своей экономичности.

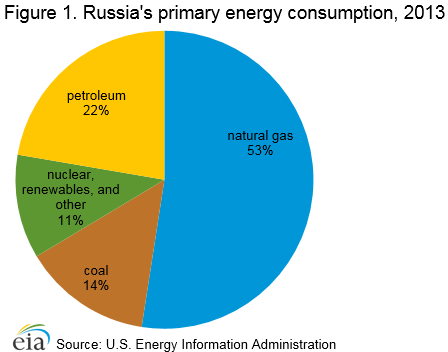

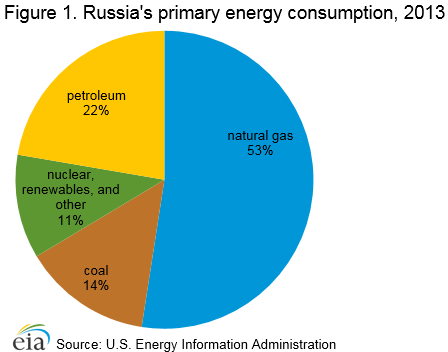

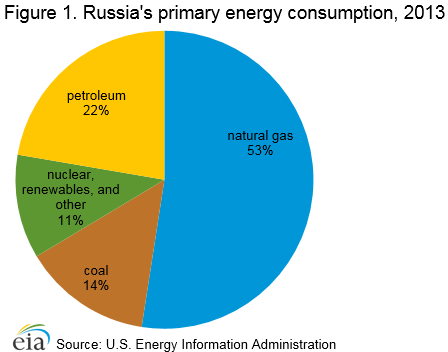

Общий объём топливно-энергетического баланса мира (суммарное годовое производство первичных энергоресурсов, равное суммарному потреблению энергии) – 12 млрд. т условного топлива (ок. 9 млрд. т в нефтяном эквиваленте). На уголь приходится ок. 26 %, нефть – ок. 40 %, газ – 24 %, гидроэнергию – 3 %, ядерную энергию – ок. 7 %. В России структура топливно-энергетического баланса: уголь – 17 %, нефть – 21 %, газ – 55 %, гидроэнергия – 2 %, ядерная энергия – 4,5 %.

Расчетный ТЭБ разрабатывается как совокупность балансов отдельных видов топлива и энергии, которые сгруппированы в шесть основных групп:

В первую группу "Природное топливо" включены такие виды топлива, как уголь каменный и бурый, газ природный и нефтяной, нефть с газовым конденсатом, торф топливный, сланцы горючие, дрова для отопления, прочие виды природного топлива.

Ко второй группе "Природные энергетические ресурсы" относятся: гидроэнергия, атомная и геотермальная энергия, учитываемые по количеству выработанной на их базе электро- и теплоэнергии.

Третья группа " Продукты переработки топлива" является самой большой и состоит из 25 наименований топливных ресурсов.

В четвертой группе "Горючие (топливные) побочные энергоресурсы" объединены продукты комплексной переработки энергоресурсов в различных технологических процессах. Сюда входят побочные горючие газы плавильных печей, горючие отходы технологических процессов производства.

Пятую и шестую группу представляют, соответственно, "Электроэнергия" и "Теплоэнергия".

Все показатели расчетного баланса приводятся как в натуральном (физическом) выражении, так и в пересчете в условное топливо. Пересчет в условное топливо необходим при сопоставлении различных видов топлива, сравнительной оценке эффективности их использования в различных производственных процессах, определении расходов ТЭР на производство различных видов продукции.

В разделе "Ресурсы" баланса содержится перечень статей, характеризующих источники формирования ТЭР, а именно: добыча (производство) - всего; добыча (производство) без потерь; запасы на начало года у поставщиков и т.д.

В разделе "Распределение" отражены: поставка топлива и энергии на экспорт, где учитываются поставки топлива как в ближнее (страны СНГ), так и дальнее зарубежье.

Мир Россия

Современная международная торговая система (СМТС): понятие, правовая основа и современные особенности развития в условиях формирования региональных интеграционных объединений и мега-региональных торговых блоков

«Современная международная торговая система» (СМТС)- это международная торговая система, сформировавшаяся к середине 90-х годов XX века и представляющая систему взаимных торговых связей всех стран мира, выросшую на базе международного разделения труда и сложившуюся на той основе многостороннюю систему торгово-политического регулирования международной торговли, включающую и национальные компоненты.

СМТС относится к классу систем большой сложности. В ней взаимодействуют миллионы хозяйственных субъектов из всех стран мира, а так же региональные экономические группировки на уровне государств, ТНК и международные экономические организации (ВТО, ЮНКТАД, ЮНСИТРАЛ, МВФ, МТП, СТС/ВТО и ряд других).

Правовой основой СМТС являются: документы международного торгового права; документы перечисленных выше международных экономических организаций, многосторонние торговые договора и соглашения системы ВТО.

Разногласия между «бедными» и «богатыми» странами в СМТС.

В современном мире плоды глобализации, предполагающие рост взаимозависимости экономик всех стран мира за счет углубления интернационализации производства и капитала, в первую очередь пожинают наиболее развитые в экономическом отношении страны.

В результате чего происходит как расширение разрыва между «богатыми» и «бедными» государствами, так и увеличение имущественного и социального неравенства внутри второй группы стран. При этом часть из них считает, что происходящее в рамках глобализации расширение внешнеторговых операций нередко оборачивается серьезными потерями и трудностями и для самых развитых стран.

Поэтому происходящая на рубеже веков эволюция системы международных экономических организаций связана с попытками найти пути остроты противоречий глобализации, это касается и деятельности ВТО, снижение которой образует сегодня институциональную основу современной международной торговой системы.

Подтверждением этому являются возникших на рубеже XIX-XX веков между членами ВТО противоречия, когда впервые за многолетнюю историю ГАТТ/ВТО она столкнулась с рядом серьезных испытаний. Практически была сорвана 3-я Министерская конференция (1999г. Сиэтл (США).

Наиболее острыми были и остаются вопросы торговли сельхоз продукцией и продовольствием, которые традиционно являются «камнем преткновения» в рамках ВТО и СМТС в целом. Поскольку эта отрасль во всем мире является (в силу не столько экономических, сколько социальных, политических и прочих причин) наиболее защищаемой и регулируемой.

По данным МВФ на долю развитых стран приходится более 76% мировой поддержки аграрного сектора (тарифы и субсидии), а на долю развивающихся остается только 24%.

Перед началом мексиканского саммита (2003г.) США и ЕС образовали коалицию по вопросам сельского хозяйства, цели которой заключались в увековечении аграрного протекционизма в части доступа на рынок и в сохранении массовых субсидий своим аграриям. Что вызвало ответную реакцию и привело к формированию другой коалиции во главе с Бразилией, Индией и Китаем, выдвинувшей свои контрпредложения.

Т.о. впервые в истории ГАТТ/ВТО развивающиеся страны смогли сорганизоваться, образовав так называемую Кернкую группу (G-21) с более чем половиной населения планеты. (Россия так же заявила о своем намерении о присоединении к этой группе после ее официального принятия в ВТО).

Одной из ключевых спорных проблем явился хлопок, поскольку в 2002 г. США приняли решение увеличить субсидии своим производителям этой культуры, чем серьезно были ущемлены интересы беднейших африканских и других стран – производителей хлопка.

Разногласия возникшие среди членов ВТО после Канкуна не потеряли своей актуальности и сегодня.

Необходимо решение следующих задач: совершенствование государственного контроля над уровнем экономической концентрации на энергетических рынках и государственного регулирования естественных монополий в энергетическом секторе; создание и развитие отечественных систем биржевой торговли всеми видами топливно-энергетических ресурсов; формирование эффективной и стабильной системы тарифо- и ценообразования на энергетических рынках.

Необходимо решение следующих задач: совершенствование государственного контроля над уровнем экономической концентрации на энергетических рынках и государственного регулирования естественных монополий в энергетическом секторе; создание и развитие отечественных систем биржевой торговли всеми видами топливно-энергетических ресурсов; формирование эффективной и стабильной системы тарифо- и ценообразования на энергетических рынках.