Попросите сотрудника своего банка рассчитать ежемесячную сумму, которую вам придётся вносить в течение всего срока кредита. Запишите эту сумму и обсудите дома с близкими.

Откройте (или составьте) ежемесячный семейный бюджет. Как он изменится после взятия кредита?

Кроме выплат по кредиту не забудьте включить в него те дополнительные траты, которые появятся в связи с владением новой вещью, например расходы на бензин и обслуживание при покупке автомобиля.

От чего придётся отказаться ради выплаты кредита? От развлечений? Откладывания на пенсию или на какую-то другую покупку? От еды? Подумайте, насколько это реалистично и какие риски несёт кредит для вашего бюджета.

Оцените, насколько стабилен ваш доход. Если один из членов вашей семьи потеряет работу или заболеет, сможете ли вы погашать кредит? Этот вопрос особенно актуален для работников со сдельной оплатой труда, получающих, например, процент от продаж.

В отдельных случаях кредит может помочь вам сэкономить.

Самым ярким примером такого кредита является ипотека — кредит на покупку квартиры или дома. Если сейчас вы снимаете квартиру, то каждый месяц платите за аренду. Эти средства вы могли бы направить на выплату кредита за квартиру.

Конечно, взносы будут выше, чем арендная плата, но, во-первых, как показывает практика, ненамного, а во-вторых, по окончании срока кредита у вас будет ценный актив — квартира, в то время как после аренды у вас не останется ничего. (9, с. 154-155)

Почему важно знать эффективную ставку по кредиту

Представьте, что на автобусной остановке вы увидели рекламу: «Банк “Раздолье” — кредиты от 50 тыс. р. под 15 % годовых на любые цели!»

Вы тут же представляете себе, как могли бы за 50 тыс. р. отдохнуть на модном заграничном курорте. Вы обращаетесь в этот банк, рассчитывая, что за кредит в 50 тыс. р. на 1 год будете платить по 50 тыс. р. × 1,15 / 12 = 4790 р. в месяц. Банк просит представить

справку с работы, уточняет возраст, размер накоплений и владение имуществом. После этого сотрудник банка сообщает, что кредит одобрен и ваш ежемесячный платёж составит 5958 р. в месяц. Почему?

Этому может быть два объяснения.

Первое: рекламируемая ставка действует не для всех, а только для самых желанных клиентов — ведь в объявлении написано: «от...» Такую ставку банк мог бы дать, например, сотруднику крупной компании с окладом 100 тыс. р./мес., уже имевшему опыт кредитования в этом банке и полностью вернувшему весь кредит. Если же вам 20—25 лет, вы получаете 25 тыс. р./мес. и никогда раньше не брали кредитов (или брали, но не погашали в срок), банк будет готов дать вам кредит только под более высокую ставку — скажем, 30 %.

Второе объяснение: ставка в вашем договоре отличается от так называемой эффективной ставки по кредиту. В эффективную (полную) ставку заложены комиссия банка за обслуживание и прочие необходимые платежи. Например, к сумме 50 тыс. р. банк легко мог прибавить ещё 5 тыс. р. дополнительных комиссий. Давайте посчитаем: теперь вы фактически берёте 55 тыс. р. под 30 % годовых. Тогда сумма ежемесячного взноса действительно составит 55 тыс р. ×1,3/12 = 5958 р.

Вот почему так важно обязательно уточнять в банке эффективную ставку по кредиту и размер ежемесячной выплаты. По закону РФ банк обязан сообщить вам эту информацию! (9, с. 155 – 156)

Как оценить полную стоимость кредита

При получении кредита вы опять столкнётесь с процентом. Но теперь не вам банк платит процент, как в случае с вкладом, а вы должны платить банку процент за временное пользование чужими деньгами.

Процентная ставка — это цена заёмных денег, например 20 % в год. Она зависит от многих факторов, в частности от уровня инфляции в стране, соотношения спроса на кредиты и предложения заёмных средств, вида кредита, его цели, суммы и пр.

По кредиту процент всегда существенно выше, чем по вкладу.

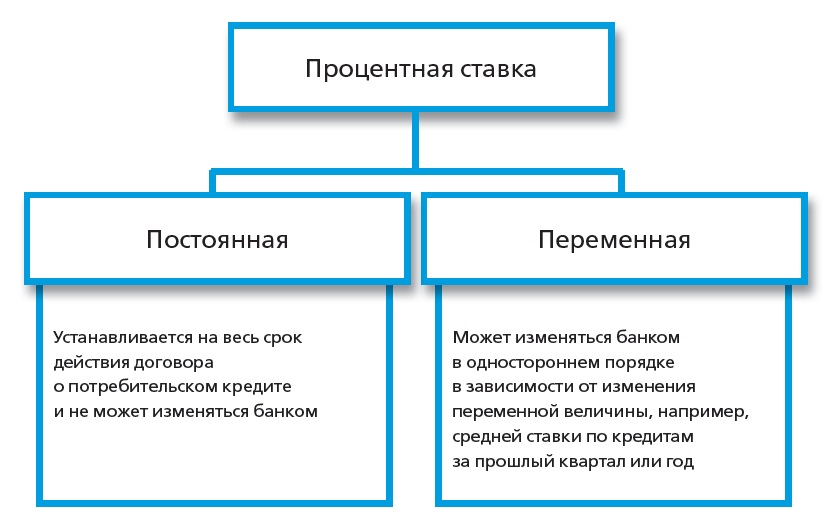

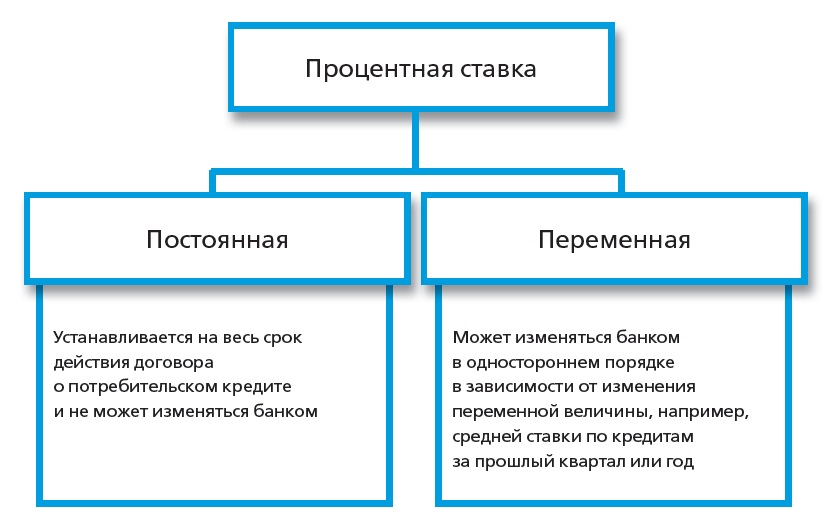

Процентная ставка в кредитном договоре может быть двух видов (рис. 10).

Рис. 10. Процентная ставка

Если вы возьмёте кредит с переменной ставкой, то во время выплаты вами кредита эта ставка может как снизиться, так и увеличиться. Изменение переменной ставки чаще всего зависит от состояния кредитного рынка в целом. А сама ставка просто привязана к средней ставке предоставления кредитов.

Эта ставка рассчитывается как средняя величина за определённый срок в прошлом (обычно 3, 6 или 12 месяцев) и принимается за базу.

Банки устанавливают переменную ставку как сумму базы, которая может изменяться, плюс несколько процентных пунктов, которые изменяться не могут. Все эти условия установления процентной ставки должны быть прописаны в кредитном

договоре.

Например, получив кредит 100 тыс. р. на год под 20 % годовых с погашением в конце срока, размер вашей переплаты по проценту за кредит составит 100 тыс. р. × 0,2 = 20 тыс. р. В результате, если процент выплачивается одноразово на всю сумму кредита, то это означает, что в конце года за кредит 100 тыс. р. вам надо будет выплатить банку всю сумму кредита плюс 20 тыс. р. процента, итого 120 тыс. р.

Однако это далеко не полная стоимость кредита (рис. 11).

Рис.11. Из чего складывается полная стоимость кредита

Полная стоимость кредита для вас как заёмщика будет состоять из платежей за срок действия кредитного договора:

• по погашению основной суммы долга;

• по уплате процентов;

• по уплате комиссий за рассмотрение заявки по кредиту и оформление кредитного договора, выдачу кредита, открытие и ведение счетов заёмщика, расчётное и операционное обслуживание, выпуск и годовое обслуживание банковских карт;

• по уплате других платежей, например, страховым компаниям и нотариальным конторам, если по условиям кредитного договора заёмщик вынужден застраховать имущество, передаваемое в залог, свою жизнь или работоспособность.

Полную стоимость кредита можно выразить в процентах.

Например, по кредиту в сумме 100 тыс. р. на 5 лет с процентной ставкой 17 % годовых без оформления залогового обеспечения полная стоимость кредита будет равна 18,4 % годовых. Полную стоимость кредита можно выразить и в рублях: в данном случае

она составит 100 000 + 18 400 =118 400, а ваша переплата по кредиту — 18 400 р.

Более того, с кредитом могут быть связаны небанковские платежи, например, за обязательную страховку, которую вам придётся покупать у сторонней страховой компании, которые банк не включит в свой расчёт полной стоимости кредита. Для того чтобы получить полную стоимость кредита, надо все эти платежи выразить в рублях и сложить за весь срок действия кредита.

По Федеральному закону «О потребительском кредите (займе)» банки обязаны представить заёмщику информацию о полной стоимости кредита до заключения кредитного договора. Полная стоимость потребительского кредита размещается в квадратной рамке в правом верхнем углу первой страницы договора потребительского кредита перед таблицей, содержащей индивидуальные условия договора

потребительского кредита, и наносится прописными буквами чёрного цвета на белом фоне чётким, хорошо читаемым шрифтом. Формула расчёта полной стоимости кредита со

держится в статье 6.2 этого Закона.

Полная стоимость потребительского кредита в вашем банке не может превышать более чем на треть среднерыночную стоимость, которая публикуется Банком России. Эта установка распространяется на всех кредиторов: банки, кредитные кооперативы, микрофинансовые организации, ломбарды.

Заёмщики могут в течение 14 дней досрочно возвращать взятые в долг деньги, не ставя кредитора в известность и выплачивая только проценты. В случае с целевыми кредитами срок возврата может составлять 30 дней. (6, с. 77 – 81)