Методы оценки эффективности, не включающие дисконтирование, иногда называют статистическими методами оценки эффективности инвестиций. Эти методы опираются на проектные, плановые и фактические данные о затратах и результатах, обусловленные реализацией инвестиционных проектов.

При использовании этих методов в отдельных случаях прибегают к такому статистическому методу, как расчет среднегодовых данных о затратах и результатах (доходах) за весь срок использования инвестиционного проекта. Данный прием используется в тех ситуациях, когда затраты и результаты неравномерно распределяются по годам применения инвестиционного проекта.

В результате такого методического приема не в полной мере учитывается временной аспект стоимости денег, факторы, связанные с инфляцией и риском. Одновременно с этим усложняется процесс проведения сравнительного анализа проектных и фактических данных по годам использования инвестиционного проекта.

Поэтому статистические методы оценки (методы, не включающие дисконтирование) наиболее рационально применять в тех случаях, когда затраты и результаты равномерно распределены по годам реализации инвестиционных проектов и срок их окупаемости охватывает небольшой промежуток времени — до пяти лет.

Однако, благодаря своей простоте, общедоступности для понимания большинством специалистов фирм, высокой скорости расчета эффективности инвестиционных проектов и доступности к получению необходимых данных, эти методы получили самое широкое распространение на практике. Основные их недостатки — охват краткого периода времени, игнорирование временного аспекта стоимости денег и неравномерного распределения денежных потоков в течение всего срока функционирования инвестиционных проектов.

Всю совокупность статистических методов оценки эффективности инвестиций можно условно разделить на две группы:

1. методы абсолютной эффективности инвестиций;

2. методы сравнительной эффективности вариантов капитальных вложений.

К первой группе относятся метод, основанный на расчете сроков окупаемости инвестиций, и метод, основанный на определении нормы прибыли на капитал.

Ко второй группе — методам сравнительной оценки эффективности инвестиций — относятся:

1. метод накопленного сальдо денежного потока (накопленного эффекта) за расчетный период;

2. метод сравнительной эффективности — метод приведенных затрат;

3. метод сравнения прибыли.

Теория абсолютной эффективности капитальных вложений исходит из предпосылки, что реализации или внедрению подлежит такой инвестиционный проект, который обеспечивает выполнение установленных инвестором нормативов эффективности использования капитальных вложений.

К таким нормативам относится нормативный срок полезного использования инвестиционного проекта, или получение заданной нормы прибыли на капитал. Проект подлежит внедрению, если ожидаемое значение вышеназванных показателей будет равным или большим их нормативных значений.

Теория сравнительной эффективности капитальных вложений исходит из предпосылки, что внедрению (реализации) подлежит такой инвестиционный проект из нескольких (не менее двух), который обеспечивает либо минимальную сумму приведенных затрат, либо максимум прибыли, либо максимум накопленного эффекта за расчетный период его использования.

Дисконтирование — метод оценки инвестиционных проектов путем выражения будущих денежных потоков, связанных с реализацией проектов, через их стоимость в текущий момент времени Методы оценки эффективности инвестиций, основанные на дисконтировании, применяются в случаях крупномасштабных инвестиционных проектов, реализация которых требует значительного времени.

Методы оценки эффективности инвестиций, основанные на дисконтировании:

· метод чистой приведенной стоимости (метод чистой дисконтированной стоимости, метод чистой текущей стоимости);

· метод внутренней нормы прибыли;

· дисконтированный срок окупаемости инвестиций;

· индекс доходности;

· метод аннуитета.

Метод оценки эффективности инвестиционного проекта на основе чистой приведенной стоимости позволяет принять управленческое решение о целесообразности реализации проекта исходя из сравнения суммы будущих дисконтированных доходов с издержками, необходимыми для реализации проекта (капитальными вложениями).

Индекс доходности — это отношение приведенных денежных доходов к приведенным на начало реализации проекта инвестиционным расходам. Если индекс доходности больше 1, то проект принимается. При индексе доходности меньше 1 проект отклоняется.

Внутренняя норма прибыли представляет собой ту расчетную ставку процента (ставку дисконтирования), при которой сумма дисконтированных доходов за весь период реализации инвестиционного проекта становится равной сумме первоначальных затрат (инвестициям). Эту норму можно трактовать как максимальную ставку процент, под который фирма может взять кредит для финансирования проекта с помощью заемного капитала.

Расчет аннуитета чаще всего сводится к вычислению общей суммы затрат на приобретение по современной общей стоимости платежа, которые затем равномерно распределяются на всю продолжительность инвестиционного проекта.

Билет 7

1. Использование показателей среднего ожидаемого значения, дисперсии и стандартного отклонения для оценки инвестиционного риска (пример применения показателей)

Главными инструментами статистического метода расчета риска являются:

среднее значение ( ) изучаемой случайной величины (последствий какого-либо действия, например, дохода, прибыли и т.п.);

) изучаемой случайной величины (последствий какого-либо действия, например, дохода, прибыли и т.п.);

дисперсия ( );

);

стандартное (среднеквадратическое) отклонение ( );

);

коэффициент вариации (V);

распределение вероятности изучаемой случайной величины.

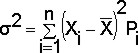

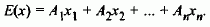

Из теории статистики известно, что для ограниченного числа (n) возможных значений случайной величины ее среднее значение определяется из выражения

где  - значение случайной величины;

- значение случайной величины;

Рi - вероятность появления случайной величины.

Средняя величина представляет собой обобщенную количественную характеристику ожидаемого результата.

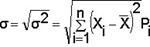

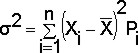

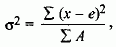

Важной характеристикой, определяющей меру изменчивости возможного результата, является дисперсия — средневзвешенное из квадратов отклонений действительных результатов от средних,

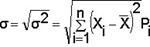

а также очень близко с ним связанное среднеквадратическое отклонение, определяемое из выражения

Дисперсия и среднеквадратическое отклонение служат мерами абсолютного рассеяния и измеряются в тех же физических единицах, в каких измеряется варьирующий признак.

Для анализа меры изменчивости часто используют коэффициент вариации, который представляет собой отношение среднего квадратического отклонения к средней арифметической и показывает степень отклонения полученных значений

Коэффициент вариации — относительная величина. Поэтому с его помощью можно сравнивать колебаемость признаков, выраженных в различных единицах измерений.

Поскольку на формирование ожидаемого результата (например, величины прибыли) воздействует множество случайных факторов, то он естественно является случайной величиной.

в качестве количественной оценки риска используется вероятность наступления рискового события.

Одним из наиболее распространенных подходов к количественной оценке риска является использование выражения

где: Нп— величина потерь,

р — вероятность наступление рискового события.

То есть степень риска определяется как произведение ожидаемого ущерба на вероятность того, что такой ущерб произойдет.

В инвестиционно-финансовой сфере в качестве критерия при количественной оценке риска проектов вложения капитала широко используются два показателя:

· среднее ожидаемое значение ( ) возможного результата (отдачи), которое является средневзвешенным для всех возможных результатов, где вероятность каждого результата используется в качестве частоты или веса соответствующего значения;

) возможного результата (отдачи), которое является средневзвешенным для всех возможных результатов, где вероятность каждого результата используется в качестве частоты или веса соответствующего значения;

· среднее квадратическое отклонение ( ), как меру изменчивости (колеблемости) возможного результата.

), как меру изменчивости (колеблемости) возможного результата.

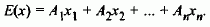

Статистический метод основан на изучении статистики потерь и прибылей, имевших место на данном или аналогичном предприятии, с целью определения вероятности события, установления величины риска. Под вероятностью понимается возможность получения определенного результата. Величина, или степень, риска измеряется двумя показателями: средним ожидаемым значением и изменчивостью или колебанием предполагаемого результата. Среднее ожидаемое значение связано с неопределенностью ситуации, оно выражается в виде средневзвешенной величины всех возможных результатов Е(х), где вероятность каждого результата (А) используется в качестве частоты или веса соответствующего значения (х). В общем виде это можно записать так:

Средняя величина представляет собой обобщенную количественную характеристику и не позволяет принять решение в пользу какого-либо варианта вложения денежных средств. Для окончательного решения необходимо измерить колебание показателей, т.е. определить меру колебания возможного результата. Колеблемость возможного результата представляет собой степень отклонения ожидаемого значения от средней величины. Для ее определения обычно вычисляют дисперсию, или среднее квадратическое отклонение.

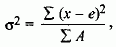

Дисперсия представляет собой среднее взвешенное из квадратов отклонений действительных результатов от средних ожидаемых:

где σ2 — дисперсия;

х — ожидаемое значение для каждого случая наблюдения;

е — среднее ожидаемое значение;

А — частота случаев, или число наблюдений.

Коэффициент вариации — это отношение среднего квадратичного отклонения к средней арифметической. Он показывает степень отклонения полученных значений.

где V— коэффициент вариации, %;

σ — среднее квадратичное отклонение;

е — среднее арифметическое.

Коэффициент вариации позволяет сравнивать колеблемость признаков, имеющих разные единицы измерения. Чем выше коэффициент вариации, тем сильнее колеблемость признака. Установлена следующая оценка коэффициентов вариации:

- до 10% — слабая колеблемость;

- 10—25% — умеренная колеблемость;

- свыше 25% — высокая колеблемость.

2. Метод чистой приведенной стоимости, метод внутренней нормы прибыли, дисконтированный срок окупаемости инвестиций (пример использования показателей)

Чистая приведенная (дисконтированная) стоимость - разница между приведенным (дисконтированным) денежным доходом от инвестиционного проекта и единовременными затратами на инвестиции. Денежные доходы в данном случае понимаются как разность между стоимостью продукции по продажным ценам и издержками на ее производство. В издержки, как правило, не включаются затраты на амортизацию. Из дохода предварительно вычитается налог на прибыль, поэтому на практике доход определяется путем суммирования массы прибыли за вычетом налога на прибыль и амортизации.

Для исчисления чистой приведенной стоимости необходимо располагать информацией не только о движении денежных средств, обусловленном формированием денежных доходов, но и о движении денежных средств, связанном с инвестиционными издержками, необходимыми для реализации инвестиционного проекта. Вышеназванное движение денежных средств называется денежными потоками.

Таким образом, денежные потоки - движение средств (доходов, расходов, инвестиционных издержек) за период реализации инвестиционного проекта.

Метод оценки эффективности инвестиционного проекта на основе чистой приведенной стоимости позволяет принять управленческое решение о целесообразности реализации инвестиционного проекта исходя из сравнения суммы будущих дисконтированных доходов с требуемыми для реализации инвестиционными издержками (капитальными вложениями).

Критерий принятия управленческих решений о целесообразности реализации инвестиционного проекта одинаков для любых видов инвестиций и организаций: если чистая приведенная стоимость положительна (ее значение больше нуля), инвестиционный проект следует принять, и наоборот. Положительное значение чистой приведенной стоимости означает, что текущая стоимость доходов превышает инвестиционные затраты и, как следствие, обеспечивает получение дополнительных возможностей для увеличения благосостояния инвесторов. Нулевое значение чистой приведенной стоимости является недостаточным основанием для принятия решения о реализации инвестиционного проекта.

Для использования метода чистой приведенной стоимости необходимо располагать следующей информацией:

• о затратах на реализацию инвестиционного проекта;

• о будущей сумме возможных доходов от реализации инвестиционного проекта;

• об ожидаемом экономически целесообразном сроке использования инвестиционного проекта;

• о требуемой норме прибыли (дисконтной ставке), по которой рассчитывается чистая приведенная стоимость.

Обоснование нормы прибыли (дисконтной ставки) выступает наиболее важным моментом при расчете чистой приведенной стоимости. За ставку дисконтирования (норму прибыли), как правило, принимается минимальная норма прибыли, которая нередко приравнивается к проценту на долгосрочные вклады на депозитных счетах в банках. Эта норма отражает минимальный уровень доходов, ниже которого фирмы считают нецелесообразным вкладывать свой капитал в реализацию инвестиционного проекта.

Из изложенного следует, что метод расчета чистой дисконтированной стоимости требует элементарных знаний теории расчета сложных процентов.

На практике могут возникнуть определенные сложности, так как потоки денежных доходов и расходов поступают не в конце года, как это предполагается в финансовых таблицах для расчета сложных процентов и коэффициентов дисконтирования, а в течение всего года. Однако эта проблема решится, если рассчитать средневзвешенную ставку дисконтирования с учетом месячного движения денежных доходов и расходов в течение года.

Дисконтированную стоимость (стоимость сегодняшнего дня, или текущую стоимость) можно рассчитать исходя из коэффициентов приведения (коэффициентов дисконтирования). Будущую стоимость денежных средств (доходов или расходов) в году п можно рассчитать, исходя из коэффициентов наращивания.

Для определения дисконтированной стоимости денежных средств, поступающих в течение нескольких лет, достаточно рассчитать их дисконтированную стоимость за каждый год в отдельности и полученные результаты сложить.

Метода расчета внутренней нормы прибыли инвестиций (IRR) состоит в определении такой ставки дисконта, при которой значение чистого приведенного дохода равно нулю. IRR = r, при котором NPV = f(r) = 0.

IRR показывает максимально допустимый относительный уровень расходов, которые могут быть ассоциированы с данным проектом. На практике любое предприятие финансирует свою деятельность, в том числе и инвестиционную, из различных источников. В качестве платы за пользование авансированными в деятельность предприятия финансовыми ресурсами оно уплачивает проценты, дивиденды, вознаграждения и другое, т.е. несет некоторые обоснованные расходы на поддержание своего экономического потенциала. Показатель, характеризующий относительный уровень этих расходов, можно назвать «ценой» авансированного капитала (CC). Этот показатель отражает сложившийся на предприятии минимум возврата на вложенный в его деятельность капитал, его рентабельность и рассчитывается по формуле средней арифметической взвешенной.

Экономический смысл этого показателя заключается в следующем: предприятие может принимать любые решения инвестиционного характера, уровень рентабельности которых не ниже текущего значения показателя CC (или цены источника средств для данного проекта, если он имеет целевой источник). Именно с ним сравнивается показатель IRR, рассчитанный для конкретного проекта, при этом связь между ними такова: если IRR > CC, то проект следует принять; если IRR < CC, то проект надо отвергнуть; если IRR = CC, то проект ни прибыльный, ни убыточный.

Практическое применение данного метода осложнено, если в распоряжении аналитика нет специализированного финансового калькулятора. В этом случае применяется метод последовательных итераций с использованием табулированных значений дисконтирующих множителей.

На практике сравнительный анализ инвестиционных проектов проводится в большинстве случаев при помощи простого сопоставления значений внутренних норм рентабельности. Такой подход позволяет устранить влияние субъективного выбора базовой ставки процента на результаты анализа.

Основная цель использования инструментария дополнительных инвестиций заключается в попытке согласовать результаты сравнительного анализа при помощи применения NPV-и IRR-методов, точнее, привязать второе к первому, поскольку при таком подходе приоритет имеет чистый приведенный доход проекта.

По сравнению с NPV-методом использование показателя внутренней нормы рентабельности связано с большими ограничениями: для IRR-метода действительны все ограничения NPV-метода, сфера применения IRR-метода ограничена только областью чистых инвестиций.

IRR). Внутренняя норма прибыли IRR — это дисконтная ставка, при которой NPV проекта равно нулю, т. е. PV (приведенная стоимость) денежных потоков проекта1равна I (первоначальным инвестициям): PV = I, или FV (J+7) = I ставка r в таком случае и есть IRR, которую можно считать либо минимально допустимой нормой прибыли, либо максимальной процентной ставкой, под которую предприятие может привлечь средства для инвестиций, чтобы не иметь денежных потерь по проекту.

IRR можно определить двумя методами: последовательных приближений и графически. Метод последовательных приближений заключается в последовательном расчете значений NPV при различных дисконтных ставках до тех пор, пока не будет найдена ставка, при которой NPV = 0 или почти равна нулю, поскольку при таком способе используют дисконтные ставки, представляющие собой целое число, а IRR может находиться между двумя целыми ставками, например при 15 % NPV еще положительна, а при 16 % — уже отрицательна. Это означает, что IRR будет составлять 15 % с десятыми. Хотя метод последовательных приближений не позволяет совершенно точно рассчитать IRR, для практических расчетов этого достаточно.

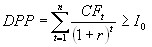

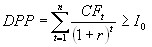

Дисконтированный период окупаемости (Discounted payback period, DPP) является одним из наиболее распространенных и понятных показателей оценки эффективности инвестиционного проекта.

Определение этого инструмента мы находим в Методических рекомендациях по оценке эффективности инвестиционных проектов. Дисконтирование, по сути, характеризует изменение покупательной способности денег, то есть их стоимости, с течением времени. На его основе производят сопоставление текущих цен и цен будущих лет.

Рассматривая механизм формирования показателя периода окупаемости, следует обратить внимание на ряд его особенностей, снижающих потенциал его использования в системе оценки эффективности инвестиционных проектов.

Дисконтированный период окупаемости определяется по формуле:

где,

n - число периодов;

CFt - приток денежных средств в период t;

r - барьерная ставка (коэффициент дисконтирования);

Io - величина исходных инвестиций в нулевой период.

Коэффициент дисконтирования или барьерная ставка это показатель, используемый для приведения величины денежного потока в n-периоде оценки эффективности инвестиционного проекта, другими словами ставка дисконтирования это процентная ставка, используемая для перерасчета будущих потоков доходов в единую величину текущей стоимости.

Коэффициент дисконтирования рассчитывается по следующей формуле:

где,

Е - норма дисконта, которая может быть как единой для всех шагов расчета, так и переменной;

(n-1) - промежуток между оцениваемым периодом и моментом приведения (в годах).

Согласно тем же вышеуказанным Методическим рекомендациям, вместо этой формулы рекомендуется использовать более точную, указанную в приложении №6, раздела П6.2.

При использовании критерия дисконтированный период окупаемости, в оценке инвестиционных проектов решения могут приниматься исходя из следующих условий:

1. проект принимается, если окупаемость имеет место;

2. проект принимается только в том случае, если срок окупаемости не превышает установленного для конкретной компании предельного срока.

Рассматривая механизм формирования показателя периода окупаемости, следует обратить внимание на ряд его особенностей, снижающих потенциал его использования в системе оценки эффективности инвестиционных проектов.

Первой особенностью показателя периода окупаемости является то, что он не учитывает те суммы чистого денежного потока, которые формируются после периода окупаемости инвестиционных затрат:

График формирования чистого денежного потока по реальному инвестиционному проекту в течение его полного жизненного цикла

Так, по инвестиционным проектам с длительным сроком эксплуатации после периода их окупаемости может быть получена гораздо большая сумма чистого денежного потока, чем по инвестиционным проектам с коротким сроком эксплуатации (при аналогичном и даже более быстром периоде окупаемости последних).

Второй особенностью показателя периода окупаемости, снижающей его оценочный потенциал, является то, что на его формирование существенно влияет (при прочих равных условиях) период времени между началом проектного цикла и началом фазы эксплуатации проекта. Чем большим является этот период, тем соответственно выше и размер показателя периода окупаемости проекта.

Третьей особенностью периода окупаемости, определяющей механизм его формирования, является значительный диапазон его колебания под влиянием изменения уровня принимаемой дисконтной ставки. Чем выше уровень дисконтной ставки, принятый в расчете настоящей стоимости исходных показателей периода окупаемости. тем в большей степени возрастает его значение и наоборот. Он может быть использован как один из вспомогательных показателей на стадии отбора инвестиционных проектов в инвестиционную программу предприятия (в этом случае инвестиционные проекты с более высоким периодом окупаемости при равенстве других показателей оценки будут предприятием отвергаться).

Дисконтированный срок окупаемости разумно понимать как тот срок, в расчете на который вложение средств в рассматриваемый проект даст ту же сумму денежных потоков, приведенных по фактору времени (дисконтированных) к настоящему моменту, которую за этот же срок можно было бы получить с альтернативного доступного для покупки инвестиционного актива.

Для инвестиционного планирования и выбора антикризисных инвестиционных проектов показатель дисконтированного срока окупаемости проекта практически важен в первую очередь тем, что он указывает на тот горизонт времени в бизнес-плане инвестиционного проекта, в пределах которого план-прогноз денежных потоков по проекту должен быть особенно надежным.

Рассмотрим расчет дисконтированного срока окупаемости инвестиций на небольшом примере.

Исходные данные:

Билет 8

1. Содержание отчёта о движении денежных средств (оддс). Анализ качества денежных потоков (пример)

Содержание отчета о движении денежных средств

4.1. Отчет о движении денежных средств должен характеризовать наличие, поступление и расходование денежных средств в организации.

4.2. Отчет о движении денежных средств содержит следующие числовые показатели (с учетом пункта 1.5 настоящих Общих положений):

Остаток денежных средств на начало года

Поступило денежных средств (в разрезе текущей (операционной), инвестиционной и финансовой деятельности)

в том числе:

от реализации товаров, продукции, работ и услуг

от реализации основных средств и иного имущества

авансы, полученные от покупателей (заказчиков)

бюджетные ассигнования и иное целевое финансирование

безвозмездные получения

кредиты и займы полученные

дивиденды, проценты по финансовым вложениям

из банка в кассу организации <*>

прочие поступления

--------------------------------

<*> Справочно.

Направлено денежных средств (в разрезе текущей (операционной), инвестиционной и финансовой деятельности)

в том числе:

на оплату товаров, работ, услуг

на оплату труда

на социальные нужды

на выдачу подотчетных сумм

на оплату долевого участия в строительстве

на оплату основных средств

на финансовые вложения

на выплату дивидендов, процентов по ценным бумагам

на расчеты с бюджетом

на оплату процентов по полученным кредитам, займам

сдано из кассы организации в банк <*>

прочие выплаты, перечисления

Остаток денежных средств на конец года

4.3. Для целей составления отчета о движении денежных средств деятельность организации признается:

текущей (операционной) - основная деятельность организации, приносящая ей прибыль (доход), а также другие виды деятельности, которые не являются ни инвестиционной, ни финансовой деятельностью;

инвестиционной - деятельность организации по приобретению и продаже долгосрочных активов и других инвестиций, кроме краткосрочных финансовых вложений;

финансовой - деятельность организации, результатом которой являются изменения в величине и составе собственного и заемного капитала организации.

4.4. Субъекты малого предпринимательства отчет о движении денежных средств могут не составлять.

4.5. Данный отчет составляется в странах - членах СНГ по мере его включения в состав бухгалтерской (финансовой) отчетности каждой страны - члена СНГ.

Анализ денежных потоков по четвертой форме баланса ведется прямым методом и содержит в себе вертикальный, горизонтальный и факторный анализ чистого денежного потока (чистого увеличения (уменьшения) денежных средств и их эквивалентов), а также чистых денежных потоков (чистых денежных средств) от текущей, инвестиционной и финансовой деятельности.

Управление организацией с целью обеспечения кругооборота ее средств предполагает изучение движения финансовых потоков, возникающих в процессе осуществления ее деятельности и взаимоотношений с другими субъектами рынка, и является одним из обязательных условий финансовой устойчивости. Управление денежными потоками позволяет вовремя исполнять обязательства перед бюджетом, банками, партнерами, т.е. способствует устойчивой платежеспособности, финансовой безопасности и деловой активности.

Под финансовыми потоками понимают оцененное в денежной форме движение любых элементов имущества организации и любых источников его формирования. В процессе движения активов и источников их финансирования формируются и расходуются денежные средства, иными словами, возникают денежные потоки, представляющие собой не разовые поступления и платежи, а непрерывный процесс движения денежных средств в форме их поступления и расходования. Денежные потоки напрямую связаны с распределением и использованием капитала. С одной стороны, объем и движение денежных средств определяется структурой капитала и его оборачиваемостью, а с другой стороны, потоки денежных средств обеспечивают функционирование организации.

Движение денежного потока распределено во времени и напрямую связано с поступлением и выплатой денежных средств, а также с факторами времени, риска и ликвидности.

Денежные потоки организации во всех формах и видах являются важнейшим, самостоятельным объектом анализа ее финансового состояния. Это обусловлено тем, что, во-первых, денежные потоки обслуживают проведение финансово-хозяйственной деятельности организации; во-вторых, обеспечивают финансовое равновесие организации в процессе ее стратегического развития; в-третьих, способствуют повышению ритмичности операционного процесса; в-четвертых, позволяют сократить потребность в заемном капитале; в-пятых, являются финансовым рычагом для ускорения оборота капитала и, наконец, позволяют получать дополнительную прибыль.

Объектами исследования могут быть:

- денежный поток от основной деятельности;

- денежный поток от инвестиционной деятельности;

- денежный поток от деятельности по финансированию.

Анализ всей совокупности показателей, оценивающих денежные потоки, сгруппированы в следующие блоки:

- показатели динамики денежных потоков;

- показатели качества денежных потоков;

- показатели сбалансированности денежных потоков;

- показатели рентабельности на основе чистого денежного потока;

- показатели эффективности использования денежных средств.

2. Система комплексного экономического анализа инновационной деятельности (последовательность проведения анализа)

Комплексный экономический анализ инноваций и инновационной деятельности (КЭАИ) используется не только для оценки достигнутого уровня инновационной позиции, активности и потенциала организации, но и для оценки изменения этого уровня под воздействием различных внутренних и внешних факторов, которые формируют инновационный климат.

Инновационный климат – это состояние внешней среды организации (условия), соответствующее или противодействующее достижению стратегических инновационных целей.

Важным моментом при анализе инновационной деятельности является инновационная позиция организации, которая определяется при совместном рассмотрении внутренней и внешней среды, т.е. инновационного потенциала и инновационного климата. Поэтому комплексный экономический анализ инновационной деятельности является важнейшим средством выявления внутрихозяйственных резервов повышения уровня инновационной активности, эффективности инновационной деятельности и устойчивости функционирования организации[1]. Результаты этого анализа являются основой для разработки управленческих решений в инновационном процессе.

Инновационная деятельность организации практически всегда затрагивает все се подсистемы (информационную, организационную, производственную, технологическую и т.п.), кроме того, на эффективность ее реализации влияют факторы внешней среды. С системных позиций организация как система является элементом микроэкономической среды, которая, в свою очередь, является частью макросреды (рис. 4.7). Микроэкономическая среда организации – это микросреда бизнеса.

Микросреда бизнеса – это экономическое пространство, в котором происходит взаимодействие разнообразных хозяйствующих субъектов. Они имеют свои организационные структуры и являются элементами целой микроэкономической системы, которая, в свою очередь, является подсистемой макроэкономической системы государства. Взаимодействие между этими системами осуществляется посредством инфраструктуры, которая определяет характер связей между элементами системы посредством информационных, правовых, административных, налоговых и финансовых отношений.

Микросреду бизнеса составляют следующие системы: конкуренты, поставщики ресурсов (рынок ресурсов), покупатели продукции (рынок сбыта и рынок продукции или услуг), наемные работники (рынок труда), финансовые организации (рынок финансов), инвестиционные фонды и организации (рынок инвестиций). Экономические отношения между субъектами инновационной деятельности регулируются государственным законодательством в области хозяйственной, инвестиционной, инновационной и других видов деятельности.

По закону систем любая организация функционирует и развивается только за счет обмена ресурсами с внешней средой. Получая все разнообразие необходимых ресурсов и преобразуя их в конечный продукт, организация осуществляет товарный обмен продукта на финансовый или другой эквивалент, который тоже может являться ресурсом. Основной корпоративной задачей любой организации в рыночной среде является увеличение прибыли. Однако при стратегии инновационного развития она не является приоритетной, так как более важными становятся конкурентоспособность и имидж организации на рынке. Внешняя бизнес-среда достаточно динамична, и характер взаимодействия с ней постоянно меняется, что требует качественных изменений в производственном, управленческом и сбытовом процессах, т.е. инноваций.

Существуют внешние и внутренние факторы, стимулирующие необходимость осуществления инновационной деятельности. К внешним факторам следует отнести: тенденции в национальной экономике, развитие технологий, действия конкурентов, потребности инвесторов и потребителей. Инвесторы требуют увеличения нормы прибыли на вложенный капитал и среднерыночный уровень премии за риски. Конкуренты постоянно меняют стратегические действия по усилению конкурентоспособности. В этих условиях организация вынуждена реализовывать те или иные инновации в качестве адекватной реакции на факторы внешней бизнес-среды с целью укрепления своих позиций. Поэтому важным элементом анализа инновационной деятельности является комплексное исследование факторов спроса и финансового рынка.

К внутренним факторам можно отнести предпочтения собственников и менеджеров организации относительно методов увеличения доходности инвестиционного капитала и стоимости собственного капитала (стоимости бизнеса), эффективности использования располагаемых ресурсов и повышения конкурентоспособности продуктов (услуг). Поэтому комплексный экономический анализ состояния организации (рейтинговый анализ) позволяет реально оценить возможности предприятия, обосновать стратегические задачи по выбору вида инноваций, источников инвестирования и прогнозированию результатов инвестиционной и инновационной деятельности. Схематично взаимосвязи всех видов анализа хозяйствующего субъекта можно представить как интеграцию стратегического, управленческого и финансового анализа (рис. 4.8).

Как следует из рис. 4.8, анализ инноваций является основой для разработки стратегических решений инновационной деятельности. Инновационная деятельность оказывает системное влияние на все виды деятельности, и поэтому выделить ее в системе бухгалтерского учета не представляется возможным. Однако выделение инновационных продуктов и процессов в аналитическом учете, отражающем доходы и расходы по видам деятельности, является действующей практикой. Согласно существующему плану счетов учет продаж ведется по видам продукции, а также по рынкам сбыта. Учет затрат и калькуляция себестоимости по производственным процессам и подразделениям является основным элементом системы бухгалтерского учета. Обобщение информации системы бухгалтерского учета для текущего управления в виде внутренней отчетности позволяет оценить реальный экономический эффект от инн

) изучаемой случайной величины (последствий какого-либо действия, например, дохода, прибыли и т.п.);

) изучаемой случайной величины (последствий какого-либо действия, например, дохода, прибыли и т.п.); );

); );

);

- значение случайной величины;

- значение случайной величины;