«Девяносто процентов доходов зависит от распределения активов», – гласит одна старая поговорка, распространенная на Уолл‑стрит. Другими словами, гораздо важнее правильно выбрать класс активов, чем отдельные ценные бумаги в каждом классе. Для всех ли рынков справедлива эта поговорка?

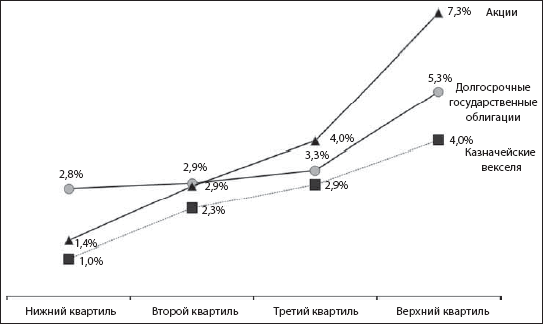

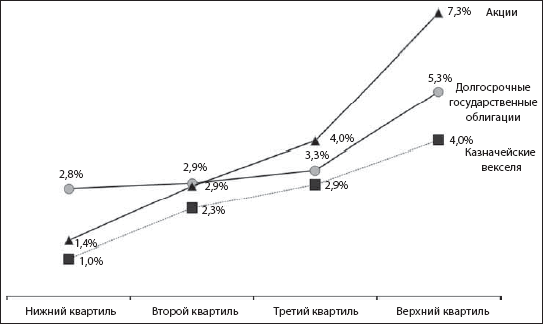

На рисунках 4.5 и 4.6 показана динамика курсов акций, казначейских облигаций и векселей во время бычьего рынка 1982–2000 гг. и бокового рынка 1966–1982 гг. соответственно. Я подсчитал пятилетние годовые ставки доходности для этих классов активов от начала и до конца указанных рынков, взяв за основу ежемесячные показатели. Периоды в пять лет были использованы, чтобы исключить случайные краткосрочные изменения доходности. Затем я разделил полученные годовые ставки на четыре квартиля и подсчитал для каждого из них среднюю доходность.

Рис. 4.3. Реальные доходы от акций и инструментов с фиксированным доходом на бычьем рынке 1950–966 гг.

Источник: Казначейские облигации и векселя – Ibbotson; CPI и акции (S&P 500) – Роберт Шиллер

Рис. 4.4. Реальные доходы от акций и инструментов с фиксированным доходом на бычьем рынке 1982–000 гг.

Источник: Казначейские облигации и векселя – Ibbotson; CPI и акции (S&P 500) – Роберт Шиллер

Рис. 4.5. Годовая доходность во время бычьего рынка 1982–000 гг.

Источник: Казначейские векселя и облигации – Ibbotson Associates; акции (S&P 500) – Роберт Шиллер

Рис. 4.6. Годовая доходность во время бокового рынка 1966–982 гг.

Источник: Казначейские векселя и облигации – Ibbotson Associates; акции (S&P 500) – Роберт Шиллер

Как показано на рисунке 4.5, в 1982–2000 гг. доходность акций, бесспорно, превосходила доходность американских казначейских облигаций и векселей. Даже в самые худшие времена (нижний квартиль) доходность акций была выше доходности казначейских облигаций в первые три квартиля и доходности казначейских векселей во все четыре квартиля. Таким образом, на бычьем рынке от распределения активов (выбора в пользу акций или инструментов с фиксированным доходом) зависит бо́льшая часть доходов. Даже если бы в 1982–2000 гг. инвесторы держали казначейские векселя в период их наивысшей доходности, они все равно заработали бы меньше, чем инвесторы, державшие акции в период их самой низкой доходности.

Очевидно, что даже если какой‑нибудь инвестор соберет диверсифицированный портфель из посредственных акций, будет редко его пересматривать и вкладывать в него все свои средства (т. е. хранить как можно меньше денежных средств или облигаций), он получит от своих вложений больше доходов, чем от портфеля, состоящего из лучших краткосрочных долговых обязательств или облигаций. На бычьих рынках растущая волна поднимает даже прохудившиеся лодки, и разница в доходности между акциями и инструментами с фиксированным доходом огромна. На рынках с долгосрочным бычьим трендом от распределения активов зависит значительная часть доходов.

Нельзя сказать то же самое о доходности этих классов активов во время бокового рынка 1966–1982 гг. (рис. 4.6). В период, когда доходность казначейских векселей была наивысшей, они опередили акции в первые два квартиля и сравнялись с ними в третьем квартиле. В этот же период казначейские векселя превзошли по доходности государственные облигации в первые три квартиля. И хотя доходность акций была выше доходности казначейских векселей все четыре квартиля, их преимущество над облигациями было минимальным. На самом деле доходность облигаций первые два квартиля превосходила доходность акций в эти же квартили или была равна ей. В двух первых квартилях, когда акциям удалось обогнать облигации, разница в их доходности была небольшой: от 0,7 до 2 %.

Правило, которое гласит, что «девяносто процентов доходов зависит от распределения активов», на боковых рынках не действует. Это связано с тем, что попутный ветер долгосрочного бычьего рынка превращается во встречный (происходит уменьшение коэффициентов Р/Е). На рынках с долгосрочным боковым трендом разница в доходности между акциями и инструментами с фиксированным доходом почти несущественна, в отличие от бычьих рынков. Во время бокового тренда более важную роль играет выбор отдельных акций, а распределение активов – соотношение между облигациями, акциями и краткосрочными ценными бумагами – не так важно, как на долгосрочном бычьем рынке.

Правильно отобранные акции правят бал на боковых рынках! Во время бычьего тренда все акции имеют преимущество перед облигациями. Покупка акций, включенных в индекс широкого рынка (пассивная стратегия инвестирования), творит чудеса. Во время боковых трендов не все акции имеют преимущество перед инструментами с фиксированным доходом, а только некоторые. Следовательно, портфель, состоящий из тщательно подобранных акций, в сочетании с активной инвестиционной стратегией также может принести на боковом рынке более высокий доход, чем облигации и краткосрочные ценные бумаги. Чтобы этого добиться, необходимо скрупулезно отбирать акции для капиталовложений и придерживаться стратегии краткосрочного инвестирования.