Кормораздатчик мобильный электрифицированный: схема и процесс работы устройства...

Общие условия выбора системы дренажа: Система дренажа выбирается в зависимости от характера защищаемого...

Кормораздатчик мобильный электрифицированный: схема и процесс работы устройства...

Общие условия выбора системы дренажа: Система дренажа выбирается в зависимости от характера защищаемого...

Топ:

Когда производится ограждение поезда, остановившегося на перегоне: Во всех случаях немедленно должно быть ограждено место препятствия для движения поездов на смежном пути двухпутного...

Устройство и оснащение процедурного кабинета: Решающая роль в обеспечении правильного лечения пациентов отводится процедурной медсестре...

Марксистская теория происхождения государства: По мнению Маркса и Энгельса, в основе развития общества, происходящих в нем изменений лежит...

Интересное:

Уполаживание и террасирование склонов: Если глубина оврага более 5 м необходимо устройство берм. Варианты использования оврагов для градостроительных целей...

Средства для ингаляционного наркоза: Наркоз наступает в результате вдыхания (ингаляции) средств, которое осуществляют или с помощью маски...

Распространение рака на другие отдаленные от желудка органы: Характерных симптомов рака желудка не существует. Выраженные симптомы появляются, когда опухоль...

Дисциплины:

|

из

5.00

|

Заказать работу |

|

|

|

|

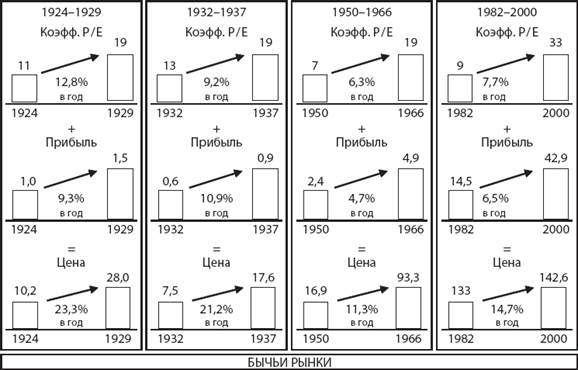

Коэффициент «цена/прибыль» может расти долгое время, как это и происходило на каждом продолжительном бычьем рынке в ХХ в. Однако этот рост не бесконечен. И хотя специалисты не называют какой‑то конкретный лимит увеличения коэффициента Р/Е, соотношение между ценами акций и прибылью компаний никогда не было запредельным (некоторые, правда, могут возразить, что в конце 1990‑х гг. сложилась почти такая ситуация). Коэффициенты Р/Е всегда росли в определенных границах. Акции конкурируют с другими классами активов, и по мере увеличения коэффициентов Р/Е инвесторы платят все больше за ту же прибыль, в результате чего акции становятся менее привлекательным инвестиционным инструментом.

Рынок редко ведет себя разумно

Фондовый рынок – странное существо, у которого очень часто меняется настроение. То он пребывает в состоянии абсолютного счастья, то страдает от глубочайшей депрессии. Уравновешенным рынок бывает редко. Одно чувство, как правило, доминирует над другим в течение долгого времени. В долгосрочной перспективе оба настроения компенсируются друг другом, поэтому в целом фондовый рынок ведет себя разумно, но редко не впадает в крайность.

Крайности человеческих эмоций не дают ему находиться в уравновешенном состоянии бо́льшую часть времени, т. е. оценивать акции справедливо. Я решил подсчитать процент времени, в течение которого коэффициенты Р/Е индекса S&P 500, рассчитанные на основе прибыли за последние три года, находились в заданных пределах (14–16, 13–17 и 11–19), и затем представил полученные результаты на рис. 3.10. Как видно из рисунка 3.6, на протяжении всего ХХ в. соотношение между ценой и прибылью S&P 500 в среднем составляло 15,8 – это справедливая рыночная оценка индекса, которую можно вывести объективным методом. Но, как показывает рисунок 3.10, в ХХ в. коэффициент Р/Е лишь 13 % времени находился в диапазоне между 14 и 16, 27 % – между 13 и 17, а почти половину времени – между 11 и 19. В большинстве случаев рынок оценивал индекс справедливо (т. е. коэффициент Р/Е был равен примерно 15), когда двигался от одного крайнего значения к другому (см. рис. 1.1 в главе 1).

|

|

Рис. 3.9. Источники прироста капитала

На каком коэффициенте Р/Е рынок остановится в этот раз? Марк Твен сказал: «История не повторяется, но она рифмуется». Один вывод кажется очевидным: боковой рынок закончится, когда коэффициент Р/Е упадет существенно ниже среднего статистического уровня – 15. Именно это наблюдалось в ХХ в. каждый раз, когда заканчивался очередной боковой тренд.

В конце бычьего рынка 1982–2000 гг. коэффициенты Р/Е были намного выше, чем в конце предыдущих бычьих трендов. У нынешнего бокового рынка есть все признаки (в особенности высокие коэффициенты «цена/прибыль»), свидетельствующие о том, что он продлится дольше своих предшественников.

Источники дивидендного дохода

Коэффициент доходности

Вам, наверное, потребуется чашка крепкого кофе, чтобы не заснуть, пока мы говорим о дивидендной доходности. Ее обсуждать так же «интересно», как волатильность доходов от фондов денежного рынка или казначейских векселей. Я вдруг почувствовал себя ученым‑антропологом, который шутит на тему размножения динозавров: он один понимает свои шутки и сам над ними смеется. Тем не менее, какой бы скучной ни была эта тема, в таблице 3.6, в которой я проанализировал источники доходов от акций на различных долгосрочных рынках, видно, что во время предыдущих боковых рынков на дивиденды приходилась существенная доля доходов от акций. На самом деле из 5,9 % среднего совокупного дохода, которые инвесторы получали на боковых рынках в ХХ в., 5,3 % приходилось на дивиденды, т. е. дивиденды составили более 90 % от их общего дохода!

|

|

Нынешний долгосрочный боковой рынок начался (а долгосрочный бычий рынок 1982–2000 гг. закончился) с дивидендной доходности в 1,2 % – самой низкой на сегодняшний день по сравнению с другими боковыми рынками. В конце 2006 г., через шесть лет после начала бокового тренда, инвесторам по‑прежнему было нечему радоваться: хотя по сравнению с 2000 г. дивидендная доходность акций увеличилась, она все еще остается низкой (табл. 3.6).

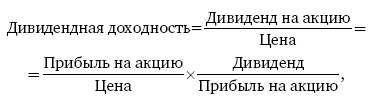

Показателем дохода, полученного от дивидендов, является дивидендная доходность – отношение дивиденда на акцию, выраженного в долларах, к ее цене, или:

или:

Дивидендная доходность =Коэффициент доходности × Дивидендные выплаты.

Таблица 3.6. Источники доходности индекса S&P 500

Чем выше коэффициент Р/Е, тем ниже коэффициент доходности. В конце 2006 г. дивидендная доходность низка настолько, насколько высока рыночная оценка акций (коэффициенты Р/Е), что показано на рисунках 3.5, 3.6, 3.7 и 3.8. Да, все вот так просто.

Дивидендные выплаты

Высокая оценка акций фондовым рынком – это лишь одна из причин, объясняющих столь низкую дивидендную доходность в конце 2006 г. Дивидендные выплаты также низки как никогда.

На рисунке 3.12 видно, что в конце 2006 г. дивидендные выплаты составили около 32 %. Если бы выплаты, рассчитанные на основе корпоративной прибыли в конце 2006 г., находились на среднем уровне, то дивидендная доходность составила бы примерно 3,1 %. Этот показатель сопоставим с теми, которые наблюдались в начале предыдущих боковых рынков, но все еще существенно ниже показателей, зафиксированных в конце боковых и начале бычьих рынков (рис. 3.11).

Рис. 3.11. Колебания дивидендной доходности (рассчитанной на основе дивидендов и доходности индекса S&P 500 за последний год)

Источники: Роберт Шиллер, Standard & Poor’s Compustat

Будьте внимательны, сравнивая дивидендные выплаты: помните, что этот показатель является соотношением дивиденда и корпоративной прибыли. Последняя характеризуется цикличной волатильностью: во времена роста экономики прибыль (маржа прибыли) выше средних показателей за полный цикл, а во времена спада – ниже их. Выплачиваемые дивиденды, наоборот, менее волатильны. Во времена экономического спада компании обычно не уменьшают дивиденды, несмотря на более низкую прибыль, поэтому дивидендные выплаты оказываются более высокими. Во времена экономического роста выплаты дивидендов увеличиваются не так быстро, как прибыль, поэтому коэффициент дивидендных выплат более низкий.

|

|

В 1990‑е гг., чтобы оправдать относительно низкие дивидендные выплаты и частый выкуп акций, американские компании ссылались на «неблагоприятный налоговый режим». Это было связано с тем, что дивиденды облагались подоходным налогом по обычной ставке, которая в то время была выше ставки налога на прирост капитала, равной 20 %. Компании утверждали, что инвесторы могут самостоятельно «получить дивиденды», продав часть акций по более высокой цене и заплатив меньший налог на прирост капитала, а не налог на выплаченные дивиденды. Однако после снижения налогов в 2002 г. эта отговорка больше не действует, поскольку теперь и долгосрочный прирост капитала, и дивиденды облагаются налогами по одинаковой ставке.

Рис. 3.12. Дивидендные выплаты почти достигли небывало низкого уровня (рассчитаны на основе дивидендов и доходности индекса S&P 500 за последний год)

Со временем инвесторы, разочарованные ценами и мизерной дивидендной доходностью большинства американских акций, заставят компании (активно используя возможности, которые дает статус акционера, и выбирая бумаги с более высокой дивидендной доходностью) увеличить дивидендные выплаты за счет обратного выкупа акций. Поэтому в течение следующих десяти лет рост дивидендов на рынке в целом, скорее всего, обгонит прирост корпоративной прибыли.

|

|

|

История развития пистолетов-пулеметов: Предпосылкой для возникновения пистолетов-пулеметов послужила давняя тенденция тяготения винтовок...

Наброски и зарисовки растений, плодов, цветов: Освоить конструктивное построение структуры дерева через зарисовки отдельных деревьев, группы деревьев...

Типы сооружений для обработки осадков: Септиками называются сооружения, в которых одновременно происходят осветление сточной жидкости...

Механическое удерживание земляных масс: Механическое удерживание земляных масс на склоне обеспечивают контрфорсными сооружениями различных конструкций...

© cyberpedia.su 2017-2024 - Не является автором материалов. Исключительное право сохранено за автором текста.

Если вы не хотите, чтобы данный материал был у нас на сайте, перейдите по ссылке: Нарушение авторских прав. Мы поможем в написании вашей работы!