К кейнсианству Хансен пришел отнюдь не сразу. Первые его рецензии на основные работы Кейнса были более чем прохладными. Более того, как указывают биографы, приглашение на должность профессора в Гарвардский университет в 1937 г. Хансен получил потому, что местное консервативное руководство воспринимало его первоначально как противника Кейнса.

Как бы там ни было, но переход в Гарвард знаменует перелом в творческой биографии американского ученого. Отчасти под влиянием теоретических аргументов, изложенных в «Общей теории занятости, процента и денег», отчасти под влиянием мировой практики, повсеместно свидетельствовавшей об окончании эпохи laissez faire[31], Хансен становится правоверным кейнсианцем и за ревностную защиту новой концепции получает прозвище «американский Кейнс».

Как указывает лауреат Нобелевской премии по экономике Джеймс Тобин, «Элвин Хансен никогда не был близок президентам и политикам и никогда не возглавлял руководящее правительственное учреждение[32]. Однако вряд ли найдется другой американский экономист, роль которого была бы столь важной для переориентации макроэкономической политики Соединенных Штатов с 1935 по 1965 г.»[33]

Хансен известен не только как крупнейший популяризатор кейнсианства[34] и разработчик практических мер активной макроэкономической политики, но и как выдающийся теоретик-экономист.

Согласно заявлению П. Самуэльсона, «профессор Хансен внес наиболее значительный и оригинальный вклад в теорию определения дохода и в макроэкономику в целом»[35].

Мировую известность ему принесла фундаментальная монография «Экономические циклы и национальный доход» (1951), состоящая из четырех частей:

1. Природа экономических циклов

2. Теория дохода и занятости

3. Теория экономических циклов

4. Экономические циклы и государственная политика.

В первой части Э. Хансен, основываясь на данных экономической истории США, излагает концепцию множественности циклов. По его мнению, данные по развитию народного хозяйства Соединенных Штатов позволяют выделить по крайней мере четыре модели циклических колебаний:

1) «малые циклы» — от 2 до 3 лет, порождаются неравномерностью воспроизводства оборотного капитала (на базе колебаний капиталовложений в товарно-материальные запасы);

2) «большие циклы» — 6—13 лет, причиной которых служит неравномерность вложений в основной капитал;

3) «строительные циклы» — продолжаются в среднем от 17 до 18 лет с амплитудой колебаний от 16 до 20 лет»[36]. (Данная модель цикла касается только строительства зданий. Механизм колебаний, по Хансену, здесь таков: допустим, в какой-то момент на рынке обнаружилась нехватка жилья. Рынок реагирует ростом цен на жилплощадь и повышением квартплаты. Резко растут инвестиции в жилищное строительство. Заложенных домов в принципе достаточно для покрытия спроса, но поскольку они еще не достроены, цены на жилплощадь и квартплата продолжают расти. Так раскручивается маховик строительного бума, закладываются все новые и новые фундаменты. В один прекрасный день первая партия зданий, достаточная для удовлетворения спроса, вводится в строй, квартплата и цены падают, но здания с заложенными фундаментами все равно достраиваются — так возникает перепроизводство и спад в строительной индустрии. Строительные циклы порождаются наличием временного лага между возникновением потребности в новых зданиях и моментом удовлетворения этой потребности); 4) «вековые циклические волны» — длительностью до полувека и более — вызванные фундаментальными переворотами в технике, крупными сдвигами в производстве (нечто вроде «длинных волн конъюнктуры» Н.Д. Кондратьева, на чью статью ссылается Э. Хансен).

По своему характеру теория циклов Хансена есть инвестиционная теория.

В своей книге он дает подробное объяснение механизма инвестиционных колебаний с позиций кейнсианства. Исходной категорией для Хансена служит здесь категория автономных инвестиций; они называются так потому, что не зависят непосредственно от текущей хозяйственной конъюнктуры. Главной причиной автономных инвестиций выступает, согласно Хансену, научно-технический прогресс.

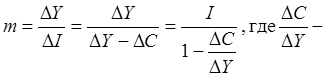

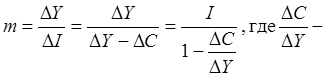

Автономные инвестиции запускают в ход механизм мультипликатора (множителя). В самой общей форме мультипликатор (т) представляет собой отношение дохода, вызванного автономными инвестициями, и величины самих этих автономных инвестиций, то есть

При наличии свободной рабочей силы и дополнительных мощностей приращение инвестиций в какой-либо одной из отраслей вызывает прирост дохода не только в данной отрасли, но и во всех связанных с нею сопряженных отраслях, так как туда направляется дополнительный импульс спроса. В результате общее приращение дохода может оказаться большим, чем первоначальное приращение автономных инвестиций. Количественно эту взаимосвязь как раз и определяет мультипликатор.

Мультипликатор — категория, сравнительно недавно появившаяся в западной экономической литературе. Впервые этот механизм описан английским экономистом Р. Каном в 1931 г. На механизм мультипликатора ссылается в «Общей теории занятости, процента и денег» Дж.М. Кейнс.

От чего зависит величина мультипликатора? Хансен вслед за Кейнсом отвечает: от предельной склонности к потреблению. Чем большая доля дохода, возникшего в результате автономных инвестиций, будет потребляться, тем больший импульс к росту получат сопряженные отрасли. Эта взаимосвязь поддается и формальному описанию: поскольку, согласно кейнсианской теории ΔI = ΔY — ΔС, значит,

предельная склонность к потреблению.

В экономике существует и взаимосвязь, обратная мультипликатору — эффект акселератора. Ведь приращение дохода не только порождается приростом инвестиций, но и само способно вызывать увеличение последних. Правда, в этом случае речь пойдет уже не об автономных, а о стимулированных инвестициях, то есть об инвестициях, зависящих от прироста дохода, от хозяйственной конъюнктуры.

Эффект акселератора впервые был описан французским экономистом Альбером Афталионом в 1909 г. Формула акселератора такова:

Механизм взаимодействия мультипликатора и акселератора Хансен называет сверхкумулятивным процессом, или системой «сверхмультипликатора». Далее он пишет: «Если дана эволюция инвестиций, мультипликатор говорит нам, как будет развиваться доход. Если дана эволюция дохода, акселератор говорит нам, каково поведение инвестиций. Вместе взятые мультипликатор и акселератор заключают в себе свое определение, и мы получаем завершенную динамическую теорию. Они составляют основную структуру, или скелет, всякой эконометрической теории цикла. Более того, такая теория позволяет объединить экзогенный фактор — автономное инвестирование с эндогенными факторами — мультипликатором и акселератором»[37].

Но если механизм мультипликатора и акселератора взаимно дополняют и даже поддерживают друг друга, отчего тогда подъем не длится вечно? Почему рано или поздно происходит поворот от подъема к спаду? При объяснении «механизма поворота» (кстати, полностью отсутствовавшего в модели роста Р. Харрода) Э. Хансен сосредоточивает внимание на двух группах причин. Первая связана с исчерпанием автономных инвестиций. Этот процесс обусловлен, по Хансену, снижением предельной эффективности капиталовложений (т.е. уменьшением рентабельности каждой последующей доли инвестиций по мере роста их объема), увеличением на стадии бума нормы процента и, наконец, ростом цен на инвестиционные товары. Вторая причина относится к сокращению предельной склонности к потреблению, ибо согласно основному психологическому закону Кейнса, с ростом дохода, естественным для стадии подъема, склонность к потреблению падает, а склонность к сбережению растет. Выше уже отмечалось, что подобное течение событий приводит к сокращению мультипликатора (m), поскольку  где r — предельная склонность к потреблению

где r — предельная склонность к потреблению  но взаимосвязь между ростом дохода и ухудшением работы передаточного (от автономных инвестиций) механизма роста может быть распространена и на сверхмультипликатор. Хансен пишет: «Если мы обозначим соединенную систему рычажного взаимодействия мультипликатора-акселератора (систему «сверхмультипликатора») символом К*, тогда весь эффект работы этой системы, как он сказывается из периода в период, предстанет как K*∆I = ∆Y»[38]. Легко показать, что предельная склонность к потреблению находится в обратной зависимости не только к мультипликатору в узком смысле слова, но и к сверхмультипликатору.

но взаимосвязь между ростом дохода и ухудшением работы передаточного (от автономных инвестиций) механизма роста может быть распространена и на сверхмультипликатор. Хансен пишет: «Если мы обозначим соединенную систему рычажного взаимодействия мультипликатора-акселератора (систему «сверхмультипликатора») символом К*, тогда весь эффект работы этой системы, как он сказывается из периода в период, предстанет как K*∆I = ∆Y»[38]. Легко показать, что предельная склонность к потреблению находится в обратной зависимости не только к мультипликатору в узком смысле слова, но и к сверхмультипликатору.

Первоначальный импульс к росту (автономные инвестиции) действует все слабее, к тому же все с меньшей отдачей функционирует передаточный механизм (мультипликатор и акселератор). Происходит остановка роста и экономика поворачивает к спаду, поскольку «когда автономные инвестиции прекращаются, доход уменьшается не только на сумму автономных инвестиций, но и на сумму стимулированного ими потребления и стимулированных инвестиций (мультипликатор и акселератор действуют в это время в обратном направлении)»[39].

Хансен называет изложенную здесь теорию цикла интегральной, полагая, что она включила все имевшиеся к тому времени достижения мировой экономической мысли. Анализ истории этих достижений составляет содержание третьей части книги «Экономические циклы и национальный доход». По мнению Хансена, краткий список существенных элементов теории цикла и авторов, которые внесли здесь главный вклад в науку, может выглядеть следующим образом:

1. Роль колебаний в размерах инвестиций (Туган-Барановский, Шпи-тофф, Кассель, Робертсон).

2. Анализ детерминантов инвестирования: естественная норма, взятая в отношении к денежной норме процента, или график предельной эффективности инвестиций и денежной нормы процента (Виксель, Кейнс).

3. Роль динамических факторов: техники, природных ресурсов, расширения территории и роста народонаселения — как детерминантов инвестирования (Шпитофф, Харрод).

4. Пучкообразный характер инвестирования, обусловленный стадным характером явления, вызываемым деятельностью в области нововведений (Шумпетер).

5. Капиталистический метод производства (необходимость длительного времени производства элементов основного капитала) и принцип акселерации (Афталион, Пигу, Дж.М. Кларк).

6. Начальные импульсы и распространение циклических движений, обусловленное структурой экономики (Виксель, Пигу).

7. Мультипликатор инвестиций и функции потребления (Кан, Кейнс).

8. Взаимосвязи экономических переменных — эконометрические модели (Тинберген, Фриш, Самуэльсон, Хикс, Клейн и др.)[40].

Меры государственной антициклической политики Хансен описывает в завершающей, четвертой части своей книги.

Неокейнсианство не предусматривает прямого вторжения государства в отношения собственности. Все меры государственного регулирования, сформулированные Хансеном, относятся к сфере обращения, перераспределения доходов. Свою антициклическую программу Хансен формирует на базе уже имевшегося к началу 50-х гг. опыта. В его книге меры антициклического характера сгруппированы в основном по трем рубрикам: 1) встроенные механизмы гибкости (встроенные стабилизаторы); 2) автоматически действующие компенсирующие контрмеры; 3) управляемые программы компенсирования.

Неокейнсианский синтез

Упрощенная модель Кейнса

В упрощенной модели Кейнса совокупный спрос или планируемые расходы (Е) распадаются на потребление (С) и инвестиции (I), а совокупное предложение задается уровнем национального дохода (Y). Условие равновесия характеризуется, следовательно, уравнением:

Y = E = C + I.

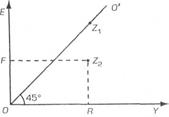

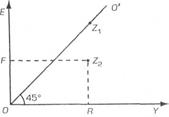

Если же на оси абсцисс отложить уровень дохода, а на оси ординат — объем расходов, то данное равновесие окажется справедливым лишь для точек на прямой 00, проведенной под углом 45° к осям координат (рис. 1).

Рис. 1.

Согласно неоклассической теории, рынок тяготеет к равновесию, которое обеспечивается изменением процентной ставки. Предположим, в силу каких-то внешних обстоятельств экономика оказалась в точке Z2. Это означает, что имеет место избыточное предложение (OR > OF). Оно ведет к нежелательному накоплению товаров или, если сформулировать условие неравновесия иначе, — к излишку (планируемых) сбережений над (планируемыми) инвестициями. В такой ситуации процентная ставка падает. Понижение процента повышает инвестиции и сокращает сбережения до тех пор, пока экономика не возвращается в некую точку Z1 на прямой 00', координаты которой на вертикальной и горизонтальной осях равны между собой.

Иную картину рисует упрощенная модель Кейнса. Объем капиталовложений в ней считается заданным (J = T) и принимается другая гипотеза относительно динамики сбережения и потребления. Потребительская функция ставится в зависимость не от нормы процента, а от уровня национального дохода.

Согласно «основному психологическому закону» Кейнса, «люди склонны, как правило, увеличивать свое потребление с ростом дохода, но не в той же мере, в какой растет доход», то есть С = С (Y), причем предельная склонность к потреблению с =  больше нуля, но меньше единицы: О < с < 1. Для простоты в экономических моделях соотношение между доходом и потреблением очень часто считается линейным и записывается следующим образом:

больше нуля, но меньше единицы: О < с < 1. Для простоты в экономических моделях соотношение между доходом и потреблением очень часто считается линейным и записывается следующим образом:

C = a + cY

где а — автономный, не зависящий от объема национального дохода уровень потребления;

с — предельная склонность к потреблению,

Y— национальный доход.

Графически кейнсианская потребительская функция выражается прямой, пересекающей ось ординат в положительном квадранте. Тангенс ее угла наклона равен предельной склонности к потреблению, а расстояние между началом координат и точкой, в которой прямая пересекает ось ординат, равно а (рис. 2).

Рис. 2

Экзогенное введение инвестиционной функции и использование «основного психологического закона» позволяет упрощенной модели Кейнса показать, как определяется уровень национального дохода:

Y= C(Y) + I;

Y=f+cY +I;

Y=

или, переходя к предельным величинам:

Урезанная модель поддается четкой геометрической интерпретации, получившей название «кейнсианского креста».

Рассмотрим график, осями координат которого, как и в неоклассической модели, служат совокупное предложение, определяемое уровнем национального дохода (Y), и совокупный спрос, равный потреблению (С) и инвестициям (I) (рис. 3).

Рис. 3

Задаваемая извне инвестиционная функция принимает вид прямой II’, параллельной оси абсцисс, что означает ее независимость от дохода. Потребительская функция — С = а + cY выражается прямой СС’, как и на рис. 2. Коль скоро совокупный спрос состоит из потребления и инвестиций, путем сложения II' и СС’ мы можем получить прямую DD', характеризующую его. Она параллельна СС’, от которой отстоит на расстояние OI. Точка Z, в которой DD' пересекает 45-градусную прямую, представляет собой точку равновесия на товарном рынке. Спроецировав ее на ось абсцисс мы получаем равновесный уровень национального дохода Yz. Если заданы агрегатная производственная функция Y= Y(N), где N— уровень занятости, то мы знаем и его.

Этот график наглядно иллюстрирует фундаментальную кейнсианскую идею о равновесии с неполной занятостью. Поскольку прямая, характеризующая совокупный спрос, пересекает ось ординат в положительном квадранте, то есть планируемое предложение превышает планируемый спрос, а фактическое равновесие устанавливается в условиях бесполезной растраты материальных ресурсов и безработицы.

С точки зрения ортодоксального кейнсианства, приведенный график ясно выражает главное, что хотел сказать Кейнс. Оценивая его значение, П. Самуэльсон писал: «пересечение линии, характеризующей C(Y) + I, с линией, проведенной под углом 45° к оси абсцисс, дает нам простейший «кейнсианский крест», который, с логической точки зрения, представляет собой примерно то же, что пересечение «маршаллианских кривых спроса и предложения»[41].

Однако ставить здесь точку было еще рано. Следовало, во-первых, перевести инвестиционную функцию из экзогенных в эндогенные параметры и, во-вторых, объединить исследование реального сектора с анализом денежного рынка. Решить обе задачи удалось с помощью схемы Хикса— Хансена.

Схема Хикса—Хансена

Схема Хикса—Хансена представляет собой график, системой координат которого служат уровень национального дохода (У) — ось абсцисс и значение процентной ставки (г) — ось ординат.

По схеме Хикса – Хансена инвестиции можно считать функцией процента: I = I(r). Чем ниже процентная ставка, тем при простых равных условиях выгоднее делать дополнительные капиталовложения и наоборот.

Условием равновесия на товарном рынке является равенство инвестиций (I) и сбережений (S): I = S. Сбережения же в соответствии с «основным, психологическим законом» определяются уровнем национального дохода: S = S(Y). Чем выше уровень дохода, тем больше объем сбережений.

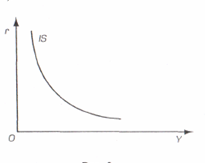

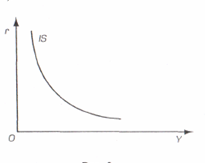

Таким образом, получается функция IS[I (r) = S(Y)]. В графическом выражении она представляет собой кривую отрицательного наклона, показывающую, что каждой паре значений Уи гсоответствует равенство сбережений и инвестиций, то есть определенный уровень равновесия товарного рынка (рис. 4).

Рис. 4

Коль скоро условия равновесия на рынке товаров ясны, можно переходить к анализу денежного рынка. Там равновесие наступает, когда спрос на деньги (L) совпадает с их предложением (М). Последняя величина берется за данную. Что же касается спроса на деньги, то, согласно кейнсианской теории он определяется в основном двумя мотивами.

Один из них — транзакционный — обусловлен потребностью в деньгах для реализации коммерческих сделок. Он является главным образом функцией дохода: L1 = L1 (Y). Чем выше уровень национального дохода, тем больше сделок заключается в экономике, тем интенсивнее при настоящих ценах потребность в деньгах.

Другой мотив — спекулятивный. Действуя на финансовом рынке, экономические субъекты постоянно оказываются перед выбором, в какой форме держать средства — в виде денег или ценных бумаг. Владение ценными бумагами, с одной стороны, связано с большим риском, с другой стороны, оно дает право на получение процента. Чем выше процент, тем большее предпочтение отдается ценным бумагам, тем слабее спекулятивный мотив спроса на деньги. Поэтому спекулятивный спрос на деньги является убывающей функцией нормы процента: L2 = L2 (r).

Таким образом, совокупный спрос на деньги, обусловленный транзакционным и спекулятивным мотивами, ставится в прямую зависимость от уровня национального дохода и в обратную зависимость от рыночной ставки процента: L = L1 (У) + L2(r), или L= L (Y,r).

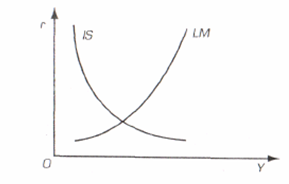

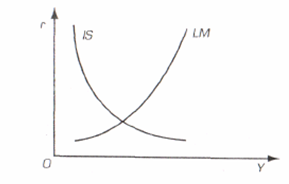

Приравняв L к М, можно получить функцию LM[L(Y,r) = M]. Ее графическим выражением служит кривая положительного наклона, характеризующая соотношения между r и Y, при которых устанавливается равновесие в денежном секторе (рис. 5).

Рис. 5

Поскольку функции IS и LM определяются одинаковыми параметрами, их можно представить в одной системе координат (рис. 6).

Рис. 6

Точка пересечения графиков IS и LM указывает на такое соотношение между r и Y, при котором сбережения равны инвестициям, а спрос на деньги равен их предложению, то есть оба сектора находятся в состоянии равновесия.

Однако модель все еще не завершена. В ней отсутствует рынок труда. Между тем центральной проблемой для Кейнса являлась, как известно, безработица.

Модель рынка труда, которую строят ортодоксальные кейнсианцы, взятая вне связи с другими рынками, с формальной точки зрения, очень схожа с неоклассической. Равновесие на нем устанавливается при той реальной заработной плате, которая уравнивает спрос и предложение труда. Но существуют два важных отличия.

Во-первых, кейнсианцы исходят из негибкости номинальной заработной платы, тогда как неоклассики допускают ее полную подвижность. Во-вторых, в кейнсианской модели рынок труда играет пассивную роль: его состояние обусловлено положением дел на других рынках — товарном и денежном.

Значение этого последнего момента становится ясным, когда все рамки рассматриваются во взаимосвязи. Для этого обычно используется обобщающая диаграмма следующего вида:

Рис. 7

Часть А включает схему IS — LM, изображенную ранее на рис. 6. Часть В является графическим выражением производственной функции Y = Y(N), позволившей в рамках урезанной модели Кейнса установить зависимость уровня занятости от уровня национального дохода. Часть С представляет собой модель рынка труда, где N — уровень занятости, W — ставка номинальной заработной штаты, Р — уровень цен (W/P, следовательно, ставка реальной заработной платы), ND и NS — соответственно спрос и предложение рабочей силы.

Причинные связи в соответствии с кейнсианской теорией направлены от части А через часть В к части С. Взаимодействие товарного и денежного рынков определяет равновесием уровень национального дохода (Y). Он в свою очередь позволяет с помощью производственной функции установить спрос на рабочую силу (ND), который в итоге и определяет точку равновесия на рынке труда.

Теперь модель Хикса—Хансена можно считать завершенной. Ее появление было воспринято большинством экономистов как непротиворечивое, понятное и в то же время адекватное изложение сути «Общей теории». Тем самым был заложен фундамент для синтеза кейнсианской и неоклассической теорий.

Схема Хикса—Хансена представляет собой разновидность концепции общего экономического равновесия, разработкой которой неоклассическая школа занимается со времени Вальраса. Кейнсианская теория входит в нее на правах частного случая. Если специфические кейнсианские допущения, главным из которых считается негибкость заработной платы, отбросить, то модель в полном соответствии с неоклассическим тезисом саморегулируемости капитализма демонстрирует возможность автоматического достижения полной занятости.

Действительно, если изначально имеет место избыточное предложение труда, то заработная плата понижается, что ведет к сокращению издержек и падению цен. В таких условиях часть денег, предназначенных для реализации коммерческих сделок, высвобождается. Образуется избыток предложения денег. Процент как плата за расставание с ликвидностью понижается. Падение нормы процента вызывает рост инвестиционного спроса, который расширяется до тех пор, пока не поглотит весь объем предложения, соответствующей уровню полной занятости.

Автоматическая тенденция к полной занятости в модели Хикса—Хансена порождается воздействием рынка рабочей силы на денежный рынок, который в свою очередь, взаимодействуя с рынком товаров, вызывает обратную реакцию на рынке труда. Такая трактовка модели вполне устраивает неоклассиков. Однако ортодоксальные кейнсианцы отвергают идею саморегулируемости. В противовес неоклассической интерпретации модели Хикса — Хансена они приводят доводы, в силу которых автоматическое достижение полной занятости становится невозможным.

где r — предельная склонность к потреблению

где r — предельная склонность к потреблению  но взаимосвязь между ростом дохода и ухудшением работы передаточного (от автономных инвестиций) механизма роста может быть распространена и на сверхмультипликатор. Хансен пишет: «Если мы обозначим соединенную систему рычажного взаимодействия мультипликатора-акселератора (систему «сверхмультипликатора») символом К*, тогда весь эффект работы этой системы, как он сказывается из периода в период, предстанет как K*∆I = ∆Y»[38]. Легко показать, что предельная склонность к потреблению находится в обратной зависимости не только к мультипликатору в узком смысле слова, но и к сверхмультипликатору.

но взаимосвязь между ростом дохода и ухудшением работы передаточного (от автономных инвестиций) механизма роста может быть распространена и на сверхмультипликатор. Хансен пишет: «Если мы обозначим соединенную систему рычажного взаимодействия мультипликатора-акселератора (систему «сверхмультипликатора») символом К*, тогда весь эффект работы этой системы, как он сказывается из периода в период, предстанет как K*∆I = ∆Y»[38]. Легко показать, что предельная склонность к потреблению находится в обратной зависимости не только к мультипликатору в узком смысле слова, но и к сверхмультипликатору.

больше нуля, но меньше единицы: О < с < 1. Для простоты в экономических моделях соотношение между доходом и потреблением очень часто считается линейным и записывается следующим образом:

больше нуля, но меньше единицы: О < с < 1. Для простоты в экономических моделях соотношение между доходом и потреблением очень часто считается линейным и записывается следующим образом: