Формула расчёта при динамическом способе

Как мы уже писали, этот способ сложнее, потому что учитывает ещё и тот факт, что денежные средства в течение времени окупаемости меняются по стоимости.

Для того чтобы этот фактор был учтён вводят дополнительное значение — ставку дисконтирования.

Возьмём условия, где:

Kd — коэффициент дисконта

d — процентная ставка

nd — время

Тогда kd = 1/(1+d)^nd

А

Дисконтированный срок = СУММА чистый денежный поток / (1+d) ^ nd

Чтобы разобраться в этой формуле, которая на порядок сложнее предыдущих, разберём ещё пример. Условия для примера будут те же самые, чтобы было понятнее. А ставка дисконтирования составит 10% (в реальности она примерно такая и есть).

Рассчитываем в первую очередь коэффициент дисконта, то есть дисконтированные поступления за каждый год.

1 год: 30 000 / (1+0,1) ^ 1 = 27 272,72 рублей.

2 год: 50 000 / (1+0,1) ^ 2= 41 322,31 рублей.

3 год: 40 000 / (1+0,1) ^ 3 = 30 052,39 рублей.

4 год: 60 000 / (1+0,1) ^ 4 = 40 980,80 рублей.

Складываем результаты. И получается, что за первые три года прибыль составит 139 628,22 рубля.

Мы видим, что даже этой суммы недостаточно, чтобы покрыть наши вложения. То есть с учётом изменения стоимости денег, даже за 4 года мы этот проект не отобьём. Но давайте доведём расчёт до конца. По пятому году существования проекта у нас не было прибыли с проекта, поэтому обозначим её, к примеру, равной четвёртому — 60 000 рублей.

5 год: 60 000 / (1+0,1) ^ 5 = 37 255,27 рублей.

Если сложить с нашим бывшим результатом, то получим сумму за пять лет равную 176 883,49. Эта сумма уже превышает вложенные нами на старте инвестиции. Значит, срок окупаемости будет располагаться между четвёртым и пятым годами существования проекта.

Приступаем к вычислению конкретного срока, узнаём дробную часть. Из суммы вложенного вычитаем сумму за 4 целых года: 150 000 — 139 628,22 = 10 371,78 рубля.

Полученный результат делим на дисконтированные поступления за 5-ый год:

13 371,78 / 37 255,27 = 0,27

Значит, до полного срока окупаемости нам не достаёт 0,27 от пятого года. А весь срок окупаемости при динамическом способе расчёта будет составлять 4,27 года.

Как и было заявлено выше — срок окупаемости при дисконтированном способе в большую сторону отличается от того же расчёта, но простым способом. Но при этом он правдивее отражает реальный результат, который вы получите при обозначенных цифрах и условиях.

Итог

Срок окупаемости — один из важнейших показателей для предпринимателя, который планирует инвестировать собственные средства и выбирает из ряда возможных проектов. При этом, каким именно способом производить вычисления — решать самому инвестору. В этой статье мы разобрали два основных решения и посмотрели на примерах, как будут меняться цифры в одной и той же ситуации, но с разным уровнем показателей.

Третий способ расчета срока окупаемости

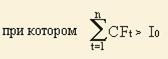

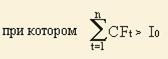

Общая формула для расчета срока окупаемости инвестиций:

| Ток = n,

|  , ,

|

где

Ток - срок окупаемости инвестиций;

n - число периодов;

CFt - приток денежных средств в период t;

Io - величина исходных инвестиций в нулевой период.

Определяется: как время, которое требуется, чтобы инвестиция обеспечила достаточные поступления денег для возмещения инвестиционных расходов.

Характеризует: финансовый риск.

Недостатки: не учитывается изменение стоимости денег во времени, не определяется размер денежных потоков после точки окупаемости, не определяется при знакопеременных денежных потоках.

Критерий приемлемости: PP -> min (чем короче, тем лучше)

Условия сравнения: любой срок действия инвестиции и размер.

В зависимости от поставленной цели возможно вычисление срока окупаемости инвестиций с различной точностью (пример №1). На практике часто встречается ситуация, когда в первые периоды происходит отток денежных средств и тогда в правую часть формулы вместо Io ставится сумма денежных оттоков.

Пример №1. Расчет срока окупаемости инвестиций.

Размер инвестиции - 115000$.

Доходы от инвестиций в первом году: 32000$;

во втором году: 41000$;

в третьем году: 43750$;

в четвертом году: 38250$.

Определим период по истечении которого инвестиция окупается.

Сумма доходов за 1 и 2 года: 32000 + 41000 = 73000$, что меньше размера инвестиции равного 115000$.

Сумма доходов за 1, 2 и 3 года: 73000 + 43750 = 116750 больше 115000, это значит, что возмещение первоначальных расходов произойдет раньше 3 лет.

Если предположить что приток денежных средств поступает равномерно в течении всего периода (по умолчанию предполагается что денежные средства поступают в конце периода), то можно вычислить остаток от третьего года.

Остаток = (1 - (116750 - 115000)/43750) = 0,96 года

Ответ: период окупаемости равен 3 годам (точнее 2,96 года).

Пример №2. Расчет срока окупаемости инвестиций.

Размер инвестиции - $12800.

Доходы от инвестиций в первом году: $7360;

во втором году: $5185;

в третьем году: $6270.

Рассчитайте срок окупаемости инвестиции.

Определим период, по истечении которого инвестиция окупается.

Сумма доходов за 1 и 2 года: 7360 + 5185 = $12545, что меньше размера инвестиции равного $12800.

Сумма доходов за 1, 2 и 3 года: 12545 + 6270 = 18815 больше 12800, это значит, что возмещение первоначальных расходов произойдет раньше 3 лет.

Если предположить что приток денежных средств поступает равномерно в течение всего периода, то можно вычислить остаток от третьего года.

Остаток = (1 - (18815 - 12800)/6270) = 0,04 года.

Ответ: период окупаемости равен 3 годам (точнее 2,04 года).

Окупаемость не учитывает временной стоимости денег. Этот показатель позволяет вам узнать, пренебрегая влиянием дисконтирования, сколько потребуется времени, чтобы ваши инвестиции принесли столько денежных средств, сколько вам пришлось потратить.

Вторая проблема, связанная с окупаемостью, заключается в том, что этот показатель игнорирует все поступления денежных средств после момента полного возмещения первоначальных расходов. При выборе из нескольких инвестиционных проектов, если исходить только из срока окупаемости инвестиций, не будет учитываться объем прибыли, созданный проектами.

Окупаемость можно использовать так же, как и барьерную ставку, - в виде ограничительного критерия. Если для компании важно возместить первоначальные расходы, и как можно скорее, то окупаемость может приобрести больший смысл.

Показатель окупаемости почти никогда не используется сам по себе, а только в качестве дополнения к другим показателям, таким, как, например, чистая текущая стоимость и IRR.

Пример №3. Анализ чувствительности.

Размер инвестиции - $12800.

Доходы от инвестиций в первом году: $7360;

во втором году: $5185;

в третьем году: $6270.

Рассчитайте, как повлияет на значение срока окупаемости инвестиции увеличение доходов от нее на 23,6%?

Исходный период окупаемости был рассчитан в примере №2 и равен Токисх = 2,04 года.

Рассчитаем увеличение доходов на 23,6%:

CF1 ач = 7360 * (1 + 0,236) = $9096,96

CF2 ач = 5185 * (1 + 0,236) = $6408,66

CF3 ач = 6270 * (1 + 0,236) = $7749,72

Сумма доходов за 1 и 2 года: 9096,96 + 6408,66 = $15505,62 что больше размера инвестиции равного $12800.

Если предположить что приток денежных средств поступает равномерно в течении всего периода, то можно вычислить остаток от второго года.

Остатокач = (1 - (15505,62 - 12800)/6408,66) = 0,58 года.

Период окупаемости (для данных анализа чувствительности) равен Токач = (1 + 0,58) = 1,58 года.

Определим изменение периода окупаемости: (Tокач - Токисх)/Токисх * 100% = (1,58 - 2,04)/2,04*100% = -22,65%

Ответ. Увеличение доходов от инвестиции на 23,6% привело к сокращению срока окупаемости на 22,65%.

6. Принятая ставка дисконтирования –D;

7. Дисконтированный срок окупаемости- DPBP;

8. Чистая приведенная стоимость- NPV;

Чистая приведённая стоимость (чистая текущая стоимость, чистый дисконтированный доход, англ. NPV, Net Present Value ) - - сумма текущих стоимостей всех спрогнозированных, с учетом ставки дисконтирования, денежных потоков.

Метод чистой текущей стоимости (NPV) состоит в следующем.

1. Определяется текущая стоимость затрат (Io), т.е. решается вопрос, сколько инвестиций нужно зарезервировать для проекта.

2. Рассчитывается текущая стоимость будущих денежных поступлений от проекта, для чего доходы за каждый год CF (кеш-флоу) приводятся к текущей дате.

Результаты расчетов показывают, сколько средств нужно было бы вложить сейчас для получения запланированных доходов, если бы ставка доходов была равна барьерной ставке (для инвестора ставке процента в банке, в ПИФе и т.д., для предприятия цене совокупного капитала или через риски). Подытожив текущую стоимость доходов за все годы, получим общую текущую стоимость доходов от проекта (PV):

3. Текущая стоимость инвестиционных затрат (Io) сравнивается с текущей стоимостью доходов (PV). Разность между ними составляет чистую текущую стоимость доходов (NPV):

NPV = PV - Io;

NPV показывает чистые доходы или чистые убытки инвестора от помещения денег в проект по сравнению с хранением денег в банке. Если NPV > 0, то можно считать, что инвестиция приумножит богатство предприятия и инвестицию следует осуществлять. При NPV < 0, то значит доходы от предложенной инвестиции недостаточно высоки, чтобы компенсировать риск, присущий данному проекту (или с точки зрения цены капитала не хватит денег на выплату дивидендов и процентов по кредитам) и инвестиционное предложение должно быть отклонено.

Чистая текущая стоимость (NPV) это один из основных показателей используемых при инвестиционном анализе, но он имеет несколько недостатков и не может быть единственным средством оценки инвестиции. NPV определяет абсолютную величину отдачи от инвестиции, и, скорее всего, чем больше инвестиция, тем больше чистая текущая стоимость. Отсюда, сравнение нескольких инвестиций разного размера с помощью этого показателя невозможно. Кроме этого, NPV не определяет период, через который инвестиция окупится.

Если капитальные вложения, связанные с предстоящей реализацией проекта, осуществляют в несколько этапов (интервалов), то расчет показателя NPV производят по следующей формуле:

, где

, где

NPV - чистая текущая стоимость;

CFt - приток денежных средств в период t;

It - сумма инвестиций (затраты) в t-ом периоде;

r - барьерная ставка (ставка дисконтирования);

n - суммарное число периодов (интервалов, шагов) t = 1, 2,..., n (или время действия инвестиции).

Обычно для CFt значение t располагоется в пределах от 1 до n; в случае когда CFо > 0 относят к затратным инвестициям (пример: средства выделенные на экологическую программу).

Определяется: как сумма текущих стоимостей всех спрогнозированных, с учетом барьерной ставки (ставки дисконтирования), денежных потоков.

Характеризует: эффективность инвестиции в абсолютных значениях, в текущей стоимости.

Недостатки: не учитывает размер инвестиции, не учитывается уровень реинвестиций.

Критерий приемлемости: NPV >= 0 (чем больше, тем лучше)

Условия сравнения: для корректного сравнения двух инвестиций они должны иметь одинаковый размер инвестиционных затрат.

Пример №1. Расчет чистой текущей стоимости.

Размер инвестиции - 115000$.

Доходы от инвестиций в первом году: 32000$;

во втором году: 41000$;

в третьем году: 43750$;

в четвертом году: 38250$.

Размер барьерной ставки - 9,2%

n = 4.

Пересчитаем денежные потоки в вид текущих стоимостей:

PV1 = 32000 / (1 + 0,092) = 29304,03$

PV2 = 41000 / (1 + 0,092)2 = 34382,59$

PV3 = 43750 / (1 + 0,092)3 = 33597,75$

PV4 = 38250 / (1 + 0,092)4 = 26899,29$

NPV = (29304,03 + 34382,59 + 33597,75 + 26899,29) - 115000 = 9183,66$

Ответ: чистая текущая стоимость равна 9183,66$.

Формула для расчета показателя NPV (чистой текущей стоимости) с учетом переменной барьерной ставки:

NPV - чистая текущая стоимость;

CFt - приток (или отток) денежных средств в период t;

It - сумма инвестиций (затраты) в t-ом периоде;

ri - барьерная ставка (ставка дисконтирования), доли единицы (при практических расчетах вместо (1+r)t применяют (1+r0)*(1+r1)*...*(1+rt), т.к. барьерная ставка может сильно меняться из-за инфляции и других составляющих);

n - суммарное число периодов (интервалов, шагов) t = 1, 2,..., n (обычно нулевой период подразумевает затраты произведенные для реализации инвестиции и количество периодов не увеличивается).

Пример №2. NPV при переменной барьерной ставке.

Размер инвестиции - $12800.

Доходы от инвестиций в первом году: $7360;

во втором году: $5185;

в третьем году: $6270.

Размер барьерной ставки - 11,4% в первом году;

10,7% во втором году;

9,5% в третьем году.

Определите значение чистой текущей стоимости для инвестиционного проекта.

n =3.

Пересчитаем денежные потоки в вид текущих стоимостей:

PV1 = 7360 / (1 + 0,114) = $6066,82

PV2 = 5185 / (1 + 0,114)/(1 + 0,107) = $4204,52

PV3 = 6270 / (1 + 0,114)/(1 + 0,107)/(1 + 0,095) = $4643,23

NPV = (6066,82 + 4204,52 + 4643,23) - 12800 = $2654,57

Ответ: чистая текущая стоимость равна $2654,57.

Правило, согласно которому, из двух проектов, с одинаковыми затратами, выбирается проект с большим NPV действует не всегда. Проект с меньшим NPV, но с коротким сроком окупаемости может быть выгоднее проекта с большим NPV.

Пример №3. Сравнение двух проектов.

Стоимость инвестиции для обоих проектов равна 100 рублям.

Первый проект генерирует прибыль равную 130 рублям по окончании 1 года, а второй 140 рублей через 5 лет.

Для простоты расчетов считаем барьерные ставки равными нулю.

NPV1 = 130 - 100 = 30 руб.

NPV2 = 140 - 100 = 40 руб.

Но при этом годовая доходность, рассчитанная по модели IRR, будет у первого проекта равна 30%, а у второго 6,970%. Ясно, что будет принят первый инвестиционный проект, несмотря на меньший NPV.

Для более точного определения чистой текущей стоимости денежных потоков применяют показатель "модифицированная чистая текущая стоимость (MNPV)".

Пример №4. Анализ чувствительности.

Размер инвестиции - 12800$.

Доходы от инвестиций в первом году: $7360;

во втором году: $5185;

в третьем году: $6270.

Размер барьерной ставки - 11,4% в первом году;

10,7% во втором году;

9,5% в третьем году.

Рассчитайте, как повлияет на значение чистой текущей стоимости увеличение доходов от инвестиции на 30%?

Исходное значение чистой текущей стоимости было рассчитано в примере №2 и равна NPVисх = 2654,57.

Пересчитаем денежные потоки в вид текущих стоимостей с учетом данных анализа чувствительности:

PV1 ач = (1 + 0,3) * 7360 / (1 + 0,114) = 1,3 * 6066,82 = $7886,866

PV2 ач = (1 + 0,3) * 5185 / (1 + 0,114)/(1 + 0,107) = 1,3 * 4204,52 = $5465,876

PV3 ач = (1 + 0,3) * 6270 / (1 + 0,114)/(1 + 0,107)/(1 + 0,095) = 1,3 * 4643,23 = $6036,199

Определим изменение чистой текущей стоимости: (NPVач - NPVисх) / NPVисх * 100% =

= (6036,199 - 2654,57) / 2654,57 * 100% = 127,39%.

Ответ. Увеличение доходов от инвестиции на 30% привело к увеличению чистой текущей стоимости на 127,39%.

Примечание. Дисконтирование денежных потоков при меняющейся во времени барьерной ставке (норме дисконта) соответствует "Методическим указаниям № ВК 477..." п.6.11 (стр. 140).

9. Внутренняя норма доходности- IRR;

10. Срок возврата заемных средств- RP;

11. Коэффициент покрытия ссудной задолженности (возврат заемных средств).

Внутренняя норма доходности (англ. internal rate of return, общепринятое сокращение — IRR (ВНД)) — это процентная ставка, при которой чистая приведённая стоимость (чистый дисконтированный доход — NPV) равна 0. NPV рассчитывается на основании потока платежей, дисконтированного к сегодняшнему дню.

http://msfo-dipifr.ru/ponjatie-formula-tablitca-diskontirovanija/

Оцените степень ликвидности вашего проекта. Рассчитайте коэффициент абсолютной и текущей ликвиднос ти.

,

,

, где

, где