Ликвидность активов – экономическое понятие характеризующее способность трансформации активов предприятия в денежные средства.

Ликвидность напрямую определяет уровень платежеспособности и кредитоспособности предприятия.

Платежеспособность и кредитоспособность – это способность предприятия расплачиваться по своим обязательствам своевременно и в полном объеме перед инвесторами и кредиторами.

Отличие платежеспособности от кредитоспособности заключается в том, что платежеспособность учитывает возможность погашения своих обязательств с помощью всех видов активов, тогда как кредитоспособность отражает способность погашения текущих долгов только с помощью высоколиквидных и быстрореализуемых активов.

Реализация медленно и трудно реализуемых активов может привести к потере долгосрочной устойчивости, так как для погашения обязательств будут проданы основные средства: станки, оборудование, машины, которые обеспечивают основную деятельность предприятия.

Поэтому платежеспособность рассчитывают при оценке финансового потенциала предприятия при его ликвидации и продаже, а кредитоспособность используют в оценке стоимости заемного капитала и кредитовании.

Платежеспособность складывается из 2-х факторов:

· Наличие активов, необходимых для погашения обязательсв

· Степень ликвидности активов, достаточная для того, чтобы реализовав активы, можно было рассчитаться по обязательствам

Поскольку одни виды активов обращаются в деньги быстрее, другие — медленнее, необходимо группировать активы предприятия по степени их ликвидности, т.е. по возможности обращения в денежные средства.

К наиболее ликвидным активам относятся сами денежные средства предприятия и краткосрочные финансовые вложения в ценные бумаги. Обозначим эту группу активов А1.

Следом за ними идут быстрореализуемые активы — краткосрочная дебиторская задолженность. Обозначим эту группу активов А2.

Более длительного времени требует реализация готовой продукции, запасов сырья, материалов и полуфабрикатов, которые относятся к медленно реализуемым активам (запасы, незавершенное производство, НДС, долгосрочная дебиторская задолженность). Обозначим эту группу активов А3.

Наконец, группу труднореализуемых активов (внеоборотные активы) образуют земля, здания, оборудование, продажа которых требует значительного времени, а поэтому осуществляется крайне редко. Обозначим эту группу активов А4.

Анализ ликвидности баланса заключается в сравнении размеров средств по активу, сгруппированных по степени их ликвидности, с суммами обязательств по пассиву, сгруппированными по срокам их погашения.

Пассивы баланса по степени срочности их погашения можно подразделить следующим образом:

П1 — наиболее срочные обязательства (кредиторская задолженность);

П2 — краткосрочные пассивы (краткосрочные кредиты и займы);

П3 — долгосрочные кредиты и займы, арендные обязательства и др.;

П4 — постоянные пассивы (собственные средства, за исключением арендных обязательств и задолженности перед учредителями).

Ликвидность баланса — это степень покрытия обязательств предприятия такими активами, срок превращения которых в денежные средства соответствует сроку погашения обязательств.

Баланс считается абсолютно ликвидным, если:

А1 ≥ П1, то наиболее ликвидные активы равны наиболее срочным обязательствам или перекрывают их;

А2 ≥ П2, то быстрореализуемые активы равны краткосрочным пассивам или перекрывают их;

А3 ≥ П3, то медденнореализуемые активы равны долгосрочным пассивам или перекрывают их;

А4 ≤ П4, то постоянные пассивы равны труднореализуемым активам или перекрывают их.

Одновременное соблюдение первых трех правил обязательно влечет за собой достижение и четвертого, ибо если совокупность первых трех групп активов больше (или равна) суммы первых трех групп пассивов баланса (т.е. [А1 + A2 + А3] ≥ [П1 + П2 + П3]), то четвертая группа пассивов обязательно перекроет (или будет равна) четвертую группу активов (т.е. А4 ≤ П4).

Последнее положение имеет глубокий экономический смысл: когда постоянные пассивы перекрывают труднореализуемые активы, соблюдается важное условие платежеспособности — наличие у предприятия собственных оборотных средств, обеспечивающих бесперебойный воспроизводственный процесс; равенство же постоянных пассивов и труднореализуемых активов отражает нижнюю границу платежеспособности за счет собственных средств предприятия.

Если не все неравенства выполняются, то ликвидность баланса не абсолютная.

Затем можно сравнивать А1 и П1, А2 и П2, А3 и П3, А4 и П4. В результате определяем наличие платежного излишка или недостатка и делаем вывод о ликвидности баланса (достаточна или нет).

Рассмотрим пример:

В таблице 12 представлены активы и пассивы организации по данным баланса за 2015 год. В 7 и 8 графе таблицы рассчитан платежный излишек (недостаток) на начало и конец 2015 года. В 9 и 10 графе определен процент покрытия активами обязательств.

Таблица № 12 «Анализ ликвидности баланса»

| Активы

| Начало 2015

| Конец 2015

| Пассивы

| Начало 2015

| Конец 2015

| Платежный излишек(недостаток), тыс.р.

| % покрытия активами обязательств

|

| Начало 2015

| Конец 2015

| на начало

| на конец 2015

|

|

|

|

|

|

|

| 7=2-5

| 8=3-6

| 9=2/5

| 10=3/6

|

| А1

|

|

| П1

|

|

| -31665

| -25136

| 13,13

| 20,60

|

| А2

|

|

| П2

|

|

| -46385

| -54492

| 28,75

| 16,17

|

| А3

|

|

| П3

|

|

|

|

| 2419,27

| 2674,9

|

| А4

|

|

| П4

|

|

| -12214

| -11087

| 72,79

| 73,56

|

Расчеты, приведенные в таблице, показали, что на начало и на конец 2015 года не соблюдаются первые два уравнения. Денежные средства предприятия покрывали на начало 2015 года лишь 13% текущих обязательств, на конец года этот показатель увеличился и составил 20,6%. Краткосрочная дебиторская задолженность покрывает краткосрочные заемные средства и прочие краткосрочные обязательства на начало года на 16,17%, в на конец года этот показатель уменьшается до 12,6%. По третьей группе налицо излишек. Выполнение четвертого неравенства говорит о наличии у организации собственных оборотных средств. Однако невыполнение двух неравенств говорит о том, что ликвидность баланса отличается от абсолютной.

Сопоставление ликвидных активов и обязательств позволяет вычислить:

· Текущую ликвидность=(А1+А2)-(П1+П2), которая говорит о платежеспособности (если результат положительный) или о неплатежеспособности (если результат отрицательный) в ближайший период времени.

· Перспективную ликвидность = А3-П3, которая говорит о платежеспособности (если результат положительный) или о неплатежеспособности (если результат отрицательный) на основе будущих поступлений и платежей.

Более точно анализ выполняется при помощи финансовых коэффициентов:

1) Компелексный (общий) показатель ликвидности=(А1+0.5А2+0.3А3)/(П1+0.5П2+0.3П3)

Данный показатель используется для выбора наиболее надежного партнера из множества потенциальных партнеров на основе отчетности.

Он должен быть больше 1.

2) Коэффициент абсолютной ликвидности или коэффициент срочности рассчитывается по формуле:

Коэффициент абс. ликв.= А1/(П1+П2),

Он показывает, какую часть краткосрочной задолженности предприятие может погасить в ближайшее время за счет денежных средств. Нормативное значение 0,2 ≤ Коэф.абсол ликв. ≤ 0,7.

3) Коэффициент критической оценки или коэффициент быстрой ликвидности рассчитывается по формуле.

Коэффициент быстрой ликвидности = (А1+А2)/(П1+П2)

Данный коэффициент показывает, какая часть краткосрочных обязательств предприятия может быть немедленно погашена за счет средств на различных счетах, краткосрочных ценных бумаг, а также поступлений по расчетам. Желательное значение ≥1,5, но допустимые значения 0,7 – 0,8.

4) Коэффициент текущей ликвидности (текущие отношения) рассчитывается по формуле.

К тек ликв.=(А1+А2+А3)/(П1+П2),

Коэффициент показывает, какую часть текущих обязательств по кредитам и расчетам можно погасить, мобилизовав все оборотные средства. Необходимое значение 1. Оптимальное значение не менее 2.

5) Коэффициент маневренности функционирующего капитала рассчитывается по формуле.

Коэф.маневр. =А3/(А1+А2+А3-П1-П2),

Показатель показывает, какая часть функционирующего капитала обездвижена производственными запасами и дебиторской задолженностью. Нормативного значения нет, но желательно уменьшение показателя в динамики.

6) Доля оборотных средств в активах рассчитывается по формуле.

Доля оборотных средств в активах=(А1+А2+А3)/итог баланса,

Значение данного показателя зависит от отраслевой принадлежности предприятия.

7) Коэффициент обеспеченности собственными средствами рассчитывается по формуле.

Коэффициент обеспеченности соб. ср.=(П4-А4)/(А1+А2+А3),

Этот показатель характеризует наличие собственных оборотных средств предприятия, необходимых для его финансовой устойчивости. Нормативное значение не менее 0,1.

Структура баланса предприятия признается неудовлетворительной, а предприятие - неплатежеспособным, если выполняется одно из следующих условий:

· коэффициент текущей ликвидности на конец отчетного периода имеет значение менее 2;

· коэффициент обеспеченности собственными средствами на конец отчетного периода имеет значение менее 0,1.

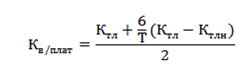

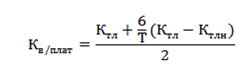

Если хотя бы один из указанных коэффициентов не отвечает установленным выше требованиям, рассчитывается коэффициент восстановления платежеспособности (Квп) за предстоящий период (6 месяцев). Данный коэффициент показывает возможность восстановить или утратить свою платежеспособность. С помощью него можно сделать вывод о структуре баланса предприятия, ее финансовом состоянии. Коэффициент используется арбитражными управляющими для определения банкротства предприятия.

где Ктлн— коэффициент текущей ликвидности, рассчитанный на начало отчетного периода;

Т — длительность отчетного периода в месяцах

Ктл — коэффициент текущей ликвидности, рассчитанный на конец текущего периода;

2 – нормативное значение коэффициента текущей ликвидности;

При значении Кв/плат>1 у предприятия появляется возможность в течение 6 месяцев восстановить свою платежеспособность. Если значение коэффициента менее 1, то в течение ближайших 6 месяйев организации не удастся восстановить свою платежеспособности.

Коэффициент утраты платежеспособности – это финансовый коэффициент, показывающий вероятность ухудшения показателя текущий ликвидности предприятия в течение следующих 3 месяцев после отчетной даты.

Коэффициент утраты платежеспособности =

= (К1ф + 3/Т (К1ф - К1н)) / К1норм

где К1ф - фактическое значение (в конце отчетного периода) коэффициента текущей ликвидности (К1);

К1н - коэффициент текущей ликвидности в начале отчетного периода;

К1норм - нормативное значение коэффициента текущей ликвидности; К1норм = 2;

3 - период утраты платежеспособности предприятия в месяцах;

Т - отчетный период в месяцах.

Если коэффициент утраты платежеспособности меньше 1, это свидетельствует о наличии реальной угрозы для предприятия утратить платежеспособность, это критическое значение. Т.е. при сложившейся с начала отчетного года динамики коэффициента текущей ликвидности через 3 месяца его значение может опуститься ниже 2, став неудовлетворительным.