В современных условиях успешность хозяйственной деятельности предприятия во многом зависит от количества привлеченных средств. Но активное использование кредитных линий сопряжено с дополнительными трудностями, в частности, связанными с необходимостью организовать учет таким образом, чтобы обеспечить распределение банковских процентов в зависимости от целевого использования заемных средств.

В ВФ ЗАО «Верофарм» данная задача должна быть решена путём автоматизации учёта банковских процентов на базе специального программного обеспечения. В настоящее время учёт банковских процентов осуществляется в бухгалтерии с помощью табличного процессора Excel, который не приспособлен должным образом для учёта банковских процентов и не позволяет полностью автоматизировать данный процесс.

Современному промышленному предприятию такого масштаба как ВФ ЗАО «Верофарм» для получения оперативной и достоверной информации о финансовых и производственных процессах, протекающих в различных подразделениях, практически невозможно обойтись без комплексной системы автоматизации. В связи с чем необходимо внедрение такой системы как "1С: Предприятие".

На мой взгляд, следует внедрить информационную систему на платформе "1С:Предприятие 7.7" комплексную конфигурацию "Бухгалтерия+Торговля+Склад+Зарплата+Кадры", так как данная система отвечает всем основным требованиям руководства: функциональная наполненность, высокая скорость внедрения, распространенность, поддержка производителем, а также приемлемые финансовые вложения. Задача, поставленная руководством и бухгалтерией ВФ ЗАО «Верофарм» - автоматизация учета и распределения банковских процентов, так как выполнение требований ПБУ 15/01 "Учет займов и кредитов и затрат по их обслуживанию" (утв. приказом Минфина России от 02.08.2001 № 60н) для современного промышленного завода, активно пользующегося кредитными линиями, является достаточно трудоемким процессом. Таким образом, одним из участков информационной системы станет блок: "Учет кредитов".

В процессе автоматизации указанного блока необходимо руководствоваться не только ПБУ 15/01 "Учет займов и кредитов и затрат по их обслуживанию". Дело в том, что заемные средства используются на предприятии в том числе и для приобретения товарно-материальных ценностей, по которым необходимо сформировать стоимость с учетом уплаченных процентов. В результате учет банковских кредитов и процентов должен быть организован с учетом требований:

1. ПБУ 6/01 "Учет основных средств" (утв. приказом Минфина России от 30.03.2001 № 26н);

2. ПБУ 14/2000 "Учет нематериальных активов" (утв. приказом Минфина России от 16.10.2000 № 91н);

3. ПБУ 5/01 "Учет материально-производственных запасов" (утв. приказом Минфина России от 09.06.2001 № 44н).

Следует применять следующую схему учета банковских кредитов и распределения банковских процентов.

Договорно-правовым отделом предприятия регистрируется в программе договор на получение кредита с организацией - кредитором. Договорно-правовой отдел сканирует договор и вносит его описание в информационную базу. В связи с этим следует предусмотреть автоматизированное согласование договоров службами ВФ ЗАО «Верофарм».

Это необходимо сделать для ускорения и упрощения процесса прохождения договорами ценовой комиссии, оперативного оповещения руководителей о необходимости ознакомления с проектами договоров и ухода от согласования на бумажных носителях.

Все расчеты с контрагентами следует выполнять в разрезе заключенных договоров и сделок в рамках договоров.

При получении краткосрочного банковского кредита в системе будет оформляться документ "Строка банковской выписки - приход".

Документом автоматически будут сформированы проводки:

Дебет 51 Кредит 66.1

- на сумму полученного кредита в рублях;

Дебет 52 Кредит 66.11

- на сумму полученного кредита в валюте.

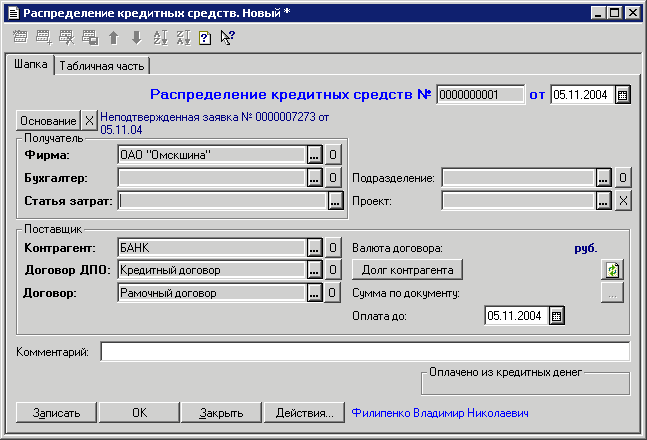

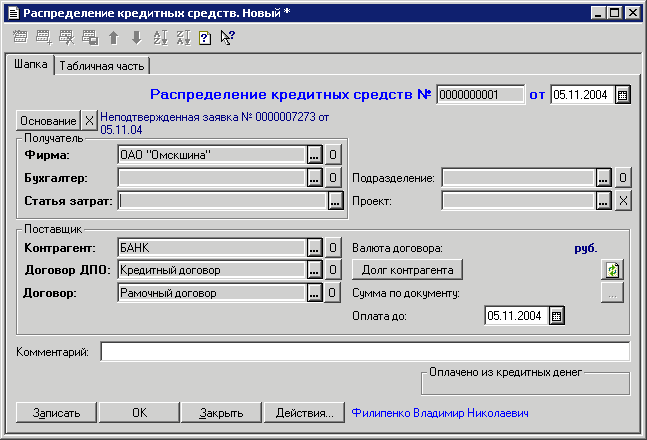

При оплате задолженности контрагентам заемными средствами, в системе будет оформляться документ "Распределение кредитных средств" (см. рис. 1), где накапливается информация о банковских выписках, по которым были произведены расчеты с поставщиками за счет кредитных средств.

Рисунок 1.

Так как все платежи производятся на основании документов "Заявка поставщику (ТМЦ)" или "Заявка поставщику ОС, НМА, и пр." в разрезе договоров, оформленных с поставщиками, на этапе оплаты аванса в системе будет сформирована информация о том, за что оплатили конкретный аванс (ТМЦ, ОС, НМА и пр.).

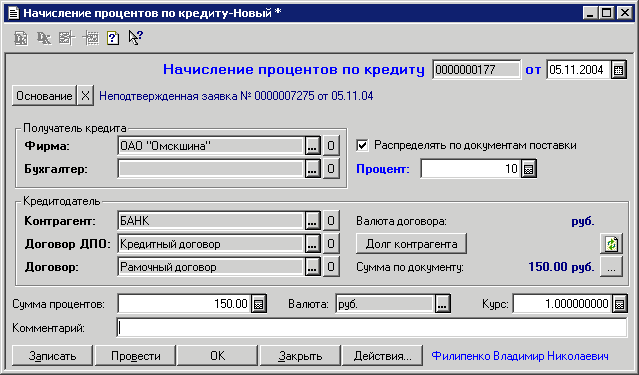

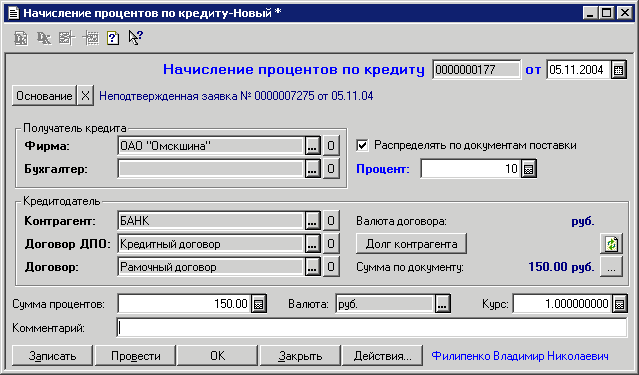

В конце отчетного периода создается документ "Начисление процентов по кредиту" (см. рис. 2). При работе данного документа анализируются корреспонденции счетов по оплаченным документам (на базе документа "Распределение кредитных средств").

Рисунок 2.

В зависимости от того, на что пошли заемные средства, возможны следующие варианты отнесения начисленных процентов:

· При оплате задолженности с корреспонденцией, отличной от счета 60 (например, налоги, заработная плата) начисленные проценты относятся на счет 91.2.

· При оплате задолженности за ТМЦ, которые УЖЕ приняты к учету, начисленные проценты относятся на счет 91.2.

· При оплате задолженности за ОС, в случае, если ОС введены в эксплуатацию, начисленные проценты относятся на счет 91.2.

· Проценты, которые начислены на суммы, использованные для предварительной оплаты МПЗ, относятся в дебет 97 счета в разрезе контрагентов-поставщиков с выделением основания, а затем включаются в покупную стоимость МПЗ (п. 15 ПБУ 15/01, п. 6 ПБУ 5/01).

В данном случае документ "Начисление процентов по кредиту" сформирует следующие проводки:

Дебет 97 Кредит 66.2 (66.22)

- начислены проценты за пользование кредитными средствами, перечисленными в качестве аванса в счет будущих поставок МПЗ;

Дебет Н09

- "Внереализационные расходы" Движение по налоговому учету в сумме начисленных процентов;

Дебет 68.4.2 Кредит 77

- отложенное налоговое обязательство в виде разницы отнесения затрат в сумме начисленных процентов в бухгалтерском и налоговом учете приводит к образованию налогооблагаемой временной разницы (ОНО = НВРx24%).

Документ "Поступление ТМЦ" сформирует следующие проводки:

Дебет 10 Кредит 60.1

- Оприходованы материалы;

Дебет 19.3 Кредит 60.1

- Отражен НДС;

Дебет 60.1 Кредит 60.2

- Зачтен аванс;

Дебет 10 Кредит 97

- Увеличена первоначальная стоимость материалов на проценты по кредиту, использованному для их оплаты;

Дебет Н02.01 "Поступление и выбытие материалов"

- по покупной стоимости.

Документы "Списание ТМЦ" и "Реализация ТМЦ" формирует следующие проводки:

Дебет 77 Кредит 68.4.2

- Погашается отложенное налоговое обязательство (ОНО = НВР x 24%).

Проценты, которые начислены на суммы, использованные для предварительной оплаты ОС, относятся в дебет счета 97 в разрезе контрагентов-поставщиков с выделением основания, а затем включаются в покупную стоимость ОС (п. 15 ПБУ 15/01, п.8 ПБУ 6/01).

Документ "Начисление процентов по кредитам" формирует следующие проводки:

Дебет 97 Кредит 66.2 (66.22)

- Начисление процентов за пользование кредитными средствами, перечисленными в качестве аванса в счет будущих поставок ОС;

Дебет Н09 "Внереализационные расходы"

- Движение по налоговому учету в сумме начисленных процентов;

Дебет 68.4.2 Кредит 77

- отложенное налоговое обязательство в виде разницы отнесения затрат в сумме начисленных процентов в бухгалтерском и налоговом учете приводит к образованию налогооблагаемой временной разницы (ОНО = НВРx24%).

Документ "Поступление ОС, НМА и пр." сформирует следующие проводки:

Дебет 08.4 (08.3, 07) Кредит 60.1

- Оприходованы ОС по покупной стоимости;

Дебет 19.1 Кредит 60.1

- Отражен НДС по ОС;

Дебет 60.1 Кредит 60.2

- Зачтен аванс;

Дебет 08.4 (08.3, 07) Кредит 97

- Включены в стоимость ОС проценты по кредиту, использованному для их оплаты;

Дебет Н01.01 "Формирование стоимости объектов ОС по покупной стоимости"

Дебет Н01.02 "Учет стоимости оборудования по покупной стоимости"

Дебет Н01.09 "Строительство объектов ОС по покупной стоимости".

Документ "Монтаж ОС" сформирует проводки:

Дебет 08.3 Кредит 07

- По сформированной первоначальной стоимости;

Дебет Н01.09 Кредит Н01.02

- По покупной стоимости.

Документ "Ввод в эксплуатацию" сформирует проводки:

Дебет 01.1 Кредит 08.4(08.3)

- ОС в бухгалтерском учете принимаются по сформированной первоначальной стоимости;

Дебет Н 05.01 Кредит Н01.01, Н01.09

- Первоначальная стоимость ОС в налоговом учете равна покупной стоимости.

Проводки, формируемые документом "Начисление амортизации"

Дебет счета затрат (20, 44 и т.п) Кредит 02. 1

- Первоначальная стоимость равна сформированной учетной стоимости;

Дебет Н07 Кредит Н05.02

- Первоначальная стоимость равна покупной стоимости ОС;

Дебет 77 Кредит 68.4.2

- ОНО = (НВР/срок использования)x 24%

В сроки, предусмотренные кредитным договоров, погашается кредит и перечисляются начисленные проценты документом "Строка банковской выписки":

Дебет 66.1 Кредит 51

- погашение рублевого кредита или

Дебет 66.11 Кредит 52

- погашение валютного кредита;

Дебет 66.2 Кредит 51

- погашение рублевых процентов или

Дебет 66.22 Кредит 52

- погашение валютных процентов.

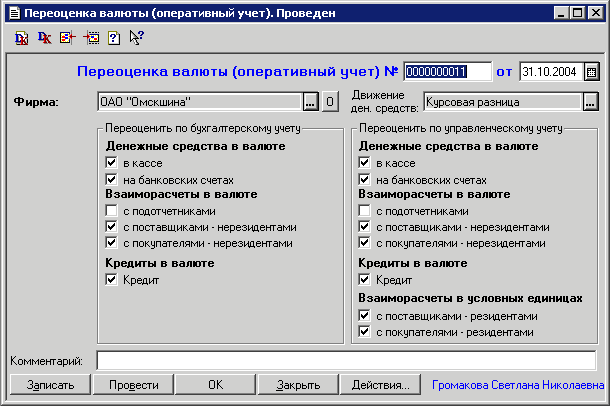

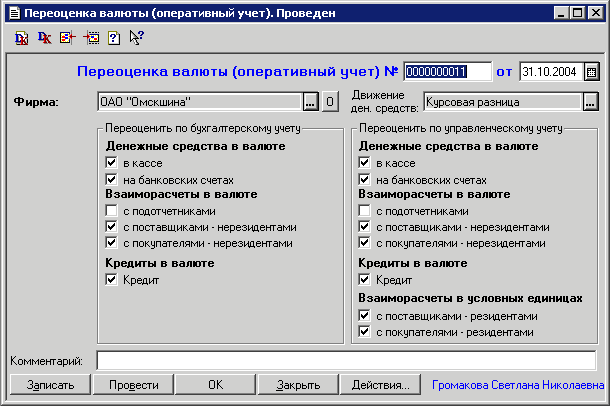

В конце отчетного периода ответственным работником финансового отдела создается документ "Переоценка валюты (оперативный учет)" (см. рис. 3) для расчета курсовых разниц по валютным кредитам и валютным процентам.

Рисунок 3.

Данный модуль поможет, во-первых, соблюсти требования текущего законодательства, во-вторых, правильно сформировать стоимость товаро-материальных ценностей, основных средств и других затрат с учетом отнесенных процентов. Кроме того, даст возможность рассмотреть вопрос о возмещении НДС в зависимости от погашения кредитных средств, которые были потрачены на приобретение ТМЦ. Без данного блока требуется большая кропотливая работа нескольких специалистов. Таким образом, предприятие получит возможность формировать учетную стоимость ТМЦ, сократить трудоемкость данной работы, более правильно формировать налогооблагаемую базу по налогам, вести анализ экономической эффективности получаемых кредитов.

Автоматизация позволит обеспечить учет и распределение банковских процентов в соответствии с требованиями действующего законодательства.

Рекомендации по совершенствованию аудита банковских кредитов

В аудиторской практике присутствует риск необнаружения существенных искажений отчетности даже при сплошной стопроцентной проверке всех хозяйственных операций. Основной возможностью минимизации риска является в первую очередь, увеличение объема и точности планируемых аудиторских процедур, количества собранных аудиторских доказательств. В то же время увеличение этих объемов, с одной стороны, повышает затраты на аудиторскую проверку, увеличивает ее стоимость. С другой стороны, деятельность в условиях высоких аудиторских рисков чревато затратами, связанными с компенсацией последствий некачественных проверок.

Одним из перспективных направлений разработки современных технологий аудита является его компьютеризация.

Актуальной является задача разработки технологий аудиторской проверки, снижающих себестоимость не в ущерб качеству. Одним из возможных путей ее решения является использование компьютерных данных аудируемого экономического субъекта. При этом могут использоваться разработанные и применяемые на постоянной основе организациями универсальные методы обработки данных. Рассчитать экономический эффект, который может быть достигнут за счет экономии времени при обработке больших объемов информации, повышении точности аудиторских процедур, представляется достаточно проблематичным.

1. На стадии подготовки и планирования аудита банковских кредитов необходимо оценить объем работ, состояние учета банковских кредитов, определиться в выборе источников информации.

Эти действия предписаны соответствующими правилами (стандартами) аудиторской деятельности и являются необходимым этапом подготовки аудиторской проверки. При традиционных методах аудита банковских кредитов необходимо провести достаточно большой объем рутинных работ, связанных, в частности, с оценкой трудоемкости (операции необходимо хотя бы приблизительно подсчитать). При наличии компьютерной базы (журнала проводок в электронном виде) несложно сформировать отчет, содержащий перечень корреспонденции счетов, которые применялись бухгалтерией при учёте банковских кредитов, количество операций, описанных каждой из корреспонденций, и общую сумму по каждой корреспонденции. Эта информация позволит:

· Понять методику отражения хозяйственных операций по учету банковских кредитов и процентов по ним;

· Уже на стадии подготовки аудита отметить бухгалтерские проводки, противоречащие требованиям Инструкции по применению Плана счетов бухгалтерского учета;

· Оценить предстоящий объем работ, принимая во внимание количество и общую сумму различных операций;

· Сопоставить объем работ по учету банковских кредитов, которые проводятся работниками бухгалтерии, и численность аппарата и т.п.

2. При проведении аудита традиционными методами достаточно сложной с практической точки зрения является задача построения аудиторских выборок. Правило (стандарт) «Аудиторская выборка» в большинстве случаев требует строгого применения вероятностно статистических подходов к их формированию. Такие подходы предполагают значительный объем вычислительных работ и при традиционных методах аудита могут неприемлемо ухудшать соотношение «цена – качество» аудиторской проверки.

Применение компьютеров при проведении аудита практически не увеличивает нагрузку на ресурсы, поскольку вся вычислительная часть работы требует минимального времени. Использование компьютерных данных позволяет не тратить время на ручной ввод данных в компьютер и практически сводит к нулю временные затраты на выполнение рутинных операций. Ряд компьютерных программ (в частности, Microsoft Excel) содержит достаточно мощный аппарат статистического анализа, достаточный для организации выборочного исследования и анализа его результатов. В принципе возможен анализ данных с применением более мощного инструментария (например, системы STATISTICA фирмы-разработчика StatSoft Inc.USA).

3. Аудиторская документация является необходимым основанием для подтверждения мнения о достоверности данных, полученных по результатам проверки, а также способом для аудитора подтвердить правильность (соответствие стандартам) проведенной проверки. На практике составление аудиторской документации в необходимом и достаточном объеме является весьма трудоемким процессом и требует немало времени.

Компьютерный аудит среди прочих достоинств позволяет экономить время при составлении документации и, следовательно, снижать себестоимость проверки. Многие документы, формируемые в ходе проведения машинно-ориентированных процедур, могут быть выведены на печать или сохранены на электронных носителях.

Приведенные выше примеры обосновывают экономию времени, а, следовательно, улучшение соотношения «цена – качество» в случае проведения компьютерного аудита банковских кредитов. Прослеживается возможность значительного увеличения эффективности действий аудитора при использовании компьютеров.

Однако использование клиентом компьютерных систем обработки данных вносит дополнительные аудиторские риски. Эти риски могут быть связаны с техническими аспектами, конкретно используемой системой обработки информации, организацией учёта и контроля при использовании АИС, квалификацией самого аудитора.

1. Риски могут быть вызваны плохой работой аппаратных средств, использованием нелегального программного обеспечения. Незаконно приобретенные программы часто являются устаревшими версиями, в них своевременно не корректируются алгоритмы расчетов, формы отчетности и документов, пользователь не имеет сопроводительной документации и не может полностью правильно использовать возможности программы. Именно поэтому следует приобретать только лицензионное (легальное) программное обеспечение.

2. Риски, связанные с конкретно используемой системой обработки данных, могут быть вызваны ошибками при разработке системы, ее малой тиражностью, использованием не по назначению. Предприятию необходимо приобретать системы массово тиражируемые. Такие системы, широко распространенные, применяемые на сотнях предприятий и в различных условиях, как правило, не содержат ошибок, так как они были выявлены в процессе внедрения на многих объектах и устранены. Разработчики таких программ быстро реагируют на требования сегодняшнего дня и оперативно доводят новые релизы до своих пользователей. И наоборот, система, созданная в единичном экземпляре программистом, не имеющим экономической подготовки, скорее всего, содержит массу ошибок. Такая система чаще всего плохо поддерживается разработчиками. Естественно, она повышает риск при аудиторской проверке.

3. Риски, связанные с организацией учета и контроля при использовании АИС, вызваны недостаточной подготовкой персонала к работе с системой обработки данных учета банковских кредитов, отсутствием четкого разграничения обязанностей и ответственности персонала. В современных условиях плохо обученный персонал является наиболее уязвимым звеном системы обработки данных. Поэтому необходимо регулярно оценивать квалификацию бухгалтерского персонала предприятия в области компьютерной подготовки и информационных технологий, проводить своевременное обучение сотрудников.

Заключение

Рассмотрение данной темы актуально в настоящее время, поскольку в современных условиях у большого количества предприятий возникает потребность в заёмных средствах. В связи с этим резко возросла роль банковских кредитов.

Банковские кредиты являются важнейшим источником финансирования деятельности предприятия, а также мощным средством стимулирования развития и расширения производства. Это объясняет необходимость и важность их правильного бухгалтерского учёта, который позволяет точнее знать финансовое положение предприятия, эффективность использования заемных средств и методов кредитования.

Правильность и достоверность учета кредитов и займов позволяет руководителю предприятия принимать правильные решения по изменению объемов и структуры кредитов. Также позволяет анализировать рентабельность полученных средств.

В данной работе были рассмотрены вопросы учета банковских кредитов, выраженных как в рублях, так и в иностранной валюте. При рассмотрении учета кредитных операций показано, как именно должен вестись учет, правильное начисление процентов по кредиту и их выплата. Если учет на предприятии ведется правильно, то таким образом предприятие показывает истинный размер своей задолженности.

Несмотря на кажущуюся простоту отражения в учете предприятия полученных им кредитов, при аудиторских проверках выявляется достаточно большое число ошибок и нарушений. Ошибки возникают как при оформлении кредитных отношений, так и при их отражении в бухгалтерском и налоговом учете в связи с имеющимися различиями в принципах ведения этих видов учета.

В данной работе была описана методика аудита банковских кредитов, раскрыты вопросы относительно источников информации: первичных документов, регистров аналитического и синтетического учета по разделу (участку) учета, бухгалтерской отчетности; учетной политики где необходимо было указать сведения: о составе и порядке списания дополнительных затрат на займы; способе начисления и распределения процентов по заемным обязательствам; порядке учета доходов от временного вложения заемных средств.

В бухгалтерскую отчетность должны включаться показатели, необходимые для формирования достоверного и полного представления о финансовом положении организации, финансовых результатах ее деятельности и об изменениях в ее финансовом положении.

Были рассмотрены различные методы аудита, применяемые для получения документальных доказательств, такие как пересчет, инвентаризация, подтверждение, прослеживание, аналитические процедуры и др.

В данной работе на примере ВФ ЗАО «Верофарм» рассмотрена организация учёта банковских кредитов и осуществление их аудиторской проверки.

В результате были предложены рекомендации по автоматизации учёта банковских процентов на платформе «1С: Предприятие», а также рекомендации по совершенствованию аудита банковских кредитов.

Список использованной литературы

1. Алексеева Г.Н. Теория бухгалтерского учета: учеб. пособие для вузов по экономическим специальностям; Тамбов. гос. техн. ун-т.- Тамбов: Изд-во ТГТУ, 2004.- 163 с.

2. Андреев В.Д. Внутренний аудит: учеб. пособие. – М.: Финансы и статистика, 2003. – 462 с.

3. Бабаев Ю.А. Бухгалтерский учет: учеб. для вузов по экономическим специальностям. – М.: ЮНИТИ, 2002. – 476 с.

4. Барышников Н.П. Практикум внутреннего и внешнего аудита. – М.: Филин, 2002. – 615 с.

5. Барышникова А.А. Кредит банка на приобретение материалов / А.А. Барышникова// Главбух. – 2002. - № 12.- с. 45-55.

6. Берхин Б.И. Свод хозяйственных операций предприятия: Документооборот, бухгалтерский учет, налогообложение. – М.: Аналитика-Пресс, 2003. – 750 с.

7. Богомолов А.Н. Внутренний аудит: организация и методика проведения: методическое пособие. – М.: Экзамен, 2000. – 192 с.

8. Букреев А.М. Основы бухгалтерского учета: учеб. пособие; Воронеж. гос. техн. ун-т.- Воронеж: Изд-во ВГТУ, 2004. - 85 с.

9. Волошин Д.А. Бухгалтерский учет займов и кредитов. Комментарий к ПБУ 15/01 /Д.А. Волошин// Главбух.- 2001. - № 18.- с. 73-83.

10. Гутцайт Е.М. Аудит: концепция, проблемы, эффективность, стандарты. – М.: ЮНИТИ, 2003. – 299 с.

11. Жуков В.Н. Учет валютных кредитов /В.Н. Жуков// Бухгалтерский учет. – 2004. - № 7. - с. 12-18.

12. Климова М.А. Бухгалтерский учет: учеб. пособие. – М.: РИОР, 2004. -145 с.

13. Ковалева О.В. Новый план счетов: комментарии и рекомендации к применению с учетом последних изменений. – 3-е изд. – Ростов н/Д: Феникс, 2003. – 223 с.

14. Козлова Е.П. и др. Бухгалтерский учет в организациях. – 3-е изд., перераб. и доп. – М.: Финансы и статистика, 2003. – 752 с.

15. Кондраков Н.П. Бухгалтерский учёт: учеб. пособие. – 4-е издание, перераб. и доп. – М.: ИНФРА-М, 2003. – 640с.

16. Кондраков Н.П. План и корреспонденция счетов бухгалтерского учета: 5000 проводок. – 2-е изд., перераб. и доп. – М.: Проспект, 2002. – 333 с.

17. Кондраков Н.П. Самоучитель по бухгалтерскому учету. – 3-е изд., перераб. и доп. – М.: ИНФРА-М, 2004.- 503 с.

18. Коцюбинский А.О. Самоучитель работы на компьютере для бухгалтера. – М.: Вершина, 2003. – 319 с.

19. Лукаш Ю.А. Большой словарь-справочник профессионального бухгалтера. - М.: Источник – Книга, 2003. – 1048 с.

20. Любушин М.П. Теория бухгалтерского учета: Учеб. для вузов по экономическим специальностям.- 2-е изд., доп.и перераб. – М.: ЮНИТИ, 2002.- 312 с.

21. Макальская А.К. Внутренний аудит: учеб.-практ. пособие. – М.: Дело и Сервис, 2001. – 111 с.

22. Махальская М.Л. Бухгалтерский учет: учеб. для студ. Вузов.- М.: Высшее образование, 2005. – 448 с.

23. Махальская М.Л. Общественные объединения. Бухгалтерский учет, налогообложение и аудит. - М.: Дело и Сервис, 2002. – 224 с.

24. Палий В.Ф. Финансовые операции. – М.: Бератор-Пресс, 2003. – 214 с.

25. Парушина Н.В. Анализ краткосрочных обязательств / Н.В. Парушина// Бухгалтерский учет. – 2004. - № 4. - с. 51-60.

26. План счетов бухгалтерского учета. – М.: ИНФРА-М, 2004. – 128 с.

27. План счетов бухгалтерского учета и финансово-хозяйственной деятельности организаций и инструкция по его применению. – 2-е изд. – М.: Ось-89, 2004. – 112 с.

28. Подольский В.И. Компьютерный аудит: практ. пособие.- М.: ЮНИТИ, 2004. – 128 с.

29. Положения по бухгалтерскому учету. Изд-е 2-е доп. – Ростов н/Д: Феникс, 2003.- 224 с.

30. Пронина Е.А. Учет и налогообложение полученных займов (кредитов) в условных денежных единицах / Е.А. Пронина// Бухгалтерский учет. – 2004. - № 4. - с. 19-23.

31. Рязанцева Н.А. 1С: Предприятие. Бухгалтерский учет. Секреты работы.- СПб.: БХВ - Петербург, 2002.- 310 с.

32. Словарь аудитора и бухгалтера. /авт. Л.Ш Лозовский и др. – М.: Экономика, 2003.- 444 с.

33. Соколов Я.В. Основы теории бухгалтерского учета. – М.: Финансы и статистика, 2003. – 495 с.

34. Соколова Н.А. Учет кредитов и займов /Н.А. Соколова// Бухгалтерский учет. – 2005. - № 6. – с. 13-19.

35. Сотникова Л.В. Аудиторская проверка учета кредитов и займов: практ. пособие. – М.: ЮНИТИ – ДАНА, 2004. – 206 с.

36. Сотникова Л.В. Внутренний контроль и аудит: учеб. для вузов по экономическим специальностям / ВЗФЭИ.- М.: Финстатинформ, 2001.- 238 с.

37. Тепляков А.Б. Бухгалтерский учет: Краткий курс по новому Плану счетов. – М.: Книжный мир, 2003.- 182 с.

38. Тэор Л.Р. Бухгалтерский учет: учеб. пособие. – СПб.: Нева, 2002.- 160 с.

39. Филимонова Е.В. 1С: Предприятие в вопросах и ответах: учеб.-практ. пособие для бухгалтеров. – М.: Дашков и К, 2005. – 383 с.

40. Хахонова Н.Н. Основы бухгалтерского учета и аудита: учеб. для вузов по экономическим специальностям. – Ростов н/Д: Феникс, 2003.- 477 с.

41. Шуремов Е.Л. Автоматизированные системы бухгалтерского учета, анализа, аудита: учеб. пособие для вузов по экономическим специальностям. – М.: Перспектива, 2001. – 362 с.