Типы оградительных сооружений в морском порту: По расположению оградительных сооружений в плане различают волноломы, обе оконечности...

Общие условия выбора системы дренажа: Система дренажа выбирается в зависимости от характера защищаемого...

Типы оградительных сооружений в морском порту: По расположению оградительных сооружений в плане различают волноломы, обе оконечности...

Общие условия выбора системы дренажа: Система дренажа выбирается в зависимости от характера защищаемого...

Топ:

Оснащения врачебно-сестринской бригады.

Теоретическая значимость работы: Описание теоретической значимости (ценности) результатов исследования должно присутствовать во введении...

Интересное:

Что нужно делать при лейкемии: Прежде всего, необходимо выяснить, не страдаете ли вы каким-либо душевным недугом...

Наиболее распространенные виды рака: Раковая опухоль — это самостоятельное новообразование, которое может возникнуть и от повышенного давления...

Лечение прогрессирующих форм рака: Одним из наиболее важных достижений экспериментальной химиотерапии опухолей, начатой в 60-х и реализованной в 70-х годах, является...

Дисциплины:

|

из

5.00

|

Заказать работу |

Содержание книги

Поиск на нашем сайте

|

|

|

|

9.2.1. Метод капитализации дохода (модель дисконтирования дивидендов – модель Гордона)

- метод, основанный на предположении, что истинная или внутренне присущая стоимость любого капитала основана на финансовом потоке, который инвестор ожидает получить в будущем в результате обладания этим капиталом.

Т.к. этот поток ожидается в будущем, то его величина корректируется с помощью ставки дисконтирования.

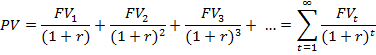

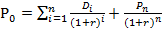

Алгебраически истинная стоимость капитала (PV) равна сумме приведенных стоимостей ожидаемых поступлений и выплат:

где FV1 – ожидаемое поступление или выплата, связанная с данным капиталом в момент времени t;

r – ставка дисконтирования.

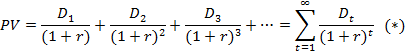

Финансовые поступления, связанные с инвестициями в обыкновенные акции – это дивиденды, которые владелец акции ожидает получить в будущем. Тогда, приведенная стоимость потока доходов по акции за неопределенно длительный период времени равна:

где Dt - ожидаемые доходы (дивиденды) владельца акции в период времени t;

r – требуемая (ожидаемая) годовая ставка доходности от инвестирования капитала в финансовый инструмент.

Дивиденд по обыкновенным акциям заранее не объявляется и можно исходить лишь о предположении о его предстоящем уровне. На выплату дивидендов идет только часть чистой прибыли компании, другая часть в виде нераспределенной прибыли остается в компании и используется на развитие производства (возможны другие варианты). Чем больше чистая прибыль, тем больше потенциал роста прибыли компании в будущем. По существу, не распределенная прибыль является для акционеров капитализированным дивидендом и ее увеличение ведет к росту балансовой стоимости и рыночной цены акции. Рост рыночной цены акции равносилен тому, что акционер помимо дивидендов может получить доход в виде разности рыночной цены акции конца и начала рассматриваемого периода. Падение рыночной цены акции будет свидетельствовать о нанесенных акционерам убытках.

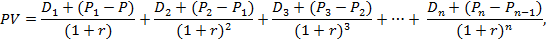

В связи с изложенным в приведенной формуле кроме размера дивидендов следует учитывать прирост стоимости акции:

где Р – исходная цена акции;

Р1, Р2, Р3,.., Рn – цена акции первого, второго, третьего, n-го года;

D1, D2, …, Dn – ожидаемые дивиденды 1, 2, …, n –го года;

r - требуемая норма прибыли на акцию.

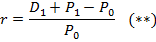

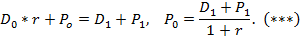

Если известная цена приобретения акции, произведена оценка ожидаемых дивидендов и курсовой цены акции в следующем году, то ожидаемую норму прибыли акции можно определить по формуле:

где D1 – ожидаемые дивиденды с следующем (первом) году;

P0 – цена акции в базисном году;

Р1 – ожидаемая цена акции в конце следующего (первого) года.

Если инвестор оценил ожидаемые дивиденды и величину курсовой стоимости акции следующего года, то чтобы достичь требуемой нормы прибыли на акцию (доходности, соответствующей данной степени риска), курсовая цена акции (цена приобретения акции) (Р0) не должна превышать определенного уровня. Преобразуя (**) получаем:

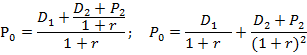

Если цена базисного года определена через цену и дивиденд следующего первого года, то цену первого года можно выразить соответственно через цену и дивиденд второго года:

(****)

(****)

Подставляя в формулу (***) вместо Р1 выражение (****) получим:

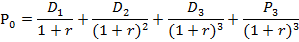

Поскольку  , то

, то

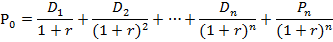

Для периода n лет имеем

или

(*****)

(*****)

Если компания не выплачивает дивиденды, а вся прибыль расходуется на развитие компании цена акции в базисном году определяется по формуле (остается только второе слагаемое):

Доходность акции

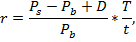

Доходность за период владения акцией, если она находится у инвестора не менее года определяется по формуле:

где r – доходность акции из расчета годовых;

Рb – цена покупки акции;

Рs – цена продажи акции;

D – дивиденды, получаемые за период владения акцией;

t – период владения акцией (в днях);

Т- продолжительного года (в днях).

Главной проблемой при определении внутренне цены обыкновенной акции является предсказание величины будущих дивидендов.

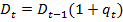

Пусть с высокой вероятностью можно предсказать, что дивиденды в будущем будут изменяться с известным темпом прироста q. Тогда

где Dt – дивиденд на одну акцию в t момент времени.

Тогда, задавая темпы роста дивидендов, можно рассмотреть несколько случаев применения модели дисконтирования дивидендов.

|

|

|

Архитектура электронного правительства: Единая архитектура – это методологический подход при создании системы управления государства, который строится...

Индивидуальные очистные сооружения: К классу индивидуальных очистных сооружений относят сооружения, пропускная способность которых...

Таксономические единицы (категории) растений: Каждая система классификации состоит из определённых соподчиненных друг другу...

Эмиссия газов от очистных сооружений канализации: В последние годы внимание мирового сообщества сосредоточено на экологических проблемах...

© cyberpedia.su 2017-2026 - Не является автором материалов. Исключительное право сохранено за автором текста.

Если вы не хотите, чтобы данный материал был у нас на сайте, перейдите по ссылке: Нарушение авторских прав. Мы поможем в написании вашей работы!