Управление оборотными активами предприятия связано с конкретными особенностями формирования его операционного цикла. Операционный цикл представляет собой период полного оборота всей суммы оборотных активов, в процессе которого происходит смена отдельных их видов. Он характеризует промежуток времени между приобретением производственных запасов и получением денежных средств от реализации произведенной из них продукции.

Важнейшей характеристикой операционного цикла, существенно влияющей на объем, структуру и эффективность использования оборотных активов, является его продолжительность. Она включает период времени от момента расходования предприятием денежных средств на приобретение входящих запасов материальных оборотных активов до поступления денег от дебиторов за реализованную им продукцию.

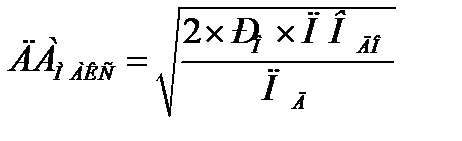

Принципиальная формула, по которой рассчитывается продолжительность операционного цикла предприятия, имеет вид:

ПОЦ – продолжительность операционного цикла предприятия, в днях

ПОМЗ – продолжительность оборота запасов сырья, материалов и других материальных факторов производства в составе оборотных активов, в днях

ПОГП – продолжительность оборота запасов готовой продукции в днях

ПОДЗ – продолжительность инкассации текущей дебиторской задолженности, в днях

В процессе управления оборотными активами в рамках операционного цикла выделяют две основные его составляющие: 1) производственный цикл предприятия; 2) финансовый цикл (или цикл денежного оборота) предприятия.

Производственный цикл предприятия характеризует период полного оборота материальных элементов оборотных активов, используемых для обслуживания производственного процесса, начиная с момента поступления сырья, материалов и полуфабрикатов на предприятие и заканчивая моментом отгрузки изготовленной из них готовой продукции покупателям.

Продолжительность производственного цикла предприятия определяется по следующей формуле:

ППЦ – продолжительность производственного цикла предприятия, в днях

ПОСМ – период оборота среднего запаса сырья, материалов и полуфабрикатов, в днях

ПОНЗ – период оборота среднего объема незавершенного производства, в днях

ПОГП – период оборота среднего запаса готовой продукции, в днях

Финансовый цикл (цикл денежного оборота) предприятия представляет собой период времени между началом оплаты поставщикам полученных от них сырья и материалов (погашением кредиторской задолженности) и началом поступления денежных средств от покупателей за поставленную им продукцию (погашением дебиторской задолженности).

Продолжительность финансового цикла (или цикла денежного оборота) предприятия определяется по следующей формуле:

ПФЦ – продолжительность финансового цикла (цикла денежного оборота) предприятия, в днях

ППЦ – продолжительность производственного цикла предприятия, в днях

ПОДЗ – средний период оборота текущей дебиторской задолженности, в днях

ПОКЗ – средний период оборота текущей кредиторской задолженности, в днях

Управление оборотными активами предприятия осуществляется по следующим основным этапам.

1. Анализ оборотных активов предприятия в предшествующем периоде. Основной целью этого анализа является определение уровня обеспеченности предприятия оборотными активами и выявление резервов повышения эффективности их функционирования.

2. Выбор политики формирования оборотных активов предприятия. Такая политика должна отражать общую философию финансового управления предприятием с позиций приемлемого соотношения уровня доходности и риска финансовой деятельности.

3. Оптимизация объема оборотных активов. Такая оптимизация должна исходить из избранного типа политики формирования оборотных активов, обеспечивая заданный уровень соотношения эффективности их использования и риска.

4. Оптимизация соотношения постоянной и переменной частей оборотных активов. Потребность в отдельных видах оборотных активов и их сумма в целом существенно колеблется в зависимости от сезонных и других особенностей осуществления операционной деятельности.

5. Обеспечение необходимой ликвидности оборотных активов. Хотя все виды оборотных активов в той или иной степени являются ликвидными (кроме безнадежной дебиторской задолженности) общий уровень их срочной ликвидности должен обеспечивать необходимый уровень платежеспособности предприятия по текущим (особенно неотложным) финансовым обязательствам. В этих целях с учетом объема и графика предстоящего платежного оборота должна быть определена доля оборотных активов в форме денежных средств, высоко- и среднеликвидных активов.

6. Обеспечение необходимой рентабельности оборотных активов. Как и любой вид активов оборотные активы должны генерировать определенную прибыль при их использовании в операционной деятельности предприятия. Вместе с тем, отдельные виды оборотных активов способны приносить предприятию прямой доход в процессе финансовой деятельности в форме процентов и дивидендов (краткосрочные финансовые инвестиции, являющиеся эквивалентами денежных средств). Поэтому составной частью управления оборотными активами является обеспечение своевременного использования временно свободного остатка денежных активов для формирования эффективного портфеля краткосрочных финансовых инвестиций, выступающих в форме их эквивалентов.

7. Выбор форм и источников финансирования оборотных активов. Этот этап управления оборотными активами обеспечивает выбор политики их финансирования на предприятии и оптимизацию структуры его источников.

Процесс управления операционными внеоборотными активами осуществляется на предприятии по следующим основным этапам.

1. Анализ операционных внеоборотных активов предприятия в предшествующем периоде. Этот анализ проводится в целях изучения динамики общего их объема и состава, степени их годности, интенсивности обновления и эффективности использования.

2. Оптимизация общего объема и состава операционных внеоборотных активов предприятия. Такая оптимизация осуществляется с учетом вскрытых в процессе анализа возможных резервов повышения производственного использования операционных внеоборотных активов в предстоящем периоде.

Принципиальная формула для определения необходимого общего объема операционных внеоборотных активов предприятия в предстоящем периоде имеет следующий вид:

ОПВА – общая потребность предприятия в операционных внеоборотных активах в предстоящем периоде

ВАК – стоимость используемых предприятием операционных внеоборотных активов на конец отчетного периода

ВАНП – стоимость операционных внеоборотных активов предприятия, не принимающих непосредственного участия в производственном процессе, на конец отчетного периода

ΔКИВ – планируемый прирост коэффициента использования операционных внеоборотных активов во времени

ΔКИМ – планируемый прирост коэффициента использования операционных внеоборотных активов по мощности

ΔОРП – планируемый темп прироста объема реализации продукции, выраженный десятичной дробью

По указанной принципиальной формуле может быть рассчитан также необходимый объем операционных внеоборотных активов в разрезе отдельных их видов и элементов, что позволяет оптимизировать их стоимостной состав в рамках общей потребности.

3. Обеспечение правильного начисления амортизации операционных внеоборотных активов. Объектами амортизации являются операционные основные средства (кроме земли) и амортизируемые виды операционных нематериальных активов. Начисление амортизации осуществляется в течение срока полезного использования соответствующего актива, устанавливаемого предприятием.

4. Обеспечение своевременного обновления операционных внеоборотных активов предприятия. В этих целях на предприятии определяется необходимый уровень интенсивности обновления отдельных групп операционных внеоборотных активов; рассчитывается общий объем активов, подлежащих обновлению в предстоящем периоде; устанавливаются основные формы и стоимость обновления различных групп активов.

5. Обеспечение эффективного использования операционных внеоборотных активов предприятия. Такое обеспечение заключается в разработке системы мероприятий, направленных на повышение коэффициентов рентабельности и производственной отдачи операционных внеоборотных активов. Используя в процессе управления эффективностью операционных внеоборотных активов эти показатели, следует учитывать два важных момента, обеспечивающих объективность оценки разрабатываемых мероприятий. Первый из них состоит в том, что при оценке всегда должна использоваться восстановительная стоимость операционных внеоборотных активов на момент проведения оценки (в этом случае будет учтен фактор инфляции, который в прибыли и объеме реализации продукции отражается автоматически). Второй из них состоит в том, что при оценке следует использовать остаточную стоимость операционных внеоборотных активов, так как большая их часть в процессе износа теряет часть своей производительности.

6. Выбор форм и оптимизация структуры источников финансирования операционных внеоборотных активов. Принципиально обновление и прирост операционных внеоборотных активов могут финансироваться за счет собственного капитала, долгосрочного заемного капитала (долгосрочного банковского кредита, финансового лизинга и т.п.) и за счет смешанного их финансирования.

Оценка стоимости активов.

Запасы. Затраты предварительно разделяются на две группы: а) сумма затрат по размещению заказов (включающих расходы по транспортированию и приемке товаров); б) сумма затрат по хранению товаров на складе.

Сумма совокупных операционных затрат по размещению заказов определяется по следующей формуле:

ОЗРЗ – сумма совокупных операционных затрат по размещению заказов

ОПП – объем производственного потребления товаров (сырья или материалов) в рассматриваемом периоде

РПП – средний размер одной партии поставки товаров

СРЗ – средняя стоимость размещения одного заказа

Из приведенной формулы видно, что при неизменном объеме производственного потребления и средней стоимости размещения одного заказа общая сумма операционных затрат по размещению заказов минимизируется с ростом среднего размера одной партии поставки товаров.

С другой стороны, высокий размер одной партии поставки товаров вызывает соответствующий рост операционных затрат по хранению товаров на складе, так как при этом увеличивается средний размер запаса в днях оборота (период их хранения).

С учетом этой зависимости сумма операционных затрат по хранению запасов на складе может быть определена по следующей формуле:

ОЗХР – сумма операционных затрат по хранению запасов на складе

РПП – средний размер одной партии поставки товаров

СХ – стоимость хранения единицы товара в рассматриваемом периоде

Из приведенной формулы видно, что при неизменной стоимости хранения единицы товара в рассматриваемом периоде общая сумма операционных затрат по хранению товарных запасов на складе минимизируется при снижении среднего размера одной партии поставки товаров.

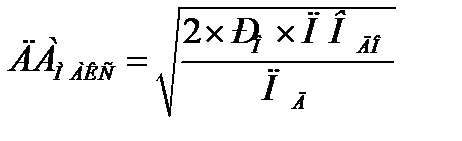

Таким образом, с ростом среднего размера одной партии поставки товаров снижаются операционные затраты по размещению заказа и возрастают операционные затраты по хранению товарных запасов на складе предприятия (и наоборот). Математически выражается следующей принципиальной формулой:

РППО – оптимальный средний размер партии поставки товаров

ОПП – объем производственного потребления товаров (сырья или материалов) в рассматриваемом периоде

СРЗ – средняя стоимость размещения одного заказа

СХ – стоимость хранения единицы товара в рассматриваемом периоде

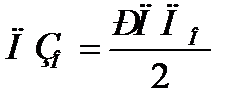

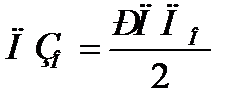

Соответственно оптимальный средний размер производственного запаса определяется по следующей формуле:

ПЗО – оптимальный средний размер производственного запаса (сырья, материалов)

РППО – оптимальный средний размер партии поставки товаров

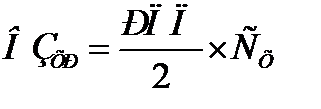

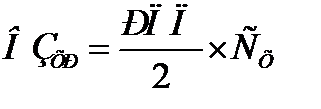

Дебиторская задолженность. Расчет необходимой суммы оборотного капитала, направляемого в дебиторскую задолженность, осуществляется по следующей формуле:

ОКДЗ – необходимая сумма оборотного капитала, направляемого в дебиторскую задолженность

ОРК – планируемый объем реализации продукции в кредит

КС/Ц – коэффициент соотношения себестоимости и цены продукции, выраженный десятичной дробью

– средний период предоставления кредита покупателям, в днях

– средний период предоставления кредита покупателям, в днях

– средний период просрочки платежей по предоставленному кредиту, в днях

– средний период просрочки платежей по предоставленному кредиту, в днях

Денежные активы. Потребность в трансакционном остатке денежных активов характеризует минимально необходимую их сумму, необходимую для осуществления текущей деятельности. Для расчета планируемой суммы операционного остатка денежных активов используется следующая формула:

ДАО – планируемая сумма операционного остатка денежных активов предприятия

ПООД – планируемый объем отрицательного денежного потока (суммы расходования денежных средств) по операционной деятельности предприятия

КОДА – количество оборотов среднего остатка денежных активов в плановом периоде

Расчет планируемой суммы операционного остатка денежных активов может быть осуществлен и на основе отчетного их показателя, если в процессе анализа было установлено, что он обеспечивал своевременность осуществления всех платежей, связанных с операционной деятельностью предприятия. В этом случае для расчета используется следующая формула:

ДАО – планируемая сумма операционного остатка денежных активов предприятия

Ф – фактическая средняя сумма операционного остатка денежных активов предприятия в предшествующем аналогичном периоде

Ф – фактическая средняя сумма операционного остатка денежных активов предприятия в предшествующем аналогичном периоде

ПООД – планируемый объем отрицательного денежного потока (суммы расходования денежных средств) по операционной деятельности предприятия

ФООД – фактический объем отрицательного денежного потока (суммы расходования денежных средств) по операционной деятельности предприятия в предшествующем аналогичном периоде

КОДА – количество оборотов среднего остатка денежных активов в плановом периоде

Потребность в страховом (резервном) остатке денежных активов определяется на основе рассчитанной суммы их операционного остатка и коэффициента неравномерности (коэффициента вариации) поступления денежных средств на предприятие по отдельным месяцам предшествующего года. Для расчета планируемой суммы страхового остатка денежных активов используется следующая формула:

ДАС – планируемая сумма страхового остатка денежных активов предприятия

ДАО – плановая сумма операционного остатка денежных активов предприятия

КВПДС – коэффициент вариации поступления денежных средств на предприятие в отчетном периоде

В практике зарубежного финансового менеджмента применяются и более сложные модели определения среднего остатка денежных активов.

Наиболее широко используемой в этих целях является Модель Баумоля. Исходными положениями Модели Баумоля является постоянство потока расходования денежных средств, хранение всех резервов денежных активов в форме краткосрочных финансовых инвестиций и изменение остатка денежных активов от их максимума до минимума, равного нулю.

Математический алгоритм расчета максимального и среднего оптимальных размеров остатка денежных средств в соответствии с Моделью Баумоля имеет следующий вид:

ДАМАКС – оптимальный размер максимального остатка денежных активов предприятия

РО – расходы по обслуживанию одной операции пополнения денежных средств

ПД – уровень потери альтернативных доходов при хранении денежных средств (средняя ставка процента по краткосрочным финансовым инвестициям), выраженный десятичной дробью

ПОДО – планируемый объем отрицательного денежного потока по операционной деятельности (суммы расходования денежных средств)

– оптимальный размер среднего остатка денежных активов предприятия

– оптимальный размер среднего остатка денежных активов предприятия

Модель Миллера-Орра представляет собой еще более сложный алгоритм определения оптимального размера остатков денежных активов. Исходные положения этой модели предусматривают наличие определенного размера страхового запаса и определенную неравномерность в поступлении и расходовании денежных средств, а соответственно и остатка денежных активов. Минимальный предел формирования остатка денежных активов принимается на уровне страхового остатка, а максимальный – на уровне трехкратного размера страхового запаса.

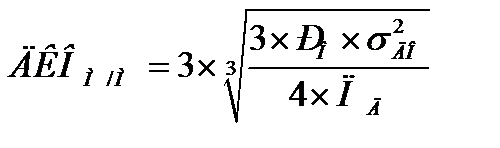

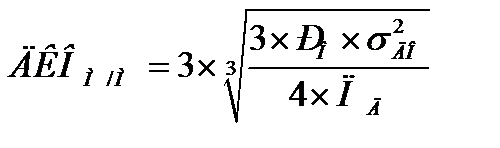

Математический алгоритм расчета диапазона колебаний остатка денежных активов между минимальным и максимальным его значениями имеет следующий вид:

ДКОМ/М – диапазон колебаний суммы остатка денежных активов между минимальным и максимальным его значениями

РО – расходы по обслуживанию одной операции пополнения денежных средств

σ2ДО – среднеквадратическое (стандартное) отклонение ежедневного объема отрицательного денежного потока

ПД – среднедневной уровень потерь альтернативных доходов при хранении денежных средств (среднедневная ставка процента по краткосрочным инвестиционным операциям), выраженный десятичной дробью

Соответственно максимальный и средний остатки денежных активов определяются по формулам:

ДАМАКС – оптимальный размер максимального остатка денежных активов предприятия

– оптимальный размер среднего остатка денежных активов предприятия

– оптимальный размер среднего остатка денежных активов предприятия

ДАМИН – минимальный (или страховой) остаток денежных активов предприятия

ДКОМ/М – диапазон колебаний суммы остатка денежных активов между минимальным и максимальным его значениями

– средний период предоставления кредита покупателям, в днях

– средний период предоставления кредита покупателям, в днях – средний период просрочки платежей по предоставленному кредиту, в днях

– средний период просрочки платежей по предоставленному кредиту, в днях

Ф – фактическая средняя сумма операционного остатка денежных активов предприятия в предшествующем аналогичном периоде

Ф – фактическая средняя сумма операционного остатка денежных активов предприятия в предшествующем аналогичном периоде