Произведем анилиз предприятия,с помощью рассчета коэфицентов.

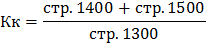

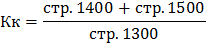

Коэффициент капитализации – Это показатель, сравнивающий размер долгосрочной кредиторской задолженности с совокупными источниками долгосрочного финансирования.

Коэффициент обеспеченности собственными источниками – характеризует наличие собственных оборотных средств, необходимых для финансовой устойчивости организации. Показывает какая часть оборотных активов финансируется за счет собственных средств.

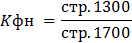

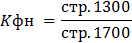

Коэффициент финансовой независимости – показывает долю активов организации, которые покрываются за счет собственного капитала (обеспечиваются собственными источниками формирования). Оставшаяся доля активов покрывается за счет заемных средств.

Коэффициент финансовой устойчивости – коэффициент равный отношению собственного капитала и долгосрочных обязательств к валюте баланса. Данными для его расчета служит бухгалтерский баланс.

Коэффициент автономии (коэффициент финансовой независимости) характеризует отношение собственного капитала к общей сумме капитала (активов) организации.

Коэффициент соотношения заемных и собственных средств – характеризует финансовую устойчивость предприятия, и показывает сколько заемных средств приходится на единицу собственного капитала.

Соотношение дебиторской и кредиторской задолженности – характеризующий рациональность использования средств в обороте, баланс между дебиторской и кредиторской задолженностью. [2]

| Наименование показателя

| Формулы расчёта показателя

| На начало 2015 года

| На конец 2015 года

| На начало 2016 года

| На

конец 2016

года

|

| Коэффициент

Капитализации

|

| 0.9

|

|

| 1.1

|

| Коэффициент

обеспеченности

собственными

источниками

финансирования

|

| 1.2

|

|

| 1.3

|

| Коэффициент

финансовой

независимости

|

| 0.5

| 0.4

| 0.4

| 0.6

|

| Коэффициент

финансовой

устойчивости

|

| 0.6

| 0.5

| 0.5

| 0.6

|

| Коэффициент

концентрации

заёмного

капитала

|

| 0.5

| 0.5

| 0.5

| 0.7

|

| Коэффициент

соотношения

дебиторской и

кредиторской

задолженности

|

| 0.4

| 0.6

| 0.6

| 0.5

|

| Коэффициент

долгосрочного

привлечения

заёмных

средств

|

| 0.1

| 0.03

| 0.03

| 0.1

|

| Коэффициент

манёвренности

собственных

средств

|

| 0.4

| 0.5

| 0.5

| 0.6

|

Табл. 2.1 Анализ деятельности предприятия

Итак, на основе результатов коэффициентного анализа можно охарактеризовать структуру имущества данной коммерческой организации на начало и на конец отчетного года в целом как рациональную, а ее изменения за год - в большей степени как позитивные.

Значения коэффициентов финансовой независимости, финансовой зависимости, концентрации заемного капитала, задолженности, обеспеченности собственными средствами и мобильности собственного капитала, с одной стороны, как на начало, так и на конец отчетного года находятся в рамках рекомендуемых. Таким образом, по данным коэффициентного анализа можно охарактеризовать как на начало, так и на конец отчетного года степень финансовой устойчивости данной коммерческой организации как удовлетворительную, уровень финансового риска (в аспекте финансовой устойчивости), связанного с ее финансово-хозяйственной деятельностью, — как средний, а их изменения за отчетный год - как неоднозначные.

Итак, результаты расчета и оценки коэффициентов ликвидности коммерческой организации показывают, что ее степень ликвидности как на начало, так и на конец отчетного года может быть охарактеризована как нормальная при неоднозначных изменениях значений показателей ее оценки, а уровень финансового риска (в аспекте ликвидности), связанного с финансово-хозяйственной деятельностью коммерческой организации, может быть определен как незначительный.

Анализ проблемы

Экономический анализ

Проанализируем финансово-экономические показатели деятельности организации на основе бухгалтерского баланса (Приложение 1) и отчета о прибылях и убытках (Приложение 2) а также данных штатного расписания

Таблица 2.2.

Показатели размеров деятельности ЗАО «ВПЗ»

| На конец когда

|

|

|

| 2010-2009

| 2011-2010

|

| Выручка от реализации, тыс. руб.

| 1 477 942

| 2 305 661

| 2 906 315

| 827719,00

| 600654,00

|

| Себестоимость реализованной продукции, работ, услуг, тыс. руб.

| 1 224 022

| 1 924 267

| 2 457 107

| 700245,00

| 532840,00

|

| Прибыль, тыс. руб.

| 253 920

| 381 394

| 449 208

| 127474,00

| 67814,00

|

| Рентабельность, %

| 20,74

| 19,82

| 18,28

| -0,92

| -1,54

|

| Стоимость основных производственных фондов, тыс. руб.

| 514 475

| 557 467

| 687 818

| 42992,00

| 130351,00

|

| Среднесписочная численность работников, чел.

|

|

|

| 50,00

| 200,00

|

| Среднегодовая выработка одного работника, тыс. руб.

|

|

|

| 911,49

| 24,24

|

| Средняя заработная плата в месяц, руб.

|

|

|

| 1286,00

| 1134,00

|

Как показывают данные таблицы, в рассматриваемом периоде предприятие значительно расширило свою деятельность. Это отражается увеличением выручки в 2010 году на 827719 тыс. руб., в 2011 году на 600654 тыс. руб. Однако, возрастает и себестоимость продукции. Прибыль в течение исследуемого периода возрастает: в 2010 году на 127474,00 тыс. руб., в 2011 году – на 67814,00 тыс. руб., Численность сотрудников изменилась в 2011 году на 200 штатных единиц, в 2010 году – увеличение было только на 50 штатных единиц, отметим возрастание средней заработной платы по предприятию, а также отсутствие основных производственных фондов, о чем было сказано выше.

В целом, можно сделать вывод, что предприятие наращивает деятельность за счет повышения производительности труда своего коллектива (в 2010 году - 911,49 тыс. руб. в 2011 году – на 24.24 тыс. руб.)

Рассмотрим состав активов аналитического баланса ЗАО «ВПЗ» (таблица 2.3.).

Таблица 2.3.

Актив аналитического баланса ЗАО «ВПЗ»

| Статьи актива баланса на начало года

|

|

|

| Темп роста, %

| Темп роста, %

|

| 1 Денежные средства и краткосрочные финансовые вложения (S)

|

|

|

| 0,37

| 2329,10

|

| 2 Дебиторская задолженность и прочие оборотные активы (Ra)

|

|

|

| 74,63

| 96,96

|

| 3 Запасы и затраты (Z)

|

|

|

| 156,31

| 99,43

|

| Всего текущие активы (Аt)

|

|

|

| 88,51

| 98,32

|

| 4 Иммобилизованные средства (F)

|

|

|

| 100,99

| 107,11

|

| Итого активов (имущество предприятия) (Ва)

|

|

|

| 94,37

| 102,73

|

За истекший период можно отметить следующие тенденции:

Предприятие осуществляет инвестиционную деятельность, в связи с чем существенно возрастает доля денежных средств и краткосрочных финансовых вложений.

Отметим снижение дебиторской задолженности: в 2010 году – отрицательный прирост 25,37%, в 2011 году – 3,04.% Это положительно характеризует деятельность предприятия

Возрастает доля запасов и затрат в 2010 году на 56.31%. Однако, в связи с введением системы контроля запасов на предприятии в 2011 году сумма запасов снизилась на 0,57%.

Динамика показателей актива аналитического баланса с 2009 по 2011 год отражает следующие основные тенденции финансового положения предприятия. За 2010 имущество ЗАО «ВПЗ» снизилось на 5,63% к 2011 году, и возросло на 2,73% к 2012 году.

Возрастание иммобилизованных средств свидетельствует о том, что в данной фирме наблюдалась инвестиционная активность в основные фонды и нематериальные активы.

Эти тенденции в формировании имущественного состояния ЗАО «ВПЗ» отразились и на показателях обязательств компании, которые в агрегированном виде представлены в таблице 2.4.

Таблица 2.4.

Пассив аналитического баланса ЗАО «ВПЗ»

| Статьи пассива баланса на конец года

|

|

|

| Темп роста, %

| Темп роста, %

|

| 1 Кредиторская задолженность и прочие краткосрочные пассивы (Rp)

|

|

|

| 154,11

| 92,65

|

| 2 Краткосрочные кредиты и займы (Кt)

| 276 275

|

|

| 0,00

|

|

| Всего краткосрочный заёмный капитал (краткосрочные обязательства) (Рt)

| 460 690

| 284 205

| 263 319

| 61,69

| 92,65

|

| 3 Долгосрочный заёмный капитал (долгосрочные обязательства) (Kd)

|

|

|

|

|

|

| 4 Собственный капитал (Ес)

|

|

|

| 109,47

| 105,37

|

| Итого пассивов (капитал предприятия) (Вр)

| 1 432 549

| 1 348 111

| 1 384 315

| 94,11

| 102,69

|

Собственный капитал предприятия возрос на 9,47% к 2011 году, возрос на 5,37% к 2012 году. Произошло существенное снижение краткосрочного заемного капитала до нулевой отметки. Отсутствие краткосрочных кредитов положительно характеризует деятельность предприятия. Отметим серьезное увеличение кредиторской задолженности в 2010 году – на 54,11%. Однако, после введения мер контроля за финансовым состоянием –кредиторская задолженность снизилась на 7,35 по сравнению с 2010 годом. За рассматриваемый период предприятие не пользовалось долгосрочными кредитами.

Далее рассмотрим структуру формирования активной и пассивной части аналитического баланса (таблица 2.5.).

Таблица 2.5.

Структура актива и пассива аналитического баланса ЗАО «ВПЗ»

| Статьи баланса на конец года

|

|

|

| Темп роста, %

| Темп роста, %

|

| 1 Денежные средства и краткосрочные финансовые вложения (S)

| 2,47

| 0,01

| 0,22

| 0,39

| 2267,13

|

| 2 Дебиторская задолженность и прочие оборотные активы (Ra)

| 0,02

| 0,02

| 0,30

| 115,34

| 1448,05

|

| 3 Запасы и затраты (Z)

| 11,27

| 18,66

| 18,06

| 165,64

| 96,79

|

| Всего текущие активы (Аt)

| 13,76

| 18,69

| 18,58

| 135,88

| 99,39

|

| 4 Иммобилизованные средства (F)

| 86,24

| 81,31

| 81,42

| 94,28

| 100,14

|

| Итого активов (имущество предприятия) (Ва)

| 100,00

| 100,00

| 100,00

| 100,00

| 100,00

|

| 1 Кредиторская задолженность и прочие краткосрочные пассивы (Rp)

| 12,59

| 20,56

| 18,55

| 163,31

| 90,19

|

| 2 Краткосрочные кредиты и займы (Кt)

| 18,86

| 0,00

| 0,00

| 0,00

|

|

| Всего краткосрочный заёмный капитал (краткосрочные обязательства) (Рt)

| 31,46

| 20,56

| 18,55

| 65,37

| 90,19

|

| 3 Долгосрочный заёмный капитал (долгосрочные обязательства) (Kd)

| 2,19

| 2,46

| 2,50

| 112,43

| 101,85

|

| 4 Собственный капитал (Ес)

| 66,36

| 76,98

| 78,95

| 116,00

| 102,56

|

| Итого пассивов (капитал предприятия) (Вр)

|

|

|

| 100,00

| 100,00

|

Отметим увеличение доли запасов и затрат в балансе на 65.64% в 2010 году и снижение их на 3.24% в 2011 году. При этом в 2010 году существенно возросла кредиторская задолженность – от 12,59% 2009 года – до 20,56% - 2010 года. В 2011 году произошло некоторое снижение этого показателя до значения 18.55%. Сократилась доля краткосрочных займов и кредитов. Денежные средства увеличились за 2010 год с 2,47% 2009 года до 0,01% 2010 года. Правда, потом наблюдаем возрастание показателей до 0,22% в 2011 году. Доля дебиторской задолженности составляет 0,02% в 2009-2010 году и в 2011 году она возрастает до 0.3%.

Следует отметить, что анализ структуры аналитического баланса характеризуется значительным превышением доли собственного капитала по отношению к доле задолженности, что оказывает серьезное влияние на финансовое положение компании и улучшает его. Финансовой устойчивости ЗАО «ВПЗ» подтвердит улучшение имущественного состояния предприятия

Проведем анализ бухгалтерского баланса ЗАО «ВПЗ»

Данные анализа ликвидности баланса ЗАО «ВПЗ» сведены в таблицу 2.6.

Таблица 2.6.

Аналитический баланс ЗАО «ВПЗ»

|

|

|

|

| Показатели

| Начало года

| Конец года

| Начало года

| Конец года

|

| Наиболее ликвидные активы (А1)

|

|

|

|

|

| Быстро реализуемые активы (А2)

|

|

|

|

|

| Медленно реализуемые активы (А3)

|

|

|

|

|

| Трудно реализуемые активы (А4)

|

| 694 105

|

| 743 443

|

| БАЛАНС

|

|

|

|

|

| Наиболее срочные обязательства (П1)

|

|

|

|

|

| Краткосрочные пассивы (П2)

|

|

|

|

|

| Долгосрочные пассивы (П3)

|

|

|

|

|

| Постоянные пассивы (П4)

|

| 1 063 906

|

| 1 120 996

|

| БАЛАНС

|

|

|

|

|

Как видно из данных таблицы, с 2009-по 2011 годы происходит снижение валюты и статей баланса, что приводит к изменению соотношения активов и пассивов изучаемого предприятия

Для определения ликвидности баланса ЗАО «ВПЗ» сопоставим итоги приведённых групп по активу и пассиву за 3 анализируемых года:

| начало

|

| года

| конец

|

| года

| конец

|

| года

|

| А1

| <

| П1

| А1

| <

| П1

| А1

| <

| П1

|

| А2

| >

| П2

| А2

| >

| П2

| А2

| >

| П2

|

| А3

| >

| П3

| А3

| >

| П3

| А3

| >

| П3

|

| А4

| <

| П4

| А4

| <

| П4

| А4

| <

| П4

|

Проведя анализ ликвидности бухгалтерского баланса можно сделать вывод о том, что баланс не является абсолютно ликвидным т.к. за анализируемые периоды у предприятия наблюдается нехватка наиболее ликвидных активов

Сопоставление ликвидных средств и обязательств позволяет вычислить следующие показатели:

Текущую ликвидность = (А1+А2)-(П1+П2) (1)

ТЛ на конец2009года=(36 201+575 806)-(184415+276 275)=151 317

ТЛ на конец2010года=(134+429 658)-(284205+0)=145 587

ТЛ на конец2011года=(3 121+412 644)-(263319+0)=152 446

Из полученных данных видим, что в 2009-2011 году на предприятии нет проблем с платежеспособностью на протяжении всего периода.

Перспективную ликвидность = А3-П3 (2)

ПЛ. на конец 2009года=165 267-0=165 267

ПЛ. на конец 2010года=258200-0=258 200

ПЛ. на конец 2011года=260668-0=260 668

Произведя расчёт перспективной ликвидности видно, что платёжеспособность предприятия к 2011 году повышается.

Для проведения анализа платёжеспособности на ЗАО «ВПЗ» рассчитываются финансовые коэффициенты платёжеспособности

1) Общий показатель платежеспособности

на конец 2009года =(0,5*575 806+0,3*165 267+36 201)/

(0,5*276 275+0,3*0+184415)=1,158522

на конец 2010года =(0,5*429658 + 0,3*258200+134)/

(0,5*0+0,3*0+284205)=1,028916

на конец 2011года =(0,5*412644+0,3*260668+3121)/

(0,5*0+0,3*0+263319)=1,092376

2) Коэффициент абсолютной ликвидности

на конец 2009года=36 201/(184415+276 275)=0,08

на конец 2010года=134/(284205+0)= 0,00

на конец 2011года=3121/(263319+0)=0,01

3) Коэффициент «критической оценки»

на конец 2009года=(36 201+575 806)/(184415+276 275)=1,33

на конец 2010года=(134+429658)/(284205+0)=1,51

на конец 2011года=(3121+412644)/(263319+0)=1,58

4) Коэффициент текущей ликвидности

на конец 2009года=(36 201+575 806+165 267)/(184 415+276 275)=1,69

на конец 2010года=(134+429 658+258200)/(284 205+0)=2,42

на конец 2011года=(3 121+412 644+260668)/(263 319+0)=2,57

5) Коэффициент маневренности функционирующего капитала

на конец 2009года=(165 267)/((36 201+575 806+165 267)-(184 415+

276 275))=0,52

на конец 2010года=(258200)/((134+429 658+258 200)-(284 205+0))=0,64

на конец 2011года=(260668)/((3 121+412 644+260 668)-(263 319+0))=0,63

6) Доля оборотных средств в активах

на конец 2009года=(36 201+575 806+165 267)/1464581=0,53

на конец 2010года=(134+429 658+258 200)/1382097=0,50

на конец 2011года=(3 121+412 644+260 668)/1419876=0,48

7) Коэффициент обеспеченности собственными средствами

на конец 2009года=(971 714-687 307)/(36 201+575 806+165 267)=0,3659

на конец 2010года=(1 063 906-694 105)/(134+429 658+258 200)=0,5375

на конец 2011года=(1 120 996-743 443)/(3 121+412 644+260 668)=0,56

Коэффициенты показывают хороший уровень обеспеченности собственными средствами, а также отсутствие проблем с платежеспособностью.

Данные расчетов коэффициентов платежеспособности приведены в таблице 2.7.

Таблица 2.7.

Коэффициенты платёжеспособности за анализируемые периоды ЗАО «ВПЗ»

| Показатель

| 2010 год

| 2011 год

| Нормативное значение

|

| Начало года

| Конец года

| Начало года

| Конец года

|

| Общий показатель платёжеспособности

| 1,16

| 1,03

| 1,03

| 1,09

| ≥1

|

| Коэффициент абсолютной ликвидности

| 0,08

| 0,00

| 0,00

| 0,01

| ≥0,1-0,2

|

| Коэффициент «критической оценки»

| 1,33

| 1,51

| 1,51

| 1,58

| ≈1

|

| Коэффициент текущей ликвидности (покрытия)

| 1,69

| 2,42

| 2,42

| 2,57

| ≥1-2

|

| Коэффициент манёвренности функционирующего капитала

| 0,52

| 0,64

| 0,64

| 0,63

| Уменьшение показателя – положительный факт

|

| Доля оборотных средств в активах

| 0,53

| 0,50

| 0,50

| 0,48

| ≥0,5

|

| Коэффициент обеспеченности собственными средствами

| 0,37

| 0,54

| 0,54

| 0,56

| ≥0,1

|

После расчёта коэффициентов видно, что ЗАО «ВПЗ» работает достаточно эффективно: только коэффициент абсолютной ликвидности не достигает нормы. В 2011 году немного снизилась доля оборотных средств в активах, в остальном предприятие разумно и грамотно осуществляет свою деятельность.

Проведем оценку устойчивости ЗАО «ВПЗ»

В таблице 2.8. приведены показатели, которые применяются для анализа финансовой устойчивости ЗАО «ВПЗ»

Таблица 2.8.

Оценка финансовой устойчивости ЗАО «ВПЗ»

| Показатели

| Значение

| На начало 2010 года

| На начало 2011 года

| На начало 2012 года

| Отклонение за 3 года

|

| Запасы и затраты

| З

| 165 007

| 257 917

| 256 458

| 91 451

|

| Капитал и резервы

| К

| 971 714

| 1 063 906

| 1 120 996

| 149 282

|

| Долгосрочные пассивы

| Пд

|

|

|

|

|

| Внеоборотные активы

| Ав

| 687 307

| 694 105

| 743 443

| 56 136

|

| ИТОГО собственные оборотные средства

| Ес

| 316 439

| 403 787

| 413 114

| 96 675

|

| Краткосрочные кредиты и займы

| М

| 276 275

|

|

| -276 275

|

| Излишек/ недостаток основных источников для формирования запасов и затрат

|

| 427 707

| 145 870

| 156 656

| -271 051

|

| Тип финансовой ситуации

|

| З > Ес + М

| З > Ес + М

| З > Ес + М

|

|

| Устойчивое финансовое состояние

|

|

Несмотря на снижение собственных оборотных средств к 2012 году. Предприятие устойчиво работает и не испытывает вероятности банкротства

Задачей данного анализа является оценка степени независимости от заёмных источников финансирования.

Для анализа финансовой устойчивости применяются следующие показатели:

1) Коэффициент капитализации (левериджа) = заемный капитал / собственный капитал (10)

2) Коэффициент обеспеченности собственными источниками финансирования = (собственный капитал – внеоборотные активы) / оборотные активы (11)

3) Коэффициент финансовой независимости (автономии) = собственный капитал / валюта баланса (12)

Нормальным значение этого коэффициента считается не менее 0,5

4) Коэффициент финансирования = собственный капитал / заемный капитал (13)

1) Коэффициент капитализации (левериджа) = заемный капитал / собственный капитал

2009год =460690:971 859=0,474

2010год =284205:1063906=0,267

2011год =263319:1120996=0,235

1) Коэффициент обеспеченности собственными источниками финансирования = (собственный капитал – внеоборотные активы) / оборотные активы

2009год = (971859-687 307)/777 274=0,37

2010год = (1063906-694 105)/687 992=0,54

2011год = (1120996-743 443)/676 433=0,56

1) Коэффициент финансовой независимости (автономии) = собственный капитал / валюта баланса

2009год =971859:1464581=0,664

2010год =1063906:1382097=0,770

2011год =1120996:1419876=0,790

4) Коэффициент финансирования = собственный капитал / заемный капитал

2009год=1/0,474=2,1096

2010год=1/0,267=3,7434

2011год=1/0,235=4,26

Коэффициент финансовой независимости (автономии) ЗАО «ВПЗ» существенно увеличился в течение исследуемого периода, особенно в 2011 году. Деятельность предприятия финансируется собственными источниками, что крайне положительно характеризует динамику работы предприятия

Рентабельность характеризует эффективность деятельности предприятия, а также мастерство управления инвестициями [19, C.87]. Рассчитываются следующие основные показатели рентабельности:

Рентабельность продаж определяется соотношением прибыли (убытка) от продажи работ, услуг к выручке от продаж:

Р1 = (ф.№2, стр.050 / ф.№2, стр.010 * 100%) (14)

Р1 на начало2010года=9 449*100/1 477 942=0,64%

Р1 на начало2011года=77 113*100/2 305 661=3,34%

Р1 на начало2012года=73 940*100/2 906 315=2,54%

Рентабельность продаж снизилась. Самое высокое значение показателя было в 2010 году

Рентабельность продаж по чистой прибыли определяется соотношением чистой прибыли к выручке от продаж:

Р2 = (ф.№2, стр.190 / ф.№2, стр.010 * 100%) (15)

Р2 на начало 2010года=-34 058*100/1 477 942=-2,30%

Р2 на начало 2011года=92 192*100/2 305 661=4,00%

Р2 на начало 2012года=62 160*100/2 906 315=2,14%

Рентабельность продаж по чистой прибыли увеличилась немного в сравнении с 2009 годом, но ниже значений 2010 года

Экономическая рентабельность по чистой прибыли определяется соотношением чистой прибыли к имуществу предприятия:

Р3 = (ф.№2, стр.190 / (ф.№1(стр.300 н.г.+стр.300 к.г.)*0,5)* 100%) (16)

Р3 на начало 2011года=92 192*100/(0,5*(1 464 581+1 382 097))=6,48%

Р3 на начало 2012года=62 160*100/(0,5*(1 382 097+1 419 876))=4,44%

Экономическая рентабельность по чистой прибыли в 2011 году снизилась.

Рентабельность собственного (акционерного) капитала определяется отношением чистой прибыли к средней величине собственного капитала:

Р4 = ((ф.№2, стр.190 / (ф.№1(стр.490 н.г.+стр.490 к.г.)*0,5)* 100%) (17)

Р4 на начало 2010года=6 208*100/(0,5*(42+139))=6860,01%

Р4 на начало 2011года=92 192*100/(0,5*(971 714+1 063 906))=9,06%

Р4 на начало 2012года=62 160*100/(0,5*(1 063 906+1 120 996))=5,69%

Рентабельность собственного капитала в 2011 году меньше показателя 2010 года

В таблице 2.9 приведены результаты показателей деловой активности.

Таблица 2.9

Показатели деловой активности ЗАО «ВПЗ»

| Показатели

|

|

|

|

| Выручка от реализации

| 1 477 942

| 2 305 661

| 2 906 315

|

| Прибыль

| 253 920

| 381 394

| 449 208

|

| Среднесписочная численность

|

|

|

|

| Производительность труда

| 1970,59

| 2882,08

| 2906,32

|

| Фондоотдача

| 2,87

| 4,14

| 4,23

|

| Ресурсоотдача

| 1,01

| 1,67

| 2,05

|

| Коэффициент оборачиваемости основных средств

| 2,15

| 3,32

| 3,91

|

| Коэффициент оборачиваемости мобильных средств

| 1,90

| 3,35

| 4,30

|

| Коэффициент оборачиваемости материальных запасов

| 8,96

| 8,94

| 11,33

|

| Коэффициент оборачиваемости денежных средств

| 40,83

| 17206,43

| 931,21

|

| Коэффициент оборачиваемости дебиторской задолженности

| 2,57

| 5,37

| 7,04

|

| Срок оборачиваемости дебиторской задолженности

| 140,26

| 67,09

| 51,11

|

| Коэффициент оборачиваемости кредиторской задолженности

| 8,01

| 8,11

| 11,04

|

| Срок оборачиваемости кредиторской задолженности

| 44,92

| 44,38

| 32,62

|

| Коэффициент оборачиваемости собственного капитала

| 1,52

| 2,17

| 2,59

|

Произведя расчет показателей деловой активности можно сказать о том, что предприятие увеличивает прибыль, существенно возрастает производительность труда, ресурсоотдача. Отметим существенное снижение в 2011 году срока оборачиваемости дебиторской задолженности, кредиторской задолженности. При этом коэффициенты оборачиваемости продолжают возрастать. Иными словами, можно положительно охарактеризовать деятельность ЗАО «ВПЗ» в плане работы с ресурсами предприятия.

Произведем анализ структуры, динамики и состава оборотных средств ЗАО «ВПЗ», анализ представим в Приложении 3.

Исходя из данных Приложения 3, видим, что в состав оборотных средств ЗАО «ВПЗ» входят запасы, дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев, денежные средства, краткосрочные финансовые вложения и прочие оборотные активы. Наибольшую долю в структуре оборотных средств предприятия на 2009г. занимает дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты), которая в 2009г. составили 74,08 % от оборотных средств. Второе место в структуре оборотных средств предприятия принадлежит запасам, которые занимают 20,05%.

В 2010 году наибольшую часть оборотных активов – дебиторская задолженность -62.45%, второе место - запасы – 36.76%%,

В 2011 году наибольшую часть оборотных активов – Дебиторская задолженность 61%, второе место – запасы -36,83%

Можно выделить следующие тенденции: снижение доли дебиторской задолженности и увеличение запасов в связи с расширением производства.