| Способ приобретения имущества

| Определение стоимости

|

| За плату

| Сумма фактически произведенных расходов на покупку имущества

|

| Получено безвозмездно

| По рыночной стоимости на дату оприходования

|

| Произведено в самой организации

| Стоимость изготовления имущества

|

Различия в порядке оценки имущества российскими и иностранными юридическими лицами незначительны: для иностранных компаний существует особый порядок определения стоимости имущества, передаваемого от головного офиса, и не предусмотрена оценка созданного отделением имущества исходя из затрат по его изготовлению.

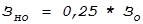

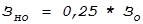

3. Возможность условного расчета затрат, учитываемых для целей налогообложения. Согласноп. 3.5. Инструкции ГНС РФ № 38, если невозможно определить затраты, отнесенные к завершенной продукции (работам, услугам) в отчетном периоде, то их налогооблагаемая величина (Зно) рассчитывается исходя из общей суммы затрат (Зо) в каждом отчетном периоде с применением коэффициента 0,25:

Затраты иностранного юридического лица, подлежащие налогообложению прямым способом (Зно), рассчитываются как разница между суммой затрат отчетного периода, относимых на издержки производства и обращения и фактически отнесенными в отчетном периоде к завершенной производством продукции (работам, услугам):

Зно = Зр - Зин

где Зр – сумма затрат, подлежащая отнесению на себестоимость продукции (работ, услуг) в отчетном периоде по российскому законодательству,

Зин – фактически списанные на себестоимость продукции (работ, услуг) затраты иностранного юридического лица.

Российские юридические лица определяют налогооблагаемую базу исходя из остатков по счетам имущества, отражаемых в активе баланса; применение условных способов расчета стоимости имущества, подлежащего налогообложению, российскими плательщиками не допускается.

4. Особый порядок учета имущества, приобретенного за иностранную валюту. Иностранные юридические лица ведут учет в валюте приобретения. Стоимость имущества иностранного юридического лица, учитываемого в иностранной валюте, в каждом отчетном периоде пересчитывается в рубли по курсу Банка России или по курсу рубля к иностранным валютам, рассчитанному через курсы к третьей валюте (кросс-курсу), действующему на последний календарный день отчетного периода.[6]

Таким образом, стоимость имущества иностранных юридических лиц и, следовательно, величина налоговых обязательств зависят от курса валюты приобретения имущества. Российские же юридические лица не пересчитывают стоимость имущества после принятия его к бухгалтерскому учету в связи с изменением курса валюты приобретения по отношению к рублю.

Для целей налогообложения самостоятельно определяется среднегодовая стоимость имущества иностранного юридического лица, которая рассчитывается так же, как и среднегодовая стоимость имущества российских организаций-налогоплатель-щиков. Аналогичным образом решается и вопрос о ставке налога на имущества.

Если иностранное юридическое лицо не ведет деятельности в РФ, однако является плательщиком налога в связи с тем, что имеет имущество в РФ, в налоговый орган по месту нахождения этого имущества подается годовой расчет его стоимости. Такие иностранные юридические лица могут уплачивать налог со счетов в иностранных банках.

Иностранные юридические лица-плательщики налога на имущество, как осуществляющие, так и не осуществляющие какой-либо деятельности в России, однако имеющие имущество на территории РФ, представляют расчеты по формам, указанным в приложениях № 3 и 4 Инструкции ГНС РФ № 38.

Уплата налога производится: по квартальным расчетам – в 5-дневный срок со дня, установленного для представления расчета за квартал; по годовым отчетам – в 10-дневный срок со дня, установленного для представления годового расчета.

Итак, в первой главе была рассмотрена роль налога на имущество предприятий в системе доходов бюджета РФ и рассмотрены основные принципы налогообложения имущества предприятий-резидентов, а также некоторые вопросы налогообложения иностранных юридических лиц на территории РФ.

Плательщиками налога на имущество являются предприятия, учреждения (включая банки и другие кредитные организации) и организации, в том числе с иностранными инвестициями, считающиеся юридическими лицами по законодательству РФ, филиалы и другие аналогичные подразделения указанных предприятий, учреждений и организаций, имеющие отдельный баланс и расчетный (текущий) счет. Максимальная ставка налога 2% (конкретная ставка устанавливается на региональном уровне). Объект налогообложения – основные средства, нематериальные активы, запасы и затраты, находящиеся на балансе у плательщика, учитываемые по остаточной стоимости.

2. Льготы по налогу на имущество предприятий

Законом РФ от 13 декабря 1991 г. № 2030-1 «О налоге на имущество предприятий» (с последующими изменениями и дополнениями), а также Инструкцией Госналогслужбы РФ от 8 июня 1995 г. № 33 «О порядке исчисления и уплаты в бюджет налога на имущество предприятий» (с учетом изменений и дополнений) предусмотрен ряд льгот по налогу на имущество предприятий. В общем, все льготы можно разделить на те, которые освобождают предприятие от уплаты налога на имущество, и те, которые уменьшают налогооблагаемую базу.

2.1. Имущество предприятия, не облагаемое налогом[7]

Имущество, не облагаемое налогом, можно классифицировать следующим образом.

1. По принадлежности имущества:

а) районам, городам, различным органам и фондам, а также коллегиям адвокатов:

¾ районам (за исключением районов в городах);

¾ городам (за исключением городов районного подчинения);

¾ Российскому фонду федерального имущества;

¾ Фондам имущества субъектов РФ;

¾ органам законодательной (представительной) и исполнительной власти;

¾ органам местного самоуправления;

¾ Пенсионному фонду РФ;

¾ Фонду социального страхования РФ;

¾ Государственному фонду занятости населения РФ;

¾ Федеральному фонду обязательного медицинского страхования;

¾ коллегиям адвокатов и их структурным подразделениям.

б) предприятиям, учреждениям, организациям; службам и формированиям:

¾ жилищно-строительным, дачно-строительным и гаражным кооперативам, садоводческим товариществам;

¾ бюджетным учреждениям и организациям;

¾ общественным организациям инвалидов;

¾ предприятиям народных художественных промыслов[8];

¾ научно-исследовательским учреждениям, предприятиям и организациям, составляющим научно-исследовательскую, опытно-производственную или экспериментальную базу:

Ø Российской академии наук,

Ø Российской академии медицинских наук,

Ø Российской академии сельскохозяйственных наук,

Ø Российской академии образования,

Ø Российской академии архитектуры и строительных наук,

Ø Российской академии художеств;

¾ религиозным объединениям и организациям, национально-культурным обществам;

¾ предприятиям учреждений, исполняющих уголовные наказания в виде лишения свободы;

¾ специализированным протезно-ортопедическим предприятиям;

¾ специализированным предприятиям (по перечню, утверждаемому Правительством РФ), производящим медицинские и ветеринарные иммунобиологические препараты, предназначенные для борьбы с эпидемиями и эпизоотиями;

¾ профессиональным аварийно-спасательным службам и формированиям.

2. По цели использования имущества:

а) исключительно для нужд образования:

¾ дошкольных и других учреждений образования, учебно-производственных комбинатов и учебных участков, учебно-опытных, опытных хозяйств, мастерских, цехов, ведущих подготовку и переподготовку рабочих и специалистов;

¾ оздоровительных спортивных лагерей и лагерей труда и отдыха для детей и учащейся молодежи;

¾ центров, клубов и кружков (в сфере образования);

¾ в доле, относящейся к указанной ниже продукции, работам и услугам:

Ø предприятий и организаций, выпускающих или реализующих учебно-техническую продукцию, наглядные пособия и оборудование для учебных заведений,

Ø предприятий и организаций, осуществляющих снабжение, ремонт и хозяйственное обслуживание учреждений;

¾ курсовой сети по профессиональной подготовке и переподготовке населения;

¾ детских экскурсионно-туристических организаций,

¾ других учреждений и организаций, деятельность которых отвечает целям образования;

б) исключительно для нужд культуры:

¾ стационарных и передвижных клубов (домов и дворцов культуры);

¾ библиотек, музеев, зоопарков;

¾ парков культуры и отдыха;

¾ социально-культурных специализированных и многофункциональных комплексов и объединений;

¾ научно-методических центров творчества и культурно-просветительной работы;

¾ театров, стационарных и передвижных цирков;

¾ филармоний, кинопроката, кинотеатров, киноустановок, киностудий, планетариев.

в) для образования следующих запасов: [9]

¾ страхового и сезонного запасов на предприятиях, связанных с сезонным (природно-климатическим) циклом поставок и работ;

¾ запасов, созданных в соответствии с решениями федеральных органов исполнительной власти, соответствующих органов государственной власти субъектов РФ и органов местного самоуправления.

г) использование (предназначение) исключительно для отдыха или оздоровления детей в возрасте до 18 лет.

3. По предприятиям, учреждениям, организациям, имущество которых не облагается налогом при выполнении следующих условий:

а) общественных объединений, ассоциаций, осуществляющих свою деятельность за счет:

Ø целевых взносов граждан,

Ø отчислений предприятий и организаций из оставшейся в их распоряжении после уплаты налогов и других обязательных платежей прибыли на содержание указанных общественных объединений, ассоциаций,

если указанные организации не занимаются предпринимательской деятельностью; [10]

б) предприятий, учреждений и организаций,

если инвалиды составляют не менее 50 процентов от общего числа работников; [11]

в) органов управления и подразделений государственной противопожарной службы,

при осуществлении ими своих функций, установленных законодательством РФ;

г) Ø государственных научных центров,

Ø научно-исследовательских, конструкторских учреждений (организаций),

Ø опытных и опытно-экспериментальных предприятий,

Ø их филиалов и других аналогичных подразделений, имеющих отдельный баланс и расчетный (текущий) счет,

если в объеме работ указанных предприятий, организаций за отчетный год научно-исследовательских, опытно-конструкторские и экспериментальные работы составляют не менее 70%;

д) иностранных и российских юридических лиц,

от налога освобождается имущество указанных юрлиц, используемое за период:

w реализации целевых социально-экономических программ (проектов) жилищного строительства,

w создания, строительства и содержания центров профессиональной переподготовки военнослужащих, лиц, уволенных с военной службы, и членов их семей, осуществляемых за счет займов, кредитов и безвозмездной финансовой помощи, предоставляемых международными организациями и правительствами иностранных государств, иностранными юридическими и физическими лицами в соответствии с межправительственными и межгосударственными соглашениями, а также соглашениями, подписанными по поручению Правительства Российской Федерации уполномоченными им органами государственного управления.

2.2. Имущество предприятия, стоимость[12] которого уменьшает налогооблагаемую базу[13]

В свою очередь, имущество, стоимость которого уменьшает налогооблагаемую базу, также поддается классификации.

1. Объекты, используемые в определенных сферах деятельности:

а) объекты жилищно-коммунальной сферы, полностью или частично находящихся на балансе налогоплательщиков:

¾ жилой фонд;

¾ гостиницы (без туристических);

¾ дома и общежития для приезжих;

¾ коммунальное хозяйство:

Ø объекты внешнего благоустройства,

Ø улично-дорожная сеть;

¾ искусственные сооружения;

¾ объекты инженерной защиты города;

¾ зеленые насаждения общего пользования;

¾ уличное освещение;

¾ сооружения санитарной уборки городов; здания и подсобные сооружения дорожно-мостового, зеленого хозяйства и инженерной защиты городов;

¾ сооружения и оборудование пляжей и переправ;

¾ элементы простейшего водоснабжения;

¾ объекты коммунального и бытового водоснабжения:

Ø очистные сооружения водопровода и канализации со всем оборудованием, механизмами, арматурой и емкостями,

Ø все виды водозаборных сооружений,

Ø артезианские скважины, сети водопровода и канализации с сооружениями на них,

Ø насосные и воздуходувные станции,

Ø водонапорные башни;

¾ объекты газо-, тепло- и электроснабжения населения и для коммунально-бытовых нужд;

¾ районные и другие тепловые сети;

¾ районные и другие котельные;

¾ участки, цехи, базы, мастерские, гаражи, специальные машины и механизмы, складские помещения, предназначенные для технического обслуживания и ремонта объектов жилищно-коммунального хозяйства;

б) объекты социально-культурной сферы, полностью или частично находящихся на балансе налогоплательщиков:

¾ объекты культуры и искусства;

¾ объекты образования;

¾ объекты физкультуры и спорта;

¾ объекты здравоохранения;

¾ объекты социального обеспечения;

¾ объекты непроизводственных видов бытового обслуживания населения.

в) объекты, используемые исключительно для охраны природы, пожарной безопасности, гражданской обороны.

2. Имущество, используемое в определенных целях:

¾ имущество, используемое для производства, переработки и хранения сельскохозяйственной продукции;

¾ имущество, используемое для выращивания, лова и переработки рыбы.

3. Другое имущество предприятия независимо от назначения и использования:

¾ ледоколы;

¾ суда с ядерными энергетическими установками;

¾ суда атомно-технологического обслуживания;

¾ магистральные трубопроводы;

¾ железнодорожные пути сообщения, в том числе подъездные пути, принадлежащие железной дороге;

¾ автомобильные дороги общего пользования;

¾ линии связи и энергопередачи;

¾ сооружения, предназначенные для поддержания в эксплуатационном состоянии указанных объектов;

¾ спутники связи;

¾ земля;

¾ специализированные суда, механизмы и оборудование, необходимые для использования не более трех месяцев в году для обеспечения нормального функционирования различных видов транспорта, а также автомобильных дорог общего пользования;

¾ эталонное и стендовое оборудование территориальных органов Комитета Российской Федерации по стандартизации, метрологии и сертификации;

¾ мобилизационный резерв и мобилизационные мощности.

2.3. Вопросы, связанные с применением некоторых льгот по налогу на имущество предприятий

Для получения перечисленных выше льгот, необходимо вести раздельный учет облагаемого и необлагаемого налогом имущества.

Также, законом предоставлено право законодательным (представительным) органам субъектов РФ, органов местного управления устанавливать для отдельных категорий плательщиков дополнительные льготы по налогу в пределах сумм, зачисляемых в бюджеты субъектов РФ. Это право на местах весьма активно используется.

Закон «Об условиях стимулирования инвестиций в Калининградской области (СЭЗ «Янтарь»)», принятый Областной Думой 27 апреля 1995 г., регламентирует порядок привлечения российских и иностранных инвестиций и устанавливает ряд льгот, в частности, льготы по налогу на имущество предприятий. Так, налог на имущество для юридических лиц, занимающихся производственной деятельностью, уплачивается в размере 50% от установленной законодательством ставки сроком на пять лет, если:

¾ сумма привлеченных инвестиций составляет 500 000 долларов США (в рублевом эквиваленте);

¾ выручка от производственной деятельности составляет не менее 70% от общей суммы выручки, полученной предприятием.

Предоставление льгот по налогу на законсервированное имущество. Согласно ст. 4 «ж» Закона РФ. № 2030-1 «О налоге на имущество предприятий» данным налогом не облагается имущество, используемое для образования страхового и сезонного запасов на предприятиях, связанных с сезонным (природно-климатическим) циклом поставок и работ, а также запасов, созданных в соответствии с решениями федеральных органов исполнительной власти, соответствующих органов государственной власти субъектов РФ и органов местного самоуправления. При этом к таким запасам относятся материальные ценности предприятий, законсервированные в соответствии с указанным порядком.

Имущество, законсервированное приказом директора предприятия, не подпадает под действие данной льготы, так как этот документ не является основанием для ее предоставления.

Расчет налогооблагаемой базы при осуществлении различных видов деятельности. Достаточно типичной является ситуация, когда одно и тоже здание используется для осуществления различных видов деятельности. При этом по имуществу, используемому для определенных видов деятельности, могут быть предоставлены льготы по уплате налога.

Например, часть здания дома культуры сдана в аренду коммерческой организации, которая открыла там, например, ресторан. Согласно Инструкции ГНС РФ №33 от налога на имущество, в частности, освобождается имущество, используемое исключительно для нужд образования и культуры. Таким образом, балансовая стоимость части здания, в которой размещен ресторан, при расчете налога льготироваться не должна (поскольку она не используется непосредственно для нужд образования и культуры).

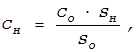

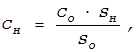

Подлежащая включению в налогооблагаемую базу балансовая стоимость помещений, занимаемых такими подразделениями самой организации (или арендуемых сторонними организациями), определяется пропорционально доле занимаемой ими площади в общей площади здания:

где Сн – балансовая стоимость налогооблагаемой площади здания, за вычетом начисленного износа (то есть площади, используемой для размещения объектов, по которой не предоставляется льгота по уплате налога, например, в приведенной ситуации – площадь ресторана),

Со – балансовая стоимость всего здания,

S н – налогооблагаемая площадь здания,

S о – общая площадь здания.

Таким образом, поскольку плательщиком налога на имущество является его балансодержатель, то при установлении арендной платы организации-арендодателю целесообразно учесть в ее сумме размер расходов на уплату налога на предоставляемое имущество так, чтобы в конечном итоге сдача в аренду приносила бы прибыль, то есть арендная плата должна быть выше, чем налог на имущество.

Применение льготы предприятиями по переработке и хранению сельскохозяйственной продукции. Льготу по налогу на имущество имеют предприятия по производству, переработке и хранению сельскохозяйственной продукции при условии, что выручка от указанных видов деятельности составляет не менее 70% общей суммы выручки от реализации продукции (работ, услуг) за отчетный год.

Если по результатам работы за год выручка от льготируемых видов деятельности составит менее 70%, то льгота предоставляется только в части имущества, используемого для производства, переработки и хранения сельскохозяйственной продукции.

При использовании указанных льгот следует иметь ввиду, что к сельскохозяйственной продукции относится продукция, включенная в Общероссийский классификатор продукции ОК 005-93.

Согласно ст. 1 Закона плательщиками налога на имущество наряду с предприятиями, организациями, учреждениями являются их филиалы и другие аналогичные подразделения, имеющие отдельный баланс и расчетный (текущий) счет. Поэтому, если вышеперечисленное имущество находится на балансе такого подразделения, то льгота должна применяться при расчете налога на имущество именно подразделения.

Льготы в налогообложении иностранных юридических лиц на территории РФ. Льготы по налогу на имущество иностранным юридическим лицам предоставляются:

¾ согласно общим нормам международного права (на основе принципа взаимности). Например, от налога освобождается имущество дипломатических и приравненных к ним представительств;

¾ по международным договорам РФ (СССР) об избежании двойного налогообложения, ратифицированным в установленном порядке. Если имеется международное соглашение об избежании двойного налогообложения имущества между Российской Федерацией и страной постоянного местопребывания иностранного юридического лица, то последнее может получить освобождение от уплаты налога на имущество в России. Для этого в российские налоговые органы представляется заявление о предварительном освобождении от налога на имущество (приложение № 6 Инструкции ГНС РФ № 38);

¾ в соответствии с российским налоговым законодательством. Стоимость имущества иностранного юридического лица для целей налогообложения уменьшается на стоимость имущества, не подлежащего налогообложению в соответствии с законодательством РФ.

Итак, во второй главе была сделана попытка определенной классификации всех льгот по налогу на имущество предприятий, предусматриваемых нормативными документами. На сегодняшний день общее количество льгот довольно значительно, что затрудняет анализ возможностей их использования для различных предприятий. Однако, уже в проекте Налогового кодекса число предоставляемых льгот несколько сокращено. Интерес представляют также льготы в налогообложении имущества иностранных юридических лиц, связанные в основном с учетом положений международных соглашений об избежании двойного налогообложения доходов и имущества, что дает иностранным юридическим лицам широкий простор для использования различных льгот в налогообложении имущества.

3. Перспективы налога на имущество предприятий

3.1. Изменения по налогу на имущество, предлагаемые проектом налогового кодекса

Изменения, которые предложены внести в порядок исчисления и уплаты налога на имущество, нельзя назвать коренными, однако, по ряду позиций они являются весьма существенными.

Во-первых, предельная ставка налога повышена до 2,5 процентов. Вряд ли законодательные органы субъектов РФ, применившие ранее предельную ставку (2%) удержатся от соблазна поднять ее уровень.

Во-вторых, существенно изменена налогооблагаемая база. В соответствии с проектом Налогового кодекса предполагается включение в базу только амортизируемого имущества. Здесь следует оговориться, что Налоговый кодекс призван несколько изменить общее представление об амортизируемом имуществе. В его состав будут входить:

¾ основные средства;

¾ нематериальные объекты;

¾ малоценные и быстроизнашивающиеся предметы;

¾ капитализируемые затраты (затраты на ремонт, техническое обслуживание и модернизацию основных средств; затраты на освоение природных ресурсов; затраты на научные исследования и опытно-конструкторские разработки).

Таким образом, для правильного определения налогооблагаемой базы руководителям предприятий придется ждать очередной инструкции Госналогслужбы РФ и, по всей вероятности, вносить существенные изменения в налоговый учет.

В-третьих, предлагается изменить и порядок исчисления налога. Среднегодовая стоимость имущества, подлежащего налогообложению, определяется как одна тринадцатая суммы, полученной при сложении стоимостей такого имущества на первое число каждого месяца отчетного года и первое число следующего за ним года. Если продолжительность налогового периода составляет более одного года, усредненная по этому налоговому периоду стоимость такого имущества принимается равной средней стоимости этого имущества, определенной по итогам календарного года, входящего в этот налоговый период. При этом соответствующий коэффициент принимается равным 1/365 числа дней налогового периода. Если продолжительность налогового периода составляет менее одного года, усредненная по этому налоговому периоду стоимость такого имущества принимается равной сумме, полученной при сложении стоимостей этого имущества на первое число каждого начинающегося в налоговом периоде месяца и на первое число следующего за налоговым периодом года (если окончание налогового периода совпадает с окончанием календарного года), деленной на число слагаемых в этой сумме. При этом соответствующий коэффициент принимается равным 1/365 числа дней налогового периода.

Таким образом, предлагается вернуться к схеме, при которой в расчет принимаются остатки на начало каждого месяца, а не квартала, как сейчас. Эта схема существовала до 1995 года и, так как в расчете участвовали почти все статьи актива баланса, предприятию приходилось делать ежемесячный баланс, даже если производственные или финансовые обстоятельства его к этому не понуждали. В связи с переходом на новую налогооблагаемую базу (амортизируемое имущество) задача упрощается, но повышается вероятность ошибок или расхождений в трактовке периодов осуществления некоторых хозяйственных операций. Как, например, быть в случае, когда акт ввода в эксплуатацию подписан 1 августа, а поступил в бухгалтерию только 10 августа (непосредственные исполнители акта ориентируются на квартальный баланс и не видят последствий задержки представления документов в середине квартала. Тем более, что в данном случае начисление амортизации будет начинаться с сентября). Налоговой инспекцией дата, на которую должны быть учтены данные объекты основных средств, вряд ли будет определена в пользу налогоплательщика.

В-четвертых, определенные, хотя и небольшие изменения произведены в отношении льгот по налогу. Эти изменения касаются прежде всего сроков действия льгот – почти все они ограничены 31 декабря 2000 года. Другой тенденцией, прослеживаемой при анализе существующих и предлагаемых льгот, является значительное сужение области действия некоторых из них. Например, при применении льготы, по налогу на имущество, используемое (предназначенное) исключительно для отдыха или оздоровления детей в возрасте до 18 лет снижен возрастной ценз – до 16 лет. Возникает вопрос, что предполагалось при внесении изменений – отказ от льготы, перепрофилирование имеющихся лагерей с тем, чтобы дети старше 16 лет не могли в них находиться или введение возрастного ценза при приеме в эти лагеря, безотносительно к тому, учится ребенок в школе или нет.

В отношении льготы по предприятиям народных художественных промыслов введено условие, предполагающее производство изделий, образцы которых утверждены в установленном порядке художественными советами по декоративно-прикладному искусству либо иными уполномоченными органами. В данном случае создается ситуация, стимулирующая массовое производство изделий (по утвержденному шаблону). Исключена льгота для общественных объединений, ассоциаций, осуществляющих свою деятельность за счет целевых взносов граждан и отчислений предприятий и организаций из оставшейся в их распоряжении после уплаты налогов и других обязательных платежей прибыли.

Таким образом, проект налогового кодекса не предусматривает отнесение налога на землю к имущественному налогу. Также в качестве отдельного налога рассматривается и налог на имущество физических лиц. Такой вопрос, как объединение этих трех налогов в один налог на недвижимость на основе опыта зарубежных стран, а также на основе результатов эксперимента в Новгородской и Тверской области (где был опробован налог на недвижимость и выработан целый ряд рекомендаций по оценке имущества на основе рыночных цен и его налогообложению) проектом Налогового кодекса не рассматривается.[14]

Также не вводится дифференцируемая ставка налога, за которую высказываются некоторые экономисты.[15] Дело в том, что налог на имущество предприятий, начисляемый по его остаточной стоимости, в определенной степени не поощряет инвестиции в производственный основной капитал. Скорее, он подавляет стремление промышленников обновлять мощности, поскольку введение в действие новых средств труда означает мгновенное обложение авансированной в них стоимости высоким имущественным налогом.

Как показывают расчеты на основе статистической отчетности о движении основных фондов, в последние годы происходит быстрое устаревание машин и оборудования, зданий и сооружений в отраслях обрабатывающей промышленности в условиях стремительного свертывания капитальных затрат и вялой ликвидации старой техники. Так, например, на предприятиях практически всех отраслей народного хозяйства Калининградской области в последние годы основные фонды практически не вводились в эксплуатацию. Большая часть основных фондов физически и морально изношена, устарела. Средний фактический срок эксплуатации активной части основных производственных фондов составляет 25-30 лет. Степень износа основного капитала достигает 45-50%.[16]

Таким образом, фискальный доход от имущества неизбежно будет падать в результате более существенного износа активной и пассивной части основных средств, обедняя прежде всего региональные бюджеты. Это подталкивает к повышению ставки этого сбора, что усиливает осторожность предпринимателей в затратах в основной капитал.

Между тем налог на имущество можно превратить в дополнительный импульс для интенсификации инвестиционного процесса, что в конечном счете позитивно отразится на поступлениях в бюджет.

Такое возможно, если будет установлена минимальная ставка налога на имущество (0,5%) для обновленных основных фондов. Для остальной части имущества налог может достигать 2,5% по средней остаточной стоимости, подталкивая предприятия к его обновлению, быстрой ликвидации или консервации.

Подобная практика в целом могла бы значительно повысить расчетную экономическую эффективность и, следовательно, привлекательность инвестиционных проектов, особенно наиболее значительных.

3.2. Правовое регулирование налогов на имущество в зарубежных странах

Система имущественного налогообложения, сложившаяся к настоящему времени в большинстве стран мира, несколько отличается от российской системы. Однако отличается она и при сравнении между самими этими странами. Различия касаются их наименования, круга субъектов и видов облагаемого имущества, способов исчисления, порядка уплаты налогов и пр. Среди них есть как регулярные (систематические, текущие), взимаемые с определенной периодичностью в течение всего времени владения имуществом (например, земельный налог), так и разовые, уплата которых связывается с каким-либо событием (переход имущества в порядке наследования и дарения, сделки купли продажи и другие операции с имуществом).

Некоторые имущественные налоги относятся к обложению только отдельных граждан, другие – юридических лиц. Существуют и такие, субъектами уплаты которых являются как юридические, так и физические лица. Столь же различны и уровни обложения: среди налогов на имущество есть общенациональные (федеральные), которые взимаются на всей территории страны, а также региональные и местные.

По-разному комбинируется и обложение имущества в рамках отдельных налогов на имущество, хотя при всем этом круг подлежащих обложению видов имущества повсюду чрезвычайно широк. Объектом обложения может быть недвижимое имущество (главным образом земля, здания и строения), ценные бумаги, иностранная валюта, ювелирные изделия, произведения искусства, сбережения и пр. В некоторых странах законы о налогообложении недвижимости существуют отдельно от других видов налогов на имущество; в других - налогообложение отдельных видов недвижимого имущества включается в общие законы о налогах на имущество.

Трудности классификации налогов на имущество не в последнюю очередь обусловлены тем обстоятельством, что большинство их входит в число наиболее старых налогов. Они складывались в границах национальных государств и несут на себе отпечаток особенностей их исторического развития. В регулировании этого вида налогообложения в гораздо меньшей степени заметна тенденция к интернационализации, присущая другим областям (например, регулированию налога на добавленную стоимость, который появился сравнительно недавно в налоговой практике большинства современных государств).

При всех оговорках об условностях классификации и ограниченности сравнений представляется все же возможным говорить о нескольких основных группах налогов на имущество. В первую входят регулярные имущественные налоги, главным образом налог на недвижимость и налоги на другие виды имущества (за рубежом их именуют обычно налогами на чистое имущество, в России налогами на имущество предприятий и физических лиц). Вторую группу образуют разовые налоги, взимаемые в связи с переходом имущества. Главными в этой группе являются налог на имущество, переходящее в порядке наследования или дарения, и налог на прирост стоимости имущества.

Налоги на недвижимость существуют почти во всех промышленно развитых странах. В специальной литературе для их обозначения применяют обобщенные названия. Их именуют налогами на недвижимое имущество (taxes on immovable Property, Real Estate Property tax), а иногда просто налогами на имущество (Property taxes).

Налоги на недвижимость принадлежат, как правило, к числу местных. Субъектами обложения могут быть как отдельные лица, так и компании. Иногда налогообложение недвижимости и тех, и других осуществляется на основании единого закона, иногда - двух разных законов.

Главные объекты обложения - земля и строения. В некоторых странах один и тот же закон регулирует обложение как земли, так и строений (Германия, Испания, Турция, Швеция); в других - обложение земли и строений осуществляется на основании различных законов (Австралия, Дания, Новая Зеландия).

В Великобритании налог на имущество является основным местным налогом. Он взимается с собственников или арендаторов недвижимого имущества. В это понятие входит и земля. К числу плательщиков данного налога относятся и лица, снимающие жилье и оплачивающие квартирную плату. Оценка стоимости недвижимого имущества обычно производится раз в 10 лет. Она представляет собой предполагаемую сумму годового дохода от сдачи данного имущества в аренду. Ставку налогообложения устанавливает муниципалитет исходя из потребностей в финансовых ресурсах, поэтому ставка заметно колеблется по графствам и городам Великобритании.

Налоги на собственность приносят крупные доходы бюджету Франции. Здесь принято три отдельных закона, регулирующих налогообложение земли и строений. Налогообложению подлежат имущество, имущественные права и ценные бумаги, находящиеся в собственности на 1 января. К имуществу относятся зд