Основной целью анализа экономики с помощью модели IS-LM является объединение товарного и денежного рынков в единую систему. В результате рыночная ставка процента превращается во внутреннюю (эндогенную) переменную, и ее равновесная величина отражает динамику экономических процессов, происходящих не только на денежном, но и на товарном рынках.

Модель IS-LM (инвестиции-сбережения, предпочтение ликвидности-деньги) – модель товарно-денежного равновесия, позволяющая выявить экономические факторы, определяющие функцию совокупного спроса. Модель позволяет найти такие сочетания рыночной ставки процента R и дохода Y, при которых одновременно достигается равновесие на товарном и денежном рынках.

Кривая «инвестиции-сбережения» (IS) – кривая равновесия на товарном рынке. Она отражает связь между совокупным спросом QD и процентной ставкой i при постоянстве прочих показателей. Рост процентной ставки, воздействуя на потребление и инвестиции, приводит к уменьшению совокупного спроса. Если изобразить это графически, то получим убывающую кривую IS.

Каждой ставке процента i соответствует равновесный уровень совокупного спроса QD при фиксированных значениях всех остальных переменных. Например, если взять ставку i0, совокупный спрос будет равен  . Если ставка процента понижается до уровня i1, совокупный спрос увеличивается до

. Если ставка процента понижается до уровня i1, совокупный спрос увеличивается до  . Все остальные переменные определяют положение кривой IS. Так для любого данного уровня ставки процента увеличение государственных расходов приводит к повышению совокупного спроса. Это означает сдвиг кривой IS вправо. Увеличение ожидаемого располагаемого дохода также вызывает увеличение совокупного спроса при данном уровне ставки процента и, следовательно, приводит к сдвигу кривой IS вправо. Напротив, рост налогов или падение ожидаемого располагаемого дохода ведет к снижению совокупного спроса при данной ставке процента, вызывая сдвиг кривой IS влево.

. Все остальные переменные определяют положение кривой IS. Так для любого данного уровня ставки процента увеличение государственных расходов приводит к повышению совокупного спроса. Это означает сдвиг кривой IS вправо. Увеличение ожидаемого располагаемого дохода также вызывает увеличение совокупного спроса при данном уровне ставки процента и, следовательно, приводит к сдвигу кривой IS вправо. Напротив, рост налогов или падение ожидаемого располагаемого дохода ведет к снижению совокупного спроса при данной ставке процента, вызывая сдвиг кривой IS влево.

Кривая «предпочтения ликвидности-деньги» (LM) показывает взаимосвязь совокупного спроса и процентных ставок в условиях равновесия на денежном рынке. График LM имеет положительный угол наклона.

Почему кривая LM возрастающая? Увеличение ставки процента уменьшает спрос на деньги, тогда как рост QD ведет к увеличению спроса. Следовательно, спрос на деньги может быть равен данному их предложению только при условии, что любое увеличение ставки процента, которое, как правило, снижает спрос на деньги, компенсируется ростом совокупного спроса, соответственно повышающим этот спрос.

Чтобы проиллюстрировать это, рассмотрим исходящую точку равновесия на денежном рынке, скажем точку A с уровнем ставки процента i0 и объемом выпуска  . Если ставки процента увеличиваются с i0 до i1, то спрос на деньги сокращается. Единственный путь, при котором сохраняется равновесие на денежном рынке при более высоком уровне процента i1, - это достижение уровня QD большего, чем

. Если ставки процента увеличиваются с i0 до i1, то спрос на деньги сокращается. Единственный путь, при котором сохраняется равновесие на денежном рынке при более высоком уровне процента i1, - это достижение уровня QD большего, чем  . При большем QD отрицательное влияние ставки процента компенсируется положительным влиянием выпуска на денежный спрос. Таким образом, как A, так и B – точки равновесия на денежном рынке.

. При большем QD отрицательное влияние ставки процента компенсируется положительным влиянием выпуска на денежный спрос. Таким образом, как A, так и B – точки равновесия на денежном рынке.

Равновесие на денежном рынке – ситуация на денежном рынке, когда количество предлагаемых денежных средств и количество денег, которое хотят иметь на руках население и предприниматели, равны. Равновесие на денежном рынке есть результат взаимодействия спроса и предложения денег.

Кривая спроса на деньги отражает взаимосвязи общего количества денег, которое население и фирмы хотят иметь на руках в данный момент, и процентной ставки по обычным неденежным активам.

Кривая предложения денег отражает зависимость предложения денег от процентной ставки.

Равновесие на денежном рынке формируется под воздействием Центрального банка. В том случае, когда Центральный банк, контролируя предложения денег, намерен поддерживать его на фиксированном уровне независимо от изменения процентной ставки, кривая предложения будет иметь вертикальную линию. Графическое изображение этой ситуации показано на рисунке.

Равновесие на денежном рынке на рисунке показано точкой пересечения кривых спроса и предложения, и достигнуто оно в точке A(r0, M0). При снижении ставки процента до r1 снижается доходность облигаций и увеличивается потребность в деньгах. В такой ситуации экономические субъекты будут продавать облигации, что вызовет снижение спроса и рыночной цены облигаций. Доход же от продаж возрастет. В результате этих сделок произойдет перемещение денежных средств и постепенно равновесие на денежном рынке восстановится.

При изменении уровня дохода (например, увеличении) спрос га деньги повышается, и тогда произойдет сдвиг кривой спроса на деньги вправо. В этом случае ставка процента повышается.

Сокращение предложения денег Центральным банком выразится в сдвиге кривой предложения денег влево и росте процентной ставки. Установление и поддержание равновесия на денежном рынке возможно лишь в условиях развитого рынка ценных бумаг и стабильных поведенческих связей, свойственных экономическим субъектам при относительных изменениях определенных переменных (к примеру, процентной ставки).

В экономическом анализе термин инвестиции означает использование сбережений для создания новых производственных мощностей и различных видов реальных и финансовых активов. В состав реальных инвестиций входят затраты на приобретение машин и оборудования, строительно-монтажные работы, изменение запасов. Вложение средств в ценные бумаги (акции и облигации) называется финансовыми или портфельными инвестициями.

Реальные инвестиции создают новые реальные активы, поэтому они увеличивают производственные мощности.

Финансовые инвестиции перераспределяют права собственности между экономическими субъектами на уже имеющиеся активы, поскольку происходит купля-продажа ценных бумаг.

Инвестиции прямо связаны с товарным рынком, купля-продажа ценных бумаг осуществляется на фондовом рынке. Инвестиции по сравнению со сбережениями влияют на объем эффективного спроса прямопротивоположно друг другу, сбережения же сокращают спрос.

Y = C + I + G + NE

На инвестиции влияют 2 фактора:

· норма прибыли от вложенного капитала;

· процентная ставка банка.

Ожидаемую норму прибыли инвестор всегда сравнивает со ставкой банковского процента. Когда ставка высокая инвестор не будет пользоваться кредитом или будет думать о том, как эффективней вложить эти средства. Поскольку процентная ставка – это цена, которую инвестор должен заплатить за используемый им денежный капитал, а он ему необходим для того, чтобы приобрести реальный капитал. Поэтому ожидаемая норма прибыли всегда должна быть выше процентной ставки. В результате инвестиции представляют собой обратную функцию от процентной ставки.

Факторы, которые влияют на изменение инвестиций:

1. Процентная ставка.

2. Изменение уровня ВВП. Увеличение ВВП требует новых вложений, и сам показатель ВВП увеличивается от инвестиционных вложений.

3. Изменение в налогообложении тоже фактор, который влияет на инвестиции.

4. Технологические изменения.

5. Ожидания предпринимателей, которые могут быть и положительным и отрицательными.

Любой фактор, который вызывает прирост ожидаемой доходности инвестиций, смещает кривую инвестиционного спроса вправо. А снижение ожидаемой доходности будет действовать в обратном направлении, кривая будет смещаться влево.

Различие во взглядах у классиков и кейнсианцев состоит в том, что у классиков процентная ставка хотя и складывается на рынке заемных средств, но она находится под прямым воздействием производственного процесса. В кейнсианской модели процентная ставка определяется исключительно на рынке денег. Кейнсианцы уделяют больше внимания ожиданиям инвесторов, поскольку инвесторы могут увеличивать или уменьшать инвестиции в зависимости от характера своих будущих ожиданий.

Характер воздействия инвестиций на уровень производства, занятости, национального дохода требует деления инвестиций по видам. Часть инвестиций идет на возмещение выбывающих основных средств, т.е. на их амортизацию, оставшаяся часть – это чистые инвестиции и они делятся на автономные и индуцированные инвестиции.

Автономные инвестиции характеризуют затраты на образование нового капитала и они не зависят от изменения национального дохода. Эти инвестиции оказывают влияние на рост или на падение национального дохода. Автономные инвестиции влияют на технический прогресс, расширение внешних рынков, прирост населения. Источником автономных инвестиций могут быть заемные средства, в том числе внешние экономические займы.

Если национальный доход и совокупный спрос не меняются, то индуцированные инвестиции не могут быть осуществлены из-за отсутствия средств. Зависимость прироста индуцированных инвестиций от роста национального дохода выражается предельной склонностью к инвестированию. Именно такая зависимость придает графику индуцированных инвестиций положительный наклон. С индуцированными инвестициями связана теория мультипликатора, которая отражает роль инвестиций в процессе увеличения роста объема национального дохода и занятости.

Мультипликатор инвестиций – это коэффициент, который показывает зависимость изменения дохода от изменения автономных инвестиций. Мультипликатор находится в прямой зависимости от предельной склонности к потреблению, и в обратной зависимости от предельной склонности к сбережению.

Эффект мультипликатора заключается в том, что он может увеличивать рост национального дохода, а может и сокращать этот прирост. Как дестабилизирующий фактор, мультипликатор тем сильнее будет воздействовать, чем больше величина предельной склонности к сбережению, и наоборот.

Вспомним понятие парадокса бережливости, суть которого заключается в том, что стремление людей сберегать будет опережать стремление предпринимателя инвестировать. Если домашнее хозяйство больше сберегает, то предприниматель не имея возможности привлекать эти средства в качестве инвестиционного фонда, значит, предприниматель будет меньше инвестировать, поскольку у кредитной системы будет меньше ресурсов для того, чтобы осуществлять кредитование инвестиционного процесса.

Суть парадокса бережливости заключается в том, что стремление домашних хозяйств больше сберегать будет опережать стремление инвесторов больше вкладывать в историю развития экономики. А результат будет один, будет сокращаться производственный процесс, будет сокращаться прирост национального дохода. Такое явление есть результат того, что с ростом накопления капитала снижается предельная эффективность его функционирования, т.к. все труднее становится выходить на высокоприбыльные капиталовложения. Парадокс бережливости является следствием того, что, во-первых, с ростом накопления капитала снижается предельная эффективность его функционирования, т.к. все труднее будет находить высокоприбыльные капитальные вложения. Во-вторых, с ростом дохода увеличивается доля сбережения, поскольку сбережения – это функция дохода. С ростом сбережения уменьшаются совокупные расходы, а в результате предприниматели будут сокращать производство, а это влияет и на занятость. Вместе с тем, рост сбережений происходит под влиянием экономического роста, а экономический рост является следствием увеличения расходов в экономике. Автономные расходы под воздействием мультипликатора приводят росту объема национального дохода, значит к росту сбережений. Сбережение служит источником дополнительных индуцированных инвестиций, которые в свою очередь зависят от роста национального дохода. И автономные, и индуцированные инвестиции усиливают и ускоряют рост экономики. Это явление называется эффектом акселератора. Акселератор (ускоритель) – это коэффициент, указывающий во сколько раз, вырастут новые инвестиции в ответ на изменение национального дохода. Увеличение инвестиций и дохода, а значит и склонности к сбережению означает, что падает склонность к потреблению. Домашние хозяйства будут сокращать свой спрос, а это в свою очередь скажется на реализации фирмы произведенной продукции. На графике кривая инвестиций имеет положительный наклон, т.к. индуцированные инвестиции зависят от дохода, также учтем кривую сбережений. Если кривая сбережений содвигается вверх, то это означает рост сбережений и образование новой точки равновесия. Возникло новое равновесие, при котором происходит сокращение производства. Парадокс бережливости показывает, что любые попытки увеличить сбережения ведут к снижению инвестиций и производства. Это происходит по той причине, что при уменьшении производства сокращаются доходы, а, следовательно, уменьшаются сбережения. Таким образом, формируется замкнутый круг. Производство будет сокращаться до тех пор, пока доход не упадет на столько, что объем сбережения будет равен величине инвестиций. Сбережения будут расти при ухудшении экономической конъюнктуры, а это опять же означает уменьшение потребления, и как следствие уменьшаются доходы производителей. Если инвестиции равны сбережениям, то, следовательно, существует связь между процентной ставкой и уровнем дохода

15. МАКРОЭКОНОМИЧЕСКОЕ РАВНОВЕСИЕ НА ТОВАРНОМ РЫНКЕ. МУЛЬТИПЛИКАЦИОННЫЙ ЭФФЕКТ В ЭКОНОМИКЕ. ПАРАДОКС БЕРЕЖЛИВОСТИ? Для характеристики условий и механизма формирования равновесного объема национального производства при негибкости цен во всей системе национальных рынков (т.е. при условии стабильности уровня цен на блага, процентной ставку ставки заработной платы и обменного курса валют) Кейнсом была разработана статическая краткосрочная модель "доходы—расходы". Эта модель имела фундаментальное значение для развития экономической теории. Она послужила основой для построения подавляющего большинства более сложных макроэкономических моделей, предназначенных для анализа системы связей, которые определяют формирование равновесного объема при гибких ценах или закономерности его изменения в процессе развития.

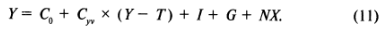

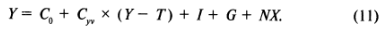

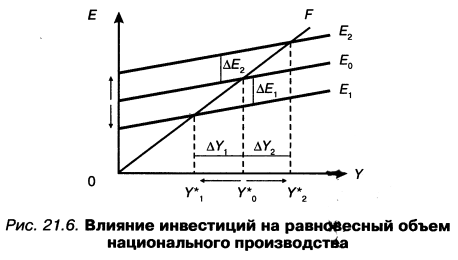

При характеристике равновесных и неравновесных систем было показано, что основным условием равновесия на рынке благ является равенство произведенного национального дохода (Y) совокупным расходам на его покупку (Е = С+ I + G + NX). Зная функцию потребления, мы можем записать данное условие в следующем виде:

Если государственная бюджетно-налоговая политика стабильна, то государственные расходы (G) и чистые налоги (T) являются заданными величинами. Если неизменны все цены, то будут стабильными значения автономного потребления, инвестиций и чистого экспорта. Следовательно, агрегированные плановые расходы (E) будут расти пропорционально доходу: Е = Е(Y). Это означает, что график плановых расходов может быть получен путем сдвига графика потребления вверх по оси ординат на величину автономных расходов (A0= C0+ I + G + NX). Тогда модель "доходы-расходы" графически может быть представлена следующим образом (рис. 21.5).

Когда экономика находится в точке M, лежащей на пересечении биссектрисы угла и графика плановых расходов, планы производителей и потребителей будут совпадать, т.е. объем выпуска достигнет своего равновесного значения (Y = Y* = E*).

Как восстанавливается нарушенное равновесие? Допустим, что достигнут реальный объем выпуска (Y1), который меньше своего равновесного значения (Y1< Y*). В этом случае объем запланированных расходов (E1) будет больше, чем объем выпуска (E1> Y1). На рынке благ возникнет дефицит. Предприниматели обнаружат, что их товарные запасы истощаются, и будут нанимать новых рабочих и увеличивать объем производства. По мере роста объема производства и дохода домохозяйства будут увеличивать свои потребительские расходы. Этот процесс будет продолжаться до тех пор, пока не восстановится нарушенное равновесие.

Если объем выпуска превышает свое равновесное значение (Y2> Y*), то на рынке благ возникнет избыток. Предприниматели обнаружат, что запасы готовой продукции на складах растут. Столкнувшись с трудностями сбыта уже созданной продукции, они будут уменьшать объем производства и занятости. Результатом явится снижение дохода и потребительских расходов домохозяйств. Оно будет происходить до тех пор, пока реальный объем выпуска не достигнет своего равновесного значения.

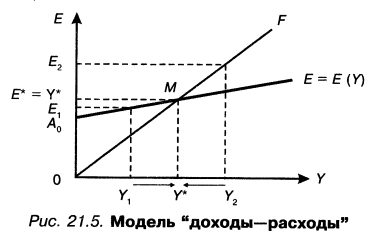

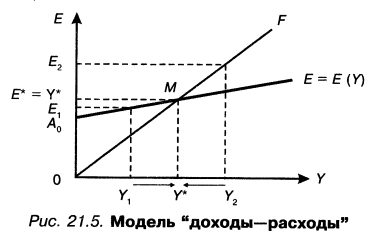

Что же произойдет в экономике, если предприниматели изменят свои инвестиционные планы? Рассмотрим рис. 21.6. Он наглядно показывает, что при увеличении инвестиций, которое ведет к увеличению совокупных расходов (сдвиг кривой агрегированных плановых расходов из положения E0 в положение E2), равновесный объем национального производства увеличивается. В противном случае (сдвиг кривой плановых расходов из положения E0 в положение E1 при уменьшении инвестиций) равновесный объем выпуска сокращается.

Нетрудно заметить, что в обоих случаях изменение равновесного объема производства превышает обусловившее его изменение агрегированных расходов (ΔY1> ΔE1 и ΔY2> ΔE2), Такая ситуация не случайна. Она порождается наличием мультипликативного эффекта в экономике.

Суть мультипликативного эффекта в рыночной экономике состоит в том, что прирост инвестиций приводит к многократному увеличению национального дохода. Образно выражаясь, можно сказать, что как камень, брошенный в воду, вызывает круги на воде, так и инвестиции, "брошенные" в экономику, вызывают цепную реакцию в виде роста дохода и занятости.

Мультипликативный эффект основывается на двух экономических явлениях. Во-первых, для экономики характерны повторяющиеся непрерывные потоки доходов и расходов. Во-вторых, любое изменение дохода влечет за собой изменения в потреблении и в сбережениях в том же направлении, что и изменение дохода. При этом для каждого изменения дохода пропорция между приростами потребления и сбережений сохраняется стабильной.

Эти явления ведут к тому, что дополнительные инвестиционные расходы предпринимателей превращаются в доходы домохозяйств, которые часть своих дополнительных доходов направляют на потребление. Потребительские расходы одних домохозяйств становятся доходами других. Поскольку домохозяйства тратят на потребление не весь свой располагаемый доход, а только его часть, процесс расширения национального дохода не бесконечен. Он завершается на том витке трансформации дополнительных расходов одних субъектов в дополнительные доходы других, когда новый дополнительный прирост дохода становится бесконечно малой величиной.

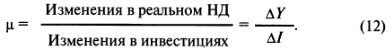

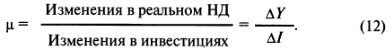

Коэффициент, характеризующий зависимость изменения дохода от изменения инвестиций, называется мультипликатором μ. Его величина характеризует соотношение между отклонением от равновесного объема реального национального дохода и исходным изменением инвестиционных расходов:

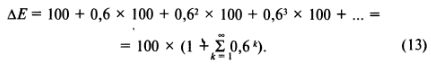

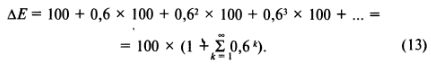

Рассмотрим условный пример, иллюстрирующий суть мультипликационного эффекта. Предположим, что население расходует на потребление 60% получаемого им дохода, а остальные 40% сберегает. Потребительская функция тогда имеет вид С = С0+ 0,8Y. Если объем инвестиций увеличится на 100 млрд ден. ед., то доходы тех, кто осуществляет реализацию инвестиционного проекта, возрастут на такую же сумму. Домохозяйства, получившие дополнительный доход 100 млрд ден. ед., в соответствии со своей функцией потребления увеличат потребительские расходы на 60 млрд ден. ед., а 40 млрд ден. ед. будут направлены на увеличение сбережений. Увеличение агрегированных расходов на 60 млрд ден. ед. отразится на доходах другой группы лиц, которые тоже увеличатся на эту сумму. Эти лица в свою очередь увеличат свои потребительские расходы на 36 млрд ден. ед. (60 х 0,6 = 36). Это свидетельствует о возрастании на 36 млрд ден. ед: еще чьих-то доходов и об увеличении их потребления на 21,6 млрд ден. ед. (36 х 0,6 = 21,6) и т.д. Процесс расширения расходов математически может быть выражен в виде следующей геометрической прогрессии:

Выражение, заключенное в скобки, представляет собой мультипликатор, который, как видно из формулы (13), количественно равен сумме геометрической прогрессии. Эта сумма равна: 1/1 — 0,6 = 1/0,4 = 2,5. Поэтому общий прирост расходов составит ΔЕ = 2,5 х X 100 = 250 млрд ден. ед. В условиях равновесия ΔY = ΔЕ = 250.

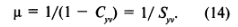

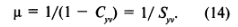

В общем виде формула мультипликатора может быть записана следующим образом:

Данная формула показывает, что мультипликатор есть величина, обратная предельной склонности к сбережению.

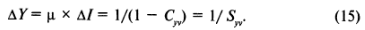

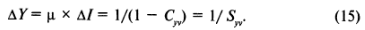

Следовательно, зная величину предельной склонности к сбережению или потреблению, можно определить прирост равновесного значения реального НД при любом изменении инвестиций:

Следует иметь в виду, что мультипликатор оказывает двустороннее воздействие на экономику. С одной стороны, рост инвестиций ведет к мультипликативному увеличению дохода. С другой стороны, при снижении инвестиций происходит многократное уменьшение национального дохода.

Модель "доходы—расходы" и анализ мультипликатора свидетельствуют о существовании экономического парадокса, называемого парадоксом бережливости. Он состоит в том, что стремление общества к увеличению своего богатства путем наращивания сбережений может закончится ничем, если автономные расходы (A0= C0+ I + G + NX) останутся неизменными. Сбережения увеличатся, а уровень дохода упадет.

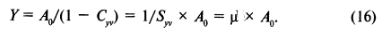

Из формулы (11) следует, что связь между автономными расходами и национальным доходом может быть выражена зависимостью:

Отсюда видно, что если домохозяйства увеличивают свою склонность к сбережениям, то при неизменном уровне автономных расходов объем получаемого ими реального дохода сократится, а сбережения, несмотря на рост их доли в каждой единице располагаемого дохода, не изменятся, поскольку доход упадет пропорционально росту предельной склонности к сбережению. Если же люди, напротив, будут расходовать на потребление большую часть своего располагаемого дохода, то им удастся увеличить свой доход без снижения объема сбережений.

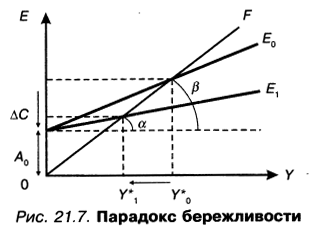

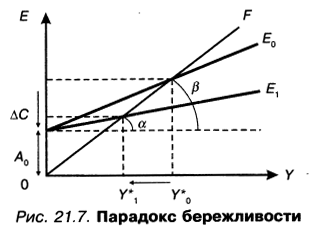

Графически парадокс бережливости представлен на рис. 21.7.

Если при равновесном объеме национального дохода Y*0 домохозяйства будут стремиться сберегать больше и снизят предельную склонность к потреблению, то угол наклона кривой агрегированных плановых расходов уменьшится и она сдвинется из положения E0 в положение E1. Следствием явится снижение уровня дохода до Y*1. При этом уровне дохода объем сбережений останется таким же, каким он был при доходе Y*0, а объем потребления снизится на величину ΔC.

Следует иметь в виду, что парадокс бережливости характерен только для экономики с неполной занятостью. Если в экономике поддерживается полная занятость, то возросшее стремление к сбережениям приведет к их фактическому росту, поскольку оно будет способствовать снижению процентной ставки и стимулировать расширение такого компонента совокупных расходов, как инвестиции. Урок, который преподносит парадокс бережливости, ценен в той мере, в какой мы осознаем его применимость к ситуации недостаточного совокупного спроса и неполной занятости. На основании этого парадокса Кейнс заключил, что в периоды низкой деловой активности, когда у домохозяйств появляются значительные стимулы больше сберегать и меньше потреблять, правительство должно стимулировать рост потребления, а не сбережений.

16. МАКРОЭКОНОМИЧЕСКОЕ РАВНОВЕСИЕ НА ДЕНЕЖНОМ РЫНКЕ. СПРОС НА ДЕНЕЖНОМ РЫНКЕ И ЕГО ЭЛЕМЕНТЫ Денежный рынок - это такой рынок, на котором спрос на финансы, а также полностью их предложение определяют уровень ставок (в процентах) главных государственных банков.

Известно, что равновесие на денежном рынке получается тогда, когда спрос на финансовые «продукты» равен предложению. Такое случается при конкретной процентной банковской ставке. То есть нарушение равновесия на денежном рынке будет невозможно, если процентная ставка банков изменяется так же, как и доходы населения. Например, если доходы в экономике вырастут, то спрос на деньги повысится, тогда процентная ставка, следовательно, поднимется. После этого увеличивается так называемая альтернативная стоимость для хранения денежных сбережений, а стоимость ценных бумаг начинает падать. Спрос на деньги (для махинаций спекулянтов) при этом снижается, фирмы и предприятия покупают больше активов. Таким образом, достигается макроэкономическое равновесие на денежном рынке и логично, что при снижении доходов ситуация повернет в обратную сторону.

. Если ставка процента понижается до уровня i1, совокупный спрос увеличивается до

. Если ставка процента понижается до уровня i1, совокупный спрос увеличивается до  . Все остальные переменные определяют положение кривой IS. Так для любого данного уровня ставки процента увеличение государственных расходов приводит к повышению совокупного спроса. Это означает сдвиг кривой IS вправо. Увеличение ожидаемого располагаемого дохода также вызывает увеличение совокупного спроса при данном уровне ставки процента и, следовательно, приводит к сдвигу кривой IS вправо. Напротив, рост налогов или падение ожидаемого располагаемого дохода ведет к снижению совокупного спроса при данной ставке процента, вызывая сдвиг кривой IS влево.

. Все остальные переменные определяют положение кривой IS. Так для любого данного уровня ставки процента увеличение государственных расходов приводит к повышению совокупного спроса. Это означает сдвиг кривой IS вправо. Увеличение ожидаемого располагаемого дохода также вызывает увеличение совокупного спроса при данном уровне ставки процента и, следовательно, приводит к сдвигу кривой IS вправо. Напротив, рост налогов или падение ожидаемого располагаемого дохода ведет к снижению совокупного спроса при данной ставке процента, вызывая сдвиг кривой IS влево.