Конъюнктура рынка факторинга

Чита-2006

Оглавление

Введение........................................................................................................................................ 3

I. Понятие, классификация и особенности факторинговых услуг.......................................... 4

II. Факторинговые компании...................................................................................................... 9

III.Структура и динамика спроса на факторинговые услуги................................................ 11

III.Структура и динамика спроса на факторинговые услуги................................................ 12

IV. Ценообразование.................................................................................................................. 17

V. Тенденции мирового рынка факторинга............................................................................. 19

VI. Тенденции российского рынка факторинга...................................................................... 21

VII. Проблемы и перспективы развития факторинга в России............................................. 24

Заключение.................................................................................................................................. 27

Список литературы..................................................................................................................... 29

Введение

Несколько лет назад для финансистов большинства российских компаний факторинг (финансирование под уступку денежного требования) был понятием из экономической теории, далеким от повседневной практики. Сегодня российский рынок факторинга стремительно растет - в последние два года объем факторинговых сделок ежегодно утраивался. Факторинг как услуга имеет свои особенности. Он обеспечивает эффективный производственный процесс и реализацию продукции. Факторинг обеспечивает не только оборотность стоимости, но и такие условия общественного производства, как реализация продукции, поддержка поставок предприятия необходимым сырьём и материалами, предоставление производителям информации о состоянии и структуре спроса на их продукцию, введение бухгалтерского учёта поставщика.

Таким образом, актуальность данной темы заключается в необходимости изучения особенностей развития достаточно нового для России рынка факторинговых услуг.

Объектом исследования является российский рынок факторинговых услуг. Цель данной работы – выделить наиболее важные особенности, а также выяснить основные тенденции развития российского рынка факторинговых услуг.

В работе рассматриваются наиболее распространенные формы факторинговых операций, их классификация в зависимости от принимаемых фактором на себя рисков, участники рынка, функции факторинга, сфера наиболее эффективного применения, его значение, рассматриваются крупнейшие факторинговые объединения, цели их создания, а также анализируются основные проблемы в российской практике факторинга.

Источником фактического материала для анализа послужили официальные документы, законодательные акты, данные статистики, публикации в периодической печати.

II. Факторинговые компании

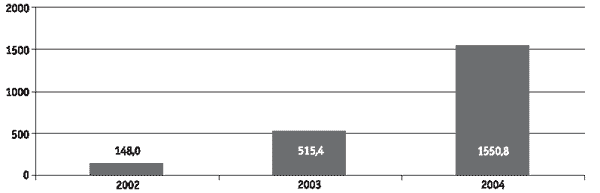

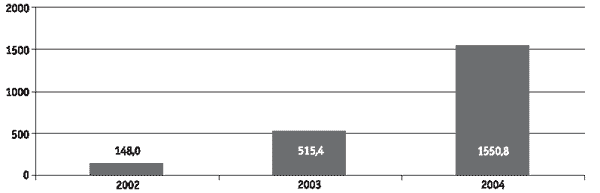

Фактор — факторинговая компания или факторинговое подразделение банка, предоставляющее клиенту финансирование под уступку денежного требования. Рынок уже поделился на два лагеря – специализированные факторинговые компании (часть из которых имеет банковскую лицензию) и банки, выделившие департаменты факторинга в своей структуре. В любом случае рынок факторов с каждым годом растет. В 2004 году объем предоставленных факторами услуг составил 1550,8 млн. долл., в 2003 г. 515,4 млн. долл., в 2002 г. 147,9 млн. долл. Темпы прироста финансирования в 2004 г. — 200%, в 2003 г. — 248% (см. рис. 1).

Рис. 1 Динамика объемов финансирования, предоставленного факторами под уступку денежных требований в 2002-2004 гг., млн долл.

В 2005г. рост рынка был обусловлен наращиванием оборотов прежде всего компаний, появившихся на рынке до 2003 г. и занимающих в последние годы лидирующие позиции. По сравнению с прошлым годом рэнкинг первой десятки практически не изменился. Правда, в 2005 г. в рэнкинг попала компания «Еврокоммерц», которая не вошла в предыдущее исследование в силу специфики своей деятельности.

Тенденция увеличения числа Факторов проявившаяся при анализе рынка за 2004г. получила дальнейшее развитие. На рынок активно выходили и банки, и специализированные факторинговые компании. Если на начало 2005г. факторингом занималось 84 банка, то на конец года их число достигло 110. Тем не менее рынок все еще остается высококонцентрированным. Совокупная доля крупнейших пяти компаний по итогам 2005г. осталась на уровне 86%.

Табл.1 Рэнкинг российских факторов по объему уступленных денежных требований в 2005 г.

| Место

| Фактор

| Объем денежных требований, фактически уступленных фактору в 2005г, тыс. руб.

| Объем предоставляемого Фактором финансирования в 2005г, тыс. руб.

| Число клиентов

|

| 1

| Национальная факторинговая компания (НФК)

| 44818658

| 33253374

| 659

|

| 2

| Еврокоммерц

| 30552444

| 26733389

| 754

|

| 3

| Петрокоммерц

| 22343631

| 17543460

| 64

|

| 4

| Промсвязьбанк

| 15504847

| 13753106

| 268

|

| 5

| НОМОС-БАНК

| 14040342

| 9671237

| 167

|

| 6

| ЦентроКредит

| 5635555

| 5563191

| 17

|

| 7

| ТрансКредитФакторинг

| 5044429

| 4542545

| 28

|

| 8

| Пробизнесбанк

| 3083657

| 2808205

| 43

|

| 9

| Еврокоммерц Стройкредит

| 2865233

| 2471592

| 97

|

| 10

| Союз

| 1196476

| 1040934

| 28

|

| 11

| Средневолжская Факторинговая Компания

| 660645

| 528516

| 61

|

| 12

| Роспромбанк

| 5096803

| 391619

| 26

|

| 13

| Региональная Факторинговая Компания

| 415725

| 374153

| 5

|

| 14

| Вятка-банк

| 87653

|

| 5

|

| 15

| Казанский банк

| 85032

| 70968

| 16

|

| 16

| Северная Казна

| 76165

| 62133

| 10

|

| 17

| Система

| 40925

| 36750

| 5

|

| 18

| ВИП-БАНК

| 40175

| 30979

| 6

|

| 19

| Вологжанин

| 11606

| 11224

| 2

|

| 20

| Фактор фирма Энергия

| н/д

| н/д

| 139

|

В ближайшей перспективе новые игроки вряд ли смогут оказать решающее влияние на расстановку сил на рынке по нескольким причинам.

Во-первых, факторинговый бизнес высокотехнологичен. Бизнес-процессы должны быть ориентированы на массовое и очень быстрое принятие решений по каждому клиенту. А это, в свою очередь, требует хорошо налаженной системы оценки потенциальных клиентов и их дебиторов.

Во-вторых, новым факторам потребуется время для организации собственной филиальной сети, ведь дефицит факторинговых услуг острее всего ощущается в регионах. В Москве конкуренция слишком высока. В регионах, несмотря на то, что все основные игроки сейчас активно развивают свои филиальные сети, никого, кроме НФК (по признанию самих участников рынка), потребители не знают.

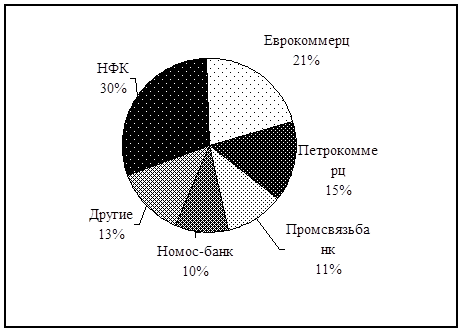

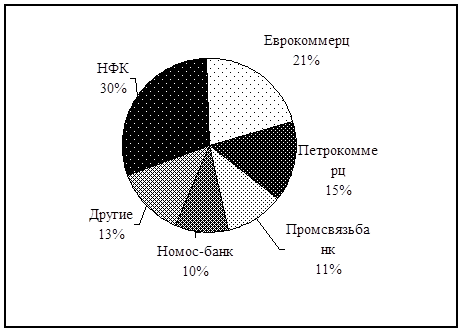

Рис. 2.Распределение рынка между факторами по объему предоставляемых услуг

III.Структура и динамика спроса на факторинговые услуги

Схема факторинга применима в таких отраслях торговли как оптовая торговля и необходим производителям, а также тем компаниям, которые принципиально работают на условиях отсрочки платежа. Во-вторых, факторинг выгоден, когда речь идет о любых регулярных поставках широкому кругу постоянных покупателей. Это могут быть продукты питания, товары народного потребления (бытовая химия, парфюмерия и косметика, бытовая техника и так далее), лекарства, расходные материалы для офисов, напитки и многое другое. Факторинг подходит предприятиям, осуществляющим регулярные поставки товаров, потому что лишь в этом случае наиболее ценны услуги фактора по управлению дебиторской задолженностью. В-третьих, факторинг применим к поставкам не только товаров, но и услуг (например, услуг связи, транспортных, туристических и других).

Факторинг выгоден для развивающейся компании, ведь при динамичном росте дополнительный доход от увеличения объемов продаж существенно превышает затраты на вознаграждение факторинговой компании. Кроме того, факторинг – это способ поддерживать свою ликвидность постоянно. Коммерческие банки, развивая факторский кредит, получают дополнительную возможность расширять свои операции, увеличивать размеры прибылей и усиливать связи с клиентами.

Применение факторингового обслуживания наиболее эффективно для малых и средних предприятий, имеющих перспективы увеличения объемов производства и сталкивающихся с проблемой временной нехватки денежных средств из-за несвоевременного погашения долгов дебиторами и трудностей, связанных с производственным процессом.

Факторинговому обслуживанию не подлежат предприятия с большим количеством дебиторов, задолженность каждого из которых выражается небольшой суммой; предприятия, занимающиеся производством нестандартной или узкоспециализированной продукции; строительные или другие фирмы, работающие с субподрядчиками; предприятия, реализующие свою продукцию на условиях послепродажного обслуживания, практикующие компенсационные сделки; предприятия, заключившие со своими клиентами долгосрочные контракты и выставляющие счета по завершении определенных этапов работ или до осуществления поставок (авансовые платежи). Факторинговые операции также не производятся по долговым обязательствам физических лиц, филиалов или отделений предприятий.

Структура спроса на сегодняшний день такова, что 81% принятой на обслуживание дебиторской задолженности принадлежит производственным компаниям, соответственно лишь 19% — торговым (см. рис.3). Такое неравномерное распределение, возможно, объясняется тем, что в составе промышленных холдингов часто присутствуют собственные торговые компании.

Рис. 3 Соотношение объемов факторинговых сделок в сфере производства и торговли, %

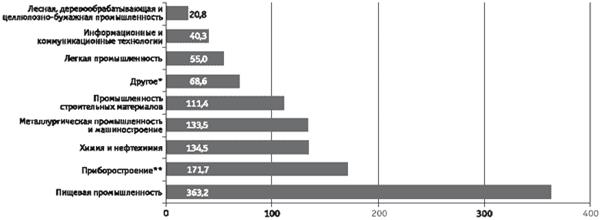

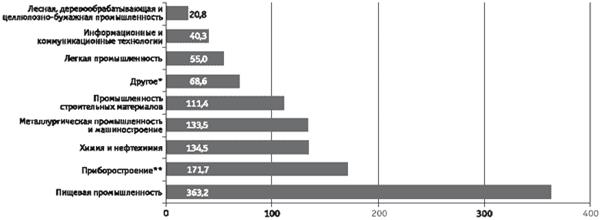

На рисунке 4 приведено распределение объемов факторинговых сделок по отраслям промышленности клиентов факторинговых компаний. Более трети потребителей факторинга являются производителями пищевой продукции, при этом чуть менее половины — это производители алкогольной продукции. Больше половины сделок (66%) заключены с компаниями — производителями товаров народного потребления: пищевой промышленности — 33%, приборостроения (сюда входит бытовая техника и компьютеры) — 16%, химии и нефтехимии (сюда входит бытовая химия) — 12%, легкой промышленности — 5%.

* Товары народного потребления

** Бытовая техника и электроника, аудио- и видеотехника, компьютеры и компьютерные комплектующие

Рис. 4 Объем факторинговых сделок, заключенных с производственными компаниями следующих отраслей промышленности, млн. долл.

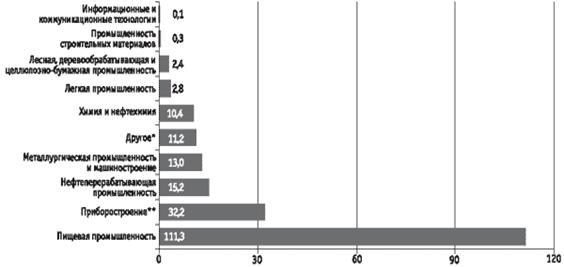

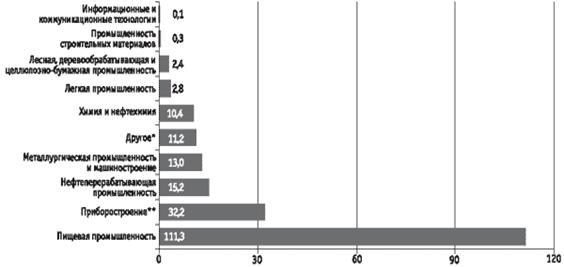

На рисунке 5 приведено распределение объемов факторинговых сделок, заключенных с торговыми компаниями. Из 21 участника проекта лишь 6 предоставляют услуги только торговым компаниям, но их объемы незначительны в общем объеме уступленных денежных требований. Как и в случае клиентов — промышленных компаний, здесь доминируют сделки с компаниями, торгующими товарами народного потребления. Привлекательность факторинга для торговых компаний обусловлена, прежде всего, тем, что обычно такие компании, даже довольно крупные, не располагают имуществом, которое могло бы быть передано в залог под кредит.

* Ювелирная промышленность; полиграфия; саженцы и горшечные растения

** Бытовая техника и электроника, аудио- и видеотехника, компьютеры и компьютерные комплектующие

Рис. 5 Объем факторинговых сделок, заключенных с торговыми компаниями, специализирующимися на торговле продукцией следующих отраслей промышленности, млн. долл.

Факторинг особо востребован в пищевой отрасли, где сильны западные компании — как производители, так и торговые компании. Эти компании оценивают стоимость отсрочки платежа на российском рынке довольно высоко, поскольку вообще считают российский рынок высокорисковым. В такой ситуации обращение к факторинговой компании становится спасением для западного поставщика. Российская факторинговая компания на месте имеет больше возможностей для оценки подобных рисков и обычно оценивает их значительно ниже, поэтому такие сделки очень выгодны и для западных поставщиков, и для российских факторинговых компаний.

Размер предприятия-клиента не оказывает существенного влияния на привлекательность для него факторинга. Таким образом, факторинг является привлекательным инструментом для всех групп предприятий независимо от размера. Для малых — поскольку позволяет им получать финансирование без залога. Для средних предприятий в факторинге более важно страхование рисков и административное управление дебиторской задолженностью. Крупным предприятиям факторинг позволяет уменьшить дебиторскую задолженность без увеличения кредиторской, что особенно актуально, если предприятие намерено привлечь инвесторов. Кроме того, для крупных предприятий всегда актуален вопрос избавления от дебиторской задолженности.

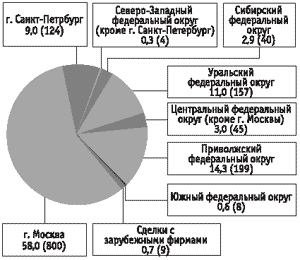

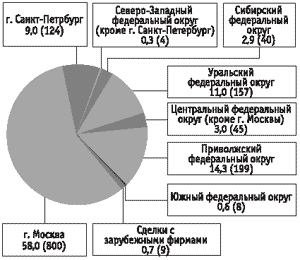

Данные о распределении объема сделок по регионам демонстрируют, что большая часть факторинговых сделок заключается в Москве (58%), далее идут Приволжский и Уральский ФО (см. рис.6). Наиболее активны в регионах банки, располагающие большой филиальной сетью.

Рис. 6 Распределение объема факторинговых сделок за 2004 г. по регионам, в % и млн долл.

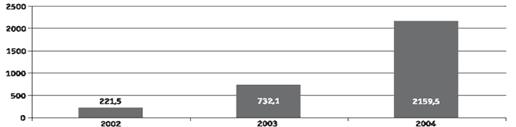

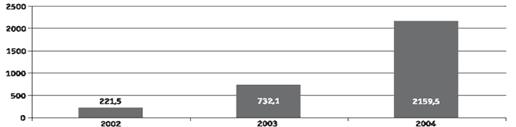

Что касается динамики спроса, то в 2003 году объем факторингового рынка составил 732,1 млн долл. США, прирост за 2003 г. — 230%. При объеме 3 млрд долл. в 2004 году доля «рыночных» факторинговых сделок в ВВП составила 0,5%. Сейчас объемы этого финансового рынка сопоставимы с такими рынками, как рынок лизинга (5 млрд. долл.), рынок рублевых корпоративных облигаций (5 млрд. долл. — объем новых эмиссий в 2004 году).

Рис. 7 Динамика денежных требований, уступленных факторам в 2002-2004 гг., млн долл.

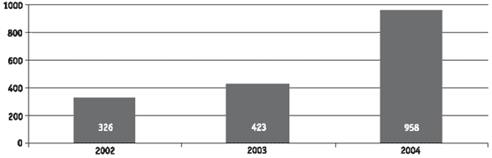

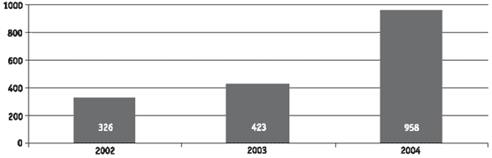

За 2002-2004 гг. спрос на факторинговые услуги увеличился почти в 3 раза, при этом более 80% прироста пришлось на 2004 год (см. рис.8).

Рис. 8. Динамика количества клиентов факторов за 2002-2004 гг.

Сейчас рынок факторинговых услуг является одним из самых высокодоходных и развивающихся рынков России. Его прирост в 2005 году составил от 80 до 120%, а объем - $3-5,7 млрд.

Таким образом, можно сделать следующие выводы:

· Особенность структуры спроса на факторинговые услуги - наибольший сегмент принадлежит производственным компаниям (81%), как среди производственных компаний, так и торговых доминируют компании пищевой отрасли и приборостроения;

· Размер предприятия-клиента не оказывает существенного влияния на привлекательность для него факторинга. Для малых компаний факторинг является привлекательным поскольку позволяет им получать финансирование без залога, для средних в факторинге более важно страхование рисков и административное управление дебиторской задолженностью, крупным предприятиям факторинг позволяет уменьшить дебиторскую задолженность без увеличения кредиторской, что особенно актуально, если предприятие намерено привлечь инвесторов.

· Темпы роста российского рынка факторинга увеличиваются с каждым годом. В среднем прирост составляет 250%. Объясняется это тем, что этот инструмент, который фактически является беззалоговым финансированием, доступен широкому кругу малых и средних компаний. Если в ближайшие два-три года достигнутые темпы расширения рынка сохранятся, то к концу 2008-го его оборот составит не менее $40 млрд., а это уже сопоставимо с показателями европейских стран.

IV. Ценообразование

Поскольку правовой основой взаимоотношений факторинговой компании с клиентом является договор, определяющий обязательства и ответственность сторон, в нем оговариваются вид факторинга, размер факторингового кредита и процентная ставка за этот кредит, величина комиссионного вознаграждения по всем видам комиссионно-посреднических услуг, гарантии выполнения взаимных обязательств и материальная ответственность за их невыполнение, порядок оформления документов и другие условия по усмотрению сторон.

Стоимость факторингового финансирования, как правило, составляет 18%-21% годовых. На стоимость факторингового обслуживания в первую очередь влияют те услуги, которые входят в портфель клиентов. Кроме этого, влияние на уровень ставки оказывают величина бизнеса клиента и оценка качества передаваемой дебиторской задолженности.

Уплачивая более высокую ставку, клиент получает набор услуг по управлению дебиторской задолженностью и страхованию связанного с ней риска. «На Западе стоимость факторинга превышает стоимость кредита в 4 раза, но нельзя говорить о том, что это деньги стоят в 4 раза дороже»[2]. Во-первых, фактор берет на себя всю техническую работу по инкассации дебиторской задолженности и информированию клиента о состоянии его дебиторской задолженности, благодаря чему освобождается соответствующий ресурс бухгалтерии клиента. Кроме того, фактор может предоставлять клиенту независимую информацию о платежеспособности его дебиторов. Оплачивать в комплексе все услуги получается дешевле, чем каждую в отдельности.

В соответствии с общепринятой международной практикой в структуре вознаграждения за оказание факторинговых услуг выделяются следующие три основных компонента:

1. Фиксированный сбор за обработку документов.

2. Фиксированный процент с оборота поставщика (комиссия).

Большая часть этого компонента комиссии представляет собой оплату оказываемых фактором услуг, а именно:

• контроль за своевременной выплатой финансирования;

• контроль за своевременной оплатой товаров дебиторами;

• работа с дебиторами при задержках платежей;

• учет текущего состояния дебиторской задолженности и предоставление поставщику соответствующих отчетов.

Кроме того, сюда также включается премия за принятые на себя фактором риски:

• риск несвоевременной оплаты поставок (риск ликвидности);

• риск неплатежеспособности дебиторов (кредитный риск);

• риск резкого изменения стоимости кредитных ресурсов (процентный риск).

В большинстве факторинговых компаний мира данный компонент факторинговой комиссии в зависимости от количества покупателей, оборота, частоты, поставок, находится в пределах от 0,5% до 5% от оборота.

3. Стоимость кредитных ресурсов, необходимых для финансирования поставщика.

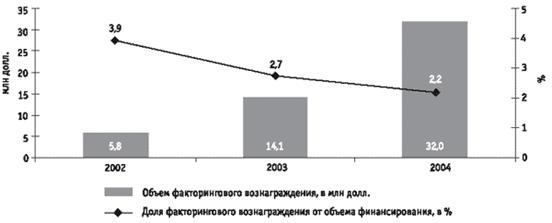

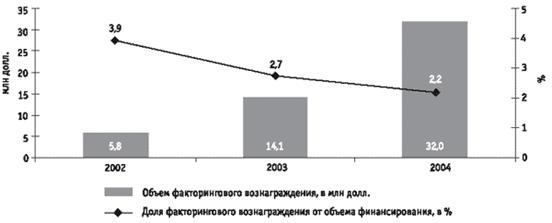

Факторинговая комиссия в процентах от общего объема финансирования с каждым годом сокращается, что, несомненно, повышает доступность факторинга (см. рис. 9).

Рис. 9.Объем факторингового вознаграждения и его доля в объеме предоставленного финансирования

Уменьшение доли факторинговой комиссии от объема предоставленного финансирования связано, прежде всего, с быстрым ростом объемов финансирования, то есть эффектом масштаба, кроме того, с приобретением опыта отрабатываются схемы ведения этого бизнеса и находятся возможности оптимизации бизнес-процессов.

Рис. 11. Динамика и перспективы развития рынка

Конечно, пока Россия достаточно сильно отстает от них - как в относительном, так и в абсолютном выражении. Однако на фоне других финансовых рынков (страхование жизни, банковское кредитование, коллективные инвестиции) позиции отечественных компаний выглядят совсем небезнадежно. В России доля факторинга в ВВП составила в 2005 г. 0,9%. В большинстве стран Центральной и Восточной Европы этот показатель колеблется от 1 до 1,5%. Так что российские Факторы имеют реальные шансы стать крупными игроками в Восточной Европе. Взоры большинства участников рынка факторинга сейчас устремлены в регионы, поскольку там рынок в основном остается неохваченным. Доля филиалов в портфеле факторинговых операций в течение 2006 г. выросла с 14 % до 27 %. Некоторые компании стремятся выйти за рамки территории России - на рынки стран СНГ, где собираются стать лидерами.

На многих рынках лидирующие компании все больше начинают работать с отсрочкой платежа. По мере укрупнения бизнеса, повышения их устойчивости и надежности, все больше компаний будет требовать отсрочку платежа, и все больше компаний будет соглашаться их давать. А это ниша для факторинга и, соответственно, фактор роста.

Заключение

Подводя итоги, можно сказать, что факторинг является сравнительно новой для нашей страны системой улучшения ликвидности и снижения финансового риска при организации платежей. Факторинг- весьма эффективная форма кредитования оборотных средств поставщиков, так как по своей сути он включает инкассирование дебиторской задолженности поставщика, гарантию от кредитных рисков, от появления сомнительных долгов.

Мировая практика в области проведения факторинга выработала множества вариантов факторинговых соглашений, использование которых зависит от специфики факторинговых компаний и их клиентов.

В России факторинг не достиг того уровня, который имеется в ряде стран с развитой рыночной экономикой, но уже в настоящее время российский рынок стремительно растет. В последние два года объем факторинговых сделок ежегодно утраивался.Объем бизнеса факторинговых компаний и банков составляет порядка $5,5-5.7 млрд.

Развитие факторинга в нашей стране столкнулось с множеством проблем, например, отсутствие ясного законодательства в отношении субъекта факторинга. Факторинговые компании и банки могут развиваться еще быстрее. Главное противоречие связано с лицензированием факторинговой деятельности.

Успех распространения этой формы торгово-финансовой деятельности будет зависеть не только от общей экономической ситуации в стране, но и от интенсивности исследовательского поиска в области методологии банковского дела, от того, насколько активно будут происходить популяризация и усвоение необходимых знаний.

Ключевым преимуществом факторинга является то, что он доступен широкому кругу малых и средних компаний.

Наиболее популярен факторинг у торговых компаний, которые используют его в основном из-за постоянно возникающего кассового разрыва и для привлечения новых клиентов-покупателей. Также к факторингу испытывают интерес предприятия с очень жесткой дисциплиной расчетов со своими поставщиками (как правило, иностранными или крупными российскими компаниями). Для них факторинг позволяет выстроить абсолютно четкую и прогнозируемую систему платежей.

Идеальная среда для использования факторинга — торговля потребительскими товарами, причем воспользоваться этими услугами могут как непосредственные производители, так и оптовые компании. Среди промышленных компаний более трети потребителей факторинга — это производители пищевой продукции, чуть менее половины из них — производители алкогольной продукции. Одна из причин того, что факторинг особенно востребован в пищевой отрасли, заключается в том, что там наиболее сильны позиции зарубежного бизнеса — как производителей, так и торговых компаний. Эти компании оценивают стоимость отсрочки платежа на российском рынке довольно высоко, поскольку вообще считают российский рынок высоко рискованным.

Из-за отсутствия совокупной статистики о деятельности компаний и информационной закрытости эксперты затрудняются говорить о раскладе сил на рынке факторинга. Несмотря на закрытость и малую долю Сибирского федерального округа в общем количестве факторинговых сделок России (около 3% в 2005 году), в регионе наблюдалась тенденция стремительного увеличения объемов факторинговых операций.

Таким образом, можно выделить основные факторы роста рынка факторинга:

· Благоприятная экономическая ситуация

· Ненасыщенный спрос, прежде всего в регионах

· Ненасыщенный спрос на нефинансовые (сервисные) составляющие факторинга

· Неудовлетворенный спрос на международный факторинг

Сдерживающими факторами стали непонимание большинством потенциальных клиентов сути факторинга, инерционность мышления (тяжело перестраиваемый российский менталитет), противоречивое законодательство, противоречивая судебная практика, дефицит кадров.

Главными тенденциями развития рынка становятся расширение отраслей, ранее не обслуживавшиеся по факторинговым операциям, например, энергетика, лесная отрасль; рост рынка, но более медленными темпами, чем в прошлом году; развитие "полного" факторинга, что видно на примере роста безрегрессного факторинга; рост срока отсрочки платежа.

Список литературы

1. К.Р. Адамова «Юридическая трактовка экономической сущности факторинга в международном и российском законодательствах» //Финансы и кредит – 2000.-№9

2. К.Р. Адамова «Факторинговые операции коммерческих банков: виды и особенности регулирования, учет и анализ доходности» //Бухгалтерия и банки – 2000.-№3

3. А.С. Васин, А.В. Лебедев «Учет динамики платежей при анализе факторинговых операций» //Финансы и кредит – 2004.-№22

4. О. Гришина, В. Кашкин «Деньги для больших амбиций» //Эксперт – 2005.-№15

5. Ю.А. Кувшинова «Этапы развития факторинга: история и современность» //Финансы и кредит – 2004.-№30

6. М.Ю. Лаврик «Работа с клиентами в процессе факторингового обслуживания» //Банковское дело – 2005.-№2

7. А. Минеев «Операции факторинга. Мировой опыт и российская практика» //Финансовый бизнес– 1996.-№11(37)

8. Г. Писцов «О налогообложении факторинга с регрессом» // Бухгалтерия и банки – 2004.-№10

9. В.М. Савельев «Факторинг- форма обслуживания малого и среднего бизнеса» //Финансы– 2004.-№2

10. www. RBP.ru

11. www.standardandpoors.com

12. www.raexpert.ru

[1] -Ю.А. Кувшинова: Факторинг// Финансы и кредит.-№30, 2004г

[2] Эксперт РА - 2005г.- "№15

[3] -Эксперт РА - 2005г.- "№15

Конъюнктура рынка факторинга

Чита-2006

Оглавление

Введение........................................................................................................................................ 3

I. Понятие, классификация и особенности факторинговых услуг.......................................... 4

II. Факторинговые компании...................................................................................................... 9

III.Структура и динамика спроса на факторинговые услуги................................................ 11

III.Структура и динамика спроса на факторинговые услуги................................................ 12

IV. Ценообразование.................................................................................................................. 17

V. Тенденции мирового рынка факторинга............................................................................. 19

VI. Тенденции российского рынка факторинга...................................................................... 21

VII. Проблемы и перспективы развития факторинга в России............................................. 24

Заключение.................................................................................................................................. 27

Список литературы..................................................................................................................... 29

Введение

Несколько лет назад для финансистов большинства российских компаний факторинг (финансирование под уступку денежного требования) был понятием из экономической теории, далеким от повседневной практики. Сегодня российский рынок факторинга стремительно растет - в последние два года объем факторинговых сделок ежегодно утраивался. Факторинг как услуга имеет свои особенности. Он обеспечивает эффективный производственный процесс и реализацию продукции. Факторинг обеспечивает не только оборотность стоимости, но и такие условия общественного производства, как реализация продукции, поддержка поставок предприятия необходимым сырьём и материалами, предоставление производителям информации о состоянии и структуре спроса на их продукцию, введение бухгалтерского учёта поставщика.

Таким образом, актуальность данной темы заключается в необходимости изучения особенностей развития достаточно нового для России рынка факторинговых услуг.

Объектом исследования является российский рынок факторинговых услуг. Цель данной работы – выделить наиболее важные особенности, а также выяснить основные тенденции развития российского рынка факторинговых услуг.

В работе рассматриваются наиболее распространенные формы факторинговых операций, их классификация в зависимости от принимаемых фактором на себя рисков, участники рынка, функции факторинга, сфера наиболее эффективного применения, его значение, рассматриваются крупнейшие факторинговые объединения, цели их создания, а также анализируются основные проблемы в российской практике факторинга.

Источником фактического материала для анализа послужили официальные документы, законодательные акты, данные статистики, публикации в периодической печати.