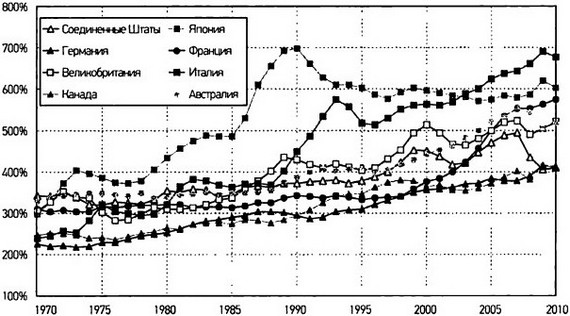

Для того чтобы показать разницу между долгосрочными и краткосрочными колебаниями соотношения между капиталом и доходом, будет полезно исследовать ежегодные изменения, наблюдавшиеся в богатых странах в период с 1970 по 2010 год, для которого мы располагаем однородными и надежными данными по многим странам. Начнем с соотношения между частным капиталом и национальным доходом, чья эволюция в восьми ключевых богатых странах мира (в порядке уменьшения ВВП: США, Япония, Германия, Франция, Великобритания, Италия, Канада, Австралия) представлена на графике 5.3.

Сравнивая его с графиками 5.1–5.2 и с графиками в предыдущих главах, отражающими данные по десятилетиям и выявляющими долговременные тенденции, мы можем отметить, что в очень краткосрочном плане соотношение между капиталом и доходом постоянно колеблется. Это обусловлено высокой степенью волатильности цены активов — как недвижимых (жилой недвижимости и профессиональных зданий), так и финансовых (особенно акций). Очень трудно определить цену капитала. С одной стороны, потому, что объективно довольно сложно предвидеть будущий спрос на товары и услуги, производимые данной компанией или недвижимым активом, а значит, и будущие прибыли, дивиденды, роялти, арендные платежи, которые принесут эти активы. С другой стороны, потому, что стоимость здания или компании зависит не только от этих основных факторов, но и от цены, по которой можно будет продать эту собственность в случае необходимости, т. е. от предполагаемого прироста капитала или убытков.

Однако предположения относительно будущих цен сами зависят от общего спроса на активы такого рода, что, естественно, может приводить к так называемым «самоосуществляющимся» надеждам. Если мы надеемся перепродать актив дороже, чем мы его купили, то может быть вполне рациональным заплатить цену, превышающую основную стоимость данного актива (тем более что и основная стоимость тоже очень относительна), и уступить всеобщему энтузиазму, каким бы преувеличенным он ни был. Именно поэтому спекулятивные пузыри, порождаемые ценами на недвижимый и биржевой капитал, так же стары, как и сам капитал, и являются неотъемлемой частью его истории.

График 5.3

Частный капитал в богатых странах в 1970–2010 годах.

ордината: Стоимость частного капитала (в % к национальному доходу).

Примечание. В богатых странах частный напитал составлял от двух до трех с половиной лет национального дохода в 1970 году и от четырех до семи лет национального дохода в 2010 году.

Источники: piketty.p5e.ens.fr/capitai21 с.

Так, в период с 1970 по 2010 год самым масштабным стал пузырь 1990 года в Японии (см. график 5.3). В 1980-е годы стоимость частного имущества в Японии в буквальном смысле взмыла вверх, увеличившись с чуть более четырех лет национального дохода в начале десятилетия до почти семи лет в конце. Разумеется, это колоссальное и очень быстрое надувание пузыря было отчасти искусственным: стоимость частного капитала обрушилась в начале 1990-х годов, а с середины 1990-х стабилизировалась на уровне шести лет национального дохода.

Мы не будем описывать историю многочисленных пузырей на рынке недвижимости и на биржах, которые надувались и схлопывались в богатых странах после 1970 года, и тем более воздержимся от предугадывания будущих пузырей, — это не в наших силах. Можно отметить, например, сильную коррекцию цен на недвижимость в Италии в 1994–1995 годах и схлопывание пузыря интернет-компаний в 2000–2001 годах, которое привело к очень заметному снижению соотношения между капиталом и доходом в Соединенных Штатах и в Великобритании (хотя и меньшему по масштабам, чем в Японии десятью годами ранее). Также отметим, что бум, наблюдавшийся на биржах и на рынке недвижимости в США в 2000-е годы, продолжался до 2007 года, а затем сменился сильным снижением котировок во время рецессии 2008–2009 годов. За два года американское частное имущество упало с пяти до четырех лет национального дохода, что сопоставимо с коррекцией в Японии в 1991–1992 годах. В других странах, прежде всего в Европе, коррекция была не столь значимой, а то и вовсе отсутствовала: в Великобритании, Франции, Италии рост цен на активы, особенно недвижимые, ненадолго замедлился в 2008 году и продолжился в 2009–2010 годах, в результате чего в начале 2010-х годов частное имущество вернулось к уровню 2007 года и даже немного превзошло его.

Мы хотим подчеркнуть один важный момент: если отвлечься от резких, непредсказуемых краткосрочных колебаний цен на активы, масштаб которых, по-видимому, увеличился в последние десятилетия (мы увидим, что это можно связать с вероятным повышением соотношения между капиталом и доходом), то во всех богатых странах в период с 1970 по 2010 год обнаруживается долгосрочная тенденция (см. график 5.3). В начале 1970-х годов общая стоимость частного имущества, т. е. с учетом активов и долгов, составляла от двух до трех с половиной лет национального дохода во всех богатых странах на всех континентах[149]. Сорок лет спустя, в начале 2010-х годов, частное имущество составляет от четырех до семи лет национального дохода во всех изученных нами странах[150]. Общая эволюция очевидна: несмотря на пузыри, с 1970-х годов мы наблюдаем процесс возвращения частного капитала в богатых странах или, скорее, становление нового имущественного капитализма.

Эта структурная эволюция объясняется тремя факторами, которые взаимно дополняют друг друга и вместе приводят к очень масштабным последствиям. Самым важным долгосрочным фактором является замедление роста, прежде всего демографического, которое, вкупе с сохранением высокой нормы сбережений, автоматически приводит к структурному повышению соотношения между капиталом и доходом, согласно закону β = s/g. Этот механизм преобладает в очень долгосрочной перспективе, однако не следует забывать и о двух других факторах, которые существенно усилили его действие в последние десятилетия. Во-первых, наблюдающаяся с 1970-1980-х годов тенденция к приватизации и к постепенной передаче государственного богатства в частные руки. Во-вторых, долгосрочный рост цен на недвижимые и биржевые активы, который также усилился в 1980-1990-е годы в политических условиях, крайне благоприятных для частного имущества по сравнению с послевоенными десятилетиями.