Аннотация

Данная дипломная работа посвящена изучению вопросов, связанных с рынком лизинга. В целом, работа включает в себя четыре главы. Первая глава посвящена теоретическим основам лизинговых отношений, вторая глава рассматривает механизм лизинговых сделок с экономической точки зрения. В третьей главе содержится анализ мирового рынка лизинга авиатранспортной продукции, и рассматриваются проблемы развития лизинга в нашей республике. Четвертая глава содержит вопросы, посвященные охране труда на предприятии. В заключении перечислены выводы, сделанные в ходе работы над данным дипломным проектом.

SUMMARY

This diploma work is dedicated to researching the issues of the leasing markets. Overall the work includes four chapters. The first one is dedicated to the theoretical basics of leasing; the second chapter overlooks the mechanism of leasing deals from the economical point of view. The third chapters covers the analysis of the World’s aviation leasing markets, it also overlooks problems with leasing development in our country. The fourth chapter covers the issues connected with labor safety in the enterprise. The conclusion lists the conclusions made during the work on the diploma project at the indicated topic.

Содержание

Введение………………………………..……………………………………………7

Глава 1. Теоретические основы лизинговых отношений……………………9

1.1. Зарождение лизинга…………………………………………………………….9

1.2. Понятие и функции лизинга…………………………………………………..11

1.3. Объекты и субъекты лизинговых отношений…….………………………....13

1.4. Преимущества и недостатки лизинга………………………………………...16

1.4.1. С точки зрения лизингополучателя…………………………………...16

1.4.2. С точки зрения лизингодателя………………………………………...19

Глава 2. Экономический механизм лизинговых сделок………………….....26

2.1. Состав, виды и формы лизинговых платежей……………………………….26

2.2. Методы определения размера лизинговых платежей……………………….32

2.3. Организация лизинговых операций…………………………………………..35

2.4. Методика комплексной экспертизы лизинговых проектов………………....38

2.5. Методика расчёта срока окупаемости

инвестиционного проекта…………………………………………………………40

2.6. Математические методы оценки эффективности

инвестиционных проектов……………………………………………………..….41

Глава 3. Рынок лизинга и перспективы его развития………………………45

3.1. Применение различных видов лизинга в области авиатранспортной продукции………………………………….…………………………………….....45

3.1.1. Эксплуатационный лизинг………………….…….………………………...46

3.1.2. Финансовый лизинг……………………………….…………………….…..50

3.1.3. Возвратный лизинг……………….…………………………………………55

3.2. Мировой рынок лизинга авиатранспортной продукции……………………56

3.3. Перспективы развития лизинга в Азербайджане…………………………....61

Глава 4. Охрана труда……………………………………………………………67

4.1. Анализ факторов производственного процесса……………………………..67

4.2. Санитарно – гигеенические нормы в комнатах……………………………..71

4.3. Пожарная безопасность……………………………………………….............74

4.4. Электробезопасность………………………………………………………….77

Заключение…………………………………………………………………………79

Список использованной литературы……………………………………………...82

Введение

Кризисное состояние экономики, одним из проявлений которого является снижение уровня производства в большинстве отраслей промышленности, ничтожные темпы инвестиционной деятельности, низкий технико-экономический уровень основных фондов и необходимость повышения уровня их конкурентоспособности, требует применения неординарных методов финансирования, соответствующих рыночным условиям.

Одним из таких методов, обеспечивающим обновление производственно-технической базы предприятий при отсутствии соответствующих объёмов первоначального капитала, является лизинг.

Сущность лизинга сводится к виду деятельности, когда для получения дохода совсем не обязательно иметь имущество в собственности, достаточно иметь право его использовать и извлекать прибыль.

Этот принцип находит чёткое отражение в схеме лизинговой деятельности. Действительно, если предприниматель по финансовым или другим экономическим соображениям не может стать собственником имущества, то он может получить его для использования у лизингодателя (собственника), а в результате эксплуатации имущества получить соответствующий доход.

Таким образом, лизинг используется в качестве эффективной альтернативы приобретения имущества в собственность и на основе приобретённого права на его использование даёт возможность получать прибыль.

До начала 60-х годов лизинг в зарубежных странах в основном затрагивал розничные компании, которые часто арендовали свои помещения. В течение последних трех десятилетий популярность лизинга резко возросла; вместо того, чтобы занимать деньги для покупки компьютера, автомобиля, судна или спутника, компания может взять его в лизинг.

Актуальность развития лизинга, включая формирование лизингового рынка, обусловлена, прежде всего, неблагоприятным состоянием парка оборудования: значителен удельный вес морально устаревшего оборудования, низка эффективность его использования, нет обеспеченности запасными частями и т. д. Одним из вариантов решения этих проблем может быть лизинг, который объединяет все элементы внешнеторговых, кредитных и инвестиционных операций.

Лизинг относится к наиболее распространённому виду деятельности, масштабы его ежегодно возрастают. Это объясняется, прежде всего, тем, что в условиях быстрого развития новых видов технологий, смены её поколений использование потенциальных возможностей лизинговых сделок позволяет оперативно обновлять техническую базу производства, систематически осуществлять инвестиции.

Как универсальная ценность, как величайшее достижение человеческого разума лизинг обладает определённой социальной нейтральностью, индифферентностью по отношению к способу производства вообще и к формам общественного хозяйства. Поэтому он в одинаковой мере оказывается не просто приемлемым, а крайне необходимым при любом общественном устройстве и особенно при многоукладной экономике.

Целью данной работы является изучение основных аспектов лизинговой деятельности, а также выявление значения лизинга для коммерческих предприятий, в частности авиапредприятий.

Зарождение лизинга.

Еще Аристотель в “Риторике” отметил, что богатство составляет не владение имуществом на основе права собственности, а его (имущества) использование. Английский автор Т. Кларк утверждает, что лизинг был известен задолго до того, как жил Аристотель: он находит несколько положений о лизинге в законах Хаммурапи, принятых около 1760 г. до н.э. Римская империя также не осталась в стороне от проблем лизинга — они нашли своё отражение в «Иституциях» Юстиана. Итак, идея разделения права владения и права собственности и извлечения выгоды из владения известна с незапамятных времен, а рождение и распространение современного лизинга еще раз подтверждает, что новое — это хорошо забытое старое.

Традиционно лизинг считается американским изобретением, за точку отсчета лизинговых операций зарубежные исследователи принимают 1877 год, когда американская компания “Белл Телефон Компани” приняла решение вместо продажи телефонов сдавать их в аренду. Мощный импульс развитию лизинга дало создание специальных лизинговых компаний, для которых лизинг стал не только средством торговой политики, но и предметом деятельности. Первая лизинговая компания “Юнайтед Стейтс лизинг корп.” Была создана в 1952 году в Сан-Франциско. В начале 60-х годов американские предприниматели “перевезли” лизинг через океан в Европу, где первая лизинговая компания – “Дойче лизинг ГМбХ” появилась в 1962 году в Дюссельдорфе. С 1972 года здесь существует европейский рынок лизинга.

Одним из первых законов о лизинге стал Закон Уэльса 1284 г.

Нередко лизинг использовался для целей не совсем честных и благородных, например для сокрытия истинного положения вещей — кто собственник, кто владелец, для введения в заблуждение кредиторов. В 1571 г. был издан закон о запрещении таких сделок, разрешалось использовать только действительный лизинг. История использования лизинга повторяется и в ХХ в. Современный лизинговый бум привел к появлению огромного числа сделок, лишь носивших название “лизинг”, но по сути прикрывавших возможность получения больших доходов, уклониться от уплаты налогов. И первые законодательные акты в этой области основной своей целью ставили разграничение “действительного” и “мнимого” лизинга путем применения различных критериев и показателей.

Понятие и функции лизинга

Как у любого сложного экономического понятия у лизинга есть множество определений. Прежде всего, лизинг, — слово английского происхождения, производное от глагола to lease — брать и сдавать имущество во временное пользование. Наиболее точно отражающим сущность термина “лизинг”, на мой взгляд, является следующее определение: лизинг – разновидность предпринимательской деятельности, в процессе которой происходит инвестирование временно свободных или привлечённых финансовых средств в специально приобретаемое движимое и недвижимое имущество и передаваемое по договору физическим или юридическим лицам на определённый срок за плату для использования в предпринимательских целях.

В отличие от других видов аренды в пользование сдаётся не оборудование, которое находилось в эксплуатации у арендодателя, а новое специально приобретённое лизинговой компанией оборудование с целью передачи его в пользование лизингополучателю.

В отличие от договора купли-продажи, по которому право собственности на товар переходит от продавца к покупателю, при лизинге право собственности на предмет аренды сохраняется за арендодателем, а лизингополучатель приобретает лишь право на его временное использование. По истечении срока лизингового договора лизингополучатель может:

1. приобрести объект сделки по согласованной цене или досрочно – по остаточной стоимости;

2. продлить лизинговый договор или

3. вернуть оборудование владельцу.

Лизинг, как сложное социально-экономическое явление, выполняет важнейшие функции по формированию многоукладной экономики и активизации производственной деятельности.

Из многочисленных функций лизинга уточним только четыре-финансовую, производственную, снабженческую и налоговых льгот.

Финансовая функция выражается в освобождении товаропроизводителя от единовременной оплаты полной стоимости необходимых средств производства и предоставлении ему долгосрочного кредита.

Производственная функция лизинга заключается в оперативном решении производственных задач путем временного использования, а не покупки дорогостоящих и морально стареющих машин. Это эффективный способ материально-технического снабжения производства и доступа к новейшей технике, НТП. При полном лизинге передача имущества может сопровождаться широким сервисом: техобслуживание, страхование, обеспечение сырьем, рабочей силой и т.д.

Функция сбыта — это расширение круга потребителей и завоевание новых рынков сбыта, вовлечение в сферу лизинга тех, кто не может сразу купить то или другое имущество.

Функция получения налоговых и амортизационных льгот имеет следующие особенности:

а) взятое по лизингу имущество может не отражаться на балансе пользователя, поскольку право собственности сохраняется за лизингодателем;

б) лизинговые платежи относятся на себестоимость производимой продукции (услуг), что соответственно снижает налогооблагаемую прибыль;

в) применение ускоренной амортизации, исчисляемой не на базе срока службы объекта лизинга, а исходя из срока контракта, снижает облагаемую прибыль и ускоряет обновление имущества.

Субъектами (участниками) классического лизинга являются три основных лица: лизингодатель, лизингополучатель и производитель (продавец) предмета лизинга, однако нередко в лизинговых сделках дополнительно участвуют - инвестор, страховая компания и гарант-поручитель.

Продавец (поставщик-изготовитель) лизингового имущества — юридическое лицо или гражданин, продающий имущество, необходимое для предпринимательских целей. Продавец (поставщик) обязан передать предмет лизинга лизингодателю или лизингополучателю в соответствии с условиями договора купли-продажи.

Лизингодатель — юридическое лицо или гражданин, зарегистрированный в качестве индивидуального предпринимателя, осуществляющий лизинговую деятельность. Эта деятельность реализуется на коммерческой основе, а именно: лизингодатель выкупает специальное имущество за счет своих или заемных средств банков, финансовых и других организаций и передает его во временное владение и использование лизингополучателю за определенную плату с переходом или без перехода к лизингополучателю права собственности на предмет лизинга. Таким образом, роль лизингодателя сводится к обеспечению финансирования лизинговой сделки. Мировой опыт организации лизинговых операций показывает, что в качестве лизингодателя могут выступать:

ü банки, создающие в своих структурах лизинговые службы;

ü специализированные лизинговые компании;

ü лизинговые компании, созданные предприятиями, выпускающими машины и оборудование;

ü лизинговые компании, организованные фирмами, занятыми поставками и обслуживанием техники.

Лизинговыми называются все компании, осуществляющие арендные отношения независимо от вида аренды. Различают специализированные компании, занимающиеся одним видом товаров или группой товаров, и универсальные, предающие в аренду самые разнообразные виды машин и оборудования. Специализированные компании - это фирмы, которые, как правило, располагают собственным запасом машин и оборудования, предоставляемых потребителю. Универсальные лизинговые компании предоставляют арендатору право выбора поставщика оборудования, размещения заказа и приемки объекта сделки.

Лизингополучатель — юридическое лицо или гражданин, зарегистрированный в качестве индивидуального предпринимателя, получающий имущество по договору лизинга и занимающийся предпринимательской деятельностью.

Лизингополучатель обязан принять предмет лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и использование в соответствии с договором лизинга.

Лизингополучатель является инициатором всей сделки, он выбирает оборудование, поставщика и несет практически все расходы собственника, не являясь таковым юридически. Продукция и доходы, получаемые в результате использования объекта лизинга, являются исключительной собственностью лизингополучателя.

Банк (кредитное учреждение, инвестор) — он финансирует приобретение лизингодателем имущества. Следует иметь в виду, что иногда банки выступают в качестве лизингодателя. Но все чаще банки возлагают на себя функции кредитного обслуживания лизингодателя (лизинговой компании), а при необходимости создают собственную дочернюю компанию.

Страховая компания — обеспечивает страхование имущества участников лизинговой сделки и предоставляемых кредитов.

Гарант (поручитель) — любое физическое или юридическое лицо, зарегистрированное в любой организационно-правовой форме, выдающее инвестору (лизингодателю) обязательства в обеспечение своевременной уплаты причитающейся с должника суммы.

При этом имеется в виду, что в каждом расчётном году плата за используемые кредитные ресурсы соотносится со среднегодовой суммой непогашенного кредита в этом году или среднегодовой остаточной стоимостью имущества – предмета договора. Таким образом:

(4)

(4)

где: ОСН и ОСК – остаточная стоимость объекта лизинга соответственно на начало и конец года.

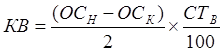

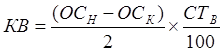

3. Размер комиссионного вознаграждения (КВ) может устанавливаться по соглашению сторон в процентах: от величины кредитных ресурсов, привлекаемых для осуществления лизинговой сделки, т.е.от балансовой стоимости имущества, по формуле:

(5)

(5)

где: СТВ – ставка комиссионного вознаграждения;

либо от среднегодовой остаточной стоимости имущества по формуле:

(6)

(6)

4. Плата за дополнительные (сервисные) услуги (ДУ):

ДУ = РК + РУ + РР + РД (7)

где: РК — командировочные расходы лизингодателя;

РУ — расходы на услуги (юридические консультации, информация и др. по эксплуатации оборудования);

РР — расходы на рекламу лизингодателя,

РД — другие расходы на услуги лизингодателя.

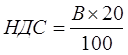

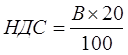

5. Налог на добавленную стоимость (НДС):

(8)

(8)

где: В - выручка по лизинговой сделке, облагаемая НДС,

20 - ставка НДС, %

В = АО + ПК + КВ + ДУ (9)

Общая сумма лизинговых платежей (ЛП):

ЛП = АО + ПК + КВ + ДУ + НДС + ТП (10)

где: ТП — таможенная пошлина.

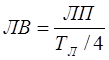

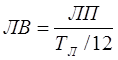

Величина лизинговых взносов (ЛВ) определяется в соответствии с периодичностью их уплаты:

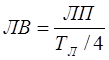

а) при ежегодной выплате:  (11)

(11)

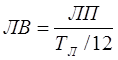

б) при ежеквартальной:  (12)

(12)

в) при ежемесячной:  (13)

(13)

В каждом случае расчет лизинговых платежей будет зависеть от особенностей соглашения: вида лизинга и вида платежей.

В рассматриваемой методике сделано одно допущение: денежная сумма имеет одинаковую ценность в любой момент времени, т.е. расчеты ведутся без учета дисконтирования денежных потоков.

Применяются и другие методы расчётов суммы лизинговых платежей с учётом стоимости объекта лизинга, срока контракта, процентной ставки, периодичности выплат и инфляционных процессов.

Эксплуатационный лизинг

Договор об эксплуатационном лизинге, как правило, заключается не срок меньший, чем срок службы самолета. Право собственности остается у лизингодателя, поэтому стоимость самолета не включается в балансовый отчет авиакомпании. По этой причине договоры об эксплуатационном лизинге нередко называют «забалансовыми финансовыми договорами». В этом случае авиакомпания использует самолет для получения доходов, но самолет не фигурирует в составе ее фондов и не учитывается как используемый капитал. Тем самым фактически повышается показатель прибыльности компании – доход (прибыль) на используемый капитал. Более того, поскольку компания получает самолет, не расходуя при этом финансовые средства, не увеличивается размер ее задолженности и не ухудшается соотношение между заемными и собственными средствами. Взятый в эксплуатационный лизинг самолет не фигурирует в балансовом отчете в качестве элемента производственных фондов авиакомпании. Среди расходов могут указываться планируемые суммы лизинговой платы с учетом скидок.

Некоторые компании предпочитают использовать самолеты на условиях эксплуатационного лизинга прежде всего потому, что это обеспечивает отличные показатели в финансовых отчетах.

Однако, в основном, эксплуатационный лизинг представляет особый интерес в силу следующих четырех факторов:

ü Авиакомпании не приходится изыскивать средства из внутренних или внешних источников на приобретение самолета или права не его эксплуатацию;

ü Компания расплачивается за самолет в процессе его эксплуатации.

ü Лизинговые платежи вносятся из доходов, получаемых от эксплуатации самолета;

ü Расчет затрат, связанных с лизингом и эксплуатацией самолета, сравнительно прост; поэтому легко принимать решение о целесообразности вложения средств: сразу видно, выгодна или невыгодна эксплуатация самолета с финансовой точки зрения;

ü Договор о лизинге самолета может заключаться на сравнительно короткий срок; как правило, такие договоры заключаются на срок от 3 до 5 лет, а срок службы самолета составляет около 25 лет.

Возможность заключения договоров о лизинге на короткий срок дает большие выгоды, так как позволяет использовать лизинг в качестве временной меры и, в принципе, может помочь авиакомпаниям избежать негативных последствий цикличных изменений экономического положения в отрасли. При ухудшении экономических показателей всегда можно вернуть самолет владельцу. Капиталовложениями рискует лизингодатель, а не авиакомпания.

Однако лизингодатель должен иметь какую-то компенсацию за этот риск, поэтому следует ожидать, что в конечном итоге платежи по лизингу превысят сумму затрат на покупку или финансовый лизинг самолета.

Есть несколько способов, благодаря которым авиакомпания может уменьшить стоимость лизинга и, соответственно снизить уровень экономического риска:

ü Можно заключить долгосрочный договор о лизинге;

ü В долгосрочный договор можно включить положение о периодическом пересмотре положений договора, предусматривающее возможность его расторжения при наличии заблаговременного уведомления со стороны лизингополучателя;

ü При расторжении договора в соответствии с таким положением лизингодатель может принять решение о продаже самолета; в этом случае лизингополучатель может взять на себя обязательство возместить разницу между полученной за самолет ценой и заранее согласованной остаточной стоимостью.

Стоит обратить внимание на чрезвычайную важность правильного выбора лизингодателя.

Дело в том, что в некоторых странах финансовая компания, предоставляющая денежные средства под договор о лизинге для обновления средств производства получает налоговые льготы: то есть та часть прибыли, которая идет на приобретение техники, сдаваемой в лизинг, частично или полностью освобождается от налогов. При этом во Франции, например, освобождается от налогов не более 25% от общей прибыли финансовой компании. Причем требуется, чтобы частичную выгоду от налогового эффекта получила авиакомпания-лизингополучатель. А это возможно только за счет снижения уровня лизинговых платежей, что может не интересовать авиакомпанию. Налоговый эффект может быть получен также в США и других государствах. Основными лизингодателями являются компании GPA, ILFC, GATX, POLARIS, ANSETT.

Операция лизинга называется международной, когда лизингодатель и лизингополучатель принадлежит разным странам и, следовательно, подчинятся разным юрисдикциям.

Международные операции лизинга основываются на различиях, существующих на уровне понятия собственности между разными странами;

ü Страны римского права: владелец документа, подтверждающего право собственности на имущество, является единственным владельцем имущества;

ü Англо-саксонские страны: понятие экономического владения, когда владельцем имущества считается тот, кто его эксплуатирует.

Это различие используется для организации ступенчатого налогового лизинга, начиная его в той стране, где налоговые преимущества, связанные с инвестированием, даются юридическому владельцу, и заканчивая в стране, в которой они даются экономическому владельцу.

Кроме того, любопытен вариант, когда лизинговая компания – посредник расположена в «оффшорной зоне» (налоговом раю), что позволяет уберечь прибыль посредника от налогов и, следовательно, установить более низкие лизинговые платежи авиакомпании. В результате проведенного анализа возможных источников и форм финансирования новой авиатехники можно сделать вывод о том, что лизинг является, пожалуй, лишь ненамного менее выгодным делом при правильной конструкции лизинга, чем покупка воздушного судна, но притом, условии, что на протяжении всего срока службы самолета удается обеспечить определенный уровень коммерческой загрузки (порядка 65-75%).

Для авиакомпании, которой нужно в кратчайший срок обновить парк воздушных судов или ликвидировать временной дефицит в самолетах, аренда и лизинг представляют собой идеальный вариант.

Финансовый лизинг

Финансовый (капитальный) лизинг - долгосрочное соглашение, предусматривающее полную амортизацию арендуемого оборудования за счет платы, вносимой арендатором. Поскольку подобные соглашения не допускают возможности досрочного прекращения аренды, правильное определение величины периодической платы обеспечивает владельцу полное возмещение понесенных затрат на приобретение и содержание оборудования, а также требуемую норму доходности.

Выбор техники и переговоры для определения коммерческих условий производятся непосредственно между будущим авиакомпанией и поставщиком, что существенно уменьшает возможность недоразумений при заключении контракта при поставке самолета лизингополучателю. По истечении срока лизинга авиакомпания имеет возможность возвратить лизингодателю его законное имущество, продлить лизинговый контракт или выкупить самолет по определенной или по рыночной стоимости.

Финансовый лизинг характерен отделением права собственности на имущество от пользования этим имуществом и разнообразием и сложностью создаваемых на основе этого принципа схем, адаптируемых к юридическим и налоговым нормам каждой страны.

Финансовый лизинг отличается наиболее продолжительными сроками использования лизингового имущества, которые могут составлять 10 лет и более. Срок, на который имущество передаётся во временное пользование, как правило, совпадает с его нормативным сроком службы и периодом полной амортизации. За время действия договора лизингодатель целиком окупает свои затраты на приобретение имущества. Поэтому именно для финансового лизинга характерно предоставление лизингополучателю права на выкуп имущества в собственность по его остаточной стоимости по окончании срока действия договора лизинга.

Финансовый лизинг делится на две категории:

ü Финансовый лизинг с налоговыми последствиями;

ü Финансовый лизинг без налоговых последствий.

Финансовый лизинг без налоговых последствий – это возмещение финансирования аналогично налоговой амортизации имущества. Арендная плата возмещает общую сумму кредитования до стоимости, равной опциону выкупа. Право собственности на имущество в принципе принадлежит лизингодателю до реализации опциона выкупа, но в некоторых странах такая схема рассматривается как продажа в рассрочку и право собственности с самого начала переходит к лизингополучателю. Лизинг этого типа широко распространен в мире под разными названиями: Financial lease, Full payout lease, Credit-bail и др. Финансовый лизинг без налоговых последствий может сочетаться с экспортным кредитом. В этом случае его называют экспортным лизингом.

Экспортный лизинг «ЭРБЮС»

Пример для аэробусов семейства А-310 со 100% финансированием

Основные принципы лизинга с налоговыми последствиями таковы:

ü Он основан на сдвиге во времени между налоговой амортизацией самолета и сроком аренды

ü Отсрочка во времени уплаты налога лизингодателя: льгота лизингодателю по случаю ликвидных средств с нулевой нормой прибыли

ü Частичная передача этой льготы лизингополучателю в виде снижения взносов

ü Экономия оценивается с точки зрения текущей величины выплат по сравнению с ценой самолета.

ü Увеличенные штрафные санкции, применяемые к лизингополучателю в случае досрочного расторжения сделки

ü Сложные схемы, предназначаемые для платежеспособных компаний, находящихся в правовых государствах.

ü Ссуда без права регрессивного иска к арендодателю

ü Платежи поступают ссудодателям

ü Опцион выкупа по истечении срока лизинга: по рыночной стоимости

Возвратный лизинг

Еще одной разновидностью лизинга является возвратный лизинг (sale and leaseback). Его особенность состоит в том, что авиапредприятие сначала продает его будущему лизингодателю, а затем сам арендует этот же объект у покупателя, т.е. одно и то же лицо (первоначальный собственник) выступает и в качестве поставщика и в качестве лизингополучателя. В результате лизингодатель как бы дает ссуду под залог имущества, находящегося у продавца. Операции возвратного лизинга позволяют авиапредприятиям временно высвобождать связанный капитал за счет продажи самолетов или другого оборудования и одновременно продолжать фактически пользоваться им уже на правах аренды. Не исключается возможность последующего выкупа имущества и восстановления авиапредприятием права собственности на него. Этот вид лизинга используется в тех случаях, когда авиапредприятие испытывает финансовые затруднения. Возвратный лизинг успешно используется для выравнивания баланса путем продажи своего оборудования не по балансовой, а по обычно опережающей рыночной стоимости. Таким способом авиапредприятие приводит свой баланс в соответствие с рыночной обстановкой, существенно увеличивая финансовый потенциал и одновременно удерживая свою прежнюю собственность в пользовании. Привлечение дополнительных ликвидных средств за счет первой фазы возвратного лизинга обеспечивает авиапредприятию доступ к нетрадиционным финансовым источникам.

Глава 4. Охрана труда

Воздушная среда

Для эффективной трудовой деятельности необходимо обеспечение нормальных метеорологических условий и требуемой чистоты воздуха. В результате производственной деятельности в воздушную среду могут поступать различные вредные вещества. Вредное вещество – это вещество, которое при контакте с организмом человека в случае нарушения требований безопасности, может вызвать производственные травмы, профессиональные заболевания или отклонения в состоянии здоровья обнаруживаемые современными методами как в процессе работы, так и в последующие годы жизни настоящего и будущего поколений. Все вредные вещества по характеру воздействия на человека можно разделить на две группы: токсичные и нетоксичные.

Токсичные вещества, как правило, вступают во взаимодействие с организмом человека, вызывая различные отклонения в состоянии здоровья работающего.

Нетоксичные вещества в большинстве своем оказывают раздражающее действие на слизистые оболочки дыхательных путей, глаз и кожу работающих.

Под микроклиматом производственных помещений понимается климат внутренней среды этих помещений, который определяется действующими на организм человека сочетаниями температуры, влажности и скорости движения воздуха, а также температурой окружающих поверхностей. Человек постоянно находится в процессе теплового взаимодействия с окружающей средой. Нормальное протекание физиологических процессов в организме возможно лишь тогда, когда выделяемое организмом тепло непрерывно отводится в окружающую среду за счет конвекции, излучения, испарения влаги с поверхности кожи и нагрева вдыхаемого воздуха. Значения температуры, относительной влажности и скорости движения воздуха устанавливаются для рабочей зоны производственных помещений в зависимости от категории тяжести выполняемой работы, величины избытков явного тепла, выделяемого в помещении, и периода года. Категории работ – это разграничение работ на основе общих энергозатрат организма, измеряемых в джоулях в секунду. К легким относятся работы, при которых энергозатраты не превышают 172 Дж/с; например, основные процессы точного приборостроения и машиностроения. При работах средней тяжести энергозатраты находятся в пределах 172-293 Дж/с, например, в механосборочных, прокатных, термических цехах. К тяжелым относятся работы, при которых энергозатраты превышают 293 Дж/с, например, кузнечные цеха с ручной ковкой и заливкой опок и др.

В зависимости от теплового режима различают помещения с незначительными и значительными избытками тепла. Под явным теплом понимается тепло, поступающее в помещение от оборудования, отопительных приборов, нагретых материалов и других источников, которое воздействует на температуру воздуха в помещении.

Выбор системы освещения

Анализ и установление видов освещения некоторым образом определяют и систему освещения, т.к. для различных видов освещения применяются различные источники света. Последние, в свою очередь, определяют условия крепления их к рабочим местам или подвеса над площадью. Однако, на выбор системы освещения наиболее существенно влияет характер выполняемых работ, т.е. место, где они производятся, возможность размещения осветительных устройств на площади, подлежащей освещению. Т.о., выбор системы освещения предполагает решение вопроса о размещении источников света над производственной площадью. При этом часто возникает необходимость одновременного решения вопроса выбора светильников по таким основным характеристикам, как дальность

(4)

(4) (5)

(5) (6)

(6) (8)

(8) (11)

(11)  (12)

(12) (13)

(13)