Содержание

Введение......................................................................................................... 3

Глава 1. Значение налогов в доходах бюджета........................................ 5

1.1. История формирования социальных внебюджетных фондов........... 8

1.2. Единый социальный налог как источник формирования социальных внебюджетных фондов................................................................................ 12

Глава 2. Порядок формирования социальных внебюджетных фондов 15

2.1. Средства, поступающие на формирование фондов......................... 19

2.2. Роль ЕСН в формировании социальных внебюджетных фондов.... 21

Заключение.................................................................................................. 24

Список литературы...................................................................................... 27

Приложение №1............................................................................................ 29

Приложение №2............................................................................................ 30

Введение

Взимание налогов – одно из основных условий существования государства, развития общества на пути к экономическому и социальному процветанию. Налоги появились с разделением общества на классы и возникновением государства, как взносы граждан, необходимые для содержания государственного аппарата.

В целях преодоления негативных последствий воздействия налогов на развитие экономики возникла объективная необходимость в анализе структуры и динамики налоговых доходов в бюджете страны.

Сегодня остро стоит вопрос о необходимости формирования налоговых доходов.

Налоги важнейшая форма аккумуляции бюджетом денежных средств. Без налогов нет бюджета; поддержание эластичности налоговой системы – непременное условие сбалансированности государственной казны.

Сущность налогообложения заключается в прямом изъятии государством определенной части валового общественного продукта в свою пользу для формирования бюджета, то есть централизованных финансовых ресурсов государства.

Связь бюджета и налогов имеет двухсторонний и неразрывный характер. Налоги как основной элемент доходов бюджета обеспечивают финансирование всей структуры и его расходных статей.

К числу наиболее сложных экономических проблем выдвинулась проблема формирования налоговых доходов, не допустить их уменьшения, поиск факторов, оказывающих влияние на них. Решение таких проблем имеет принципиальное научное и практическое значение для построения стабильной бюджетной и налоговой системы, поэтому выбранная тема курсовой работы является актуальной.

Актуальность выбранной темы состоит и в том, что в условиях рыночных отношений налоговая система является одним из важнейших экономических регуляторов, основой финансового механизма государственного регулирования экономики и именно от количества налоговых платежей зависит благосостояние граждан. Действительно, бюджетный дефицит, государственный долг побуждает государство усилить налоговое бремя, увеличить налогообложение, уменьшить финансирование всех секторов экономики, сократить статью расхода на медицину, образование и так далее. С другой стороны достаток бюджетных средств (бюджетный профицит) позволяет увеличить финансирование как государственного, так и частного сектора экономики, увеличить трансфертные отчисления, а так же отчисления в социальные внебюджетные фонды. Именно налоговая система в настоящее время является главным предметом дискуссий о путях и методах ее реформирования.

Объектом исследования является единый социальный налог в доходах федерального бюджета.

Целью работы является анализ состава и структуры налоговых доходов федерального бюджета, определение факторов, от влияния которых зависит объем поступлений в социальные внебюджетные фонды в анализируемый период налоговых доходов.

В соответствии с целью в работе поставлены следующие задачи:

изучение налоговых доходов федерального бюджета в части поступления ЕСН;

определение основных проблем и направлений совершенствования по взиманию ЕСН.

Курсовая работа состоит из введения, двух глав, заключения, списка использованной литературы и приложений.

Заключение

С введением единого социального налога большинство задач решено на уровне законодательного обеспечения, хотя следует признать, что снижение налоговой нагрузки на этом этапе мало заметно для большинства организаций и само по себе не слишком повлияет на их политику в отношении заработной платы.

Введенная регрессивная шкала налогообложения является важным шагом, создающим предпосылки для пересмотра отношений между работниками работодателем. Но организация может заработать право на применение регрессивной шкалы в текущем году, только при условии выплаты достаточно высокой средней заработной платы в предыдущем году и сохранении её на минимально допустимом уровне в текущем году. Поэтому большинству предприятий применение регрессивной шкалы не реально.

Данная шкала регрессивных налоговых ставок ЕСН и условия их применения имеет ряд существенных недостатков. Условия применения регрессивных ставок чересчур жесткие, и число организаций, которые могут их использовать, очень ограниченно. ЕСН - это налог с юридических лиц, однако налогоплательщик обязан по каждому физическому лицу вести лицевой счет всех выплат, да еще и сумму начисленного налога. Предложения по устранению этого недостатка такие: применять регрессивную шкалу ставок не по отношению к начисленным доходам отдельных работников, а в целом по организации.

Все-таки сегодня ЕСН еще не является по-настоящему единым. Налоговая база фондов исчисляется раздельно в отношении каждого фонда, и налог уплачивается в каждый из них отдельными платежными поручениями.

Средств, поступающих в распоряжение этих фондов, основанных на допущении о том, что быстрых изменений в размерах официально выплачиваемой заработной платы не произойдет - на сегодняшний день не достаточно для финансирования всех основных социальных программ, осуществляемых этими фондами.

Правильность организации учета и налогообложения расчетов по ЕСН на предприятии должна обеспечить достаточное финансирование мероприятий по государственному пенсионному и социальному обеспечению и медицинскую помощь.

Роль и значение данного налога велико. Само название налога и направленность использования средств говорит о том, с его помощью решаются насущные проблемы жизнедеятельности народа и конкретно каждого человека.

От того, как будут аккумулироваться средства, взимаемые через ЕСН во многом зависит достижение основных целей проводимых в стране реформ и смягчение возникающих острых проблем социального характера, в том числе таких как: обеспечение достойной пенсии, стимулирование эффективной демографической политики, включая рост продолжительности жизни нации за счет проведения своевременной квалифицированной медицинской помощи, создание условий для нормального трудового процесса и отдыха.

Решение социальных проблем в стране связано с дальнейшим ростом специальных бюджетных социальных фондов, что может быть достигнуто за счет установления единых ставок платежей в ЕСН независимо от размера получаемого дохода (налогооблагаемой базы).

Если попытаться ввести единую ставку платежей по ЕСН независимо от размера дохода создается предпосылки для снижения верхнего предела ставки без ущерба формирования самих специальных бюджетных социальных фондов

Снижение налоговой нагрузки приведёт к снижению себестоимости продукции (работ, услуг) в этом секторе экономики, росту прибыли и увеличению налоговых поступлений в бюджет. Одновременно, появление дополнительных средств у производителя расширит возможности инвестирования нового производства или его реконструкции и расширения.

Но уже сегодня, исходя из положительных результатов проделанной работы, можно смело сказать: введение единого социального налога - правильный и обоснованный шаг. При внесении взвешенных законодательных поправок единый социальный налог максимально способен показать свою эффективность и жизнеспособность, а это в интересах и государства, и налогоплательщика, и граждан.

Вместе с тем, изложенные в работе подходы к проблемам использования налоговых ставок и поступлений налоговых платежей по ЕСН не снимает необходимость их дальнейшего исследования.

Однако в настоящее время продолжают вестись дискуссии о возможной реструктуризации ЕСН. Цели, поставленные при снижении ставок налога, в настоящее время не достигнуты. То есть зарплата из тени не вышла, в ПФР наблюдается нехватка средств, администрирование неэффективно.

Список литературы

1. Конституция Российской Федерации

2. Бюджетный кодекс Российской Федерации. - М.: ТК Велби, Изд-во Проспект, 2008. -256 с.

3. Налоговый кодекс Российской Федерации: В двух частях. -1-е изд. - М: «Ось-89», 2008. -720 с.

4. Федеральный закон РФ от 27.12.91г. № 2118-l «Об основах налоговой системы в Российской Федерации».

5. Федеральный закон от 24.07. 1998 года № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний».

6. Федеральный закон от 28 июня 1991 г № 1499-1 «О медицинском страховании граждан в Российской Федерации»Федеральный закон от 05.08. 2000 года №118-ФЗ «О введении в действие части второй налогового кодекса Российской Федерации и внесении изменений в некоторые законодательные акты Российской Федерации о налогах».

7. Федеральный закон РСФСР от 22.11. 1990года №340-1 «О государственных пенсиях».

8. Постановление Верховного Совета РСФСР от 22.12. 1990 года № 442-1 «Об организации пенсионного Фонда». (в ред. от 12.10. 2006 года)

9. Постановление Верховного Совета РФ от 27.12. 1991 года № 2122-1 (в ред. от 5 августа 2000г).

10. Миляков Н.В. Финансы: Курс лекций. - М.: ИНФРА-М, 2007

11. Финансы. Денежное обращение. Кредит: Учебник для вузов / Под ред. Л.А. Дробозиной. - М.: Финансы: ЮНИТИ, 2007.

12. Юткина Т.Ф. Налоги и налогообложение: Учебник. Изд.3-е, перераб. и доп. - М.: ИНФРА-М, 2008.

13. Роик, В.Д. Социальный налог: судьба социального страхования в России? // Экономист, 2007, №1, с. 20.

14. Государственные и муниципальные финансы / Под ред.Г.Б. Поляка. - М.: ЮНИТИ, 2004.

15. Губанов С. Политика нового этапа: цель и средство. // Экономист, 2006, №11, с.8.

16. Борзунова, О.А. Правовые вопросы совершенствования налоговой системы/ О.А. Борзунова // Финансы. - 2005. - №7. - С.34-36.

17. 14. Вайцеховская А.Я. Налоговый и финансовый учет. // ЭКО – 2007. – №12. – С.27-34.

18. Черник Д.Г. Налоги: учебное пособие. М.: Финансы и статистика, 2005. – 278 с.

19. Глухов В.В., Дольдэ И.В. Налоги. Теория и практика. СПб: Специальная литература, 2006. – 458 с.

20. «Налоговые Вести» № 20, 17 июля 2007 года.

21. Шульгин С.Н. Реформирование налоговой системы // Российский налоговый курьер. – 2008. – №1. – С.2-6.

22. Васильева Т.В. «Оздоровление за счет средств ФСС России» Российский налоговый курьер, 2006, №10.

23. Черник Д.Г. Налоги: учебное пособие. М.: Финансы и статистика, 2005. – 278 с.

Приложение №1

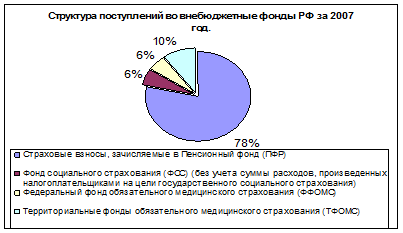

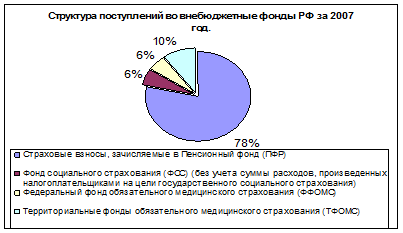

Диаграмма 2. Структура поступлений в основные внебюджетные фонды РФ в 2007 году.

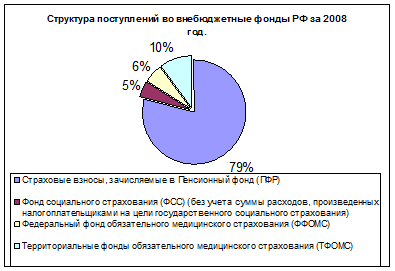

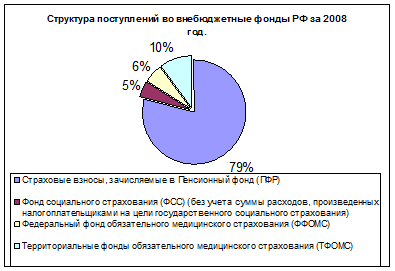

Диаграмма 3. Структура поступлений в основные внебюджетные фонды РФ в 2008 году.

Приложение №2

Таблица 1.

| Налоговая база на каждого отдельного работника нарастающим итогом с начала года

| Федеральный бюджет (в том числе ПФР)

| Фонд социального страхования Российской Федерации

| Фонды обязательного медицинского страхования

| ИТОГО:

|

| Федеральный фонд обязательного медицинского страхования

| Территориальный фонд обязательного медицинского страхования

|

| До 280 000 руб.

| 20,0%

| 2,9%

| 1,1%

| 2,0%

| 26,0%

|

| от 280 001 рублей до 600 000 руб.

| 56 000 руб. + 7,9% с суммы, превышающей

280 000 руб.

| 8120 руб. + 1,0% с суммы, превышающей 280 000 руб.

| 3080 рублей + 0,6% с суммы, превышающей 280 000 руб.

| 5600 руб. + 0,5% с суммы, превышающей 280 000 руб.

| 72,800 руб. +10% с суммы, превышающей

280 000 руб.

|

| Свыше

600 000 руб.

| 81280 руб. + 2,0%* с суммы, превышающей.

600 000 руб.

| 11 320 руб.

| 5000 руб.

| 7200 руб.

| 104800 руб. + 2,0% с суммы, превышающей 600 000 руб.

|

Содержание

Введение......................................................................................................... 3

Глава 1. Значение налогов в доходах бюджета........................................ 5

1.1. История формирования социальных внебюджетных фондов........... 8

1.2. Единый социальный налог как источник формирования социальных внебюджетных фондов................................................................................ 12

Глава 2. Порядок формирования социальных внебюджетных фондов 15

2.1. Средства, поступающие на формирование фондов......................... 19

2.2. Роль ЕСН в формировании социальных внебюджетных фондов.... 21

Заключение.................................................................................................. 24

Список литературы...................................................................................... 27

Приложение №1............................................................................................ 29

Приложение №2............................................................................................ 30

Введение

Взимание налогов – одно из основных условий существования государства, развития общества на пути к экономическому и социальному процветанию. Налоги появились с разделением общества на классы и возникновением государства, как взносы граждан, необходимые для содержания государственного аппарата.

В целях преодоления негативных последствий воздействия налогов на развитие экономики возникла объективная необходимость в анализе структуры и динамики налоговых доходов в бюджете страны.

Сегодня остро стоит вопрос о необходимости формирования налоговых доходов.

Налоги важнейшая форма аккумуляции бюджетом денежных средств. Без налогов нет бюджета; поддержание эластичности налоговой системы – непременное условие сбалансированности государственной казны.

Сущность налогообложения заключается в прямом изъятии государством определенной части валового общественного продукта в свою пользу для формирования бюджета, то есть централизованных финансовых ресурсов государства.

Связь бюджета и налогов имеет двухсторонний и неразрывный характер. Налоги как основной элемент доходов бюджета обеспечивают финансирование всей структуры и его расходных статей.

К числу наиболее сложных экономических проблем выдвинулась проблема формирования налоговых доходов, не допустить их уменьшения, поиск факторов, оказывающих влияние на них. Решение таких проблем имеет принципиальное научное и практическое значение для построения стабильной бюджетной и налоговой системы, поэтому выбранная тема курсовой работы является актуальной.

Актуальность выбранной темы состоит и в том, что в условиях рыночных отношений налоговая система является одним из важнейших экономических регуляторов, основой финансового механизма государственного регулирования экономики и именно от количества налоговых платежей зависит благосостояние граждан. Действительно, бюджетный дефицит, государственный долг побуждает государство усилить налоговое бремя, увеличить налогообложение, уменьшить финансирование всех секторов экономики, сократить статью расхода на медицину, образование и так далее. С другой стороны достаток бюджетных средств (бюджетный профицит) позволяет увеличить финансирование как государственного, так и частного сектора экономики, увеличить трансфертные отчисления, а так же отчисления в социальные внебюджетные фонды. Именно налоговая система в настоящее время является главным предметом дискуссий о путях и методах ее реформирования.

Объектом исследования является единый социальный налог в доходах федерального бюджета.

Целью работы является анализ состава и структуры налоговых доходов федерального бюджета, определение факторов, от влияния которых зависит объем поступлений в социальные внебюджетные фонды в анализируемый период налоговых доходов.

В соответствии с целью в работе поставлены следующие задачи:

изучение налоговых доходов федерального бюджета в части поступления ЕСН;

определение основных проблем и направлений совершенствования по взиманию ЕСН.

Курсовая работа состоит из введения, двух глав, заключения, списка использованной литературы и приложений.

Глава 1. Значение налогов в доходах бюджета

Проблема понимания природы налогов обусловлена тем, что налог - понятие не только экономическое, правовое, социальное, философское и историческое, но и понятие финансовой науки, жестко связанное с категорией "государство".

Налоги, являясь экономической категорией, имеют глубоко исторический характер. Они менялись вместе с развитием государства.

В современном понимании налог - это обязательный, безвозмездный платеж, взимаемый с организаций и граждан в форме отчуждения принадлежащих им на правах собственности, хозяйственного ведения или оперативного управления денежных средств в бюджет и внебюджетные фонды в определенных законом размерах и в установленные сроки в целях финансового обеспечения государства и его территориальных образований.

Признаками налога являются:

императивность, которая означает, что субъект налога не вправе отказаться от возложенной на него обязанности безвозмездно внести часть своего дохода (согласно закону), а в случае невыполнения обязанности последуют определенные законом санкции по ее принудительному изъятию;

смена формы собственности дохода, которая означает, что часть дохода субъекта безвозмездно переходит в собственность государства (субъекта федерации, местного самоуправления), обезличивается и используется государством по своему усмотрению;

безвозвратность и безвозмездность передаваемой части дохода, которые означают, что отданная часть дохода не возвратится субъекту налога и он не получит никаких прав, в том числе права на участие в распределении отданной части своего дохода;

легитимность, которая означает не только признание налогов на основе законодательного права, но и их взимание только с законных операций.

Налоги как экономическую категорию, следует рассматривать с точки зрения их места в экономической системе, их сущности, назначения, построения системы налогообложения, определения структуры налогов и их взимания с субъектов налога (налогоплательщиков).

Налоги исторически являются одним из основных источников формирования бюджета любого государства и одним из методов мобилизации денежных средств на переустройство государства и общества. По своей сути налоги являются одним из самых доходных источников накопления казны, которые, во-первых, безвозмездно изымаются государством у налогоплательщиков и, во-вторых, поступая в бюджет, являются той его частью, на которую государство не затрачивает средств. Социально-экономическая природа налогов, их назначение и влияние на экономическую и политическую жизнь государства определяются государственным строем и политикой, проводимой властью. Налоги с социальной точки зрения являются средством эксплуатации общества и по своей сути выступают одним из элементов грабежа (безвозмездно изымается часть дохода). Особенно это характерно в условиях возрастания налогового бремени (увеличение числа налогов, расширение круга налогоплательщиков, расширение налоговой базы, повышение налоговых ставок и так далее).

С точки зрения формирования бюджетов (федерального, субъектов федерации и местных), налоги - есть необходимая экономическая составляющая, обеспечивающая решение задач (функций), возлагаемых на государство, а именно:

удовлетворение общественных потребностей на содержание аппарата управления, органов безопасности, обороны, правопорядка, решение социальных проблем и так далее;

регулирование экономической деятельности субъектов хозяйствования и развитие инфраструктуры;

решение вопросов освоения новых технологий, программ и производств;

обеспечение международных договорных обязательств и т.д.

Функции налогов заложены в их сущности, проявляющиеся в способе действий или непосредственно через их свойства. Налогам свойственны две основные функции:

фискальная;

экономическая или регулирующая.

Фискальная функция - предполагает, что налоги являются доходом государства и формируют основную доходную часть бюджетов различных уровней государственной власти. Фискальная функция налогов является главной, основополагающей, т. к. именно она формирует основную часть бюджета.

Экономическая или регулирующая функция налогов заключается в воздействии налогов на общественно-экономические отношения в государстве. Именно налоги оказывают влияние на платежеспособный спрос, предложение и ресурсоснабжение. Они создают или разрушают экономические условия, то есть регулируют рыночные отношения в государстве.

Вместе с тем налоги - одно из основных противоречий между налогоплательщиком как субъектом налога или обществом в целом, с одной стороны, и государственной властью, с другой стороны, в основе которого лежит принцип принудительного изъятия части дохода субъекта налога, приводящего к ухудшению его материального положения и порождению социального неравенства между различными группами налогоплательщиков (граждан в целом).

Иначе, изъятие части дохода у субъекта налога приводит к возникновению противоречия между потребностями государства в увеличении налоговых доходов в целях формирования бюджета и выполнения им своих функций и нежеланием налогоплательщиков безвозмездно отдавать часть своих доходов, ухудшающих их материальное положение. Данное противоречие является основным при формировании налоговой системы и принятии законодательной налоговой базы любым государством. Это противоречие внешнее по отношению к самой налоговой системе. Существуют и внутренние противоречия, заложенные в самой структуре налоговой системы.

Структура налоговых доходов государства.

Бюджетная система Российской Федерации состоит из бюджетов следующих уровней:

федеральный бюджет и бюджеты государственных внебюджетных фондов РФ;

бюджеты субъектов РФ и бюджеты территориальных государственных внебюджетных фондов;

местные бюджеты, в том числе:

бюджеты муниципальных районов, бюджеты городских округов, бюджеты внутригородских муниципальных образований городов федерального значения Москвы и Санкт-Петербурга;

бюджеты городских и сельских поселений. [1]

Еще раз необходимо отметить высокую роль налогов в формировании доходной базы государственного бюджета, и, соответственно, и необходимость особо обязательной работы государства по установлению порядка и механизма их взыскания.