По данным источника информации, был опубликовал очередной рейтинг лучших банков. В рейтинге по итогам 2007 года приняли участие 100 коммерческих банков.

Анализируя эти рейтинги по величине собственного капитала и величине активов можем увидеть, что СберБанк России занимает лидирующие позиции по данным двух рейтингов.

Проанализировав данные рентабельности активов получили среднюю величину активов, равную 3,08% для 100 банков.

Для того чтобы посчитать коэффициенты ROA и ROE выберем 10 банков из имеющихся списков рейтингов:

Табл. 4. Анализ показателей ROA и ROE крупнейших российских банков, на 1 января 2008 года

| Наименование банка

| ROA, %

| ROE, %

|

| СБЕРБАНК

| 3,7

| 28,5

|

| ВТБ

| 2,4

| 10

|

| ГАЗПРОМБАНК

| 2,5

| 20,8

|

| БАНК МОСКВЫ

| 2,6

| 28,9

|

| УРАЛСИБ

| 1,5

| 13,6

|

| МДМ БАНК

| 4

| 30,8

|

| РУССКИЙ СТАНДАРТ

| 5,2

| 40

|

| УРСА БАНК

| 2,4

| 8,3

|

| БАНК ВОЗРОЖДЕНИЕ

| 2,9

| 26,4

|

| БАНК САНКТ-ПЕТЕРБУРГ

| 3,6

| 30

|

По данным таблицы наименьшее значение показателя ROA у Уралсиб банка. Это говорит о том, что банк неэффективно использует свои активы.

Сбербанк не теряет свои позиции и держится на первом месте, на уровне 3,7%. Это говорит о нормальной налаженной работе банка, эффективном использовании своих активов и получении прибыли от операций.

Анализируя показатель рентабельности капитала (ROE), можно заметить что на последнем месте находится Урса Банк, а на первом МДМ Банк.

Чем выше данный коэффициент, тем выше прибыль, приходящаяся на акцию, и тем больше размер потенциальных дивидендов.

2.2 Анализ рентабельности зарубежного банка на примере Банка Австрии «Кредитанштальт»

Банк Австрия Кредитанштальт является акционером «ЮниКредит Банк». Анализируя деятельность Банка Австрия Кредитанштальт (ВА-СА) можно сказать, что Банк в первом полугодии 2007 года продолжил демонстрировать уверенные темпы роста. Свой вклад в эти результаты внесли все подразделения банка. Значительно улучшились показатели бизнеса в Австрии.

В первом полугодии 2007 чистая прибыль ВА-СА после налогообложения выросла на 76,1 процента до 1 208 млн. евро (первое полугодие 2006: 686 млн. евро (проформа)). Коэффициент ROE после налогообложения составил 18,7 процента. Коэффициент соотношения издержек к доходам, на уровне 48,9 процента, впервые опустился ниже 50-процентной отметки (первое полугодие 2006: 57,7 процента).

Данные из отчета о прибылях и убытках говорят о том, что чистый процентный доход ВА-СА в первом полугодии 2007 вырос на 16,2 процента до 1838 млн. евро (2006: 1 582 млн. евро). Чистый комиссионный доход также продемонстрировал рост – на 17,6 процента до 1054 млн. евро (2006: 897 млн. евро). Чистый торговый доход составил 224 млн. евро, что на 28,7 процента ниже аналогичного показателя прошлого года (2006: 314 млн. евро).

Операционные издержки сократились на 3,7 процента до 1 584 млн. евро (2006: 1 645 млн. евро). Таким образом, операционная прибыль ВА-СА составила 1 657 млн. евро, увеличившись по сравнению с прошлым годом на 37,5 процента (2006: 1 205 млн. евро). Чистые расходы на обесценение кредитов, а также формирование резервов по гарантиям и обязательствам составили 208 млн. евро, что сопоставимо с показателем прошлого года (2006: 205 млн. евро).

Прибыль до налогообложения составила 1528 млн. евро, что на 53,2 процента выше аналогичного показателя прошлого года (2006: 997 млн. евро). Консолидированная прибыль после налогообложения увеличилась в первом полугодии 2007 на 76,1 процента до 1208 млн. евро (2006: 686 млн. евро).

На основе данных результатов были рассчитаны следующие финансовые показатели:

· Рентабельность собственных средств (ROE) до налогообложения составила 22,6 процента

· Рентабельность собственных средств (ROE) после налогообложения составила 18,7 процента

· Отношение издержек к доходу улучшилось до 48,9 процента (2006: 57,7 процента)

· Отношение рисков к доходам улучшилось с 13 процентов до 11,3 процента

· Показатель достаточности капитала первого уровня (Tier I) составил 10,4 процента; общая достаточность капитала составила 13,5 процента.

ВА-СА ведет учет результатов деятельности в рамках пяти Управлений: Розничные услуги, Private Banking и управление активами, Корпоративные услуги, Рынки и инвестиционные банковские услуги, и Центральная и Восточная Европа (ЦВЕ). Банк также учитывает результаты деятельности своего Корпоративного Центра.

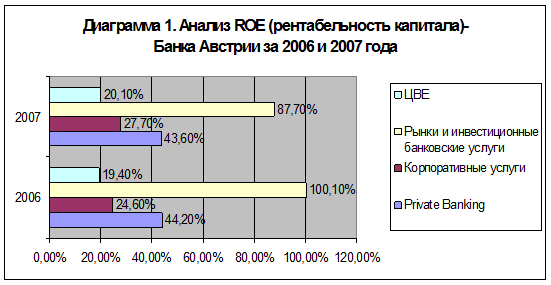

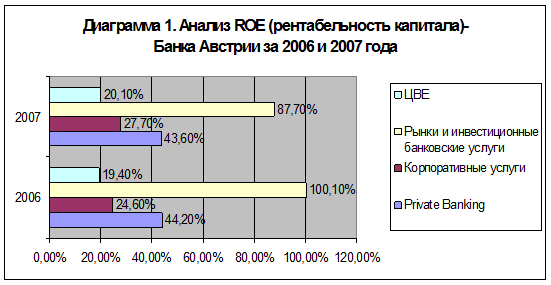

Рассматривая результаты деятельности Банка Австрии «Кредитанштальт» в этих направлениях можем получить следующие данные:

В первом полугодии 2007 прибыль до налогообложения Управления розничных услуг составила 72 млн. евро (2006: убытки до налогообложения в 7 млн. евро), продолжая, таким образом, положительную тенденцию в этом сегменте. Данные результаты были достигнуты в рамках двухлетней программы, которая позволила банку существенно усилить свои позиции в клиентских взаимоотношениях, а также, например, сфокусироваться на таких продуктах, как гарантии, в своей деятельности с ценными бумагами. Коэффициент ROE до налогообложения достиг 14 процентов, отношение издержек к доходу составило 73,5 процента (2006: 83,9 процента).

Прибыль до налогообложения Управления Private Banking и управление активами в первом полугодии 2007 составила 44 млн. евро, что на 27,3 процента превышает аналогичный показатель прошлого года (2006: 34 млн. евро). Коэффициент ROE до налогообложения составил 43,6 процента (2006: 44,2 процента), отношение издержек к доходу составило 52,5 процента (2006: 58,6 процента).

Рост прибыли до налогообложения Управления Корпоративных услуг в первом полугодии 2007 составил 9,1 процента до 323 млн. евро (2006: 296 млн. евро). Коэффициент ROE до налогообложения составил 27,7 процента (2006: 24,6 процента), отношение издержек к доходу составило 37,0 процента (2006: 40,5 процента). Управление Корпоративных услуг – наряду с Управлением Рынков и Инвестиционных банковских услуг – получает существенные преимущества активной кооперации в рамках Группы UniCredit, преимущественно, но не ограничиваясь, транснациональными операциями. В 2006 году компания CA IB Corporate Finance Beratungs GmbH была частью Управления Корпоративных услуг. В 2007 году она была переведена в управление Рынков и Инвестиционных банковских услуг.

Прибыль до налогообложения Управления Рынков и Инвестиционных банковских услуг достигла 187 млн. евро, что составляет рост в 21,1 процента (2006: 155 млн. евро). Коэффициент ROE до налогообложения составил 87,5 процента (2006: 100,1 процента), отношение издержек к доходу составило 37,5 процента (2006: 33,7 процента).

Управление ЦВЕ продемонстрировало рост прибыли до налогообложения в 77,6 процента до 679 млн. евро (2006: 383 млн. евро), одной из причин чему стало расширение границ бизнеса. Коэффициент ROE до налогообложения составил 20,1 процента (2006: 19,4 процента), отношение издержек к доходу составило 50,2 процента (2006: 51,7 процента).

Объединение банков ЦВЕ, входящих в Группу UniCredit (за исключением рынков Польши) в Управление ЦВЕ значительно расширило границы деятельности ВА-СА в регионе. До интеграции в Группу UniCredit ВА-СА контролировал банковскую сеть в 10 странах, включая Польшу, объем бизнеса которой достигал 40 млрд. евро. Сегодня сеть охватывает 15 стран и ее совокупные активы составляют порядка 80 млрд. евро. На сегодняшний день это крупнейшая банковская сеть в центральной и восточной Европе.

Кроме того, ВА-СА завершил сделки по приобретению институционального бизнеса российского брокерского дома «Атон» и остающегося акционерного капитала ЮниКредит Банка. Общая стоимость покупки «Атон» составила 424 млн. долларов США (около 307 млн. евро по текущему обменному курсу). Данная сделка позволила Группе UniCredit войти в число пяти крупнейших инвестиционных банков России и занять значимые позиции в таком сегменте, как торговля акциями и бумагами с фиксированным доходом, а также в сфере предоставления консалтинговых услуг по корпоративному финансированию.

Анализируя Бухгалтерский баланс банка можем проследить, что совокупные активы выросли на 31,6 процента до 203,0 млрд. евро по сравнению с показателем на конец 2006 года (на 31 декабря 2006: 154,3 млрд. евро). Рост с учетом коррекции (проформа) составил 6,1 процента (2006: 191,4 млрд. евро).

Активы: финансовые (торговые) активы выросли на 3,6 процента до 17,3 млрд. евро (2006: 16,7 млрд. евро). Кредиты и средства в кредитных организациях составили 46,6 млрд. евро, увеличившись на 43,4 процента (2006: 32,5 млрд. евро). Кредиты клиентам выросли на 30,6 процента до 104,6 млрд. евро (2006: 80,1 млрд. евро).

Пассивы: средства кредитных организаций увеличились на 25,4 процента до 60,6 млрд. евро (2006: 48,3 млрд. евро). Средства клиентов выросли на 54,1 процента до 84,7 млрд. евро (2006: 55,0 млрд. евро). Долговые расписки, включая бонды, выросли на 1,9 процента до 25,8 млрд. евро (2006: 25,3 млрд. евро). Собственные средства увеличились на 41,1 процента до 14,3 млрд. евро (2006: 10,1 млрд. евро).

На 30 июня 2007 года штат ВА-СА насчитывал 49 192 сотрудников, что на 28 105 больше, чем в предыдущем году (31 декабря 2006: 21 087 сотрудников). За данный период количество отделений увеличилось на 1 214 до 2 284 (2006: 1070). Данный рост является результатом перевода банковской деятельности подразделений UniCredit и HVB в ЦВЕ в управление ВА-СА.

Анализируя деятельность ВА-СА по 4 направлениям, получим следующую диаграмму, по которой можно проследить динамику изменения коэффициента ROE до налогообложения за два года.

Коэффициент прибыльности банка на капитал (ROE) – показывает эффективность работы банка-контрагента с точки зрения его акционеров.

Чем выше этот коэффициент, тем выше прибыль, приходящаяся на акцию, и тем больше размер потенциальных дивидендов.

В нашем случае, наибольшее значение этого показателя достигается в 2006 году в сфере рынка и инвестиционных банковских услуг.

Во второй главе были рассмотрены такие важные вопросы как обзор текущего состояния рентабельности коммерческого банка, также был рассмотрен пример зарубежного банка, подсчитаны и проанализированы некоторые его коэффициенты.

Были рассмотрены рейтинги банков по величине собственного капитала и величине активов, посчитаны коэффициенты ROA и ROE.

3. Анализ деятельности коммерческого банка на примере «ЮниКредит Банк»