ОАО "НОМОС-Лизинг" было создано в сентябре 2003 г., как коммерческая организация, основным видом деятельности которой является предоставление лизинговых услуг на российском рынке. Учредителем компании выступил акционерный инвестиционно-коммерческий банк Новая Москва, входящий в список тысячи крупнейших банков мира и занимающий 18-ую позицию среди крупнейших банков Центральной и Восточной Европы, с целью дальнейшего развития лизинговой деятельности, осуществляемой банком в течение нескольких лет. Участие "НОМОС-БАНКа" (ЗАО) в лизинговой деятельности позволяет активно привлекать к финансированию лизинговых проектов такие кредитные агентства, как: Export-Import Bank (США), Hermes (Германия), EGAP (Чехия), KUKE (Польша).

Приоритетными направлениями деятельности ОАО "НОМОС-Лизинг" являются:

лизинг автотранспортных средств;

лизинг строительной техники и оборудования;

лизинг недвижимости.

ОАО "НОМОС-Лизинг" предлагает своим клиентам следующие виды операций:

финансовый лизинг (в том числе возвратный) машин и оборудования;

структурирование сложных лизинговых сделок, согласование условий сделки между участниками лизингового проекта;

подготовка пакета документов по лизинговой сделке, в том числе с зарубежными контрагентами;

консультации клиентов по налогообложению и бухгалтерскому учету в области лизинговых сделок, в рамках контракта;

осуществление страхования и регистрации предмета лизинга.

За время своей деятельности, группа компаний показывает устойчивый рост финансовых активов, привлекая как российское, так и западное финансирование. С 2002 по 2005 год компания "НОМОС - лизинг" (Группа компаний "Балтийский лизинг") увеличила уставный капитал с 1,5 до 15 млн. руб. В 2002 году группа компаний "Балтийский лизинг" одна из первых лизинговых компаний получила кредит от Международной Финансовой Корпорации (IFC) - инвестиционной группы Всемирного банка. На протяжении нескольких лет компания зарекомендовала себя как надежный партнер западного инвестора, что в настоящий момент отражается в положительной динамике переговоров о продолжении сотрудничества.

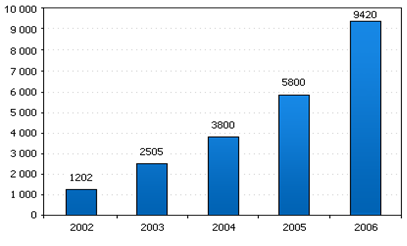

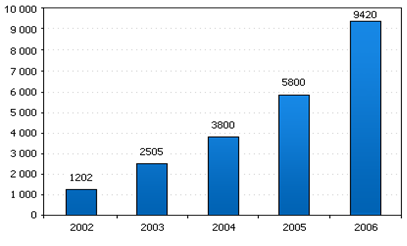

Следуя рекомендациям ведущих финансовых аналитиков, группа компаний "НОМОС - лизинг" активно увеличивает объем собственного капитала. Так в 2002 году размер капитала составил 1 202 тыс. долл. США, в свою очередь уже в 2004 году он достиг 3 800 тыс. долл. США, а по итогам 2005 года составил сумму эквивалентную 5 800 тыс. долл. США.

Рис.3.1 - Собственный капитал "Номос-лизинг"

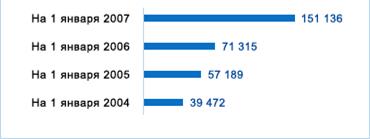

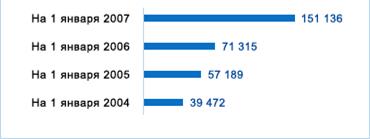

Рис.3.2 - Лизинговый портфель (тыс. долл. США)

Лизинговая группа "НОМОС-БАНКа" (ранее Группа компаний "Балтийский лизинг") является одним из активных участников инвестиционного рынка: было проведено более 3800 лизинговых операций по заявкам предприятий различных сфер деятельности. По итогам 2006 года компанией заключено договоров лизинга на сумму 260 млн. долл. США. На начало 2007 года лизинговый портфель составил 2 436 договоров лизинга.

По результатам рейтинга журнала "Финанс" Лизинговая группа "НОМОС-БАНКа" заняла девятое место среди крупнейших лизинговых компаний РФ по итогам 2006 года. В исследовании рейтингового агентства "Эксперт РА" по результатам 9 месяцев 2006 года Лизинговая группа "НОМОС-БАНКа" заняла тринадцатое место среди ведущих компаний лизинговой отрасли по объему реальных новых сделок.

По результатам Восьмого ежегодного аналитического проекта по исследованию развития рынка лизинговых услуг РФ за 2005 год, проведенных профессором высшей школы экономики Виктором Газманом, опубликованных в журнале "Лизинг ревю", группа компаний "Балтийский лизинг" заняла 22 место среди крупнейших лизинговых компаний и третье место по Санкт-Петербургу по стоимости договоров лизинга.

Лизинговая группа "НОМОС-БАНКа" является универсальной лизинговой компанией, работая во всех отраслях экономики. Приоритетными направлениями деятельности компании можно назвать:

лизинг строительной техники,

автотранспорта,

энергетического оборудования,

оборудования для лесопромышленного комплекса,

металлообработки,

пищевой и перерабатывающей промышленности,

машиностроения и полиграфии.

Рис.3.3 - Объем заключенных договоров в разрезе видов имущества за 2006 год

Рис.3.4 - Объем заключенных договоров в разрезе видов имущества за 2005 год

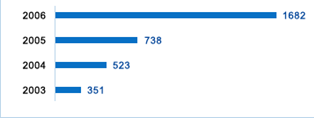

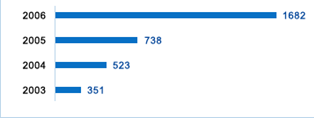

Рис.3.5 - Количество заключенных договоров за 2003 - 2006 годы

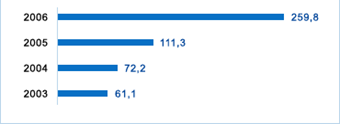

Одним из важнейших показателей лизинговой компании является стоимость заключенных договоров лизинга.

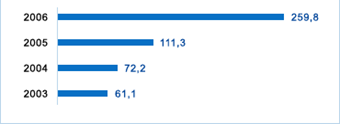

Рис.3.6 - Суммы заключенных договоров за 2003 - 2006 годы (млн. долл. США)

Основным источником финансирования лизинговых операций Лизинговой группы "НОМОС-БАНКа" являются кредиты НОМОС-БАНКА. Длительная история отношений группы компаний "Балтийский лизинг" и ОАО "Промышленно-строительный банк (Санкт-Петербург)" доказали, что в лице профессиональной лизинговой компании инвестор находит надежного партнера и компания обеспечивает целевое использование предоставляемых денежных средств, гарантируя доходность и возвратность вложений.

В своей работе для оплаты импортных контрактов, лизинговая группа "НОМОС-БАНКа" привлекает западное финансирование путём применения форфейтинговых схем. Это позволяет привлекать "длинные" деньги западных инвесторов и предлагать лизингополучателю выгодные условия на приобретение оборудования. Компанией также налажены партнерские отношения с ведущими зарубежными и отечественными производителями и поставщиками, что позволяет предложить своим клиентам современное оборудование по более привлекательным условиям лизинга.

Стараясь предложить своим клиентам максимально широкий спектр услуг Лизинговая группа "НОМОС-БАНКа" оказывает услуги по сертифицированной оценке оборудования, объектов недвижимости. Методики оценки были разработаны специалистами компании с учетом лучшего зарубежного опыта и требований Российского законодательства.

Своей главной задачей группа компаний "НОМОС - лизинг" ставит прозрачность бизнеса. С 1999 года компания осуществляет ежеквартальную трансформацию российской отчетности в МСФО. Аудитором группы компаний "Балтийский лизинг" с 1999 по 2000 год являлась компания KPMG, с 2001 года по настоящее время PricewaterhouseCoopers Audit.

В 2006 году Группа компаний "НОМОС - лизинг" продолжила курс на повышение финансовой устойчивости бизнеса. Важнейшей составляющей этого курса является поддержание оптимального уровня диверсификации кредитного портфеля при сохранении стратегического партнерства с одним из крупнейших банков России.

Стратегическим партнером группы компаний "НОМОС - лизинг" в 2006 году стал "НОМОС-БАНК", который входит в первую двадцатку ведущих банков России и имеет многолетний опыт работы в сфере инвестиций и лизинга.

Другими крупными партнерами группы компаний "НОМОС - лизинга" также являются - ОАО Внешторгбанк, IFC (Международная Финансовая Корпорация-Группа Всемирного Банка), ЗАО "Международный Московский банк", ОАО "Энергомашбанк" и ОАО "Урало-Сибирский Банк".

Группа компаний "НОМОС - лизинг" строит свою работу с инвестиционными институтами (российскими и зарубежными) на основе доверия и долговременного взаимовыгодного сотрудничества.

Основа для анализа кредитоспособности - набор субъективных (структура собственности, управление, промышленное положение) и аналитических (качество активов, финансирование, ликвидность, рентабельность, левередж, капитализация) факторов. И субъективные и аналитические факторы в равной степени важны для анализа, поскольку все они взаимосвязаны. Каждый критерий должен быть принят во внимание.

Субъективные факторы рассматриваются во всех общих кредитных исследованиях. Рейтинговые оценки формируются исходя из структуры собственности эмитента, характеристик кредитов, возможной величины рисков, связанных с арендуемым оборудованием, стратегии действий управления, а так же исходя из положения компании на рынке. В зависимости от конкретных обстоятельств вес субъективных факторов может сказываться положительно или отрицательно на общей оценке компании в рейтинге.

Структура Собственности: "Номос-Лизинг" анализирует коммерческие финансовые компании по "восходящей методике". После обзора бизнеса компании в целом, изучаются отдельные составляющие в структуре собственности. Условно, выделяют три типа структуры собственности: независимый, зависимый и свободный, но связанный обязательствами.

Структура собственности, как критерий рейтинга, непоказателен в оценке кредитоспособности независимой финансовой компании. Однако важно увидеть тенденцию изменения структуры собственности такой компании, обусловленную необходимостью наращивания дебиторской задолженности для увеличения прибыли с целью удовлетворения интересов инвесторов.

Остальные два вида структуры собственности представляют различные степени зависимости от головной компании. Структура собственности, как критерий рейтинга показателен в оценке кредитоспособности зависимых финансовых компаний. Кредитоспособность и активность участия головной компании по отношению к зависимой финансовой компании имеют равное значение. Во многих случаях существует соглашение между зависимой и головной компаниями, которое определяет степень зависимости. Наибольшим образом зависимость проявляется в соглашении безоговорочной гарантии долга дочерней компании родительской компанией. Изменяющиеся с течением времени: статус соглашения между зависимой и головной компаниями, финансовое положение головной компании, ее экономические интересы и намерения относительно действий финансового филиала - основные элементы анализа структуры собственности. Имелись случаи, в которых зависимая финансовая структура обладала большей кредитоспособностью, чем головная компания. В таких эпизодах "Номос-Лизинг" анализирует кредитоспособность исходя из любого существенного расхождения между показателями зависимой и головной компаний, также как и экономические показатели их обоих. Этот обзор помогает рейтинговому агентству быть уверенным в том, что действия зависимой компании не будут иметь негативного воздействия на более слабую в финансовом отношении головную компанию.

Управление: Изучение стратегии действий руководства компании - важный элемент в кредитном анализе. Результаты действий управляющих непосредственно сказываются на рассмотрении веса аналитических факторов. Поэтому управление представляется связующим звеном между аналитическими и субъективными факторами. Чтобы определить действительную эффективность стратегии управления рейтинговое агентство проводит рассмотрение аналитических факторов и использует эксплуатационную характеристику компании. Иногда, изучение управления компанией рассматривается как специфический способ, который помогает найти объяснение того, почему в некотором моменте времени отдельный аналитический фактор отклоняется от обычного значения для арендной индустрии или нормы для этой компании.

Важно оценивать качество группы управления компании. Главные критерии включают: величина опыта; унаследованные планы; качество второго уровня управления; как группа управления вписываться в организационную структуру; адекватность общего управления для родственных компаний; эффективность системы управления информацией. Обычно рейтинговые службы знакомятся с членами совета директоров для получения сведений об авторитетности управления компанией. Рейтинговые службы так же оценивают состав правления, чтобы определить качество директорского корпуса, его независимость, дальновидность и влияние на управление.

Промышленное Положение: Для рейтинговых служб важно определить положение компании в индустрии финансовых услуг вообще и внутри конкретных направлений бизнеса. Универсальность коммерческой финансовой компании может в перспективе поднять качество ведения бизнеса и увеличить способность изменить рынок. Однако, размер - не единственный показатель конкурентоспособности компании, хотя здесь имеется тесная взаимосвязь.

В то время как субъективные факторы - важная составляющая анализа, рассмотрение аналитических факторов обычно формирует рейтинг. В отношении лизинговых компаний анализ "Номос-Лизинг" концентрируется на четырех основных направлениях: качество активов; финансирование и ликвидность; эксплуатационная характеристика и рентабельность; левередж и капитализация. Учитывая особенности арендных отношений, определяющих стандарты кредитоспособности для лизинговых компаний и лизинговых разделов бизнеса финансовых компаний, анализ также оценивает стоимость компании, ее правовое регулирование и историческую принадлежность, экспертизу изменения рынка оборудования, определение дохода и формирование денежных потоков. В то время как все аналитические факторы тесно взаимосвязаны, качество активов, наверное, наиболее важно.

Качество активов.

"Номос-Лизинг" оценивает общеизвестные показатели качества активов. Существует общий подход в анализе лизинговых компаний. При этом различны акценты в анализе арендодателей, организующих капитальные аренды и арендодателей, специализирующихся на оперативных арендах.

Качество актива для лизинговых компаний, организующих капитальную аренду, измеряется на основании показателей компании по сравнению с ею равными, посредством анализа изменений величин просроченных платежей и средств, свободных от обязательств. В виду того, что все арендованное оборудование гарантировано, акцент анализа смещается в пользу оценки изменения величины средств, свободных от обязательств. Лизинговые компании, которые специализируются на финансировании малого бизнеса, часто имеют 1,50% -ное превышение величины средств, свободных от обязательств, над средней дебиторской задолженностью, в то время как для арендодателей строительного оборудования этот показатель обычно ниже 0,50%. На разность в уровне средств, свободных от обязательств, оказывают влияние качественные характеристики бизнеса арендатора, гарантии имущественным залогом, снижение вероятности восстановления права собственности на переданные в аренду активы и спрос на оборудование на вторичном рынке.

Для лизинговых компаний, специализирующихся на оперативных арендах, вычисления качества актива менее точны ввиду сложности определения величины средств, свободных от обязательств. Такие лизинговые компании могут ускорять амортизацию оборудования в случае его повреждения, устаревания, или недостатка ликвидационной стоимости. Для наиболее точного определения величины средств, свободных от обязательств у лизинговых компаний, специализирующихся на оперативных арендах, "Номос-Лизинг" пересматривает нормативы использования и ставки амортизации оборудования, а также ставки валового дохода перед амортизацией и погашением долга (EBITDA) в течение пятилетнего периода. Кроме того, для определения истинного финансового состояния лизинговой компании, специализирующийся на оперативных арендах, "Номос-Лизинг" сравнивает ее ставки амортизации оборудования с нормами амортизации для данной промышленными. Значительные расхождения в уровнях этих ставок могут указывать на проблемы в качестве лизингового портфеля.

Анализ арендаторов: По возможности, рейтинговые агентства принимают в расчет риск клиента лизинговой компании. Этот обзор включает оценку производства клиента и его деловых связей. В некоторых отраслях промышленности, спрос на оборудование значительно изменяется на протяжении полного производственного цикла. Лизинговая компания может быть вынуждена принять оборудование, возвращаемое арендаторами в течение периодов циклических спадов. Размер и серьезность колебаний в спросе на оборудование может иметь прямые последствия на качестве активов лизинговой компании и эксплуатационной характеристике оборудования. Это особенно актуально для тех лизинговых компаний, которые специализируются на краткосрочных оперативных арендах. Например, в индустрии грузовых автомобильных перевозок большое количество компаний приобретают оборудование на условиях краткосрочных оперативных аренд, чтобы ликвидировать дефицит спроса в пиковые периоды производственных циклов. Когда спрос понижается, оборудование, финансируемое более дорогими оперативными арендами, возвращается раньше, чем оборудование, финансируемое в соответствии с договорами капитальной аренды или долгосрочными оперативными арендами.

Оборудование и изменение рынка: Тип оборудования важен в смысле концентрации гарантий имущественным залогом, риска устаревания оборудования и спроса на вторичном рынке. Если оборудование возвращается лизинговой компании по истечении срока аренды, то впоследствии необходимо вторичное размещение оборудования другим арендаторам или его реализация. Рейтинговая служба распознает, сколь значимо изменяется вторичный рынок данного вида оборудования и каковы последствия этих изменений на стоимости имущественного залога.

Финансирование: Лизинговые компании используют такие же стратегии финансирования, что и другие коммерческие финансовые компании. Большие лизинговые компании с инвестиционной направленностью финансируют проекты, имитируя векселя и используя среднесрочные и долгосрочные кредиты. В приоритетных направлениях бизнеса, эти компании также используют для финансирования секьюритизацию активов.

Меньшие по размеру и компании, обслуживающие заемщиков среднего и невысокого класса, используют краткосрочные кредиты, обычно продлеваемые на предоставленных кредитных линиях, долгосрочные кредиты, связанные с секьюритизацией активов и частичную аренду. "Номос-Лизинг" оценивает управление фондами лизинговой компании, включая процентную ставку, промежутки в сроках арендных платежей и способы страхования от возможных потерь. Лизинговые компании должны иметь надежную cтратегию финансирования. Производные ценные бумаги (деривативы) должны использоваться строго для целей страхования от потерь.

Ликвидность: Поскольку секьюритизация активов понизила барьеры для входа в арендный сектор, ликвидность стала предельным детерминантом будущей жизнеспособности каждой лизинговой компании.

Оценка показателей ликвидности лизинговой компании - одно из наиболее важных рассмотрений в рейтинговом процессе. Кроме качества активов, недостаток ликвидности - основная причина для умалчивания значений по лизинговой компании. Ликвидность баланса прежде всего обеспечивается рассчитываемым денежным потоком, сгенерированным из выплат по арендным договорам и финансирования этих договоров. Суммарный денежный поток, сгенерированный из арендных платежей непосредственно связан с содержанием арендного договора. Однако оценка ликвидационной стоимости, установленная для арендованного оборудования, может быть пересмотрена. Если ликвидационная стоимость чрезмерно оптимистична, денежный поток, сгенерированный арендными платежами не будет достаточен для того, чтобы обслужить требования по выплате капитального долга арендодателя. Это приведет к увеличению норм амортизации и, следовательно, понизит величину чистого дохода.

Эксплуатационная характеристика лизинговой компании - важное рассмотрение в оценке кредитоспособности. Например, "Номос-Лизинг" рассматривает уровень рентабельности, во взаимосвязи с качеством дохода. Оба показателя важны в формировании способности лизинговой компании обслужить капитал и проценты, также как и брать дополнительные кредиты и выпускать акции, чтобы финансировать рост бизнеса.

Критерии определения дохода: для лизинговых компаний уникальны, проводя сравнение с другими финансовыми компаниями. Например, в отношении оперативных аренд, определяется общая величина оплаченных арендных обязательств (процент и капитал брутто), в противоположность подразумеваемой процентной составляющей в платежах по капитальной аренде. Изучается отражение использующихся методов амортизации оборудования на счетах прибылей и убытков арендодателей. Лизинговые компании, организующие капитальную аренду, определяют доход исходя из его приращения в течение срока аренды. Однако это не является строго обязательным, поскольку арендодатель закрывает сделку только после продажи оборудования. По истечении срока арендного договора, любое увеличение дохода или потери при продаже оборудования, относительно складывающийся остаточной стоимости, изменяет счет прибылей и убытков арендодателя.

Анализ Потока наличности - важная составляющая аналитического обзора "Номос-Лизинг" для лизинговых компаний, организующих оперативные аренды. "Номос-Лизинг" использует EBITDA для прогнозирования фактического денежного потока лизинговой компании. Процентное и денежное выражения EBITDA помогают определить эксплуатационные характеристики лизинговой компании на какое-то время и используются, для измерения покрытия капитального долга. Процентное выражение EBITDA может существенно измениться у лизинговых компаний, в зависимости от вида сдаваемого в аренду оборудования.

Измерение левереджа: Как часть оценки кредитоспособности лизинговой компании "Номос-Лизинг" использует три ключевых отношения левереджа: долг к собственным средствам; долг к материальной части собственных средств; и долг к EBITDA.

Отношение долга к собственным средствам исторически было основным показателем левереджа. Однако, отношение "долг к собственным средствам" имеет ограничения, наиболее явное из которых заключается в отсутствии дифференциации между видами активов и рисками, свойственными каждому виду актива. Кроме того, отношение "долг к собственным средствам" не принимает во внимание последствия секьюритизации и характеристики денежных потоков, свойственные лизинговой компании.

"Номос-Лизинг" также измеряет левередж, используя отношение долга к материальной части собственных средств. Отношение "долг к материальной части собственных средств" становится все более и более важным благодаря увеличенному уровню слияний и поглощений в арендной индустрии.

Капитализация: "Номос-Лизинг" анализирует уровень капитализации лизинговой компании, используя собственную модель. Кроме того, разработанная "Номос-Лизинг" модель для оценки капитала измеряет уровни рисков различных классов активов.