Курсовая работа

По дисциплине: «Организация исследований и разработок»

На тему:

«Оценка деятельности предприятия в строительной сфере»

Подготовила: студентка группы ЭУП – Д – 4 – 2

Кутепова К. А.

Проверил: Татарский Е.Л.

Москва, 2007

Содержание:

Введение............................................................................................................ 3

Глава 1. Методология анализа........................................................... 4

1.1. Порядок оценки финансового состояния............................................... 8

Глава 2. Анализ финансового состояния ООО «Темпобур» по итогам 2006 года......................................................................................... 11

Факторы, оказывающие влияние на деятельность ООО «Темпобур»:...... 17

Показатели деятельности ООО «Темпобур».............................................. 19

Список использованной литературы:........................................ 21

Приложение 1. Внешняя оценка финансового состояния......................... 22

Приложение 2. «Основные показатели»....................................................... 23

Приложение 3. «Модели прогнозирования банкротства»........................... 24

Приложение 4. «Модели кредитного рейтинга»........................................... 25

Приложение 5. «Методики ранжирования организаций»........................... 26

Введение.

Анализ в буквально означает разложение изучаемого объекта на части, элементы, на внутренне присущие этому объекту составляющие (мысленные или реальные). Анализ выступает в диалектическом, противоречивом единстве с понятием «синтез» – соединение ранее расчленённых элементов изучаемого объекта в единое целое.

Анализ – синтез, понимается как синоним всякого научного исследования. В любой отрасли научных знаний, в любой сфере человеческой деятельности (политической, социальной, культурно-бытовой и др.) обойтись без анализа-синтеза невозможно. Анализ – синтез как суть, как содержание и форма человеческого мышления комплексно изучается во множественном измерении и многими науками. Но анализ экономики, анализ хозяйственной деятельности и ее конечных результатов (во всех отраслях, во всех проявлениях) – область исключительно экономического анализа (в широком и узкопрофессиональном смысле).

Анализом в более широком смысле занимается теория экономического анализа; в профессиональном – экономический анализ хозяйственно – финансовой деятельности в соответствующих отраслях; в промышленности, сельском хозяйстве, строительстве, торговле, общественном питании и сфере социально – бытовых услуг и др.

Цель моей работы - анализ хозяйственной деятельности в строительстве.

Задачи, необходимые для достижения этой цели:

· Рассмотрение предприятия;

· Выявление факторов, оказывающих влияние на его развитие;

· Предложение мероприятий по повышению показателей деятельности предприятия.

Оборот денежных средств за 2006 год.

Остаток денежных средств на начало года составлял - 141 тыс. руб.;

Поступило за год - 43 614 тыс. руб.

Израсходовано за год - 43 640 тыс. руб.

Остаток на конец отчетного года составил - 115 тыс. руб.

Структура источников поступлений и расходов денежных средств достаточно стабильна. Основным источником денежных средств является оплата заказчиками выполненных работ (84% всех поступлений), кроме того, недостаточная платежеспособность предприятия потребовала привлечения заемных средств в виде займов, доля которых в общей сумме поступлений составила в 2006 г. 11%.

Использование денежных средств, прежде всего, было направлено на оплату субподрядных работ и приобретаемых товаров и услуг (68% всех расходов); 14% общих расходов было направлено на оплату труда.

Структура поступлений и расходов денежных средств за 2005-2006 г.г. Таблица 7.

Статьи поступлений и расходов

Удельный вес, %

| | 2005 г.

| 2006 г.

|

| 1

| Поступило денежных средств - всего

| 100%

| 100%

|

|

| в том числе

|

|

|

| 1.1.

| выручка от реализации работ, услуг,

| 89,7%

| 84,1%

|

| 1.2.

| выручка от реализации основных средств и иного имущества

| 0,0%

| 0,0%

|

| 1.3.

| выручка от продажи ценных бумаг и иных финансовых вложений

| 8,3%

| 0,8%

|

| 1.4.

| поступления от займов и кредитов, предоставленных другими организациями

| 0,0%

| 11,5%

|

| 1.5.

| прочие поступления

| 2,0%

| 3,6%

|

| 2

| Направлено денежных средств - всего

| 100,00%

| 100,00%

|

|

| в том числе

|

|

|

| 2.1.

| на оплату приобретенных товаров, оплату работ, услуг

| 52,7%

| 68,5%

|

| 2.2.

| на оплату труда и отчисления на социальные нужды

| 17,3%

| 14,3%

|

| 2.3.

| на расчеты по налогам и сборам

| 21,2%

| 7,2%

|

| 2.4.

| на приобретение объектов основных средств, доходных вложений в материальные ценности и нематериальных активов

| 0,0%

| 2,4%

|

| 2.5.

| погашение займов и кредитов

| 5,7 %

| 1,2%

|

| 2.6.

| прочие выплаты, перечисления

| 3,1%

| 6,4%

|

Приложение 1. Внешняя оценка финансового состояния.

| Пользователи

| Сфера экономических интересов в оценке

|

| Собственники

| Оценка целесообразности произведенных затрат и достигнутых финансовых результатов финансовой устойчивости и конкурентоспособности, возможностей и перспектив дальнейшего развития, эффективности использования заемных средств, выявление убытков, непроизводительных расходов и потерь, составление обоснованных прогнозов о финансовой состоятельности предприятия.

|

| Акционеры

| Анализ состава управленческих расходов и оценка их целесообразности, анализ формирования прибыли, анализ убытков, непроизводительных расходов и потерь, структурный анализ расходования прибыли на накопление и потребление, оценка эффективное и проводимой дивидендной политики.

|

| Банки и кредиторы

| Оценка состава и структуры имущества предприятия, анализ и оценка платежеспособности и финансовой устойчивости предприятия, оценка эффективности использования собственного и заемного капитала, анализ состава, структуры и соотношения дебиторской и кредиторской задолженности, оценка расчетов по ранее полученным краткосрочным и долгосрочным кредитам и займам.

|

| Поставщики и покупатели

| Оценка ликвидности текущих обязательств, наличие просроченной дебиторской и кредиторской задолженностей, анализ и оценка структуры оборотных активов, оценка платежеспособности и финансовой устойчивости.

|

| Налоговые инспекции

| Оценка достоверности данных о налогооблагаемой базе исчисления федеральных и местных налогов и их перечисления в бюджет

|

| Внебюджетные фонды

| Оценка достоверности информации о среднесписочной численности работающих предприятии и начисленного фонда оплаты труда, оценка своевременности расчетов с внебюджетными фондами.

|

| Инвесторы

| Оценка эффективности использования собственного и заемного капитала, дебиторской и кредиторской задолженностей, имущества предприятия, активов, анализ степени ликвидности погашения краткосрочных и долгосрочных обязательств, финансовой устойчивости, анализ и оценка эффективности долгосрочных и краткосрочных финансовых вложений за счет собственных средств предприятия.

|

| Наемная рабочая сила

| Оценка динамики объема продаж, затрат на производство продукции, выполнения производственных заданий и соблюдения трудового законодательства по оплате труда, предоставлению трудовых и социальных льгот за счет чистой прибыли предприятия.

|

Приложение 2. «Основные показатели».

1. Сумма хозяйственных средств = 300

2. Доля основных средств в активах = 120/300

3. Величина собственных оборотных средств = 290 – 230 – 690

4. Манёвренность собственных оборотных средств = 260/(290-230-690)

5. Коэффициент текущей ликвидности = (290-230)/690

6. Коэффициент быстрой ликвидности = (290-210-220 -230)/690

7. Коэффициент абсолютной ликвидности = 260/690

8. Доля оборотных средств в активах = (290-230)/300

9. Доля собственных оборотных средств в общей их сумме = (290-230 -690)/(290-230)

10. Доля запасов в оборотных активах = (210+220)/290

11. Доля собственных оборотных средств = (290-230-690)/(210+220)

12. Коэффициент концентрации собственного капитала =490/300

13. Коэффициент финансовой зависимости = 300/490

14. Коэффициент манёвренности собственного капитала = (290-230-690)/490

15. Коэффициент концентрации заёмного капитала = (590 + 690)/300

16. Коэффициент структуры долгосрочных вложений = 590/(190 +230)

17. Коэффициент соотношения заёмных и собственных средств = (590 +690)/490

18. Фондоотдача = ф.2 010/120

19. Оборачиваемость собственного капитала ф.2 010/490

20. Оборачиваемость совокупного капитала ф.2 010/300

21. Чистая прибыль = ф.2 010

22. Рентабельность продукции = ф.2 050/ ф. 2 010

23. Рентабельность совокупного капитала = ф.2 190/300

24. Рентабельность собственного капитала = ф. 2 190 /490

25. Период окупаемости собственного капитала = 490/ф.2 190

Приложение 3. «Модели прогнозирования банкротства».

Коэффициент Альтмана (2 факторный):

Если Z=0, то вероятность банкротства = 50%

Если Z>0, то вероятность банкротства > 50%

Если Z<0, то вероятность банкротства < 50%

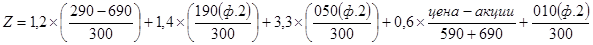

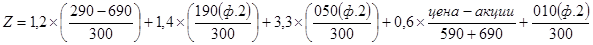

Коэффициент Альтмана (5 факторный):

Если Z<1,81 – организация банкрот.

Если Z>2,99 – финансово устойчивое предприятие.

Если Z<=2,99 и Z>=1,81 – неопределённость.

Модель Таффлера

Если Z>0,3 – финансово устойчивое предприятие

Если Z<0,2 – организация банкрот.

Модель ИГЭА

Если R < 0 – максимальная (90 – 100%)

Если R > 0 и R < 0,18 – Высокая (60 - 80%)

Если R > 0,18 и R < 0,32 – Средняя (35% - 50%)

Если R > 0,32 и R < 0,42 – Низкая (15% - 20%)

Если R > 0,42 – Минимальная (до 10%)

Приложение 4. «Модели кредитного рейтинга».

Показатели для оценки финансового состояния предприятия как заемщика на основе «Регламента предоставления кредитов юридическим лицам Сбербанком России и его филиалами»

Если S < 1 - заёмщик относится к 1 классу.

Если S > 1 и S < 2,42 - заёмщик относится ко 2 классу.

Если S>=2,42 – Заёмщик относится к 3 классу.

Приложение 5. «Методики ранжирования организаций».

Метод суммы мест.

Положение организаций определяется исходя из суммы мест, которые они занимают по определённым показателям. Чем меньше сумма, тем предприятие имеет более высокий рейтинг.

Метод коэффициентов значимости. [6]

Для каждого показателя определяется коэффициент значимости, а затем рейтинг организации определяется по формуле:

, где k -коэффициент, x - показатель, n – количество показателей.

, где k -коэффициент, x - показатель, n – количество показателей.

Метод средней геометрической.

Среди всех показателей находится средняя геометрическая величина.

Метод расстояний.

1. Исходные данные представляются в виде матрицы Aij, таблицы, где по строкам записаны номера показателей (i=1, 2, 3 … n), а по столбцам номера предприятий (j=1, 2, 3 …m).

2. По каждому показателю находится оптимальное значение и заносится в столбец условного эталонного предприятия m+1.

3. Исходные показатели матрицы стандартизируются в отношении показателя эталонного предприятия:

Если оптимальный i показатель для j предприятия = maxij, то: xij = aij/maxij,

Если оптимальный i показатель для j предприятия = minij, то: xij = minij/aij.

4. Для каждого предприятия итоговая оценка находится по формуле расстояний в n мерном пространстве.

, или

, или

[1] Приложение 1

[2] Приложение 2

[3] Приложение 3

[4] Приложение 4

[5] Приложение 5

[6] Использовать коэффициент значимости можно во всех методах, для увеличения (уменьшения) влияния отдельных показателей.

Курсовая работа

По дисциплине: «Организация исследований и разработок»

На тему:

«Оценка деятельности предприятия в строительной сфере»

Подготовила: студентка группы ЭУП – Д – 4 – 2

Кутепова К. А.

Проверил: Татарский Е.Л.

Москва, 2007

Содержание:

Введение............................................................................................................ 3

Глава 1. Методология анализа........................................................... 4

1.1. Порядок оценки финансового состояния............................................... 8

Глава 2. Анализ финансового состояния ООО «Темпобур» по итогам 2006 года......................................................................................... 11

Факторы, оказывающие влияние на деятельность ООО «Темпобур»:...... 17

Показатели деятельности ООО «Темпобур».............................................. 19

Список использованной литературы:........................................ 21

Приложение 1. Внешняя оценка финансового состояния......................... 22

Приложение 2. «Основные показатели»....................................................... 23

Приложение 3. «Модели прогнозирования банкротства»........................... 24

Приложение 4. «Модели кредитного рейтинга»........................................... 25

Приложение 5. «Методики ранжирования организаций»........................... 26

Введение.

Анализ в буквально означает разложение изучаемого объекта на части, элементы, на внутренне присущие этому объекту составляющие (мысленные или реальные). Анализ выступает в диалектическом, противоречивом единстве с понятием «синтез» – соединение ранее расчленённых элементов изучаемого объекта в единое целое.

Анализ – синтез, понимается как синоним всякого научного исследования. В любой отрасли научных знаний, в любой сфере человеческой деятельности (политической, социальной, культурно-бытовой и др.) обойтись без анализа-синтеза невозможно. Анализ – синтез как суть, как содержание и форма человеческого мышления комплексно изучается во множественном измерении и многими науками. Но анализ экономики, анализ хозяйственной деятельности и ее конечных результатов (во всех отраслях, во всех проявлениях) – область исключительно экономического анализа (в широком и узкопрофессиональном смысле).

Анализом в более широком смысле занимается теория экономического анализа; в профессиональном – экономический анализ хозяйственно – финансовой деятельности в соответствующих отраслях; в промышленности, сельском хозяйстве, строительстве, торговле, общественном питании и сфере социально – бытовых услуг и др.

Цель моей работы - анализ хозяйственной деятельности в строительстве.

Задачи, необходимые для достижения этой цели:

· Рассмотрение предприятия;

· Выявление факторов, оказывающих влияние на его развитие;

· Предложение мероприятий по повышению показателей деятельности предприятия.

Глава 1. Методология анализа.

В настоящее время финансовое состояние хозяйственных субъектов трактуется с различных позиций, при этом отсутствует единый методологический подход к его определению, что затрудняет построение универсальных практических методик анализа.

1. Финансовое состояние понимается как точечная характеристика процесса кругооборота капитала по оси времени, отражающая, также способность предприятия к дальнейшему развитию. Финансовое состояние предприятия - это экономическая категория, отражающая состояние капитала в процессе его кругооборота и способность субъекта хозяйствования к саморазвитию на фиксированный момент времени. Оно характеризуется составом и размещением средств, структурой их источников, скоростью оборота капитала, способностью предприятия погашать свои обязательства в срок и в полном объеме.

2. Оно рассматривается как характеристика размещения средств предприятия, его инвестиционной деятельности. Финансовое состояние предприятий характеризует размещение и использование средств предприятия. Это обусловлено степенью выполнения финансового плана и мерой пополнения собственных средств за счет прибыли и других источников, если они предусмотрены планом, а также скоростью оборота производственных фондов и особенно оборотных средств.

3. Финансовое состояние может трактоваться как платежеспособность предприятия. Финансовое состояние предприятия - обеспеченность или необеспеченность предприятия денежными средствами для обеспечения его хозяйственной деятельности.

4. Финансовое состояние рассматривают как составную часть экономического потенциала организации, отражающую финансовые результаты деятельности организации. Экономический потенциал - способность предприятия достигать поставленные перед ним цели, используя имеющиеся у него материальные, трудовые и финансовые ресурсы. Выделяют две стороны экономического потенциала: имущественное положение коммерческой организации и её финансовое положение. Финансовое положение определяется достигнутыми за отчетный период финансовыми результатами. При этом с позиции краткосрочной перспективы говорят о ликвидности и платежеспособности организации, а в долгосрочном плане - о финансовой устойчивости.

5. Финансовое состояние понимают как характеристику инвестиционной привлекательности предприятия, его конкурентоспособности на финансовом рынке. Финансовое состояние хозяйствующего субъекта - это характеристика его финансовой конкурентоспособности (т.е. платежеспособности, кредитоспособности), использования финансовых ресурсов и капитала, выполнения обязательств перед государством и другими хозяйствующими субъектами.

6. Существует учетный подход к определению финансового состояния как совокупности показателей финансовой отчетности предприятия. Финансовое состояние характеризуется определенной совокупностью показателей, отраженных в балансе по состоянию на определенную дату (начало и конец квартала, полугодия, девяти месяцев, года) как остатки по конкретным счетам или комплексу счетов бухгалтерского учета. Оно характеризует изменения в размещении средств и источниках их покрытия (собственных или заемных) на конец периода по сравнению с их началом.

Таким образом, для целей данной работы финансовое состояние предприятия можно определить как комплексную экономическую категорию, характеризующую на определенную дату наличие у предприятия различных активов, размеры обязательств, способность субъекта хозяйствования функционировать и развиваться в изменяющейся внешней среде, текущую и будущую возможность удовлетворять требования кредиторов, а также его инвестиционную привлекательность.

Из различных трактовок понятия финансового состояния вытекают различные цели его оценки. С точки зрения бизнес - диагностики, результатом анализа финансового состояния является определение оптимальной величины резервов предприятия, которая должна быть достаточной для обеспечения нормальной платежеспособности предприятия и сводить к минимуму издержки финансового риска, и, в то же время, не отвлекать избыточные оборотные ресурсы из текущей хозяйственной деятельности.

Главной целью анализа финансового состояния является оценка и идентификация внутренних проблем компании для подготовки, обоснования и принятия различных управленческих решений, в том числе в области развития, выхода из кризиса, перехода к процедурам банкротства, покупки-продажи бизнеса или пакета акций, привлечения инвестиций (заемных средств).

Поставленные цели обусловили необходимость решения ряда аналитических задач:

1. Идентификация финансового положения.

2. Выявление изменений в финансовом состоянии в пространственно-временном разрезе.

3. Выявление основных факторов, вызвавших изменения в финансовом состоянии.

4. Своевременное выявление и устранение недостатков в финансовой деятельности, и поиск резервов улучшения финансового состояния предприятия и его платежеспособности.

5. Прогнозирование возможных финансовых результатов, экономической рентабельности исходя из реальных условий хозяйственной деятельности и наличия собственных и заемных ресурсов, разработка моделей финансового состояния при разнообразных вариантах использования ресурсов.

6. Разработка конкретных мероприятий, направленных на более эффективное использование финансовых ресурсов и укрепление финансового состояния предприятия.

Содержание внешней оценки финансового состояния во многом определяется сферой экономических интересов пользователей. [1]

Оценка финансового состояния может проводиться с помощью различного типа моделей, позволяющих структурировать и идентифицировать взаимосвязи между основными показателями. Выделяют три основных типа моделей, дескриптивные, предикативные и нормативные.

Дескриптивные модели (модели описательного характера) являются основными для оценки финансового состояния предприятия. К ним относятся: построение системы отчетных балансов, представление финансовой отчетности в различных аналитических разрезах, вертикальный и горизонтальный анализ отчетности, система аналитических коэффициентов, аналитические записки к отчетности. Все эти модели основаны на использовании информации бухгалтерской отчетности.

Предикативные модели - это модели предсказательного, прогностического характера. Они используются для прогнозирования доходов предприятия и его будущего финансового состояния. Наиболее распространенными из них являются: расчет точки критического объёма продаж, построение прогностических финансовых отчетов, модели динамического анализа (жестко детерминированные факторные модели и регрессионные модели), модели ситуационного анализа.

Нормативные модели позволяют сравнить фактические результаты деятельности предприятий с ожидаемыми, рассчитанными по бюджету. Эти модели используются в основном во внутреннем финансовом анализе. Их суть – установление нормативов по каждой статье расходов по технологическим процессам, видам изделий, центрам ответственности и к анализу отклонений фактических данных от этих нормативов. Анализ в значительной степени базируется на применении жестко детерминированных факторных моделей.

В зависимости от заданных направлений анализ финансового состояния может проводиться в следующих формах:

1. Ретроспективный анализ (предназначен для анализа сложившихся тенденций и проблем финансового состояния компании, при этом считается, что достаточно квартальной отчетности за последний отчетный год и отчетный период текущего года).

2. Перспективный анализ (необходим для экспертизы финансовых планов, их обоснованности и достоверности с позиций текущего состояния и имеющегося потенциала).

3. План - фактный анализ (требуется для оценки и выявления причин отклонений отчетных показателей от плановых).

, где k -коэффициент, x - показатель, n – количество показателей.

, где k -коэффициент, x - показатель, n – количество показателей. , или

, или