Как экономическая категория государственный бюджет выражает денежные отношения, возникающие между государством и другими участниками общественного производства в процессе распределения и перераспределения стоимости общественного продукта путем образования централизованного фонда денежных средств государства и его использования на цели расширенного воспроизводства и удовлетворения общественных потребностей.

Государственный бюджет как экономическая категория выполняет функции - распределительную и контрольную. Бюджет воздействует на экономику через бюджетный механизм. Бюджетный механизм - это совокупность форм и методов образования и использования централизованного фонда денежных средств государства.

Регулирование экономики осуществляется путем установления количественных размеров централизованного фонда денежных средств, регламентации форм и методов его образования и использования, перераспределения финансовых ресурсов в процессе становления и исполнения бюджета.

Бюджетное устройство - это принципы построения бюджетной системы, организационные формы взаимосвязи ее звеньев.

В состав бюджетной системы Республики Казахстан входят: республиканский бюджет и местные бюджеты, которые в свою очередь подразделяются на областные, бюджеты городов и районов.

Государственный бюджет представляет собой свод республиканского и местных бюджетов без учета взаимопогашающих операций между ними. В Бюджетном кодексе РК государственный бюджет представлен понятием консолидированный бюджет - бюджет, который состоит из республиканского бюджета, бюджета области, бюджетов города республиканского значения, столицы, поступлений в бюджет, направляемых в Национальный фонд РК.

17 декабря 1991 года был подписан первый Закон «О бюджетной системе», который определил бюджетное устройство Казахстана. Второй Закон был подписан 24 декабря 1996 года вследствие принятия Конституции и нового налогового законодательства. В 1997 году внедрена новая бюджетная классификация доходов и расходов, позволившая взаимоувязать расходы бюджетов с выполнением программ.

В апреле 1999 года принят третий Закон «О бюджетной системе». Произведено разделение доходной части между республиканским и местными бюджетами по видам поступлений, разграничены государственные функции. Важным шагом в реформировании бюджетного процесса стала реорганизация Агентства по стратегическому планированию, Министерства экономики и торговли, Министерства государственных доходов, Министерства экономики и бюджетного планирования и Министерства финансов в 2002 году. Тем самым были разделены функции планирования и исполнения бюджета, а процессы стратегического, экономического и бюджетного планирования были консолидированы.

С 2005 года вступил в действие Бюджетный кодекс - единый закон, регламентирующий все финансовые процедуры, начиная от формирования бюджета и заканчивая его исполнением и контролем. В Бюджетном кодексе заложены новые принципы бюджетной системы, коренным образом пересмотрены ранее существовавшие принципы бюджетного планирования.

Введена вертикальная схема внутреннего контроля республиканского и местных бюджетов: внутренний контроль проводит Комитет финансового контроля Минфина. Функции внешнего контроля остаются за Счетным комитетом и ревизионными комиссиями маслихатов. Введен новый механизм перечисления средств в Национальный фонд. В целях эффективной реализации поставленных задач Нацфонда разработан метод сбалансированного бюджета с учетом положительного мирового опыта.

Бюджетная система основывается на принципах единства, полноты, реальности, гласности. В Бюджетном кодексе РК к этим общепринятым принципам добавлены принципы транспарентности, последовательности, эффективности и результативности, приоритетности, ответственности, самостоятельности бюджетов. В доходной части бюджета государства основную долю занимают налоговые поступления - 90 %, а также существуют неналоговые поступления и поступления от продажи основного капитала.

Рассмотрение проекта республиканского бюджета осуществляется Республиканской бюджетной комиссией и определяется на предстоящий финансовый год не позднее 1 августа года, предшествующего планируемому финансовому году.

Проект закона о республиканском бюджете на предстоящий финансовый год вносится Правительством РК в Парламент РК не позднее 1 сентября. Утверждение республиканского бюджета происходит на совместном заседании палат Парламента РК не позднее 1 декабря текущего года.

Исполнение бюджета начинается 1 января и завершается 31 декабря текущего финансового года.

Правительство РК обеспечивает исполнение республиканского бюджета. Местные исполнительные органы обеспечивают исполнение местных бюджетов.

Закон РК «О республиканском бюджете на 2008 год» был принят 6 декабря 2007 года.

Функционирование бюджета, связанное с формированием и использованием централизованного фонда денежных средств государства, происходит посредством особых экономических форм - доходов и расходов бюджета. Они выражают отдельные этапы стоимостного распределения.

Обе категории имеют специфическое общественное назначение: доходы обеспечивают государство необходимыми денежными средствами, расходы распределяют централизованные ресурсы в соответствии с общегосударственными потребностями.

Состав и структура доходов и расходов зависят от направлений осуществления бюджетной и налоговой политики государства, осуществляемых в конкретных социально-экономических и исторических условиях. При этом государство использует приемлемые в определенных условиях формы и методы формирования доходов и осуществления расходов. Состав и структура доходов государственного бюджета Республики Казахстан определяются действующей системой налоговых платежей и поступлениями неналоговых средств.

Структура бюджета строится на основе бюджетной классификации и состоит из следующих разделов:

1)доходы:

- налоговые поступления;

- неналоговые поступления;

- поступления от продажи основного капитала;

- поступления трансфертов;

2)затраты;

3)операционное сальдо;

4)чистое бюджетное кредитование:

- бюджетные кредиты;

- погашение бюджетных кредитов;

5)сальдо по операциям с финансовыми активами:

- приобретение финансовых активов;

- поступления от продажи финансовых активов государства;

6)дефицит (профицит) бюджет;

7)финансирование дефицита (использование профицита) бюджета:

- поступление займов;

- погашение займов;

- движение остатков бюджетных средств.

Доходами бюджета являются налоговые и другие обязательные платежи, трансферты, денежные средства, передаваемые государству на безвозмездной и безвозвратной основах.

Налоговые поступления - налоги и другие обязательные платежи в бюджет, установленные Налоговым кодексом Республики Казахстан.

Неналоговые поступления - обязательные невозвратные платежи в бюджет, установленные законодательными актами РК.

Поступления от продажи основного капитала включают денежные средства:

- от продажи государственного имущества;

- от продажи товаров из государственного материального резерва;

- от продажи земельных участков, находящихся в государственной собственности или предоставления их в постоянное или временное пользование;

- от продажи нематериальных активов, принадлежащих государству.

Поступления трансфертов - безвозмездных и невозвратных платежей в бюджет и из бюджета.

Затратами бюджета являются бюджетные средства, выделенные на невозвратной основе. Они подразделяются на следующие виды:

1) затраты, обеспечивающие деятельность государственных учреждений;

2) затраты, связанные с организацией и проведением мероприятий, не носящих постоянного характера;

3) затраты на государственный заказ - оплата государственными учреждениями товаров (работ, услуг), полученных от физических, юридических лиц и крестьянских хозяйств на основе гражданско-правовых сделок в рамках реализации бюджетных программ;

4) денежные выплаты физическим лицам - затраты, связанные с платежами физическим лицам в денежной форме в соответствии с законодательными актами РК, кроме денежных выплат работникам за труд;

5) иные виды затрат на выполнение обязательств государства.

Операционное сальдо - разница между доходами и затратами бюджета.

Чистое бюджетное кредитование - разница между бюджетными кредитами и их погашением.

В зависимости от срока предоставления бюджетные кредиты подразделяются на следующие виды: краткосрочные - до 1 года; среднесрочные - от 1 года до 5 лет; долгосрочные - от 5 до 30 лет.

Cальдо по операциям с финансовыми активами - разница между суммами приобретения финансовых активов и поступлений от продажи финансовых активов государства.

Динамика доходов государственного бюджета за 2005 - 2007 годы.

|

|

|

| 2005

| 2006

| 2007

|

|

| Показатели

| млрд тенге

| %

| к ВВП в %

| млрд тенге

| %

| к ВВП в %

| млрд тенге

| %

| к ВВП в %

|

|

| Всего доходов

| 2098.5

| 100

| 27.7

| 2338.0

| 100

| 22.9

| 2887.8

| 100

| 22.7

|

|

| Налоговые поступления, в т.ч.

| 1998.3

| 95.2

| 26.3

| 2209.1

| 94.5

| 21.6

| 2356.0

| 81.6

| 18.5

|

|

| КПН

| 834.3

| 39.8

| 11.0

| 776.6

| 33.2

| 7.6

| 758.3

| 26.3

| 6.0

|

|

| ИПН

| 122.9

| 5.9

| 1.6

| 165.0

| 7.1

| 1.6

| 221.0

| 7.7

| 1.7

|

|

| Соц. налог

| 197.3

| 9.4

| 2.6

| 236.6

| 10.1

| 2.3

| 295.7

| 10.2

| 2.3

|

|

| НДС

| 343.9

| 16.4

| 4.5

| 489.6

| 21.0

| 4.8

| 629.3

| 21.8

| 5.0

|

|

| Акцизы

| 33.4

| 1.6

| 0.4

| 47.4

| 2.0

| 0.5

| 58.7

| 2.0

| 0.5

|

|

| Неналоговые поступления

| 66.0

| 3.2

| 0.9

| 54.8

| 2.3

| 0.6

| 181.1

| 6.2

| 1.1

|

|

| Пост. от продажи осн. капитала

| 34.2

| 1.6

| 0.5

| 71.1

| 3.2

| 0.7

| 92.7

| 3.2

| 0.7

|

|

| Трансферты

| -

| -

| -

| -

| -

| -

| 258.0

| 9.0

| 2.1

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Анализ данных таблиц показывает, что значительный рост доходов государственного бюджета наблюдается в республике в 2005 году и составил 2098,5 млрд. тенге. Это было обусловлено ростом нефтедоходов, в частности корпоративного подоходного налога. За год поступления в бюджет от корпоративного подоходного налога выросли в 2,2 раза составив 834,3 млрд. тенге, или 39,8 % доходов бюджета. В 2006 году было принято решение о том, что все нефтедоходы должны поступать в Национальный фонд РК, а с Нацфонда предусмотреть трансферты в республиканский бюджет. В результате использования этого механизма в 2006-2007 году в определенной степени уменьшились поступления в бюджет от корпоративного подоходного налога.

Проведем анализ расходов государственного бюджета по

Функциональным группам (таблица 2) за 2005-2007гг.

Таблица 2-Исполнение государственного бюджета Казахстана

| Наименование

| 2005

| 2006

| 2007

| % соотношение

| Удельный вес

|

| Расходы и кредитование

| 820162

| 1062611

| 1325994

| 124,7

| 33,5

|

| Расходы

| 788434

| 1021769

| 1324514

| 129,6

| 99,9

|

| Государственные услуги общего характера

| 45136

| 63958

| 75641

| 118,3

| 5,7

|

| Оборона

| 37710

| 47763

| 63684

| 134,2

| 84,2

|

| Общественный порядок и безопасность

| 77709

| 91550

| 122253

| 133,5

| 191,9

|

| Образование

| 121134

| 148941

| 200327

| 134,5

| 163,7

|

| Здравоохранение

| 71119

| 89757

| 137843

| 153,6

| 68,8

|

| Социальное обеспечение и социальная помощь

| 201304

| 239230

| 284798

| 119

| 206,6

|

| Жилищно-коммунальное хоз-во

| 24513

| 33986

| 85889

| 252,7

| 30,2

|

| Культура,спорт,туризм и информационное пространство

| 22831

| 33788

| 45245

| 133,9

| 52,7

|

| Топливно-энергетический комплекс недропользование

| 6828

| 8486

| 19046

| 224,5

| 42,09

|

| Сельское,водное,лесное хоз-во и охрана окр.среды

| 27736

| 45490

| 52654

| 115,7

| 276,5

|

| Промышленность и строительство

| 4531

| 3865

| 3653

| 94,5

| 6,9

|

| Транспорт и связь

| 49555

| 81235

| 99502

| 122,5

| 2723,8

|

| Прочие

| 46756

| 86086

| 26770

| 31,09

| 26,9

|

| Обслуживание долга

| 38936

| 35437

| 23705

| 66,9

| 8,9

|

| Официальные трансферты

| 12636

| 12497

| 83604

| 668,9

| 35,3

|

| Кредитование

| 31728

| 40842

| 1480

| 36

| 1,8

|

| ИТОГО

| 2728758

| 3149991

| 3976602

| 156,3

| 268,9

|

Источник: Министерство финансов РК

В целом за анализируемый период доходы государственного бюджета в основном формируются за счет налоговых поступлений, удельный вес их в общем объеме доходов в среднем составляет более 90 %. При этом значительное налоговое поступление обеспечивается за счет корпоративного подоходного налога и налога на добавленную стоимость. С 2006 года увеличение поступления НДС связано с ростом объемов импорта. Сегодня более 70 % суммы поступления НДС в бюджет составляют товары, импортируемые на территорию РК.

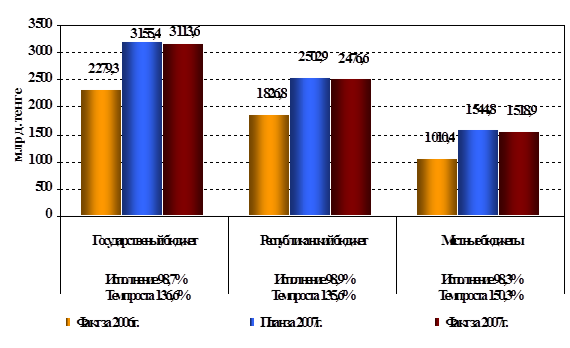

В 2007 году расходы бюджета по сравнению с 2006 годом увеличены в 1,4 раза и составили в сумме 3113,5 млрд. тенге. В республике в последние годы определенные средства бюджета были направлены на поддержку реального сектора экономики. В 2004 году общая сумма бюджетных средств на реальный сектор составила 256,6 млрд. тенге, а в 2007 году - 653,3 млрд. тенге и увеличилась по сравнению с 2004 годом в 2,6 раза. При этом затраты бюджета на жилищно-коммунальное хозяйство возросли в 3 раза, на развитие промышленности, архитектурной и строительной деятельности - 6,5 раза.

Социальные затраты государственного бюджета за 2007 год составили 1379,4 млрд. тенге и по сравнению с 2004 годом увеличились в 2,2 раза. При этом на образование затраты возросли в 2,4 раза, здравоохранение - 2,3 раза, социальную помощь и обеспечение - 1,9 раза.

Таблица 3 – Исполнение доходов государственного бюджета на 01.01.2008 года в сравнении с аналогичным периодом прошлого года

| Наименование платежа

| Факт на

01.01.07 г.

| Удельный

вес

| Факт ГБ на

01.01.08 г.

| Удельный

вес

| Отклонение

| %

|

| Налоговые поступления

| 2 209 102 434

| 89,5

| 2 356 040 320

| 81,6

| 146 937 886

| 106,7

|

| Корпоративный подоходный налог

| 776 608 700

| 35,2

| 758 300 702

| 32,2

| -18 307 999

| 97,6

|

| Индивидуальный подоходный налог

| 165 032 936

| 2,2

| 221 025 988

| 29,2

| 55 992 175

| 133,9

|

| Социальный налог

| 236 568 928

| 143,4

| 295 732 988

| 133,8

| 59 464 060

| 125,0

|

| Налог на имущество

| 48 386 291

| 20,5

| 61 132 801

| 20,7

| 12 746 510

| 126,3

|

| Земельный налог

| 7 991 442

| 16,5

| 10 030 362

| 0,2

| 2 038 919

| 125,5

|

| Налог на транспортные средства

| 8 494 730

| 106,3

| 11 339 923

| 113,05

| 2 845 192

| 133,5

|

| Единый земельный налог

| 376 026

| 4,4

| 428 408

| 3,8

| 52 382

| 113,9

|

| Налог на добавленную стоимость

| 489 572 090

| 13019,5

| 629 278 89

| 1608,9

| 139 706 808

| 128,5

|

| 1) НДС на товары внутреннего производства

| 128 213 714

| 26,2

| 164 918 312

| 26,2

| 36 704 598

| 128,6

|

| 2) НДС на импортируемые товары, всего

| 361 358 376

| 281,8

| 464 360 586

| 281,6

| 103 002 209

| 128,5

|

| Акцизы

| 47 432 925

| 13,1

| 58 753 488

| 12,7

| 11 320 563

| 123,9

|

| 1) Акцизы на товары внутреннего производства

| 33 312 071

| 70,2

| 37 087 061

| 63,1

| 3 774 990

| 11,3

|

| а) Акцизы на алкогольную продукцию

| 10 224 387

| 30,6

| 11 021 941

| 29,7

| 777 554

| 107,6

|

| б) Акцизы на бензин и дизтопливо

| 13 748 718

| 14,2

| 16 540 044

| 2130,9

| 2 791 326

| 120,3

|

| Акцизы на импортируемые товары

| 14 120 854

| 102,7

| 21 666 427

| 5,6

| 7 545 573

| 153,4

|

| Сборы

| 6 091 718

| 2,02

| 7 352 361

| 2044,9

| 1 260 643

| 120,7

|

| Налоги на международную торговлю и внешние операции

| 109 886 838

| 1803,8

| 150 354 860

| 12,8

| 40 468 022

| 136,8

|

| Государственная пошлина

| 11 601 322

| 10,6

| 19 222 305

| 941,0

| 7 620 983

| 165,7

|

| Неналоговые поступления

| 54 764 310

| 472,05

| 181 066 878

| 943,8

| 126 302 568

| 330,6

|

| Поступления от продажи основного капитала

| 74 165 674

| 135,4

| 92 685 873

| 51,2

| 18 520 199

| 125,0

|

| ВСЕГО доходы (3 категории)

| 2 338 032 418

| 3152,5

| 2 629 793 071

| 95,6

| 291 760 653

| 112,5

|

| Поступления трансфертов

| 1 798

| 0,0

| 258 045 336

| 133,6

| 258 043 538

| 0,0

|

| ИТОГО

| 2 338 034 216

| 1300,3

| 2 887 838 407

| 1117,4

| 549 804 191

| 123,5

|

Налоговая система

Налоги - это обязательные платежи, устанавливаемые государством и взимаемые в определенных размерах и в установленные сроки.

Экономическая сущность налогов состоит в том, что они представляют собой часть экономических отношений по изъятию определенной доли национального дохода у субъектов хозяйствования, граждан, которая аккумулируется государством для осуществления своих функций и задач. Налоговая система включает в свой состав государственную налоговую службу, которая представлена в Казахстане уполномоченным государственным органом - Налоговым комитетом Министерства финансов Республики Казахстан, межрегиональными налоговыми комитетами, налоговыми комитетами по областям, межрайонными налоговыми комитетами, налоговыми комитетами по районам, городам и районам в городах. В случае создания специальных экономических зон могут быть образованы налоговые комитеты на территории этих зон.

Налоговая служба осуществляет контроль за исполнением законов республики о налогах и других обязательных платежах в бюджет с учетом затрат цен и тарифов.

Корпоративный подоходный налог. Данный вид налога занимает значительное место в поступлениях государственного бюджета Казахстана - около 31%. Механизм обложения корпоративным подоходным налогом определяет порядок исчисления, уплаты, условия взимания, льготы и санкции, сроки уплаты налога юридическими лицами.

В основных чертах этот механизм, согласно законодательству Республики Казахстан, сводится к следующему. К плательщикам корпоративного подоходного налога относятся юридические лица - резиденты Республики Казахстан, за исключением Национального банка Республики Казахстан и государственных учреждений, а также юридические лица-нерезиденты, осуществляющие деятельность в Республике Казахстан через постоянное учреждение или получающие доходы из источников в Республике Казахстан.

Организационно-управленческая деятельность в области налогообложения осуществляется органами налоговой службы. В соответствии с Налоговым кодексом Республики Казахстан органы налоговой службы состоят из уполномоченного государственного органа и налоговых органов.

Уполномоченный государственный орган - это центральный исполнительный орган Республики Казахстан, осуществляющий от имени государства и в его интересах налоговую деятельность, главным образом, в части сбора окладных налогов, осуществления налогового контроля за исполнением налоговых обязательств перед государством и принятия мер по обеспечению исполнения этих обязательств налогоплательщиками. Уполномоченный орган осуществляет руководство органами налоговой службы республики,

Уполномоченным органом является Налоговый комитет Министерства финансов Республики Казахстан, который выступает в качестве самостоятельного ведомства, осуществляющий в пределах своей компетенции реализационные и контрольно-надзорные функции в сфере обеспечения поступлений налогов и других обязательных платежей в бюджет, полноты и своевременности перечисления обязательных пенсионных взносов и социальных отчислений в Государственный фонд социального страхования.

К налоговым органам относятся налоговые комитеты по областям, городам Астана и Алматы, межрайонные налоговые комитеты, налоговые комитеты по городам и районам в городах.

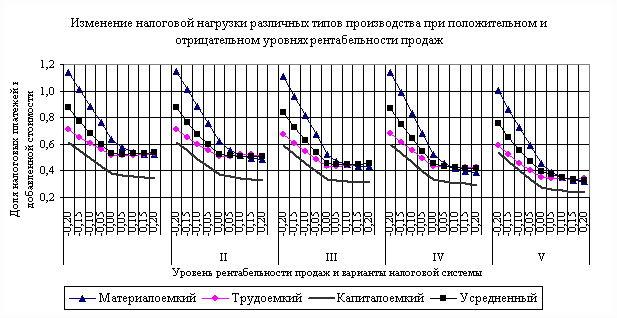

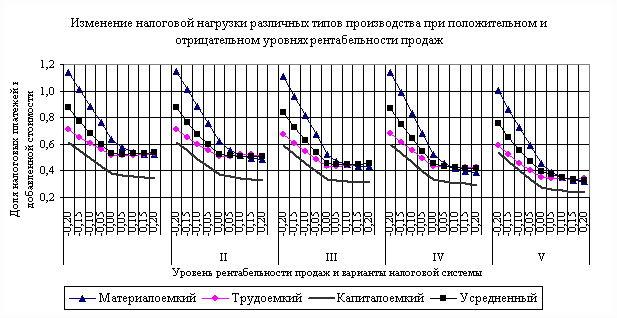

Основные выводы сводятся к следующему:

1. Налоговая нагрузка отраслей является функцией не только типа производства, но и экономической активности хозяйствующих субъектов, что подтверждает тот факт, что система налогообложения является инструментом стимулирования предпринимательской деятельности.

2. Действующая налоговая система не стимулирует экономическую активность трудоемких и усредненных типов производства, так как уровень налоговой нагрузки этих производств практически не зависит от рентабельности продаж.

3. Предпринимательские структуры материалоемкого типа производства находятся в самом выгодном положении, так как при всех вариантах налоговой системы с увеличением рентабельности продаж наблюдается значительное сокращение доли налогов в добавленной стоимости.

4. При каждом варианте налоговой системы капиталоемкие производства отдают государству в виде налоговых платежей только 33-38 % добавленной стоимости, что намного меньше значения этого показателя по другим типам производства (43-63 %). И это вполне справедливо, так как наибольшие затраты капиталоемкое производство несет на этапе приобретения основных фондов, причем одним из источников их приобретения является чистая прибыль. Задача воспроизводства фондов полностью лежит на хозяйствующих субъектах, поэтому государство в большей степени заинтересовано снижать налоговую нагрузку именно капиталоемких производств.

5. Для всех типов производства, независимо от варианта налоговой системы, общим является то, что при увеличении рентабельности продаж наблюдается сокращение удельного веса всех видов налогов в объеме налоговых платежей, за исключением НДС и налога на прибыль организаций, доля которых возрастает. Это обстоятельство подтверждает тот факт, что НДС является одним из основных составляющих налоговых доходов не только консолидированного бюджета РК, но и России.

При увеличении отрицательного уровня рентабельности продаж резко возрастает налоговая нагрузка отраслей всех типов производства. Причем скорость изменения доли налогов в добавленной стоимости при увеличении отрицательного уровня рентабельности продаж выше, чем значение этого показателя при увеличении положительного уровня рентабельности продаж. По нашему мнению, именно этим обстоятельством в период экономического кризиса 1993-1997 гг. объясняется устойчивое мнение хозяйствующих.