Многие, получая зарплату «в конверте», не задумывались о последствиях. Максимум о чём думал работник такой зарплаты – это какая у него будет пенсия. На самом деле последствия гораздо плачевнее.

Для того чтобы понять в чём разница между «белой» и «серой» заработной платой рассмотрим зарплату на предприятиях малого бизнеса города Красноярска, использующие упрощённую или вменённую систему налогообложения, с численностью 51 человек. Рассматриваемая зарплата за месяц.

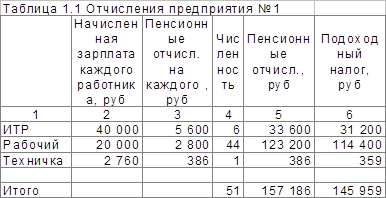

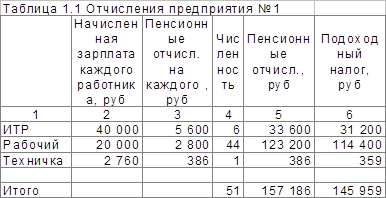

Предприятие № 1 – это «добросовестное» предприятие, указывающее истинную уплачиваемую зарплату. Рассмотрим, что выходит, на примере такого предприятия.

Зарплата у ИТР в среднем составляет по 40'000 рублей на каждого ИТР (колонка 2 таблицы 1.1). Зарплата у рабочего –20'000 рублей. Зарплата технички – 2'760 рублей (2'300 рублей – это минимальная оплата труда помноженная на районный коэффициент 1,2).

От начисленной заработной платы работодатель должен произвести отчисления в пенсионный фонд. В качестве примера рассмотрим максимальную ставку 14 %. Сумму отчислений в пенсионный фонд за каждого работника отображена в колонке 3 Таблицы 1.1. Колонка 5 – отображает сумму отчислений в пенсионный фонд за всех работников этого предприятия.

Как видно из таблицы 1.1 Пенсионный Фонд РФ получает с этого малого предприятия 157'186 рублей.

Если учесть прогноз на 2008 г. средняя трудовая пенсия составляет 4'278 рублей. Гипотетически можно предположить, что данное предприятие обеспечит пенсией

157'186 / 4'278 = 36 пенсионеров

157'186 – Сумма отчислений в пенсионный фонд предприятия № 1 за всех работников, в рублях.

4'278 – Средняя трудовая пенсия по прогнозу на 2008 г., в рублях.

Ещё это предприятие обязано удержать из заработной платы и уплатить подоходный налог 13 % за каждого работника (колонка 6 Таблицы 1.1).

Как видно из Таблицы 1.1 в бюджет с этого предприятия ежемесячно поступает 145'959 рублей по подоходному налогу (колонка 6).

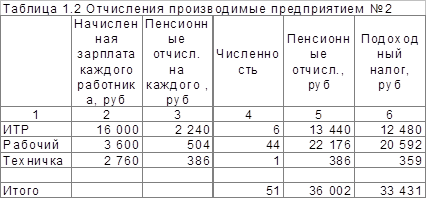

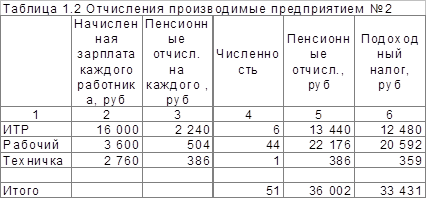

Теперь рассмотрим предприятие № 2 – это типичное предприятие скрывающее истинную уплачиваемую зарплату. На руки работники предприятия № 2 получают так же как на рассматриваемом предприятии № 1. Зарплата каждого ИТР в среднем по 40'000 рублей. Зарплата Рабочего – 20'000 рублей. Зарплата Технички – 2'760 рублей. Но это зарплаты, которые люди получают «в конверте», а по бухгалтерии зарплаты выглядят следующим образом: ИТР – 16'000 рублей на каждого ИТР (колонка 2 Таблицы 1.2); Рабочий – 3'600 рублей, Техничка – 2'760 рублей.

Соответственно отчисления в пенсионный фонд данное предприятие производит по зарплатам, указанным по бухгалтерии. Рассмотрим максимальную ставку 14 % от зарплат, указанным по бухгалтерии. Сумма отчислений в пенсионный фонд по каждому работнику отображена в колонке 3 Таблицы 1.2.

Колонка 5 – отображает сумму отчислений в пенсионный фонд за всех работников этого предприятия.

Как видно из таблицы 1.2 Пенсионный Фонд РФ получает 36'002 рубля, с предприятия, где работники получают такую же зарплату, что на предприятии № 1,

Гипотетически можно предположить, что такое предприятие обеспечит пенсией только

36'002 / 4'278 = 8 пенсионеров.

36'002 – Сумма отчислений в пенсионный фонд предприятия № 2 за всех работников, в рублях.

4'278 – Средняя трудовая пенсия по прогнозу на 2008 г., в рублях.

Ещё это предприятие обязано удержать с заработной платы работников и уплатить за них подоходный налог 13 % за каждого работника (колонка 6 Таблицы 1.2).

Как видно из Таблицы 1.2 бюджет с этого предприятия ежемесячно получает 33'431 рубль по подоходному налогу.

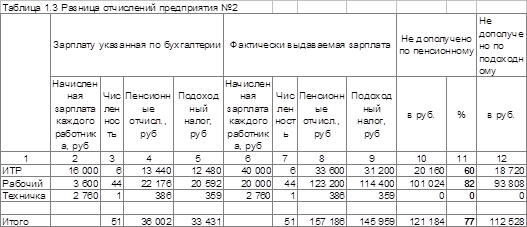

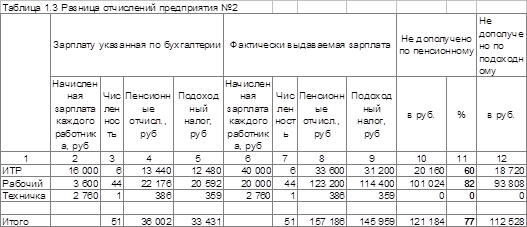

Теперь занесём в Таблицу 1.3 зарплату выплачиваемую предприятием № 2 «в конверте» (колонка 6) и отчисления от этой зарплаты, которое согласно закона РФ должны быть уплачены. И занесём в эту же таблицу зарплату этих же работников по данным бухгалтерии этого предприятия (колонка 2) и отчисления, которые производятся фактически (колонки 4 и 5).

Как видно из таблицы № 1.3 предприятие № 2 с выплаченных заработных плат работникам, должно уплачивать 157'186 рублей в пенсионный фонд и 145'959 рублей подоходного налога. Фактически же, такое предприятие уплачивает в пенсионный фонд 36'002 рубля и 33'431 рубль подоходного налога. Таким образом, помимо того, что работающие получающие «серую» заработную плату имеют незащищенность, с одного небольшого предприятия состоящего из 51 человек, государство и пенсионный фонд не дополучает 121'184 рубля, по пенсионному фонду (колонка 10 таблицы № 1.3) и 112'528 рублей по подоходному налогу. А это 77 процента недополученных государством денег по пенсионному фонду и столько же по подоходному налогу, что в 4,4 раза меньше той суммы, которую государство могло бы получить.

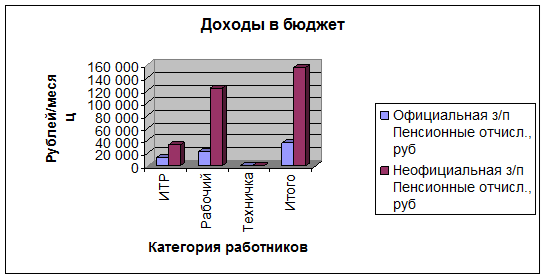

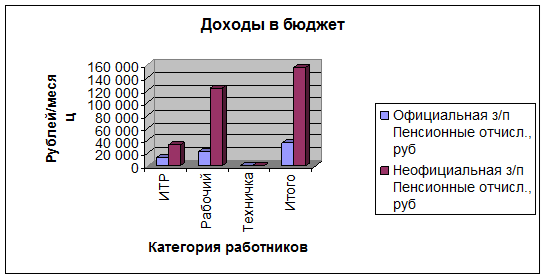

График, изображённый на Рисунке 1.2, наглядно показывает какая сумма должна была поступить в бюджет государства и какая сумма уплачивается фактически.

Рисунок 1.2. Доходы в бюджет

Не стоит также забывать о том, что Зарплата «в конверте»: налоговое правонарушение, влекущее социальную незащищенность работника.

С учетом того, что «серые» зарплаты влекут социальную незащищенность работников,проблема «теневых» выплат является общественно значимой. Как заявляет Федеральная налоговая служба (далее по тексту ФНС), она на постоянной основе проводит мероприятия налогового контроля и ведет разъяснительную работу как среди работодателей, так и среди работников (если Вы заметили, по тому, что среди опрошенных ни кто такого не встречал!). По мнению налоговых органов, большое количество конвертных схем связано в том числе с тем, что работники не требуют от работодателей соблюдения законодательства и выполнения социальных обязательств.

В соответствии с действующим налоговым законодательством обязанности по исчислению и уплате единого социального налога, страховых взносов на обязательное пенсионное страхование возложены на работодателей. Стремясь минимизировать уплату налогов, некоторые работодатели используют в своей финансовой деятельности схемы ухода от налогов, занижают реальную налогооблагаемую базу, выплачивают работникам зарплату «в конвертах». Важно понимать, что к выплате и получению зарплаты в конверте нельзя относиться легкомысленно: за «теневыми» выплатами стоит налоговое правонарушение.

Данное нарушение законодательства влечет за собой социальную незащищенность работников, поскольку за счет единого социального налога (далее по тексту ЕСН) и страховых взносов на обязательное пенсионное страхование государство финансирует пенсии, многие виды бесплатной медицинской помощи, оплату больничных листов (пособия по временной нетрудоспособности, пособия по удоду за ребенком), пособия по беременности и родам, пособия по безработице и другие виды социального обеспечения.

Сотрудники, получающие зарплату в конвертах, уже сейчас лишены или не получают в полном объеме пособия по временной нетрудоспособности, отпускные, выходные пособия при увольнении, налоговые вычеты при приобретении квартиры, при получении платного образования, при платном обучении детей, при получении платных медицинских услуг, а также возможности получения кредитов на выгодных условиях. Работодатель, который выплачивают зарплаты в конвертах, также лишает сотрудников достойной пенсии в будущем: поскольку отчисления от «серой» зарплаты в Пенсионный фонд минимальны. А так же, указание официальной зарплаты минимальной, является неформальным инструментом управления работодателем над работником. Пример, если у работодателя нет законных оснований уволить «нерадивого» работника, он начинает выплачивать только «белую» зарплату, которая является мизерной, после чего работник сам не желая работать «за копейки» увольняется.

По заявлению Федеральной налоговой службы, Налоговыми органами регулярно выявляются работодатели, нарушающие законодательство в части уплаты ЕСН и иных взносов. ФНС России строит выявление «конвертных» схем на результатах аналитической работы; кроме того, подобные факты выявляются налоговыми органами при проведении контрольных мероприятий. Работа по легализации налоговой базы ведется всеми управлениями ФНС России. Так, во всех регионах страны созданы комиссии по легализации «теневой» заработной платы: в налоговых органах, при администрациях городов, районов, муниципальных образований, на которые приглашаются налогоплательщики, выплачивающие заработную плату ниже среднего уровня по видам экономической деятельности (ВЭД) в регионе.

Работа комиссий с налогоплательщиками направлена на постепенный вывод заработной платы из «тени», формирование реальной налоговой базы в регионах и наполнение бюджетов средствами, необходимыми для реализации национальных проектов социального назначения. При этом их задачей является не повышение заработной платы, а обеспечение достоверности налоговой базы. Работа комиссий была поддержана гражданами-работниками различных предприятий, руководством субъектов Федерации.

В 2007 году налоговые органы выявили около 400 тыс. налогоплательщиков, выплачивавших заработную плату ниже среднего уровня по ВЭД. Анализ отраслевой структуры отобранных налогоплательщиков показал, что наибольший удельный вес налогоплательщиков с риском сокрытия заработной платы приходится на долю предприятий розничной и оптовой торговли, обрабатывающих производств, предприятий, занимающихся операциями с недвижимым имуществом. В результате проведенной аналитической и разъяснительной работы на начало 2008 года около 80 процентов налогоплательщиков из группы риска легализовали заработную плату до среднего уровня по ВЭД и выше. Это по данным, опубликованным на официальном сайте «Федеральной Налоговой Службы» от 31.03.2008 года [4]. Фактически же ситуация всё равно остаётся крайне плачевной и наши исследования летом 2008 года показали, что 80 процентов работников до сих пор получают «серую» зарплату!