Индивидуальные и групповые автопоилки: для животных. Схемы и конструкции...

Своеобразие русской архитектуры: Основной материал – дерево – быстрота постройки, но недолговечность и необходимость деления...

Индивидуальные и групповые автопоилки: для животных. Схемы и конструкции...

Своеобразие русской архитектуры: Основной материал – дерево – быстрота постройки, но недолговечность и необходимость деления...

Топ:

Выпускная квалификационная работа: Основная часть ВКР, как правило, состоит из двух-трех глав, каждая из которых, в свою очередь...

Организация стока поверхностных вод: Наибольшее количество влаги на земном шаре испаряется с поверхности морей и океанов...

Техника безопасности при работе на пароконвектомате: К обслуживанию пароконвектомата допускаются лица, прошедшие технический минимум по эксплуатации оборудования...

Интересное:

Подходы к решению темы фильма: Существует три основных типа исторического фильма, имеющих между собой много общего...

Наиболее распространенные виды рака: Раковая опухоль — это самостоятельное новообразование, которое может возникнуть и от повышенного давления...

Принципы управления денежными потоками: одним из методов контроля за состоянием денежной наличности является...

Дисциплины:

|

из

5.00

|

Заказать работу |

|

|

|

|

ПРАКТИЧЕСКОЕ ЗАДАНИЕ

Представление схемы денежных потоков, обусловленных проектом

Схема денежным потоков представляется в табличной форме (таблица 1).

Таблица 1. Общий вид схемы денежных потоков

| Наименование денежных потоков | Значения потоков по периодам жизненного цикла проекта и обозначения моментов их учета (тыс. руб.) | Итого | |||||

| 1 | 2 | 3 | 4 | 5 | 6 | ||

| Инвестиции (отток) | 110,0 |  125,0 125,0

|  95,0 95,0

| 330,0 | |||

| Прибыль (приток) | 80,0 |  195,0 195,0

|  140,0 140,0

|  200,0 200,0

| 615,0 | ||

Определение продолжительности недисконтированного периода окупаемости

Недисконтированная продолжительность периода окупаемости инвестиционного проекта определяется поэтапным суммированием (т.е. суммированием по периодам жизненного цикла проекта) значений положительных потоков (притока средств) и сопоставлением полученных значений с полным (суммированным значением инвестиций (оттока средств).

Расчеты отразим в таблице 2.

Таблица 2. Порядок и результаты расчета

| Наименование денежных потоков | Значения потоков по периодам нарастающим итогом, тыс. руб. | |||||

| 1 | 2 | 3 | 4 | 5 | 6 | |

| Инвестиции | 110 | 235 | 330 | |||

| Прибыль | 80 | 275 | 415 | 615 | ||

| Результаты сравнения | -250 | 25 | 440 | 1055 | ||

Период окупаемости приблизительно составляет 4 года.

Продолжительность периода, чаще всего, выражается дробным числом. Значение этой дробной части определяется с помощью выражения:

,

,

где Иt, Пt – значения инвестиций (оттока) и прибыли (притока) в период жизненного цикла проекта, тыс. руб.;

Т – продолжительность жизненного цикла проекта, лет;

l – обозначение периода жизненного цикла проекта, в котором уравнялись нарастающие (кумулятивные) значения притока и оттока средств. Определим более точно период окупаемости:  , то есть точный период окупаемости проекта составляет 3,9 года или 3 года и 11 месяцев.

, то есть точный период окупаемости проекта составляет 3,9 года или 3 года и 11 месяцев.

|

|

Определение значения средней нормы прибыли инвестиционного проекта

Значение средней нормы прибыли определяется по формуле [8]:

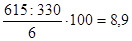

Подставив исходные данные из таблицы 1, получим:  %.

%.

Определение продолжительности дисконтированного периода окупаемости

Продолжительность дисконтированного периода окупаемости определяется на основе значений, полученных в таблице 3, аналогично решению задания 2.

Вычисления отразим в таблице 4.

Таблица 4. Определение продолжительности дисконтированного периода окупаемости

| Наименование денежных потоков | Значения потоков по периодам нарастающим итогом, тыс. руб. | |||||

| 1 | 2 | 3 | 4 | 5 | 6 | |

| Инвестиции | 127 | 221 | 283 | |||

| Прибыль | 53 | 164 | 234 | 320 | ||

| Результаты сравнения | -231 | -67 | 167 | 487 | ||

Дисконтированный срок окупаемости составляет около 5 лет.

Определим точный период окупаемости:  , то есть точный дисконтированный период окупаемости проекта составляет 4,28 года или 4 года и 3 месяца. Следовательно, дисконтированный период окупаемости больше по сравнению с недисконтированным.

, то есть точный дисконтированный период окупаемости проекта составляет 4,28 года или 4 года и 3 месяца. Следовательно, дисконтированный период окупаемости больше по сравнению с недисконтированным.

Определение значения чистого дисконтирования дохода (ЧДД) проекта

Значение ЧДД инвестиционного проекта определяется при помощи выражения:

Исходя из расчетов, представленных в таблице 4, получим:

ЧДД = 320 – 283 = + 37 тыс. руб.

Критерий приемлемости инвестиционного проекта – положительное значение ЧДД (ЧДД > 0). В нашем случае ЧДД = + 37 тыс. руб., следовательно, проект может быть принят.

Список литературы

1. Бочаров В.В. Инвестиции. – СПб.: Питер, 2007. – 288 с.

2. Бузова И.А. Коммерческая оценка инвестиций / И.А. Бузова, Г.А. Маховикова, В.В. Терехова; Под ред. В.Е. Есипова. – СПб.: Притер, 2003. – 432 с.

3. Кошечкин С.А. Методы количественного анализа риска инвестиционных проектов // Финансовый менеджмент. – 2006. – №12. – С. 10–13

|

|

4. Мишин Ю.В. Инвестиции: Уч. пос. для вузов. – М.:КноРус, 2008. – 288 с.

5. Найденков В.И. Инвестиции: Уч. пособие – М: Приор-издат, 2008. – 176 с.

6. Нешитой А.С. Инвестиции: Учебник. – М.: Дашков и К, 2007. – 371 с.

7. Федеральный закон от 25.02.1999 №39-ФЗ (ред. от 24.07.2007) «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» (принят ГД ФС РФ 15.07.1998) // Консультант-Плюс

8. Четошникова Л.А. Экономическая оценка инвестиций: учебно-методические указания по изучению дисциплины и выполнению контрольной работы. – Барнаул: Изд-во АГАУ, 2006

Понятие и классификация инвестиционного проекта

Большая часть реальных инвестиций осуществляется в форме инвестиционных проектов. В настоящее время существует несколько определений инвестиционных проектов.

Согласно Федеральному закону «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» [7] инвестиционный проект - это обоснование экономической целесообразности, объема и сроков осуществления капитальных вложений, в том числе необходимая проектная документация, разработанная в соответствии с российским законодательством и утвержденными установленном порядке стандартами (нормами и правилами), а также описание действий по осуществлению инвестиций.

По мнению Мишина Ю.В. [4] под проектом понимается система сформулированных в его рамках целей, создаваемых или модернизируемых для реализации физических объектов, технологических процессов, технической и организационной документации для них» материальных, финансовых, трудовых и иных ресурсов, а также управленческих решений и мероприятий по их выполнению.

Нешитой А.С. [6] говорит, что инвестиционный проект – это дело, деятельность, мероприятие, предполагающее осуществление комплекса каких-либо действий, обеспечивающих достижение целей (получение определенных результатов), т.е. и документация, и деятельность.

В большей степени сущности проектного анализа отвечает трактовка проекта как комплекса взаимосвязанных мероприятий, предназначенных для достижения в течение ограниченного периода времени и при установленном бюджете поставленных целей.

1. По масштабу инвестиций: мелкие, традиционные, крупные, мегапроекты.

|

|

2. По поставленным целям: снижение издержек, снижение риска, доход от расширения, выход на новые рынки сбыта, диверсификация деятельности, социальный эффект, экологический эффект.

4. По степени риска: рисковые, безрисковые.

5. По срокам: краткосрочные, долгосрочные.

Деятельность практически любого экономического субъекта осуществляется в условиях неопределенности и риска.

Обычно неопределенностью результатов инвестиционного проекта называется неполнота и неточность информации об условиях деятельности предприятия, реализации проекта. Под риском понимается возможность возникновения условий, приводящих к негативным последствиям.

Риск – это историческая и экономическая категория. Утверждение об историческом характере категории риска базируется на осознании человеком возможной опасности и исторически связано со всем ходом общественного развития. Риск возник уже на низшей ступени цивилизации и связан с появлением у человека чувства страха перед смертью. Слово риск в переводе с португальского означает «риф», «подводная скала», что ассоциируется с понятием «лавировать между скалами», а значит, сопряжено с опасностью [6].

Инвестиционный риск является составной частью общего финансового риска и представляет собой вероятность (угрозу) финансовых потерь (потери по крайней мере части своих инвестиций), недополучения доходов от инвестиций или появления дополнительных инвестиционных расходов.

Диверсификация является одним из наиболее важных направлений снижения риска [1]. Обычно говорят о диверсификации видов деятельности, поставщиков и потребителей, расширении числа участников.

Для снижения риска деятельности предприятия желательно предпринимать производство таких товаров и услуг, спрос на которые изменяется в противоположных направлениях.

Распределение проектного риска между его участниками является эффективным способом его снижения. Распределение риска можно организовать с помощью диверсификации как в пространстве поставщиков, так и в пространстве потребителей.

Среди методов уклонения от рисков особое место занимает страхование риска [3]. Различают страхование инвестиций от политических рисков и страхование инвестиций от коммерческих и финансовых рисков. Зарубежная практика страхования использует полное страхование инвестиционных проектов, тогда как в Российской Федерации можно пока только частично страховать риски проекта: здания, оборудование, персонал и т.д.

|

|

Компенсация рисков в значительной степени аналогична страхованию. Она предусматривает создание определенных резервов: финансовых, материальных, информационных. В качестве информационных резервов можно рассматривать приобретение дополнительной информации (например, за счет проведения более детальных маркетинговых исследований). Финансовые резервы могут создаваться путем выделения дополнительных средств на покрытие непредвиденных расходов. Материальные резервы означают создание специального страхового запаса сырья, материалов и комплектующих.

Под локализацией рисков понимается выделение определенных видов деятельности, которые могут привести к локализации риска. Например, создание отдельной фирмы или дочернего предприятия фирмы для реализации нового рискованного инвестиционного проекта.

Кроме того, для повышения устойчивости инвестиционного проекта и снижения его рискованности может быть изменен состав участников, в частности путем включения в дело венчурных фирм, специализирующихся на финансировании рискованных, прежде всего инновационных, проектов.

|

|

|

Адаптации растений и животных к жизни в горах: Большое значение для жизни организмов в горах имеют степень расчленения, крутизна и экспозиционные различия склонов...

Общие условия выбора системы дренажа: Система дренажа выбирается в зависимости от характера защищаемого...

Таксономические единицы (категории) растений: Каждая система классификации состоит из определённых соподчиненных друг другу...

Поперечные профили набережных и береговой полосы: На городских территориях берегоукрепление проектируют с учетом технических и экономических требований, но особое значение придают эстетическим...

© cyberpedia.su 2017-2024 - Не является автором материалов. Исключительное право сохранено за автором текста.

Если вы не хотите, чтобы данный материал был у нас на сайте, перейдите по ссылке: Нарушение авторских прав. Мы поможем в написании вашей работы!