Тысячи жителей России оценили все преимущества кредитования в «Газпромбанке». Конкурентные ставки, гибкие условия, большое разнообразие кредитных программ – этим отличаются кредиты для физических лиц от «Газпромбанка».

Сегодня «Газпромбанк» предлагает населению ипотечные (жилищные) кредиты и кредиты на приобретение автомобиля (нового и подержанного). «Газпромбанк» постоянно проводит мониторинг рынка, разрабатывая и модернизируя свои кредитные продукты с учетом запросов граждан.

Способность банка оказывать такую розничную услугу вызывает поступление большого количества заявлений на выдачу кредита, которые в оптимальные сроки должны быть обработаны и оценены с учетом риска потенциальных потерь.

Исходя из данных официального сайта «Газпромбанка» об объеме выданных кредитов физическим лицам и данных годовой отчетности банка о просроченной задолженности по выданным кредитам, составлена таблица 2.3.

Таблица 2.3 - Объем кредитования юридических лиц – клиентов «Газпромбанка»

| Показатели

| 2007 год

| 2008 год

| 2009 год

| Отклонение

|

| Абсолютное, млрд. руб.

| Относительное, %

|

| 2008 к 2007

| 2009 к 2008

| 2008 к 2007

| 2009 к 2008

|

| Объем выданных кредитов (млрд. руб.)

| 33,5

| 48,4

| 45,1

| 14,9

| -3,3

| 44,5

| -6,8

|

| Объем просроченной задолженности по кредитам (млрд. руб.)

| 0,87

| 1,57

| 1,66

| 0,7

| 0,09

| 80,5

| 5,7

|

Тенденция объемов кредитования физических лиц и просроченной задолженности по выданным кредитам нагляднее прослеживается на графике. (Рис. 2.4)

Рис. 2.4 - Динамика кредитования физических лиц и просроченной задолженности в течение 3 лет

Анализ данных таблицы 2.3 и рис. 2.4 позволяет сделать вывод о соотношении предоставленных кредитов и просроченной задолженности по ним. Так, с 2007 по 2008 гг. увеличивался объем кредитов, и вместе с тем росла задолженность физических лиц. С 2008 по 2009 гг. падают кредиты гражданам – клиентам банка, но несмотря на это задолженность продолжает расти.

Эту тенденцию можно объяснить общим падением платежеспособности заемщиков и должников, а, следовательно, снижением уровня их кредитоспособности. Так как их возможности по погашению долгов сократились, и на закрытие долга им необходимо больше времени, на допущенную ими просрочку начисляется больше пени и штрафов. Что и ведет к сокращению доли основного долга в общей сумме, которую должен возместить должник. В свою очередь это приводит к тому, что должники чаще отказываются от оплаты штрафов, которые могут превышать основной долг, находя их начисление несправедливым. Это существенно осложняет работу по взысканию задолженности.

Представители банка при оценке кредитоспособности физического лица сравнивают сумму запрошенного кредита и как она соотносится с личным доходом заемщика, а также проводят общую оценку финансового положения заемщика, стоимость его имущества, состав семьи, личностные характеристики, факты профессиональной биографии, кредитную историю.

«Газпромбанк» широко применяет скоринговый метод оценки кредитоспособности своих клиентов. При оценке в баллах системы отдельных показателей на первом этапе дают предварительную оценку возможности выдачи ссуды, основанную на данных анкеты заемщика. По результатам заполнения анкеты определяют число набранных заемщиком баллов. Если сумма баллов более определенной величины, то клиент получает кредит, если менее некоторой суммы баллов – отказ. Также, исходя из данной скоринговой системы, банк может принять решение о проведении экспертной оценки кредитоспособности клиентов, вошедших в допустимую или повышенную группу риска. Примерная методика балльной оценки кредитоспособности индивидуального клиента «Газпромбанка» представлена в Приложении 1.

Исходя из количества поданных физическими лицами заявок на получение кредита и результатов скоринговой оценки их кредитоспособности, составлена таблица результатов кредитных решений. (Табл. 2.4)

Таблица 2.4 - Количественное соотношение кредитных решений принятых на основании скоринга

| Показатели

| 2007 год

| 2008 год

| 2009 год

| Отклонение

|

| Абсолютное, тыс.чел.

| Относительное, %

|

| 2008 к 2007

| 2009 к 2008

| 2008 к 2007

| 2009 к 2008

|

| Количество человек, подавших заявки на получение кредита (тыс. чел.)

| 98,1

| 144,6

| 163,3

| 46,5

| 18,7

| 47,4

| 12,9

|

| Количество человек, получивших положительное кредитное решение (тыс. чел.)

| 83,7

| 121,0

| 112,7

| 37,3

| -8,3

| 44,6

| -6,9

|

| Количество человек, подвергшихся экспертной оценке (тыс. чел.)

| 4,1

| 6,0

| 27,9

| 1,9

| 21,9

| 46,3

| 365

|

| Количество человек, получивших отказ в выдаче кредита (тыс. чел.)

| 10,3

| 17,6

| 22,7

| 7,3

| 5,1

| 70,9

| 28,9

|

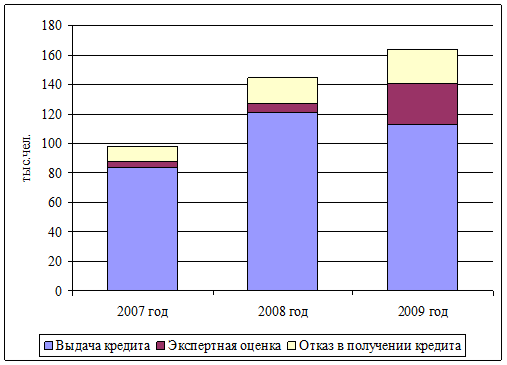

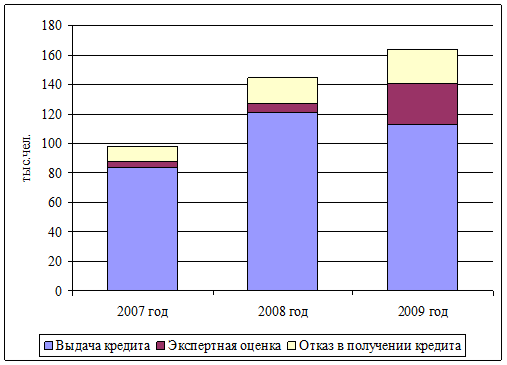

Данные таблицы 2.4 можно продемонстрировать графически. (Рис. 2.5)

Рис. 2.5 - Структура скоринговых кредитных решений в общем объеме поданных заявок

Так, в течение трех лет число желающих получить кредит возрастало. Однако в 2007 году получить положительное кредитное решение органов «Газпромбанка» удалось 85% заемщиков, в 2008 году – 83% из числа желающих. Несмотря на то что в 2009 году количество заявок на получение кредита превысило данный показатель 2008 года, объем выданных кредитов все же снизился на 6,8%.

Анализ кредитоспособности клиентов «Газпромбанка» в целом свидетельствует о положительной тенденции в области кредитования юридических и физических лиц за период 2007-2009 гг. В 2007 году активно развивалось кредитование как юридических, так и физических лиц. При этом абсолютный объем кредитов физическим лицам значительно меньше по размерам (более чем в 11 раз), чем объем кредитов юридическим лицам. За 2008 год кредиты предприятиям и организациям росли быстрее, чем кредиты физическим лицам (72,9% и 44,5% соответственно). Данные по росту кредитов в 2008 году доказывают, что «Газпромбанк» в условиях ограниченной ликвидности и масштабного кризиса на мировых финансовых рынках переключил свое внимание с потребительского кредитования на кредитование реального сектора экономики. Это также подтверждают показатели объемов кредита юридическим лицам за 2009 год.

Иная ситуация с 2008 по 2009 гг. наблюдается в области кредитования физических лиц – происходит динамика снижения выдаваемых ссуд. В 2009 году на 6,9% по сравнению с предыдущим годом снизились темпы выдачи кредитов физическим лицам. Подобная потеря интереса к кредитованию физических лиц происходит на фоне роста задолженности граждан по кредитам. Снижение также можно объяснить ужесточением кредитной политики многих банков в условиях кризиса, которое имело место еще конце 2008 года: потребительские кредиты стали менее доступны населению, часть кредитных программ были заморожены, требования, предъявляемые к потенциальным заемщикам, были повышены. В то же время выступления руководителей «Газпромбанка» свидетельствует о том, что банковские операции по кредитованию населения гораздо менее подвержены кредитному риску, чем кредитование юридических лиц. Вышесказанное приводит к выводу о грядущем интенсивном развитии данного сегмента кредитной политики банка.

Исходя из показателей динамики кредитования, анализа финансовых коэффициентов, систем оценки и отбора заемщиков, можно сделать вывод о положительном уровне кредитоспособности клиентов «Газпромбанка». Об этом также свидетельствуют годовые финансовые отчеты банка. Кредитные решения принимаются на основе комплексной оценки кредитоспособности клиентов и позволяют судить о дальнейшем развитии кредитования как юридических, так и физических лиц.

Заключение

Кредитоспособность представляет собой такое реально сложившееся правовое и хозяйственно-финансовое положение заемщика, исходя из оценки которого, банк принимает решение о начале, продолжении или прекращении кредитных отношений с клиентом. Кредитоспособность банковского клиента – это его способность мобилизовать необходимую сумму денежных средств для погашения долгов, включая задолженность по предоставленным ссудам.

Кредитные операции составляют основу активной деятельности коммерческих банков. Во-первых, их успешное осуществление ведет к получению основных доходов, способствует повышению надежности и устойчивости банков, а неудачам в кредитовании сопутствует их разорение и банкротство. Во-вторых, банки призваны аккумулировать собственные и привлеченные ресурсы для кредитования инвестиций в развитие экономики страны. В-третьих, эта деятельность при ее успешном осуществлении приносит прибыль всем ее участникам: кредитным организациям, заемщикам и обществу в целом.

Определение кредитоспособности необходимо с точки зрения кредитующего банка с целью снижения риска банка и повышения стабильности его работы. Основная цель изучения кредитоспособности заемщика – определение способности и готовности заемщика вернуть запрашиваемую ссуду в соответствии с условиями договора о выдаче ссуды. Банк должен в каждом случае определить степень риска, который он готов взять на себя, и размер кредита, который может быть предоставлен в данных обстоятельствах.

При выдаче ссуды необходимо определить условия ее предоставления. Некоторые факторы, влияющие на способность заемщика погасить долг, с трудом поддаются оценке, но в финансовых расчетах их следует учитывать по возможности реалистично. Это предполагает оценку финансового состояния заемщика как за прошлые годы, так и на перспективу.

Сотрудник банка, ответственный за предоставление кредита, должен предугадать будущее состояние дел заемщика с учетом всех случайных обстоятельств, влияющих на его финансовые возможности для погашения кредита.

При определении кредитоспособности заемщика учитываются в первую очередь деловые качества, честность и компетентность, умение предвидеть перспективы экономической конъюнктуры и т. д. Далее акцентируется внимание на наличии обеспечительного материала ссуды и возможности получения дохода заемщиком. Лучшей гарантией возвратности кредита считается возможность получения заемщиком дохода. При этом доходность юридических лиц, например, оценивалась путем всестороннего анализа баланса его хозяйственно-финансовой деятельности, и особенно состава и размера активов субъекта.

Таким образом, основная цель анализа кредитоспособности клиента банка состоит в том, чтобы получить информацию, необходимую для реальной оценки его финансового состояния в прошлом, настоящем и будущем. Оценка деятельности за прошлые годы и в настоящее время необходима для правильного прогнозирования будущего. При этом степень уверенности банка в том, что заемщик способен и готов погасить долг в соответствии с условиями договора кредита, зависит от многих факторов. Анализ этих факторов проведен в главе 1 данной курсовой работы. Изучение банками разнообразных факторов, которые могут повлечь за собой непогашение кредитов, или, напротив, обеспечивают их своевременный возврат, составляют содержание банковского анализа кредитоспособности.

Проведение такого анализа позволит предоставить руководству банка качественную информацию для принятия решения о выдаче кредита, в случае если финансовое состояние и репутация заемщика окажется удовлетворительным, или отказе в выдаче ссуды, когда результаты анализа отрицательные. Условия принятия того или иного кредитного решения рассмотрены в главе 2 курсовой работы.

Таким образом, в процессе написания курсовой работы была выполнена поставленная цель, были исследованы теоретические и практические аспекты оценки кредитоспособности клиентов банка.

В ходе работы были выявлены:

различные подходы к определению кредитоспособности;

последовательность действий банка в отношении своего будущего клиента;

совокупность качественных и количественных показателей оценки кредитоспособности;

структура методов оценки кредитоспособности;

способы оценки кредитоспособности юридических и физических лиц;

разработаны и предложены пути совершенствования системы оценки кредитоспособности, которые имеют практическую значимость для банка.

Резюмируя все выше сказанное, можно сказать, что качественно и количественно разработанная оценка кредитоспособности клиентов необходима банку для дальнейшего совершенствования своей кредитной деятельности. От правильной оценки часто зависит жизнеспособность банка. Неправильная оценка может привести к невозврату кредита, что в свою очередь способно нарушить ликвидность банка и в конечном счете привести к банкротству кредитной организации. Поэтому банки придают огромное значение разработке современной методологической базы оценки кредитоспособности.

Список использованной литературы

1. ФЗ РФ «О кредитных историях» от 30.12.2004 года №218-ФЗ.

2. Положение Банка России «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности» от 26.03.2004 № 254-П.

3. Инструкция Банка России «О кредитовании юридических лиц учреждениями СБ РФ» №26-р от 26.10.1993.

4. Инструкция Банка России «О порядке регулирования деятельности банков» №1 от 01.10.1997.

5. Методические положения по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса от 12.08.1994 года №31-р.

6. Методические указания по проведению анализа финансового состояния организаций от 23.01.2001 №16.

7. Дуболазов В.А., Лукашевич Н.С. Нечетко-множественный подход к оценке кредитоспособности физических лиц. // Финансы и кредит. №13, 2009.

8. Ермаков С.Л., Юденков Ю.Н. Основы организации деятельности коммерческого банка. – М.: КНОРУС, 2009. – 656 с.

9. Жарковская Е.П. Банковское дело. – М.: Омега-Л, 2006. – 452 с.

10. Жуков Е.Ф. Банки и небанковские кредитные организации и их операции. – М.: Вузовский учебник, 2009. – 528 с.

11. Жуков Е.Ф., Эриашвили Н.Д. Банковское дело. – М.: ЮНИТИ-ДАНА, 2007. – 575 с.

12. Журавлева Н.В. Кредитование и расчетные операции в России. – М.: Экзамен, 2006. – 284 с.

13. Иванов В.В., Соколов Б.И. Деньги. Кредит. Банки. – М.: Проспект, 2006. – 848 с.

14. Казакова И.И. О методах оценки кредитоспособности заемщика. // Деньги и кредит. №6, 2007.

15. Кравцова Г.И., Василенко Н.К., Купчинова О.В. Организация деятельности коммерческих банков. – Минск: БГЭУ, 2007. – 478 с.

16. Лаврушин О.И. Банковские операции. – М.: КНОРУС, 2009. – 384 с.

17. Лаврушин О.И. Банковское дело. – М.: Финансы и статистика, 2006. – 672 с.

18. Лаврушин О.И., Афанасьева О.Н., Корниенко С.Л. Банковское дело: современная система кредитования. – М.: КНОРУС, 2007. – 264 с.

19. Лаврушин О.И., Валенцева Н.И. Банковские риски. – М.: КНОРУС, 2007. – 232 с.

20. Печникова А.В., Маркова О.М., Стародубцева Е.Б. Банковские операции. – М.: ФОРУМ: ИНФРА-М, 2009. – 352 с.

21. Рязанцева М.В. Финансы, денежное обращение и кредит. Часть 2. – М.: МИИГАиК, 2006. – 74 с.

22. Тавасиев А.М., Бычков В.П., Москвин В.А. Банковское дело: базовые операции для клиентов. – М.: Финансы и статистика, 2008. – 304 с.

23. Тавасиев А.М., Масленченков Ю.С., Эриашвили Н.Д. Банковское дело. Управление и технологии. – М.: ЮНИТИ-ДАНА, 2007. – 671 с.

24. Тавасиев А.М., Москвин В.А., Эриашвили Н.Д. Банковское дело. – М.: ЮНИТИ-ДАНА, 2007. – 287 с.

25. Тавасиев А.М., Эриашвили Н.Д. Банковское дело. – М.: ЮНИТИ-ДАНА, 2006. – 528 с.

26. Челноков В.А. Банки и банковские операции: Букварь кредитования. Технологии банковских ссуд. Околобанковское рыночное пространство. – М.: Высшая школа, 2008. – 291 с.

27. Шевченко И.В., Халафян А.А., Васильева Е.Ю. Создание виртуальной клиентской базы для анализа кредитоспособности российских предприятий. // Финансы и кредит. №1, 2010.

28. Щербакова Т.А. Анализ финансового состояния корпоративного клиента и его роль в оценке кредитоспособности заемщика. // Финансы и кредит. №22, 2009.

29. www.cbr.ru

30. www.gazprombank.ru

Приложение