Депозитные счета могут быть самыми разнообразными и в основу их классификации положены такие критерии, как источники вкладов (свободные денежные средства организаций, накопления физических лиц, пенсии), их целевое назначение (получение дохода по срочным депозитам по окончании их действия, ежемесячный доход в виде процента от суммы депозита), степень доходности (зависит от суммы, срока и дополнительных условий вклада) и т.д.

Однако наиболее часто в качестве критерия выступает категория вкладчика и форма изъятия вклада.Депозитные операции классифицируются:

1) Исходя из категории вкладчиков:

· депозиты юридических лиц (предприятий, организаций);

· депозиты физических лиц.

· депозиты других банков.

2) По экономическому содержанию:

· по порядку использования хранимых средств. Т.е. получение дохода в виде процентов по привлеченным средствам в депозит ежемесячно, ежеквартально, в конце срока действия договора.

3) По форме изъятия средств:

· срочные депозиты;

· депозиты до востребования;

· сберегательные вклады населения

· условные депозиты, подлежащие изъятию при наступлении заранее оговоренных условий.

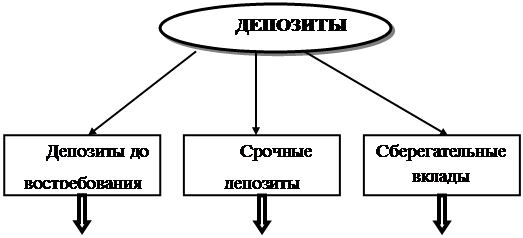

Классификацию депозитов по форме изъятия более подробно можно представить схематично на рисунке 3[2].

Депозиты до востребования представляют собой средства, которые могут быть востребованы в любой момент без предварительного уведомления банка со стороны клиента. К ним относятся средства на текущих, расчетных и корреспондентских счетах, связанных с совершением расчетов или целевым использованием средств. По таким счетам происходит постоянное движение денежных средств.

| Корреспондентский счет ЛОРО

Расчетный, текущий счета

Счета до востребования физических лиц

Овердрафт

Корреспондентский счет НОСТРО

| До 3 месяцев

3 – 6 месяцев

6- 9 месяцев

9 – 12 месяцев

Свыше 12 месяцев

От 2х лет и более

| Срочные

Срочные с дополнительными взносами

Условные

На предъявителя

До востребования

На текущем счете

|

Рис. 2 Классификация депозитов (по О.И.Лаврушину)

Депозиты до востребования представляют собой средства, которые могут быть востребованы в любой момент без предварительного уведомления банка со стороны клиента. К ним относятся средства на текущих, расчетных и корреспондентских счетах, связанных с совершением расчетов или целевым использованием средств. По таким счетам происходит постоянное движение денежных средств.

Расчет доли средств, хранящихся на счетах до востребования, которую можно перевести на срочные депозитные счета (с целью увеличения для клиентов дохода от размещенных в банке средств и формирования стабильного ресурса кредитования для банков) производится по формуле:

Д= Оср.: К об.х 100%,

где Д – доля средств, хранящихся в течение года на различных текущих счетах, которые могут быть переведены на депозитные счета.

Оср – средний остаток средств на расчетном или текущем счете за год.

К об. – кредитовый оборот по расчетному или текущему счету за год.

Для расширения активных операций и получения банком прибыли наилучшим способом с точки зрения управления пассивами является рост и диверсификация основных видов депозитов, к которым относятся депозиты до востребования и срочные депозиты. С помощью вкладов до востребования решается задача получения прибыли банком, т. к. они самый дешевый ресурс, а затраты по обслуживанию расчетных и текущих счетов клиентов минимальны.

Проценты по вкладам до востребования зачисляются вкладчику, как правило, один раз в год в начале нового календарного года.

Депозиты до востребования наиболее ликвидны. Их владельцы могут в любой момент использовать деньги, находящиеся на счетах до востребования. Деньги на этот счет вносятся или зачисляются, а также изымаются или списываются как частями, так и полностью без ограничений, а также разрешается изымать с этого счета наличные деньги.

Срочные депозиты как правило классифицируются в зависимости от их срока: депозиты со сроком до 3 месяцев; от 3 до 6 месяцев; от 6 до 9 месяцев; от 9 до 12 месяцев; свыше 12 месяцев.

Существуют две формы срочных вкладов:

· срочный вклад с фиксированным сроком;

· срочный вклад с предварительным уведомлением об изъятии.

Собственно срочные вклады подразумевают передачу средств вполное распоряжение банка на срок и условиях по договору, а по истечении этого срока срочный вклад может быть изъят владельцем в любой момент. Размер вознаграждения, выплачиваемый клиенту по срочному вкладу, зависит от срока, суммы депозита и выполнения вкладчиком условий договора. Чем длительнее сроки и (или) больше сумма вклада, тем как правило больше размер вознаграждения. Такая детальная градация стимулирует вкладчиков к рациональной организации собственных средств и их помещению во вклады, а также создает банкам условия для управления своей ликвидностью.

Вклады с предварительным уведомлением об изъятии средств означают, что об изъятии вклада клиент должен заранее оповестить банк в определенный по договору срок. В зависимости от срока уведомления определяется и процентная ставка по вкладам.

Если вкладчик желает изменить сумму вклада – уменьшить или увеличить, то он может расторгнуть действующий договор, изъять и переоформить свой вклад на новых условиях. Однако при досрочном изъятии вкладчиком средств по вкладу он может лишиться предусмотренных договором процентов частично или полностью. Как правило, в этих случаях проценты снижаются до размера процентов, уплачиваемых по вкладам до востребования.

Важнейшими инструментами депозитной политики коммерческих банков являются депозитные и сберегательные сертификаты. В Российской Федерации обращение сертификатов происходит на законодательной основе.

Сертификат - это письменное обязательство банка эмитента о вкладе денежных средств, удостоверяющее право вкладчика или его право приемника на получение по истечении установленного срока суммы вклада и процентов по нему. Депозитные и сберегательные сертификаты – это вид доходной ценной бумаги, поэтому они не могут служить расчетным или платежным средством за проданные товары или оказанные услуги. Имеются также и ограничения по передаче их от одного владельца к другому. Бланк именного сертификата должен иметь место для передаточных надписей.

Выпускаемые банком сертификаты должны быть изготовлены типографским способом, отвечать требованиям, предъявляемым к ценным бумагам.

Коммерческие банки имеют право приступить к выпуску сертификатов только после утверждения условий их выпуска и обращения главными территориальными управлениями ЦБ РФ. Условия должны содержать полный порядок выпуска и обращения сертификатов, описание внешнего вида и образец сертификата.

Сертификаты выпускаются по срокам от 1 месяца до 3 лет, а по сумме депозитных сертификатов - от 5 тысяч до 10 млн. рублей, сберегательных сертификатов от 1 тысячи и свыше 1 млн. рублей. Процентные ставки зависят от размера и срока вклада, некоторые банки осуществляют индексацию и ежемесячную выплату дохода.

Из сказанного выше видно, что депозиты среди привлеченных средств банка являются важным источником ресурсов. Однако такому источнику формирования банковских ресурсов как депозиты присущи и некоторые недостатки. Речь идет прежде всего о значительных материальных и денежных затратах банка при привлечении средств во вклады, ограниченности свободных денежных средств в рамках отдельного региона. Тем не менее, конкурентная борьба между банками на рынке кредитных ресурсов заставляет их принимать меры по развитию услуг, способствующих привлечению депозитов.