| №

строки

| Показатели

| Предприятие А

| Предприятие Б

|

|

| Выручка, тыс. руб.

|

|

|

|

| Расходы на производство и продажу продукции (включая коммерческие и управленческие расходы), тыс. руб.

|

|

|

|

| Результат от продаж, тыс. руб.

|

|

|

|

| Чистая прибыль, тыс. руб.

|

|

|

|

| Выручка/расходы (стр. 1 / стр. 2 • 100), %

| 116,2

| 115,7

|

|

| Прибыль/расходы (стр. 3 / стр. 2 • 100), %

| 16,2

| 15,7

|

| | Баланс предприятия А Актив

Основные средства Производственные запасы

Прочие активы

БАЛАНС

|

| Баланс предприятия Б Актив

Основные средства Производственные запасы

Прочие активы

БАЛАНС

|

| |

| | | | | | | | | |

Доходность инвестиционной деятельности. Если деятельность предприятия ориентирована на перспективу, то ему необходимо разработать инвестиционную политику, важнейшей характеристикой которой является показатель доходности инвестиционной деятельности.

Информация о средствах, инвестированных в предприятие, может быть рассчитана по данным баланса как сумма собственного капитала и долгосрочных обязательств (или, что то же самое, как разность совокупных пассивов и краткосрочных обязательств).

Показателем, в наиболее общем виде отражающим эффективность использования средств, инвестированных в предприятие, является рентабельность инвестиций:

Прибыль (до уплаты налога)

Рентабельность инвестиций = — 100. (6.21)

Валюта Величина краткосрочных баланса* обязательств

Данный показатель в практике анализа бухгалтерской отчетности используется в основном для оценки эффективности управления предприятием, его способности обеспечить необходимую отдачу от вложенного капитала и определения расчетной базы для прогнозирования.

Показатель рентабельности инвестиций рассматривается как простейший способ оценки мастерства управления инвестициями.

Использование отчетных данных позволяет оценить сложившуюся картину отдачи на инвестированный капитал. Однако при анализе целесообразности инвестиций важно оценить не только сложившуюся доходность, которая может и не устраивать инвесторов, но и требуемую доходность, необходимую для компенсации затрат капитала инвесторов в случае их отказа от иных, альтернативных возможностей размещения средств с учетом связанного с конкретным вариантом инвестирования уровнем риска.

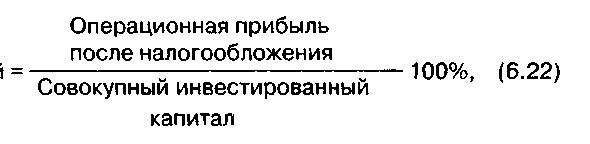

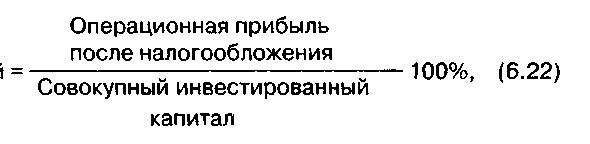

Другим вариантом оценки эффективности инвестирования средств является широко используемый в западной практике анализа показатель рентабельности инвестиций (ROI), определяемый по формуле

Рентабельность

где операционная прибыль - финансовый результат деятельности до уплаты процентов и налогов. Данный показатель получил известность под названием ЕВ IT.

где операционная прибыль - финансовый результат деятельности до уплаты процентов и налогов. Данный показатель получил известность под названием ЕВ IT.

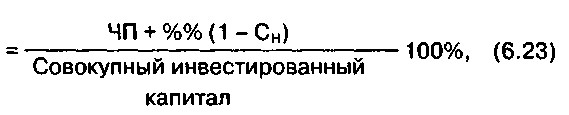

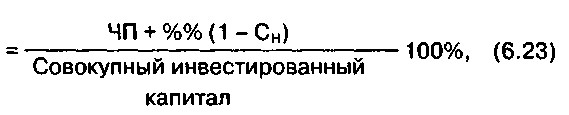

Величину операционной прибыли после налогообложения можно представить в виде суммы чистой прибыли и скорректированной на фактор налогообложения величины процентов за пользование заемными средствами. Тогда показатель рентабельности инвестиций можно представить в виде

Рентабельность инвестиций

где ЧП - чистая прибыль;

%% - величина процентов за пользование заемными средствами;

Сн - ставка налога на прибыль (например, при ставке налога 24% величина Сн = 0,24);

Сн - ставка налога на прибыль (например, при ставке налога 24% величина Сн = 0,24);

совокупный инвестированный капитал - совокупные вложения собственного и заемного капитала.

Следует отметить, что рассматриваемый показатель получает все большее распространение в российской практике анализа.

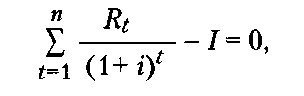

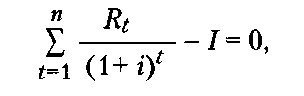

Еще одним инструментом определения оценки доходности инвестиционной деятельности является расчет показателя, характеризующего внутренний уровень доходности инвестиций.

Последний может быть определен как ставка дисконтирования, при которой дисконтированная стоимость доходов от инвестиций в точности соответствует инвестиционным затратам капитала. Формула для расчета внутреннего уровня доходности имеет общий вид

(6.24)

где Rt - превышение доходов над расходами от инвестиций в период £,

где Rt - превышение доходов над расходами от инвестиций в период £,

I - величина инвестиций (в случае единовременных затрат капитала. Если процесс инвестирования растянут во времени, то для расчета внутреннего уровня доходности величина инвестиций периода t умножается на коэффициент дисконтирования соответствующего периода);

t - конкретный период реализации проекта; г - ставка дисконтирования.

t - конкретный период реализации проекта; г - ставка дисконтирования.

Решением уравнения относительно ставки г определяется внутренний уровень доходности инвестиций.

Решением уравнения относительно ставки г определяется внутренний уровень доходности инвестиций.

Если обозначить требуемый инвесторами уровень доходности через j, то инвестиционную деятельность можно охарактеризовать как эффективную при выполнении следующего условия: i >j.

На основании результата определения внутреннего уровня доходности инвестиций может быть дана оценка их приемлемости. Если анализируемый показатель соответствует необходимому в конкретных условиях уровню доходности У (т. е. г >_/'), инвестиции признаются целесообразными. Инвестиции, внутренний уровень доходности которых ниже требуемого уровня (i <j), оцениваются как неприемлемые.

На основании результата определения внутреннего уровня доходности инвестиций может быть дана оценка их приемлемости. Если анализируемый показатель соответствует необходимому в конкретных условиях уровню доходности У (т. е. г >_/'), инвестиции признаются целесообразными. Инвестиции, внутренний уровень доходности которых ниже требуемого уровня (i <j), оцениваются как неприемлемые.

Данное положение является принципиально важным для понимания механизма влияния доходности инвестиционной деятельности на показатель рентабельности собственного капитала. Дело в том, что в оценку требуемого уровня доходности совокупного капитала (собственников и кредиторов) закладываются возмещение финансовых расходов, связанных с привлечением заемного капитала, и необходимый уровень доходности собственного капитала с учетом риска инвестирования средств. Соответствие внутреннего уровня доходности инвестиций i требуемому уровню доходности j означает, что реализация инвестиционных решений обеспечивает необходимую рентабельность собственного капитала.

Доходность финансовой деятельности. Финансовая деятельность предприятия связана с привлечением внешних источников средств. Ключевыми характеристиками в анализе доходности финансовой деятельности и ее влияния на рентабельность собственного капитала являются структура финансирования, а также стоимость его отдельных составляющих.

В систему показателей, характеризующих доходность финансовой деятельности, целесообразно включить рентабельность инвестиций (ROI), цену (стоимость) заемного капитала, а также коэффициенты, отражающие структуру пассивов.

На практике применяются различные способы расчета ROI. Различия касаются прежде всего определения величины используемого капитала, т. е. знаменателя формулы.

Величина используемого капитала может быть получена как:

1) сумма долгосрочных (внеоборотных) активов по остаточной стоимости и оборотных активов, т. е. сумма итогов разделов I и II актива

баланса, за исключением статей расчетов с учредителями (по вкладу в уставный капитал), собственных акций, выкупленных у акционеров;

2) сумма долгосрочных (внеоборотных) активов по остаточной стоимости и оборотных активов, т. е. сумма итогов разделов I и II актива баланса, за исключением статей расчетов с учредителями (по вкладу в уставный капитал), собственных акций, выкупленных у акционеров, за вычетом статей кредиторской задолженности;

При этом в расчетах целесообразно использовать среднюю за период величину инвестированного капитала.

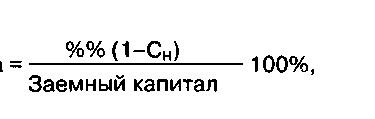

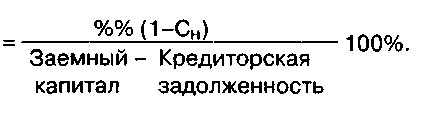

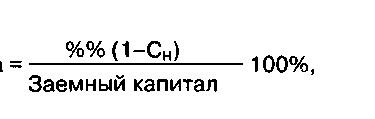

Для определения цены заемного капитала может быть использована формула

Для определения цены заемного капитала может быть использована формула

Цена заемного капитале (6.25)

где %% - проценты за пользование заемными средствами; Сн - ставка налога на прибыль.

где %% - проценты за пользование заемными средствами; Сн - ставка налога на прибыль.

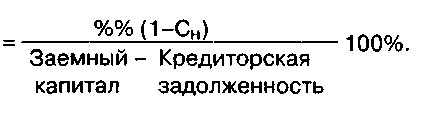

В целях обеспечения сопоставимости числителя и знаменателя формулы возможен уточненный расчет:

Цена заемного капитала  (6.26)

(6.26)

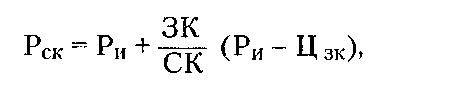

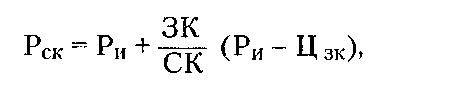

Взаимосвязь показателей рентабельности собственного капитала, заемных средств и рентабельности инвестиций находит выражение в следующем соотношении, используемом для оценки влияния эффекта финансового рычага:

Взаимосвязь показателей рентабельности собственного капитала, заемных средств и рентабельности инвестиций находит выражение в следующем соотношении, используемом для оценки влияния эффекта финансового рычага:

(6.27)

где Р - рентабельность собственного капитала;

СК - собственный капитал;

ЗК - заемный капитал;

Ри - рентабельность инвестиций; Цзк

Ри - рентабельность инвестиций; Цзк - цена заемного капитала.

Данное соотношение определяет границу экономической целесообразности привлечения заемных средств. Смысл его состоит, в частности, в том, что, пока рентабельность вложений в предприятие выше цены заемных средств, рентабельность собственного капитала будет расти тем быстрее, чем выше соотношение заемных и собственных средств. Однако по мере роста доли заемных средств чистая прибыль начинает сокращаться (все большая часть прибыли направляется на выплату про-

центов). В результате рентабельность вложений в предприятие падает, становясь меньше цены заемных средств. Это в свою очередь приводит к падению рентабельности собственного капитала. В качестве иллюстрации приведем табл. 6.9.

Таблица 6.9

где операционная прибыль - финансовый результат деятельности до уплаты процентов и налогов. Данный показатель получил известность под названием ЕВ IT.

где операционная прибыль - финансовый результат деятельности до уплаты процентов и налогов. Данный показатель получил известность под названием ЕВ IT.

Сн - ставка налога на прибыль (например, при ставке налога 24% величина Сн = 0,24);

Сн - ставка налога на прибыль (например, при ставке налога 24% величина Сн = 0,24);

где Rt - превышение доходов над расходами от инвестиций в период £,

где Rt - превышение доходов над расходами от инвестиций в период £, t - конкретный период реализации проекта; г - ставка дисконтирования.

t - конкретный период реализации проекта; г - ставка дисконтирования. Решением уравнения относительно ставки г определяется внутренний уровень доходности инвестиций.

Решением уравнения относительно ставки г определяется внутренний уровень доходности инвестиций.

На основании результата определения внутреннего уровня доходности инвестиций может быть дана оценка их приемлемости. Если анализируемый показатель соответствует необходимому в конкретных условиях уровню доходности У (т. е. г >_/'), инвестиции признаются целесообразными. Инвестиции, внутренний уровень доходности которых ниже требуемого уровня (i <j), оцениваются как неприемлемые.

На основании результата определения внутреннего уровня доходности инвестиций может быть дана оценка их приемлемости. Если анализируемый показатель соответствует необходимому в конкретных условиях уровню доходности У (т. е. г >_/'), инвестиции признаются целесообразными. Инвестиции, внутренний уровень доходности которых ниже требуемого уровня (i <j), оцениваются как неприемлемые. Для определения цены заемного капитала может быть использована формула

Для определения цены заемного капитала может быть использована формула где %% - проценты за пользование заемными средствами; Сн - ставка налога на прибыль.

где %% - проценты за пользование заемными средствами; Сн - ставка налога на прибыль. (6.26)

(6.26) Взаимосвязь показателей рентабельности собственного капитала, заемных средств и рентабельности инвестиций находит выражение в следующем соотношении, используемом для оценки влияния эффекта финансового рычага:

Взаимосвязь показателей рентабельности собственного капитала, заемных средств и рентабельности инвестиций находит выражение в следующем соотношении, используемом для оценки влияния эффекта финансового рычага:

Ри - рентабельность инвестиций; Цзк

Ри - рентабельность инвестиций; Цзк