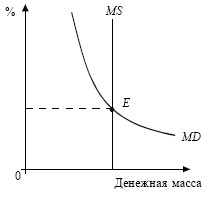

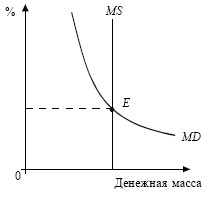

Рис. 54.3.Равновесие на денежном рынке

MS – предложение денег;

MD – денежная масса.

В результате взаимодействия спроса и предложения денег возникает их рыночное равновесие, т. е. обеспечивается равенство количества предлагаемых на рынке денег той общей сумме, которую желает иметь у себя население (рис. 54.3)

Особенность денежного равновесия по сравнению с товарным и ресурсным рынками заключается в том, что оно является на рынке постоянным; в противном случае возникают серьезные сбои, нередко приводящие к финансовому кризису (как в августе 1998 г.).

БАНКОВСКАЯ СИСТЕМА

1. Кредитные отношения. В рыночной экономике деньги постоянно обращаются, поэтому временно свободные финансовые средства должны поступать на денежные рынки и пускаться в дело.

Кредит – движение заемного капитала, осуществляемое на принципах срочности, возвратности, платности, обеспеченности и целевого назначения полученных во временное пользование денежных ресурсов.

Кредит выполняет важные функции в экономике:

– перераспределяет деньги: от тех, у кого они свободны, к тем, кто в них нуждается;

– способствует экономии издержек обращения, так как не требует выпуска государством дополнительных денег в обращение;

– ускоряет концентрацию и централизацию бизнеса. Кредит имеет многообразные формы (рис. 55.1):

Рис. 55.1. Виды кредита

2. Понятие банковской деятельности. Банки – это экономические институты, которые обслуживают систему кредитных отношений в обществе.

Агенты рынка обращаются в банк в следующих случаях:

– при наличии временно свободных средств;

– при временной нехватке средств;

– для денежных расчетов с контрагентами (рис. 55.2).

Рис. 55.2. Банковская деятельность

Существуют три основных вида вкладов в банк:

1) депозит, или вклад до востребования. Население с помощью такого вклада осуществляет небольшие сбережения, которые оно может изъять из банка в любой момент, а фирмы открывают расчетные счета с целью осуществления текущих операций;

2) срочный вклад, или депозит на срок. Деньги помещаются в банк с обязательством не использовать их до определенного срока;

3) депозитный сертификат представляет собой ценную бумагу, свидетельствующую о приеме банком вклада на условиях срочного счета. Такие ценные бумаги могут быть объектом залоговых операций или расчета на рынке ценных бумаг.

Предоставление банком кредитов осуществляется в форме денежных ссуд, различающихся по срочности:

– краткосрочные – до 1 года;

– среднесрочные – от 1 до 5 лет;

– долгосрочные – свыше 5 лет.

3. Структура кредитно-банковской системы. Кредит-но-банковская система представляет собой валютно-фи-нансовую структуру экономики, состоящую из банков двух уровней и специализированных кредитных и финансовых организаций.

Центральный банк страны является первым уровнем банковской системы. Его основными функциями являются:

– эмиссия (выпуск) денег в обращение и их изъятие из него;

– функция банка правительства, что предполагает финансирование им государственных программ, обслуживание государственного долга и бюджетного сектора, проведение кредитно-денежной политики;

– функция банка банков выражается в рефинансировании экономики через предоставление коммерческим банкам возможности получить кредит при нехватке у них средств. Население и фирмы Центральный банк кредитами не обслуживает.

– функция надзора и контроля финансовых рынков и банков.

Коммерческие банки составляют второй уровень банковской системы страны. Они предназначены для кредит-но-расчетного обслуживания населения и фирм, в процессе которого они создают кредитные деньги (см. вопрос 54). По основным видам деятельности коммерческие банки можно подразделить следующим образом (рис. 55.3):

Рис. 55.3. Классификация коммерческих банков

Специализированные кредитные и финансовые учреждения представляют собой организации, которые по форме не являются банками, а по сути частично выполняют их функции. В рыночной экономике они жестко конкурируют с коммерческими банками за денежные средства населения и фирм.

К ним следует отнести:

– пенсионные фонды;

– страховые компании;

– трастовые компании (полубанки);

– ломбарды;

– общ ества взаимного кредита;

– кредитные товарищества.

Кредитно-банковская система должна обеспечивать стабильность финансов. С этой целью необходимо:

– совершенствовать банковское законодательство;

– укрупнять банковские системы, так как мелкие банки неустойчивы, низкодоходны и не способны предоставлять инвестиционные кредиты;

– усиливать связь банковской сферы с реальным сектором экономики.