Кормораздатчик мобильный электрифицированный: схема и процесс работы устройства...

Общие условия выбора системы дренажа: Система дренажа выбирается в зависимости от характера защищаемого...

Кормораздатчик мобильный электрифицированный: схема и процесс работы устройства...

Общие условия выбора системы дренажа: Система дренажа выбирается в зависимости от характера защищаемого...

Топ:

Характеристика АТП и сварочно-жестяницкого участка: Транспорт в настоящее время является одной из важнейших отраслей народного хозяйства...

Теоретическая значимость работы: Описание теоретической значимости (ценности) результатов исследования должно присутствовать во введении...

Интересное:

Инженерная защита территорий, зданий и сооружений от опасных геологических процессов: Изучение оползневых явлений, оценка устойчивости склонов и проектирование противооползневых сооружений — актуальнейшие задачи, стоящие перед отечественными...

Подходы к решению темы фильма: Существует три основных типа исторического фильма, имеющих между собой много общего...

Финансовый рынок и его значение в управлении денежными потоками на современном этапе: любому предприятию для расширения производства и увеличения прибыли нужны...

Дисциплины:

|

из

5.00

|

Заказать работу |

|

|

|

|

С целью определения возможностей получения сырья для производства биодизеля выполним анализ мировых тенденций производства масличных культур, в частности, сои, подсолнуха, рапса.

В данном случае рапс является основным предметом исследования. Площадь посева этой культуры в мире занимает 24 млн. га, по средней урожайности 13-15 ц/га. Всего 28 стран мира считают рапс основной масличной культурой, среди них большие посевные площади в Индии, Китае, Канаде, США, Австралии.

Мировое лидерство по объемам производства рапса принадлежит странам ЕС, на которые ежегодно относится около 25% мирового производства. Это объясняется такими причинами:

4 значительное субсидирование производства

5 поддержка экспорта продукции

6 высокая покупательная способность и развитие отрасли

7 использование рапса в качестве сырья для производства продукции широкого потребления

8 В ЕС содействие возделыванию культур для производства энергии (так называемая «Награда за энергетические растения» в размере 45?/га) стимулирует производство

Наверное, поэтому производственные мощности компаний гигантов химической отрасли находятся именно в Европе: в Германии, Польше, Чехии. Посевные площади рапса в этих странах достигают около 3,5 млн. га.

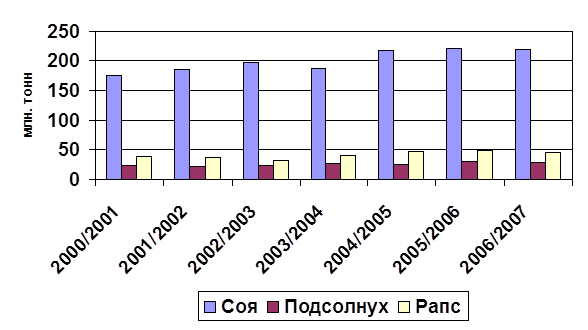

Для более точного анализа приведем статистику за 2001-2007 (прогнозируемый) г.г. по динамике обьемов мирового производства семян масличных культур (Таблица 1, Рисунок 1).

Таблица 1 – Динамика обьемов семян масличных культур

(млн. тонн/год)

| Культура / год | 2001 2002 | 2002 2003 | 2003 2004 | 2004 2005 | 2005 2006 | 2006 2007 (прогноз) |

| Соя | 184,91 | 196,81 | 186,76 | 215,95 | 219,49 | 217,74 |

| Подсолнух | 21,37 | 23,94 | 26,71 | 25,28 | 29,56 | 28,72 |

| Рапс | 36,14 | 32,50 | 39,42 | 46,14 | 48,56 | 45,44 |

| Всего за год | 242,42 | 253,25 | 252,89 | 287,37 | 297,61 | 291,9 |

|

|

Рисунок 1 – Динамика обьемов семян масличных культур (млн. тонн/год)

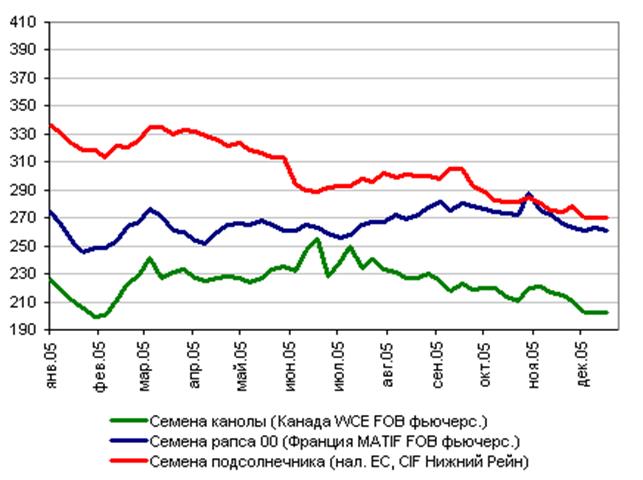

Немаловажную роль играет также стоимость сырья, так как она составляет большую часть производственных расходов биодизеля. Стоимость семян масличных культур зависит от области использования (пищевые – не пищевые) и других факторов, которые значительно влияют на динамику цен. Кроме того, цена семян масличных культур заметно зависит от погоды, которая влияет на обьемы и качество их производства.

В 2005 г. декларировались следующие котировки цен на международных торговых площадках: семена сои (219-275$/тонна), семена подсолнечника (280-335$/тонна) и рапса (253-281$/тонна). Цена на рапс на мировом рынке подвержена сильным колебаниям, но не более чем цена важнейшего конкурирующего продукта – сои. В ЕС фактор избыточного локального и мирового предложения рапса в августе-октябре 2005 хорошо компенсировался резким ростом локальных цен на рапсовое масло, вызванным, в свою очередь, агрессивным спросом на биодизель, в условиях повышения цен на традиционные энергоносители. В действительности, цены на европейский рапс в указанный период преимущественно росли (вразрез с общими негативными тенденциями на рынках альтернативных масличных). В октябре котировки рапса в ЕС превышали цены канадской канолы более чем на 60 USD/т - и это несмотря на достижение курсом канадского доллара десятилетних максимумов. Понятно, что ни о каком более-менее объемном экспорте рапса из ЕС в данных условиях быть не могло.

Позитив на рынок могут принести заметное увеличение спроса на рапс со стороны крупных азиатских импортеров и рост мирового спроса на биодизель. Поддержку ценовой тенденции оказал последний прогноз Oil World о том, что в текущем сезоне мировой спрос на рапс, канолу и подсолнечник превысит производство, что приведет к сокращению запасов масличных. По оценкам аналитиков Oil World общие объемы запасов рапса в ЕС-25 (25 европейских стран-участниц) и канолы в Канаде к концу текущего сезона снизятся до 1,4 млн. тонн против 3, 3 млн. тонн в прошлом году и 2,9 млн. тонн двумя годами раньше.

|

|

В настоящее время отмечается повышенный интерес к рапсу со стороны Пакистана и Китая, а также ЕС. Это объясняется интересом к биодизельному топливу на его основе. В свою очередь интерес к каноле спровоцирован стереотипом устойчивого положения канадского доллара на мировом валютном рынке.

Проанализировав рынок производства семян масличных культур можно сделать такие выводы:

· Соя определяет рынок, но в производстве рапса будет отмечен прирост

· ЕС занимают ведущие позиции, прежде всего, по рапсу и подсолнуху

· Стремительный рост потребления в Китае существенно влияет на будущую динамику цен

· На урожай следующего года на рынке семян масличных культур значительного подорожания не ожидается

· Стоимость сырья составляет главную часть производственных расходов биодизеля

Приведем в пример также конкретные диаграммы по динамике цен на масличные культуры (Рисунок 2, 3)

Рисунок 2 - Динамика цен (2005 год) на семена масличных культур ($/тонну)

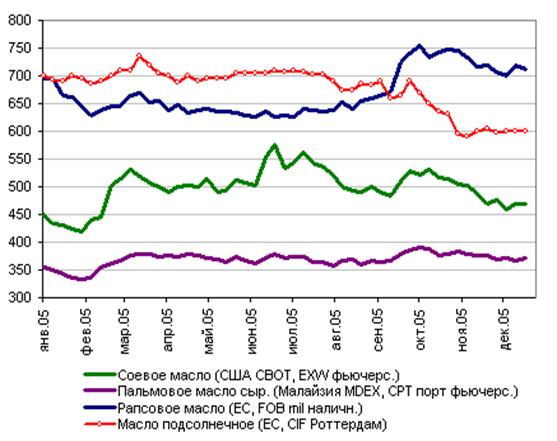

Наиболее производимым и потребляемым маслом в мире является соевое, однако, оно подвержено сильной конкуренции со стороны пальмового, рапсового маслел. 81% общего производства приходится на следующие сорта: соя, пальма, рапс, подсолнух.

Для производства растительных масел была характерна тенденция последовательного роста (см. табл.2), причём на 2005/06 г.г. произошло увеличение производства в размере 3,5%. Рост производства масла с 2000 по 2005 г.г. равнялся 20,15 млн.тонн (+22,3%) и составил больше, чем производство биодизеля. Соевое масло после краткосрочного застоя в 2003/04 г.г. в хозяйственном году 2005/06 снова имеет рост почти на 10 %. Производство пальмового масла последовательно увеличивалось в последние 5 лет и в 2005/06 г.г. (35,37 млн. тонн) уже превышало объёмы производства соевого масла. На 2006/07 г.г. ожидается дальнейший рост на 3,0%.

В 2005/06 г.г. потребление основных видов растительных масел в 25 странах Евросоюза возросло до 25,3 млн. тонн, что на 2 млн. тонн больше предыдущего хозяйственного года (Источник: Oil World). Наибольшим будет рост потребления соевого и рапсового масел (до 2,7 и 6,5 млн. тонн соответственно).

|

|

Таблица 2 Мировое производство растительных масел (млн. тонн)

| Наименование масла/год | 2000/2001 | 2001/2002 | 2002/2003 | 2003/2004 | 2004/2005 | 2005/2006 |

| Соевое | 26,68 | 28,84 | 30,31 | 29,83 | 32,46 | 33,8 |

| Подсолнечное | 8,52 | 7,43 | 8,22 | 9,23 | 9,22 | 10,08 |

| Рапсовое | 13,4 | 13 | 12,04 | 14,19 | 15,7 | 16,85 |

| Пальмовое | 24,28 | 25,42 | 27,26 | 29,7 | 33,24 | 35,37 |

| Всего за год | 72,88 | 74,69 | 77,83 | 82,95 | 90,62 | 96,1 |

Согласно прогнозам аналитического агентства Oil World, уровень потребления рапсового масла странами ЕС в 2006/07 г.г. достигнет 7,2 млн. тонн, что на 10,8% выше по сравнению с 6,5 млн. тонн в 2005/06 г.г. При этом почти 4,5 млн. тонн, т.е. 63% пойдет на нужды биодизельной промышленности. Даже рост темпов переработки и вызванное этим увеличение производства масла до 6 млн. тонн врядли смогут покрыть растущий спрос. Таким образом, впервые ЕС станет нетто-импортером рапсового масла, уже в этом сезоне объемы импорта могут достигнуть 300 тыс. тонн.

Согласно FAS/USDA существуют противоречивые перспективы цен масличных культур (снижающиеся цены, кроме семян подсолнуха), шрота масличных семян (снижающиеся цены) и масла (растущие цены) в 2006/07 г.г., вследствие чего собственный маслозавод достаточно выгоден.

Актуальная цена рапсового масла в 2005/06 г. составляла 750$/тонна. Причём цена после достижения за 10 лет предельного показателя в мае 2006г. уже составила 850 $/тонна, в связи с высоким спросом со стороны биодизельной промышленности, а также в связи с укреплением цен на рынке нефтепродуктов

В текущем, 2006/2007 г.г. (сентябрь-октябрь 2006), цена на рапсовое масло составляет 760 – 770 $/тонна. В тоже время котировки мировых цен на соевое масло составляют от 530 $/тонна до 545 $/тонна, после рекордно высоких цен в 2003/04г.г.(661$/тонна). Согласно данным Малазийской ассоциации пальмового масла (МРОА), в ближайшем будущем ожидается рост цены на пальмовое масло на 2%. Текущие цены в 2006/07 году составляют 430 $/тонна и прогнозируется повышение до 440 $/тонна. Дополнительным фактором роста цен эксперты называют растущий спрос на пальмовое масло со стороны Китая, который намерен в ближайшие годы значительно увеличить объемы импорта данного продукта. По данным USDA, к концу сентября 2006 года импорт в Китай составил 4, 75 млн. тонн в год, что на 9% выше по сравнению с прошлым годом. А также наращивание объемов импорта Индией, которое может произойти вследствие введения запрета на импорт ГМ продуктов (соевого масла). На подсолнечное масло в Роттердаме (апрель - май 2006 г.) был отмечен подъём цены с 640 $/тонна до 685 $/тонна. В текущем 2006/2007г.г. (сентябрь-октябрь 2006) цены стабилизировались на уровне 660 – 665 $/тонна. Потребление сои – наиболее эластично по цене, потребление арахиса – наименее эластично по цене. Цены на соевое и пальмовое масла – самые низкие среди цен на растительные масла на рынке, причём, прежде всего, цены на соевое масло определяют рынок всех других цен на растительные масла.

|

|

Рисунок - 3 Биомасла – динамика цен 2005 г. ($/тонна)

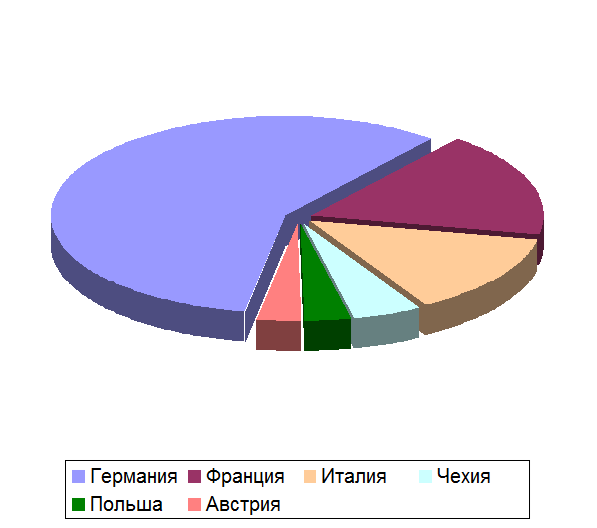

В связи стем, что производство биодизеля не является уникальным в мире и Европе, рассмотрим тенденции производства в Европе с целью определения основных конкурентных рисков. Европа – ведущий производитель биодизеля благодаря содействующим общим правовым и политическим условиям. К тому же, новые государства-члены ЕС начали вводить и расширять производство биодизеля (см. табл.3, рис.4). До 2010 г. в ЕС-15 на биологические виды топлива ожидается спрос в размере 16 млн. тонн. По сравнению с имеющимися мощностями (7 млн. тонн) это указывает на растущий рыночный потенциал. Ожидается постепенное наращивание мировых мощностей по производству биодизеля до 14 млн. тонн к концу 2007 г. Ведущие производители Европы – Германия, Франция и Италия(см. рис. 5) Германия располагает наибольшими производственными мощностями в Европе. Тем не менее, рынок находится ещё в стадии развития (источник: Oil World).

Рисунок 4 - Лидеры в производстве биодизеля. (тыс. тонн)

Таблица 3 – Производство биодизеля в Европе (2006 г.)

| № п/п | Страна | Кол-во биодизеля (тыс.тонн/год) |

| 1 | Германия | 1669 |

| 2 | Франция | 492 |

| 3 | Италия | 396 |

| 4 | Чехия | 133 |

| 5 | Польша | 100 |

| 6 | Австрия | 85 |

| 7 | Словакия | 78 |

| 8 | Испания | 73 |

| 9 | Дания | 71 |

| 10 | Великобритания | 51 |

| 11 | Словения | 8 |

| 12 | Литва | 7 |

| 13 | Эстония | 7 |

| 14 | Латвия | 5 |

| 15 | Греция | 3 |

| 16 | Мальта | 2 |

| 17 | Кипр | 1 |

| 18 | Бельгия | 1 |

| 19 | Португалия | 1 |

| 20 | Швеция | 1 |

| Всего | 3184 | |

В настоящее время в ЕС зависимость транспортного сектора от нефти составляет 97%. Предполагается, что общее потребление топлива в ЕС возрастёт от 292,9 млн. тонн в 2005г. до 316,9 млн. тонн в 2010г. Согласно тенденции в потреблении топлива транспортом ЕС, потребление дизеля должно возрасти в большей степени, чем потребление бензина. Поэтому при относительном рассмотрении для достижения целей программ биотоплива понадобится больше биодизеля.

Применение индикативных программ биотоплива от 2% рыночной доли биотоплива в 2005г. и 5.75% - в 2010г. (сборник документов о возобновляемых источниках энергии и директива о содействии производству транспортного биотоплива) показывает, что общий необходимый объём биотоплива в 2005г. составил около 5,9 млн. тонн и будет постоянно расти. В 2010г. для достижения программы биотоплива на 5,75% понадобятся 18,2 млн. тонн биотоплива, которые обеспечиваются 8 млн. тонн биоэтанола и 10,2 млн. тонн биодизеля.

|

|

Ведущие предприятия на биодизельном рынке США и Европы: Archer Daniels Midland (USА), Cargill and Bunge/ Novaol (USA), Totalfinaelf (I), Prolea/Diester (F). Германия является крупнейшим европейским производителем, имея около 48% объёмов европейского производства. Издержки производства оцениваются в размере около 0,88?/литр (включая фактор приспособления для низкой энергетической ценности) без потребительского налога. Это эквивалентно рыночной цене на природный дизель (источник: UFOP).

Таблица 4 – Прогноз потребления природного топлива в ЕС-25 2005-2010 г.г.

| Топлив, млн. тонн/год | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 |

| Природный бензин | 133 | 134,2 | 135,4 | 136,6 | 137,8 | 139,1 |

| Природный дизель | 159,9 | 163,3 | 166,8 | 170,4 | 174,1 | 177,8 |

| Всего за год | 292,9 | 297,5 | 302,2 | 307 | 311,9 | 316,9 |

Выводы. Европа является ведущим производителем и потребителем биодизеля. Потребление природного топлива в ЕС возрастает (интенсивно растет и потребность в биодизеле), что в дальнейшем приведет к его дефициту. Налоговые благоприятствования в ЕС обеспечивают конкурентоспособность биодизеля.

Анализ украинского рынка

С целью выявления возможностей реализации данного проекта на территории Украины выполним анализ положения в Украине.

По масличным культурам в 2005 году наблюдалось 9% увеличение посевных площадей до 4,53 млн. га. Благоприятная погода способствовала существенному увеличению урожайности основных масличных, в результате чего общий валовой сбор возрос на 52% по сравнению с 2004 годом, составив, согласно данным Госкомстата, 5,68 млн. тонн.

Урожай подсолнечника в 2005 году, согласно итоговым данным Госкомстата, составил 4,71 млн. тонн в весе после доработки. Это на 54% больше, чем данные Госкомстата за 2004 год.

Урожай сои в 2005 году, согласно итоговым данным Госкомстата, составил 613 тыс. тонн, что на 69% больше, чем в 2004 году. Основная причина роста – расширение посевных площадей, которые в 2005 году возросли на 60% — до 438 тыс. га. В то же время, урожайность сои увеличилась незначительно, составив 14,3 ц/га.

Валовой сбор рапса в Украине в 2005 году увеличился практически вдвое по сравнению с 2004 годом, составив 285 тыс. тонн. Это было обусловлено, во-первых, существенным расширением посевных площадей под озимый рапс и, во-вторых, мягкой зимой, позволившей избежать больших потерь урожая.

Исходя из этих данных, можно сделать вывод, что спрос на масличные культуры увеличивается. Рост масштабов посевных площадей с каждым годом есть неоспоримым аргументом в пользу производства биодизельного топлива (без риска недостачи сырья) и строительства комплекса по переработке семян рапса.

Исходя из этих данных, можно сделать вывод, что спрос на масличные культуры увеличивается. Рост масштабов посевных площадей с каждым годом есть неоспоримым аргументом в пользу производства биодизельного топлива (без риска недостачи сырья) и строительства комплекса по переработке семян рапса.

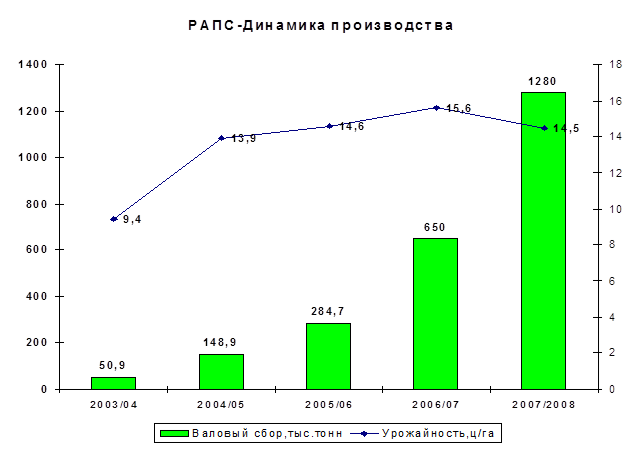

Рисунок 5 – Динамика производства рапса в Украине

Средняя урожайность рапса в 2005 году составила 14,6 ц/га, увеличившись по сравнению с 2004 годом на 5%. Крупнейшими производителями данной культуры в 2005 году были Черкасская, Хмельницкая, Тернопольская, Одесская и Киевская области, где было собрано более 20 тыс. га в каждой. Экспорт рапса за период июль-январь 2005/06 года составил 181 тыс. тонн. Общего экспорт за 2005/06 рапсовый сезон (июль-июнь) составил около 185 тыс. тонн, что более чем в 2 раза превысило уровень экспорта за 2004/05 год. Основные объемы рапса отгружались в Израиль, Турцию, Польшу. Валовой сбор семян рапса в 2006 г. составил 490 тыс. тонн, увеличившись по сравнению с прошлым годом более чем в 2 раза. Средняя урожайность составила 17,1 ц/га, увеличившись по сравнению с прошлым годом на 17 %.

Несмотря на прогнозируемое снижение урожайности рапса в текущем сезоне (2007/2008), за счет расширения посевных площадей до 1 073 тыс. га ожидается увеличение валового сбора в 2 раза-до 1,28 млн. тонн.

Внутреннее потребление рапса в Украине составляет всего до 20%. Из-за отсутствия экспортной пошлины, украинские переработчики зачастую не способны конкурировать с экспортерами по ценам. Строительство биодизельных заводов в стране существенно усилило бы внутренний спрос на рапс и частично решило бы проблему вывоза больших объемов рапса на экспорт. Также была бы в определенной степени решена проблема больших посевных площадей подсолнечника, превышающих научно обоснованные нормы.

Таблица 5 – Лидирующие регионы по выращиванию рапса в Украине, 2005-06 г.г.

| № п/п | Область | Посевная площадь, тыс. га | Уборочная площадь, тыс. га | Урожайность, ц/га | Валовой сбор 2005 г. тыс.тонн | Валовой сбор 2006 г. тып.тонн |

| 1 | Черкасская | 19 | 18 | 19,2 | 35 | 70 |

| 2 | Хмельницкая | 21 | 19 | 13,4 | 26 | 50 |

| 3 | Тернопольская | 19 | 18 | 13,6 | 25 | 35 |

| 4 | Одесская | 19 | 18 | 12,2 | 22 | 60 |

| 5 | Киевская | 14 | 13 | 16,6 | 21 | 53 |

| 6 | Винницкая | 16 | 15 | 13,6 | 20 | 60 |

| 7 | Ровненская | 8 | 7 | 22,6 | 17 | 14 |

| 8 | Кировоградская | 8 | 8 | 19,4 | 15 | 48 |

| 9 | Херсонская | 11 | 10 | 12,8 | 13 | 20 |

| 10 | Полтавская | 8 | 7 | 16 | 12 | 40 |

| 11 | Львовская | 9 | 9 | 13,2 | 11 | 17 |

| 12 | Черниговская | 11 | 10 | 10,8 | 10 | 23 |

| Всего | 163 | 142 | 183,4 | 227 | 490 | |

Формирование целей проекта

Формирование целей проекта является одной из основных задач менеджера, который обязан контролировать соответствие им выполнимых работ. Цели проекта:

l Производственные:

q создание замкнутого комплекса по непрерывному производству и реализации биодизельного топлива

q достижение максимальных мощностей по производству биодизеля

q достижение и превышение технического уровня и качества лучших отечественных и зарубежных образцов

q введение в оборот неиспользуемых сельскохозяйственных земель

l Финансовые:

q конкретность ведения финансовых операций организации

q погашение кредитной линии, самоокупаемость комплекса

q значительное увеличение прибыли, путем расширения производственных стандартов

l Рыночные:

q обеспечение выпуска продукции, с максимальным соответствием ее свойств существующим и перспективным потребностям рынка

q повышение внутреннего спроса на рапс и развитие экспорта за счет увеличения спроса со стороны крупных азиатских импортеров

q обеспечение и полный переход отечественных потребителей на биодизельное топливо

q развитие внешних торгово-экономических отношений

q выход на мировой рынок

l Цели, связанные с персоналом:

q создание новых рабочих мест в разных отраслях: строительстве, сельском хозяйстве, машиностроении

q четкое распределение обязанностей и развитие организационной структуры

q становление управленческого аппарата

l Цели, связанные с исследованием и разработками:

q разработка и внедрение современных механизированных технологий производства

q поисковый характер системы производства, предполагающий развитие исследований

1.4 Определений требований к проекту

Определения начальных целей проекта недостаточно. В процессе жизненного цикла проекта, в частности в фазе реализации, возможно пересмотрение и, при необходимости, частичная корректировка целей проекта. Сформулируем основные начальные требования к проекту:

l уникальность целей и условий осуществления;

2 ограниченность во времени, определение сроков начала и конца проекта;

3 наличие бизнес-плана и проектной документации;

4 четкость распределения ресурсов;

5 точный просчет финансовых расходов;

6 внутренние и внешние взаимосвязи операций, задач и ресурсов, которые требуют управления и координации в процессе реализации.

Любой проект состоит из определенных процессов – работ, приводящих к результату. Процессы управления проектами могут быть упорядочены по пяти группам, по одному или более процессов в каждой:

l процессы инициализации – осознание того, с чего должен начинаться проект или фаза и как обеспечить это начало;

l процессы планирования – создание и поддержание работоспособной схемы завершения для выполнения задания по проекту;

l процессы выполнения – координирование людей и других ресурсов для осуществления плана;

l процессы контроля – проверка того, что задачи проекта решаются на основе анализа выполнения и при необходимости осуществление действий по корректировке проекта;

l процессы закрытия – формализация приемки проекта или фазы и доведение его до логического завершения.

|

|

|

Особенности сооружения опор в сложных условиях: Сооружение ВЛ в районах с суровыми климатическими и тяжелыми геологическими условиями...

История создания датчика движения: Первый прибор для обнаружения движения был изобретен немецким физиком Генрихом Герцем...

Двойное оплодотворение у цветковых растений: Оплодотворение - это процесс слияния мужской и женской половых клеток с образованием зиготы...

Поперечные профили набережных и береговой полосы: На городских территориях берегоукрепление проектируют с учетом технических и экономических требований, но особое значение придают эстетическим...

© cyberpedia.su 2017-2024 - Не является автором материалов. Исключительное право сохранено за автором текста.

Если вы не хотите, чтобы данный материал был у нас на сайте, перейдите по ссылке: Нарушение авторских прав. Мы поможем в написании вашей работы!