Для оценки изменения степени платежеспособности и ликвидности предприятия необходимо сравнивать показатели балансового отчета по различным группам актива и обязательств. На основе этого сравнения определяют аналитические абсолютные и относительные показатели.

Для более точной оценки платежеспособности предприятия в отечественной практике исчисляется величина чистых активов и анализируется их динамика. Чистые активы представляют собой превышение активов предприятия над пассивами, принимаемыми в расчет. В активы, участвующие в расчете, включается денежное и неденежное имущество предприятия, за исключением задолженности участников (учредителей) по взносам в уставной капитал. [18; 235]

Пассивы, участвующие в расчете, включают часть собственных обязательств предприятия (целевые финансирование и поступление), внешние обязательства банкам и иным юридическим и физическим лицам.

Повышение или снижение уровня ликвидности предприятия устанавливается в мировой практике по изменению абсолютного показателя чистого оборотного капитала (собственного оборотного капитала). Величина этого показателя определяется как разность между оборотными (текущими) активами и краткосрочными (текущими) обязательствами. Поэтому чистый оборотный капитал составляет величину, оставшуюся после погашения всех краткосрочных обязательств. Следовательно, если предприятие не располагает чистым оборотным капиталом, оно неликвидно.

В отечественной практике оценка платежеспособности и ликвидности предприятия осуществляется путем сравнения средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашении я и расположенными в порядке возрастания сроков. По существу, ликвидность предприятия означает ликвидность баланса.[15; 395]

Ликвидность активов и срочность обязательств могут быть лишь приближенно определены по бухгалтерскому балансу в ходе внешнего анализа. Повышение точности оценки ликвидности баланса происходит в рамках внутреннего анализа на базе данных бухгалтерского учета. [2; 527]

В зависимости от степени ликвидности, то есть скорости превращения денежные средства, активы предприятия подразделяются на следующие группы:

1. Наиболее ликвидные активы А1. К ним относятся статьи из II раздела баланса «Денежные средства» и «Краткосрочные финансовые вложения». Формула расчета следующая:

А1 = d + КФВ (∑ стр. 250, 260), 1.1

где d – денежные средства;

КФВ – краткосрочные финансовые вложения;

∑ - сумма строк баланса.

2. Быстрореализуемые активы А2 – краткосрочная дебиторская задолженность и прочие оборотные активы из II раздела баланса. При обнаружении задолженности участников по взносам в уставной капитал на ее величину уменьшается итог быстро реализуемых активов:

А2 = rаК – ЗУК + Па (стр.240 - ЗУК + стр. 270), 1.2

где rаК – краткосрочная дебиторская задолженность;

ЗУК - задолженность участников по взносам в уставной капитал;

Па – прочие оборотные активы.

3. Медленно реализуемые активы А3 - К ним относятся статьи из II раздела баланса: «Запасы», «Налог на добавленную стоимость», «Задолженность участников по взносам в уставной капитал», а так же статьи «Долгосрочные финансовые вложения», и «Отложенные налоговые активы» из I раздела баланса:

А3 = FT + FO + Z + H + ЗУК (∑ стр.140, 145, 210, 220 + ЗУК), 1.3

где FT – долгосрочные финансовые вложения;

FO – отложенные налоговые активы;

Z – запасы;

H – НДС по приобретенным ценностям;

ЗУК - задолженность участников по взносам в уставной капитал;

∑ - сумма строк баланса.

4. Труднореализуемые активы А4 – статьи I раздела баланса, за исключением статей этого раздела, включенных в предыдущую группу, и «Долгосрочная дебиторская задолженность» из II раздела баланса:

А4 = F – FT – FO + rаД (стр.190-стр.140-стр.145+стр.230), 1.4

где F – внеоборотные (иммобилизованные) активы;

FT – долгосрочные финансовые вложения;

FO – отложенные налоговые активы;

rаД – долгосрочная дебиторская задолженность.

Пассивы баланса группируются по срочности их оплаты.

1. Наиболее срочные обязательства П1. К ним относятся статьи из V раздела баланса: «Кредиторская задолженность», «Задолженность участникам по выплате доходов» и «Прочие краткосрочные обязательства»:

П1= rР +ЗУ + ПКО (∑ стр. 620, 630, 660), 1.5

где rР – кредиторская задолженность;

ЗУ - задолженность участникам по выплате доходов;

ПКО - прочие краткосрочные обязательства;

∑ - сумма строк баланса.

2. Краткосрочные пассивы П2 – краткосрочные кредиты и заемные средства, резервы предстоящих расходов из V раздела баланса:

П2 = КТ + РП (∑стр. 610, 650), 1.6

где КТ - краткосрочные кредиты и займы;

РП - резервы предстоящих расходов;

∑ - сумма строк баланса.

3. Долгосрочные пассивы П3 – долгосрочные кредиты и займы (КТ) из IV раздела баланса:

П3 = КТ (стр. 590) 1.7

4. Постоянные пассивы П4 – статьи III раздела баланса. Сумма итога III раздела баланса и статьи «Доходы будущих периодов» из V раздела баланса:

П4 = ИС + Д (∑ стр. 490, 640), 1.8

где ИС – капитал и резервы;

Д - доходы будущих периодов;

∑ - сумма строк баланса.

Организация считается ликвидной, если ее текущие активы превышают краткосрочные обязательства: ТА > КО (II > V).

Сравнение групп активов с соответствующими группами пассивов (т.е. А1 с П1; А2 с П2; А3 с П3; А4 с П4) дает условия различных степеней ликвидности баланса.

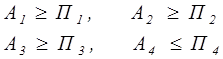

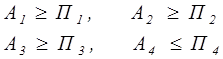

Условие абсолютной ликвидности баланса:

Невыполнение одного из первых трех неравенств (равенств) свидетельствует о нарушении ликвидности баланса. При этом недостаток средств по одной группе активов не компенсируется их избытком по другой группе, поскольку в реальной платежной ситуации менее ликвидные активы не могут заменить более ликвидные. [15; 397]

Сопоставление ликвидных средств и обязательств позволяет вычислить другие виды ликвидности:

текущая ликвидность: ТЛ = (А1 + А2) - (П1 + П2), 1.9

текущая ликвидность: ТЛ = (А1 + А2) - (П1 + П2), 1.9

если значение показателя ТЛ со знаком (+) - предприятие платежеспособно в ближайшее к моменту проведения анализа время; если со знаком (-), то неплатежеспособно;

перспективная ликвидность: ПЛ = А3 - П3, 1.10

перспективная ликвидность: ПЛ = А3 - П3, 1.10

если значение показателя ПЛ со знаком (+), то предприятие платежеспособно в удаленной по времени перспективе; если со знаком (-) - неплатежеспособно.

При изучении ликвидности баланса следует обратить внимание на наличие чистого оборотного капитала (ЧОК), который выступает в качестве общей меры ликвидности и представляет собой превышение текущих активов над текущими обязательствами:

ЧОК = ТА – КО = II – V 1.11

По своему экономическому содержанию этот показатель отражает наличие собственных оборотных средств, которые направляются, прежде всего, на формирование производственных запасов. Следовательно, рост этого показателя характеризует повышение уровня ликвидности предприятия. Таким образом, общее условие ликвидности – наличие чистого оборотного капитала.[26]

текущая ликвидность: ТЛ = (А1 + А2) - (П1 + П2), 1.9

текущая ликвидность: ТЛ = (А1 + А2) - (П1 + П2), 1.9