Индивидуальные и групповые автопоилки: для животных. Схемы и конструкции...

История развития хранилищ для нефти: Первые склады нефти появились в XVII веке. Они представляли собой землянные ямы-амбара глубиной 4…5 м...

Индивидуальные и групповые автопоилки: для животных. Схемы и конструкции...

История развития хранилищ для нефти: Первые склады нефти появились в XVII веке. Они представляли собой землянные ямы-амбара глубиной 4…5 м...

Топ:

Методика измерений сопротивления растеканию тока анодного заземления: Анодный заземлитель (анод) – проводник, погруженный в электролитическую среду (грунт, раствор электролита) и подключенный к положительному...

Генеалогическое древо Султанов Османской империи: Османские правители, вначале, будучи еще бейлербеями Анатолии, женились на дочерях византийских императоров...

Интересное:

Подходы к решению темы фильма: Существует три основных типа исторического фильма, имеющих между собой много общего...

Мероприятия для защиты от морозного пучения грунтов: Инженерная защита от морозного (криогенного) пучения грунтов необходима для легких малоэтажных зданий и других сооружений...

Как мы говорим и как мы слушаем: общение можно сравнить с огромным зонтиком, под которым скрыто все...

Дисциплины:

|

из

5.00

|

Заказать работу |

|

|

|

|

Резиденты используют особый порядок уплаты налога на прибыль организаций в отношении прибыли, полученной от реализации инвестиционного проекта, при условии ведения резидентами раздельного учета доходов (расходов), полученных (произведенных) при реализации инвестиционного проекта, и доходов (расходов) при осуществлении иной хозяйственной деятельности.

Если раздельный учет не ведется, налогообложение прибыли, полученной при реализации данного инвестиционного проекта, производится в общем порядке.

Налоговой базой по налогу на прибыль от реализации инвестиционного проекта признается денежное выражение прибыли, полученной при реализации данного инвестиционного проекта и определяемой на основании данных раздельного учета доходов (расходов) (полученных (произведенных) при реализации этого инвестиционного проекта) и доходов (расходов) (полученных (произведенных) при осуществлении иной хозяйственной деятельности).

В течение 6 календарных лет со дня включения юридического лица в единый реестр резидентов Особой экономической зоны в Калининградской области налог на прибыль, полученную при реализации инвестиционного проекта, взимается по ставке 0% в отношении налога на прибыль организаций.

В период с 7 по 12 календарный год включительно ставка налога на прибыль составляет 12%.

Разница между суммой налога на прибыль в отношении налоговой базы по налогу на прибыль от реализации инвестиционного проекта, которая была бы исчислена резидентом при неиспользовании особого порядка уплаты налога, и суммой налога на прибыль, исчисляемой в особом порядке в отношении прибыли, полученной от реализации инвестиционного проекта, не включается в налоговую базу по налогу на прибыль организаций для резидентов.

|

|

Отчетность по налогу. Согласно Ст.289 НК РФ, Налогоплательщики обязаны по истечении каждого отчетного и налогового периода представлять в налоговые органы по месту своего нахождения и месту нахождения каждого обособленного подразделения налоговые декларации.

По итогам отчетного периода не позднее 28 календарных дней со дня окончания отчетного периода представляются налоговые декларации упрощенной формы.

Налогоплательщики, исчисляющие суммы ежемесячных авансовых платежей по фактически полученной прибыли, представляют налоговые декларации не позднее 28-го числа следующего месяца.

Налоговые декларации по итогам года представляются не позднее 28 марта следующего года

Практическая часть

Задача №1

Отразить на счетах учета все бухгалтерские проводки по расчетам с бюджетом по налогу на добавленную стоимость. Исходные данные в таблице №1. Определить сумму налога, подлежащего уплате в бюджет или возмещению (зачету) из бюджета.

Решение задачи представить в табличной форме (см. табл. 2).

Таблица 2

| № ХО | Содержание хозяйственной операции | Сумма ХО, т. руб. | Корресп. счетов | Примечания и ссылки на налоговое законодательство

| |

| Дт | КТ | ||||

| 1 | |||||

| 2 | |||||

| 3 | |||||

| 4 | |||||

| 5 | |||||

| 6 | |||||

| 7 | |||||

| 8 | |||||

Задача №2

Определите сумму годового резерва по сомнительным долгам и сумму ежемесячного взноса на формирование резерва исходя из данных по вариантам (таблица 2)

1) Сумма не израсходованного резерва – 2 100

1) Сомнительная задолженность со сроком возникновения свыше 90 дней – Долг А + долг Б + долг Д = (1 470 + 440 + 880) = 2 790

2) Сомнительная задолженность со сроком возникновения от 45 до 90 дней (включительно) – Долг Г = (2 348 * 50%) = 1 174

3) Не включается в суму резерва (до 45 дней) – Долг В (1680)

|

|

4) Итого, сумма годового резерва по сомнительным долгам, составляет:

2 790 + 1 174 = 3 964 руб.

5) Разница включается в состав внереализационных расходов:

3 964 -2 100 = 1 864 руб.

Согласно п.5 ст. 266 НК РФ, в случае если сумма вновь создаваемого по результатам инвентаризации резерва больше, чем сумма остатка резерва предыдущего отчетного (налогового) периода, разница подлежит включению во внереализационные расходы в текущем отчетном (налоговом) периоде.

Задача №3

Определите стоимость материалов для целей налогового учета, отпущенных в производство исходя из условий (таблица 3) с использованием разных способов оценки списываемых производственных запасов (ЛИФО, ФИФО, средней себестоимости)

Способ по средней себестоимости

| Наименование | Кол-во. | Цена | Сумма |

| 1 | 2 | 3 | 4 |

| Остатки на складе | 140 | 86 | 12 040 |

| Поступила на склад | 580 | 84 | 48 720 |

| 210 | 82 | 17 220 | |

| 560 | 80 | 44 800 | |

| 440 | 85 | 37 400 | |

| Итого поступило | 1 790 | - | - |

| Итого отпущено в производство | 1 730 | 82,99 | 144 572 |

Способ оценки ФИФО

| Наименование | Кол-во. | Цена | Сумма |

| 1 | 2 | 3 | 4 |

| Отпущено в производство: | 1 730 | ||

| из остатков | 140 | 86 | 12 040 |

| из 1 партии | 580 | 84 | 48 720 |

| из 2 партии | 210 | 82 | 17 220 |

| из 3 партии | 560 | 80 | 44 800 |

| из 4 партии | 240 | 85 | 20 400 |

| Итого опущено в производство | 1 730 | 82,76 | 143 180 |

Способ оценки ЛИФО

| Наименование | Кол-во. | Цена | Сумма |

| 1 | 2 | 3 | 4 |

| Отпущено в производство: | 1 730 | ||

| по цене 4 партии | 440 | 85 | 37 400 |

| по цене 3 партии | 560 | 80 | 44 800 |

| по цене 2 партии | 210 | 82 | 17 220 |

| по цене 1 партии | 60 | 84 | 5 040 |

| Итого опущено в производство | 1 730 | 60,38 | 104 460 |

Задача №4

В марте 2008 года был приобретен объект основных средств. Затраты по приобретению составили:

- стоимость объекта – 180 т. руб.;

- оплата услуг транспортной организации по доставке объекта основных средств – 12 т.руб.;

Объект был передан в эксплуатацию 6 мая 2008 года. Срок полезного использования и методы начисления амортизации указаны в таблице 3.

Таблица 3

| Показатели | Варианты | |||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | |

| Срок полезного использования, лет | 3 | 4 | 5 | 4 | 3 | 5 | 2 | 3 | 4 | 5 |

| Метод начисления амортизации для целей бухгалтерского учета | 1 | 2 | 3 | 3 | 3 | 3 | 1 | 1 | 3 | 2 |

| Метод начисления амортизации для целей налогового учета | 2 | 1 | 1 | 2 | 1 | 2 | 2 | 2 | 2 | 1 |

Примечание:

Для целей бухгалтерского учета:

|

|

1 – линейный метод;

2 – метод уменьшаемого остатка;

3 – метод списания стоимости по сумме лет срока полезного использования.

Для целей налогового учета:

1 – линейный метод;

2 – нелинейный метод.

Определите, какие разницы возникнут в системах учета за 1, 2, 3 месяц эксплуатации объекта. Отразите на счетах бухгалтерского учета объекты, возникшие в соответствии с ПБУ 18/02. Запишите необходимые бухгалтерские проводки.

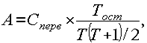

Метод списания стоимости по сумме лет срока полезного использования для целей бухгалтерского учета

При способе списания стоимости по сумме чисел лет срока полезного использования годовая сумма амортизации определяется исходя из первоначальной стоимости объекта основных средств и годового соотношения, где в числителе число лет, остающихся до конца срока службы объекта, а в знаменателе – сумма чисел лет срока службы объекта:

где Сперв – первоначальная стоимость объекта; Тост – количество лет, оставшихся до окончания срока полезного использования; Т – срок полезного использования.

Было принято в эксплуатацию оборудование стоимостью 180 000 руб. Срок полезного использования 4 года. Сумма чисел срока использования 10 (1+2+3+4). Расчет представим в таблице:

| Год | Остаточная стоимость на начало года | Норма амортизации, % | Сумма годовой амортизации, руб. | Сумма ежемесячной амортизации | Остаточная стоимость на конец года, руб. |

| 1 | 180 000 | 180 000*4/10= 7 200 | 72 000 | 72 000 / 12 = 6 000 | 108 000 |

| 2 | 108 000 | 180 000*3/10=5 400 | 54 000 | 54 000 / 12 = 4 500 | 54 000 |

| 3 | 54 000 | 180 000*2/10=3 600 | 36 000 | 36 000 / 12 = 3000 | 18 000 |

| 4 | 18 000 | 180 000*1/10=1 800 | 18 000 | 18 000 / 12 = 1 500 | 0 |

Нелинейный метод для налогового учета

Стоимость объекта - 180 000 рублей. Срок его полезного использования – 4 года (48 месяцев). Третья амортизационная группа – 5,6% норма амортизационных отчислений.

Суммы ежемесячной амортизации по объекту в 2009 году рассчитываются так:

1 месяц – 10 080 руб. (180 000 х 5,6 / 100);

2 месяц - 9 515 руб. ((180 000 – 10 080) х 5,6 / 100);

3 месяц - 8 983 руб. ((169 920 - 9 515) х 5,6 / 100).

Значит за квартал - 28 578 руб. (10 080 + 9 515 + 8 983).

| месяц | метод списания стоимости по сумме лет срока полезного использования | нелинейный метод | Разница |

| 1 | 6 000 | 10 080 | 10 080 – 6000 = 4 080 |

| 2 | 6 000 | 9 515 | 9 515 – 6000 = 3 515 |

| 3 | 6 000 | 8 983 | 8 983 – 6000 = 2 983 |

| 18 000 | 28 578 | 28 578 – 18 000 = 10 578 |

|

|

Корреспонденция счетов

| Дебет | Кредит | Сумма поступлений, руб. | Содержание хозяйственных операций |

| 08 | 60 | 180 000 | Отражены вложения во внеоборотные активы |

| 01 | 08 | 180 000 | Принят к учету амортизируемый объект |

| 23 | 08 | 12 000 | Транспортные расходы |

| 20 | 02 | 6 000 | Начислена амортизация |

Задача №5

В учетной политике организации с 01.01 2009г. для объекта основных средств предусмотрен переход с линейного метода на нелинейный метод. Рассчитайте сумму амортизации по объекту за три месяца помесячно в соответствии с исходными данными (см лист 1).

Первоначальная стоимость объекта – 290 000 руб.

Нормативный срок службы – 6 лет.

Амортизация начислялась линейным методом – 29 мес.

Норма нелинейной амортизации – 3,8 ( п. 5 ст. 259.2 НК РФ).

Ежемесячная сумма амортизации по линейному методу составляет:

290 000 / 72 мес. = 4 028 руб.

За 29 мес. сумма амортизации составляет – 116 812 руб. (29 х 4 028).

290 000 – 116 812 = 173 188

|

|

|

Таксономические единицы (категории) растений: Каждая система классификации состоит из определённых соподчиненных друг другу...

Механическое удерживание земляных масс: Механическое удерживание земляных масс на склоне обеспечивают контрфорсными сооружениями различных конструкций...

История развития пистолетов-пулеметов: Предпосылкой для возникновения пистолетов-пулеметов послужила давняя тенденция тяготения винтовок...

Кормораздатчик мобильный электрифицированный: схема и процесс работы устройства...

© cyberpedia.su 2017-2024 - Не является автором материалов. Исключительное право сохранено за автором текста.

Если вы не хотите, чтобы данный материал был у нас на сайте, перейдите по ссылке: Нарушение авторских прав. Мы поможем в написании вашей работы!