Значение ожидаемой доходности переоценить невозможно, т.к. она служит мерой потенциального вознаграждения, связанного с управлением портфелем. Для финансовых менеджеров ожидаемая доходность является исходной информацией для принятия решений.

Составляя портфель из различных активов, менеджер не может точно определить будущую динамику доходности портфеля и соответствующих рисков, поэтому портфель строится на показателях ожидаемых их значений. Вероятностное прогнозирование включает в себя определение различных альтернативных результатов и вероятностей того, что они будут достигнуты. Такие прогнозы могут быть сделаны только на основе прошлых наблюдений или путем сочетания наблюдений в прошлом с оценками будущего.

Один из простейших показателей оценки ожидаемой доходности портфеля – средне-взвешенная величина (среднее, математическое ожидание доходов за период владения) прошлых значений доходности входящих в него активов. Поскольку портфель, формируемый менеджером, состоит из совокупности различных ценных бумаг, каждая из которых обладает своей ожидаемой доходностью, то ожидаемая доходность портфеля:

| где

|  – ожидаемая (средняя) доходность портфеля; – ожидаемая (средняя) доходность портфеля;

|

|

|  – удельный вес ценной бумаги в портфеле; – удельный вес ценной бумаги в портфеле;

|

|

|  – ожидаемая (средняя) доходность ценной бумаги. – ожидаемая (средняя) доходность ценной бумаги.

|

Т.е. ожидаемая доходность портфеля является средневзвешенной ожидаемой доходностью ценных бумаг, входящих в портфель. В качестве весов служат относительные пропорции ценных бумаг, входящих в портфель.

Удельный вес ценной бумаги в портфеле определяется по формуле:

| где

|  – удельный вес i -той ценной бумаги в портфеле; – удельный вес i -той ценной бумаги в портфеле;

|

|

|  – стоимость i -той ценной бумаги; – стоимость i -той ценной бумаги;

|

|

|  – стоимость портфеля. – стоимость портфеля.

|

Сумма всех удельных весов активов, входящих в портфель, равна единице или 100%.

Пример: Портфель состоит из трех активов А, В, и С с удельными весами 0,25 и 0,4 и 0,35, соответственно. Ожидаемые (средние за период) доходности активов равны 15,2 %, 14,8 %, 20,4%. Найти ожидаемую доходность портфеля.

Решение:

При использовании данных о вероятностном распределении доходности актива его ожидаемая доходность определяется как среднеарифметическая взвешенная доходность. При этом весами выступают вероятности каждого возможного исхода.

| где

|

|

Пример: Портфель инвестора состоит из двух активов: А и В. Инвестор планирует три исхода событий в будущем, характеристики которых приведены в таблице. Доля актива А портфеле 40%, доля актива В портфеле 60%. Определить ожидаемую доходность портфеля.

|

| Вероят-

ность

| Доходность

актива А

| Доходность

актива В

|

| Исход 1

| 0,3

| -35

| -15

|

| Исход 2

| 0,25

|

| -8

|

| Исход 3

| 0,45

| -5

|

|

Решение:

1.  (-35*0,3) + (50*0,25) + (-5*0,45) = -10,5+12,5-2,25 = -0,25

(-35*0,3) + (50*0,25) + (-5*0,45) = -10,5+12,5-2,25 = -0,25

2.  (-15*0,3) + (-8*0,25) + (40*0,45)= -4,5-2+18 = 11,5

(-15*0,3) + (-8*0,25) + (40*0,45)= -4,5-2+18 = 11,5

3.  (-0,25*0,4) + (11,5*0,6) = 6,8%

(-0,25*0,4) + (11,5*0,6) = 6,8%

Ожидаемый риск портфеля

В общем случае предполагается, что инвестор избегает риска. Риск инвестора заключается в том, что он можетполучить доходность, отличную от ожидаемой. При этом часть портфельного риска привносится конкретным активом, а часть – самим рынком.

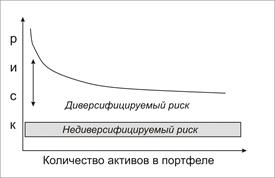

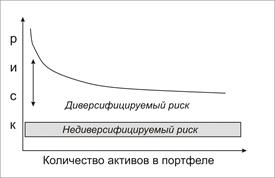

Риск портфеля может быть двух видов:

§ систематический (недиверсифицируемый, рыночный) риск, который включает в себя общие экономические условия и не устраняется путем диверсификации;

§ диверсифицируемый (несистематический) — риск, специфичный для каждого конкретного актива. Его величину можно изменять путем включения новых активов в портфель, т.е. путем диверсификации.

В практике портфельного инвестирования принято, что даже случайно выбранные 8-20 активов могут устранить диверсифицируемый риск. Идеальный портфель настолько диверсифицирован, что единственным риском является систематический риск.

Графически соотношения риска и возможность его снижения через диверсификацию можно представить следующим образом:

Так как риск представляет собой величину вероятностную, в качестве меры диверсифицируемого риска используются статистические показатели разброса случайной величины: дисперсия и стандартное отклонение. Они показывают, насколько и с какой вероятностью фактическая доходность актива может отличаться от величины его ожидаемой доходности (средней за период). Хотя для инвестора риск состоит только в том, что фактически доходность окажется ниже ожидаемой, эти показатели учитывают отклонения в обе стороны (+/ -). Следовательно, чем меньше дисперсия (стандартное отклонение), тем ниже риск.

Дисперсия доходности актива i рассчитывается следующим образом:

| где

|  – доходность актива в i-ом периоде; – доходность актива в i-ом периоде;

|

|

|  – ожидаемая доходность актива (средняя за период); – ожидаемая доходность актива (средняя за период);

|

Таким образом, ожидаемые риски портфеля представляют собой сочетание дисперсий (стандартных отклонений) входящих в него активов.

Если доходность актива представлена выборкой данных за определенный период n (период наблюдения), рассчитывается величина выборочной дисперсии за представленный период на основе смещенных оценок:

Пример: Доходность актива за 3 года представлена в таблице. Определить риск актива, представленный показателем выборочной дисперсии доходности.

Решение:

1.  = (10+14+18)/3=14%

= (10+14+18)/3=14%

2.  = ((10-14)2+(14-14)2+(18-14)2) / 3 = 10,67%

= ((10-14)2+(14-14)2+(18-14)2) / 3 = 10,67%

При использовании данных о вероятностном распределении доходности актива его риск, представленный дисперсией, рассчитывается по формуле:

Применение дисперсии для оценки риска финансовых операций не всегда удобно, т.к. размерность дисперсии равна квадрату единицы измерения случайной величины. На практике результаты анализа более наглядны, если показатель выражен в тех же единицах, что и сама величина.

Для этого используется стандартное (среднеквадратическое) отклонение. Стандартное отклонение рассчитывается как квадратный корень из дисперсии.

Пример: Используя данные из вышеприведенного примера, определить стандартное отклонение.

Решение:

В связи с тем, что различные активы по-разному реагируют на конъюнктурные изменения рынка, ожидаемый риск портфеля в большинстве случаев не соответствует средневзвешенной величине стандартных отклонений доходностей входящих в него активов. Стандартное отклонение (риск) портфеля, состоящего из двух активов, на основе корреляции их доходностей вычисляется по следующей формуле:

| где

|  – стандартное отклонение активов x и y; – стандартное отклонение активов x и y;

|

|

|  – коэффициент корреляции между активами x и y. – коэффициент корреляции между активами x и y.

|

Пример: Портфель состоит из активов X и Y. Инвестор купил актив X на 300 тыс. руб., актив Y на 900 тыс. руб. Стандартное отклонение доходности актива X в расчете на год 20%, актива Y 30%, коэффициент корреляции доходностей активов 0,6. Определить риск портфеля, измеренный стандартным отклонением.

Решение:

1.  = 300/(300+900) = 0,25;

= 300/(300+900) = 0,25;

2.  = 900/(300+900) = 0,75;

= 900/(300+900) = 0,75;

3.  .

.

– ожидаемая (средняя) доходность портфеля;

– ожидаемая (средняя) доходность портфеля;

– удельный вес ценной бумаги в портфеле;

– удельный вес ценной бумаги в портфеле;

– ожидаемая (средняя) доходность ценной бумаги.

– ожидаемая (средняя) доходность ценной бумаги.

– стоимость i -той ценной бумаги;

– стоимость i -той ценной бумаги;

– стоимость портфеля.

– стоимость портфеля.

(-35*0,3) + (50*0,25) + (-5*0,45) = -10,5+12,5-2,25 = -0,25

(-35*0,3) + (50*0,25) + (-5*0,45) = -10,5+12,5-2,25 = -0,25 (-15*0,3) + (-8*0,25) + (40*0,45)= -4,5-2+18 = 11,5

(-15*0,3) + (-8*0,25) + (40*0,45)= -4,5-2+18 = 11,5 (-0,25*0,4) + (11,5*0,6) = 6,8%

(-0,25*0,4) + (11,5*0,6) = 6,8%

– доходность актива в i-ом периоде;

– доходность актива в i-ом периоде;

– ожидаемая доходность актива (средняя за период);

– ожидаемая доходность актива (средняя за период);

= (10+14+18)/3=14%

= (10+14+18)/3=14% = ((10-14)2+(14-14)2+(18-14)2) / 3 = 10,67%

= ((10-14)2+(14-14)2+(18-14)2) / 3 = 10,67%

– стандартное отклонение активов x и y;

– стандартное отклонение активов x и y;

– коэффициент корреляции между активами x и y.

– коэффициент корреляции между активами x и y.

= 300/(300+900) = 0,25;

= 300/(300+900) = 0,25; = 900/(300+900) = 0,75;

= 900/(300+900) = 0,75; .

.