Облигации с одинаковой доходностью к погашению могут обладать различными характеристиками, к которым относятся купонные ставки, срок погашения, кредитный риск, налоговый статус, возможности и условия досрочного погашения и обмена на акции,а также другие характеристики.

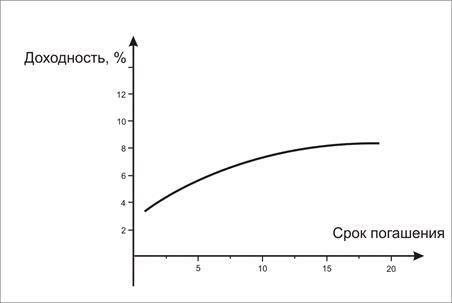

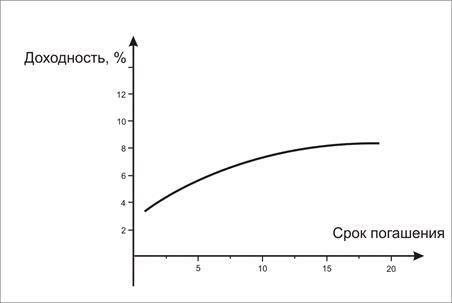

Показатель доходности к погашению проще всего анализировать в тех случаях, когда поступления в различные периоды ассоциируются с неизменными ставками дисконтирования. Однако на практике ставки дисконтирования имеют тенденцию к росту помере увеличения срока погашения. По этому признаку все облигации можно разделить на краткосрочные и долгосрочные. Если две облигации имеют одинаковую доходность к погашению, при прочих равных условиях инвесторы отдадут предпочтение облигации с меньшим сроком обращения. Причина такого поведения заключается в том, что текущая ценность платежей, приходящихся на наиболее отдаленные периоды, оказывается меньше, чем в тех случаях, когда для всего срока обращения принимается единая ставка дисконтирования. Кривая доходности (yield curve) отражает зависимость доходности к погашению от срока погашения облигации, как показано на рис. 1.

Рис. 1. Нормальный вид кривой доходности

Взаимосвязь между доходностью долговых обязательств и сроком их погашения называется временной структурой процентных ставок (term structure of interest rates). Кривая, отражающая эту зависимость, строится по текущим рыночным ставкам на государственные облигации, для которых исключен риск банкротства эмитента. Обычно предполагается, что кривая доходности является возрастающей. Это означает, что доходность к погашению растет с увеличением срока погашения. Однако в некоторые периоды форма кривой доходности может изменяться: она может принимать убывающую, плоскую или даже выпуклую форму.

Наряду со сроком погашения кредитный риск (credit risk) или риск неплатежа (default risk) относится к важнейшим характеристикам облигации. Облигации, выпущенные государством, принято считать безрисковыми. Если облигация связана с риском неплатежа, то доходность к сроку погашения, которую обещает эмитент, должна быть достаточно высокой, чтобы не только компенсировать возможные потери инвестора, но и обеспечить некоторую надбавку за риск. Общая сумма такой компенсации называется премией за риск неплатежа, и она прибавляется к ставке доходности по безрисковым облигациям.

Разрыв в доходности (yield spread) облигации частной компании и государственной облигации с равным сроком до погашения с большой степенью достоверности может рассматриваться как рыночная оценка кредитного риска. Различные рейтинговые агентства собирают и публикуют информацию о кредитоспособности эмитентов, выпускающих большинство облигаций (табл. 1). Зависимость между кредитным рейтингом и доходностью по облигациям нелинейна: обычно доходность возрастает быстрее, чем падает рейтинг.

| Класс облигации

| Доход по облигации

при ее погашении

| Рейтинговое агентство

|

| Duff &

Phelps/

МСМ

| Fitch

| Moody's

| Standard & Poor's

|

| Наивысшее качество (золотообрезные)

| Самый низкий

| AAA

| AAA

| Ааа

| AAA

|

| Высокое качество

|

| АА

| АА

| Аа

| АА

|

| Средневысокое качество

|

| А

| А

| А

| А

|

| Среднее качество

| Средненизкий

| ВВВ

| ВВВ

| Ваа

| ВВВ

|

| Преимущественно спекулятивные

|

| ВВ

| ВВ

| Ва

| ВВ

|

| Спекулятивные, низкое качество

|

| В

| В

| В

| В

|

| Низкое качество, возможен отказ от платежей

| Средне

высокий

| ССС

| ССС

| Саа

| ССС

|

| Наиболее спекулятивные

|

|

| СС

| Са

| СС

|

| Наинизшее качество, нет процентов

|

|

| С

| С

| С

|

| Задолженность по платежам,

| Самый высокий

|

| DDD

|

| DDD

|

| отказ от платежей,

|

|

| DD

|

| DD

|

| сомнительная стоимость

|

|

| D

|

| D

|

Таблица 1: Рейтинг облигаций

Агентство Standard & Poor использует символ р для обозначения предварительного рейтинга, агентство Moody использует «1» для обозначения лучших облигаций в данной категории, «2» — средних в категории и «3» — низших в категории; «Con» обозначает условный рейтинг. Облигации с рейтингом «тройной В» (ВВВ или Ваа) и выше обладают «инвестиционным качеством, т.е. консервативным институциональным инвесторам рекомендуется приобретать облигации с качеством не ниже этого уровня.

Основные категории облигаций различаются по налоговому статусу. Большинство облигаций относится к налогооблагаемым ценным бумагам. Это означает, что все доходы инвестора по ним (проценты, разница между номиналом и ценой продажи, премия за досрочный выкуп) подпадают под обычные правила налогового законодательства.

Однако для одной категории ценных бумаг — муниципальных облигаций — делается исключение. Согласно мировой практике муниципальные облигации, а также облигации ценных бумаг и фондов, имеющих приоритетное социальное значение, освобождаются от части или всех налогов. Например, в США доход по муниципальным облигациям не облагается федеральным подоходным налогом, а также во многих случаях налогами штатов и муниципальными налогами. Доход от ценных бумаг, выпускаемых федеральным правительством США, обычно облагается федеральными налогами, а доход от облигаций частных компаний облагается также налогами штатов. Это различие само по себе может объяснить разрыв в доходах по муниципальным облигациям и другим облигациям, характеризующимся аналогичным риском, который в среднем составляет 20—40%.

В той мере, в какой- доходы от прироста капитала облагаются налогом по ставкам, отличающимся от ставок подоходного налога, доход от облигаций с высокой после вычета налогов купонной ставкой будет отличаться от дохода по облигациям с низкой купонной ставкой. Исторически сложилось, что облигации с низкой купонной ставкой характеризуются низкой доходностью к погашению. Указанное обстоятельство отчасти можно объяснить ожиданиями инвесторов, надеющихся, что часть их дохода будет отнесена на «прирост капитала» и будет облагаться по более низкой ставке.

В прошлом премии, приносимые облигациями, и скидки с цены при покупке этих бумаг обладали известной асимметрией с точки зрения налогообложения: при одинаковой доходности к погашению и прочих равных условиях инвестор считал, что облигация, продающаяся со скидкой, обеспечивает больший доход, чем облигация, приносящая премию.

При формировании портфеля облигаций следует иметь в виду еще одно важное обстоятельство. Бескупонные облигации или облигации смешанного типа со значительной разницей цены продажи и номинала позволяют отсрочить выплату всего налога или его части. Конечно, эта своеобразная «льгота» сопряжена с отсрочкой получения самих доходов, однако последняя всегда компенсируется их размером. В то же время купонные доходы при благоприятном инвестиционном климате могут быть сразу же реинвестированы под более высокую ставку доходности, т.е. в некоторых случаях купонные облигации являются более привлекательными для инвестирования.

Основы технического анализа

Технический анализ (technical analysis) — совокупность методов исследования соотношения спроса и предложения на биржевых и квазибиржевых рынках на основе изучения временных рядов цен, а также некоторых других показателей (например, объемов торговли, числа заключенных сделок, количества открытых контрактов).

Технический анализ основывается на трех постулатах:

· цены отражают все (вся доступная информация экономического, политического и психологического характера отражается на рыночных ценах);

· цены движутся в виде устойчивых трендов (в хаотических колебаниях цен проявляются объективные тенденции, которые могут сохранять свою силу на протяжении более или менее длительных периодов времени);

· история повторяется (особенности поведения участников рынка в периоды рыночных подъемов и спадов определяются психологическими закономерностями, которые мало изменяются со временем).

Искусство технического анализа заключается в определении изменений тренда на ранних стадиях и удержании соответствующей инвестиционной позиции до тех пор, пока не станет очевидным, что тренд изменил направление.

Для успешной деятельности на биржевом рынке нет необходимости предсказывать будущие значения цены. Применение технического анализа позволяет получить ответы на три главных вопроса, достаточных для принятия адекватного и своевременного инвестиционного решения:

· какая из групп — покупатели («быки» — bull) или продавцы («медведи» — bear) в настоящий момент доминируют на рынке;

· какова сила доминирующей группы;

· имеются ли основания считать существующую ценовую тенденцию устойчивой.

Первоначально технический анализ применялся только участниками рынка акций. Впоследствии его инструментами стали пользоваться участники биржевых рынков товаров, долговых обязательств, валют и др.

Долгое время технический анализ развивался как метод визуального исследования ценовых графиков. Позднее были разработаны математические модели анализа и прогнозирования динамики цен (так называемые «технические индикаторы»), широкое применение которых стало возможным с приходом на финансовые рынки компьютерной техники. Современный технический анализ практически полностью компьютеризирован, что дает возможность использовать в практической деятельности новейшие технологии искусственного интеллекта: экспертные системы, нейронные сети и генетические алгоритмы.

Графический технический анализ

Рассмотрим подробнее классический анализ ценовых графиков.

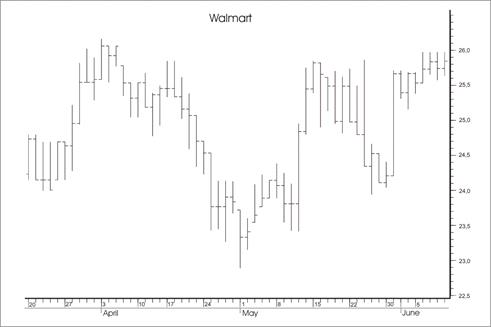

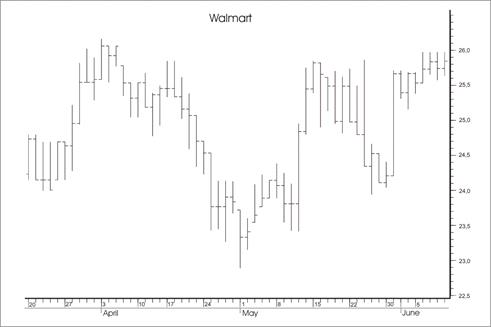

Объектом изучения этой группы методов технического анализа являются графики цен (chart) различных типов. Наиболее популярен столбиковый ценовой график (bar chart) (рис. 1) на котором вертикальная ось отражает цены, а горизонтальная — время: дни, недели, часы или другие временные интервалы. Информация о колебаниях цен, например для дневного интервала, представлена в виде вертикального столбика, концы которого отражают минимальное и максимальное значение цены за этот день.

Рис. 1 столбиковый ценовой график

Уровень цены открытия торгов изображается горизонтальным штрихом слева от столбика, а цену закрытия указывает соответствующий штрих справа.

Цены каждого из последующих дней наносятся на график вправо от столбика цен предыдущего дня.

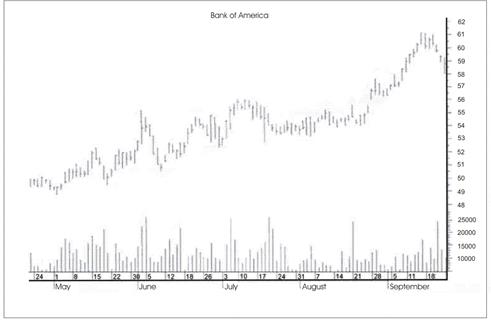

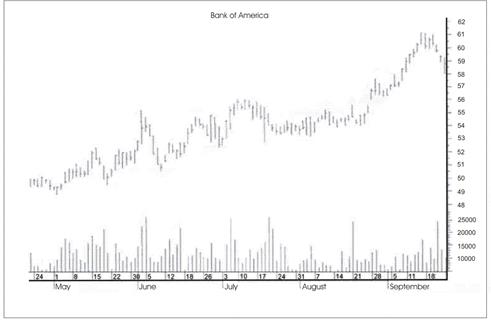

Объемы заключенных втечение дня сделок, (обычно в единицах торгуемого актива, реже — в числе сделок или денежном измерителе), изображаются в виде гистограммы в нижней части столбикового ценового графика (рис. 1). Изучение динамики цен и объемов торгов дает возможность определить, было ли то или иное движение цен поддержано большинством участников рынка, что придает большую достоверность выявленным ценовым сигналам (рис. 2).

Основными инструментами графического технического анализа являются линии трендов, уровни поддержки и сопротивления, а также различные графические формации.

Ценовые тренды

Ценовой тенденцией или трендом (trend) называется направленное движение цен — рост или падение — в течение какого-либо периода времени.

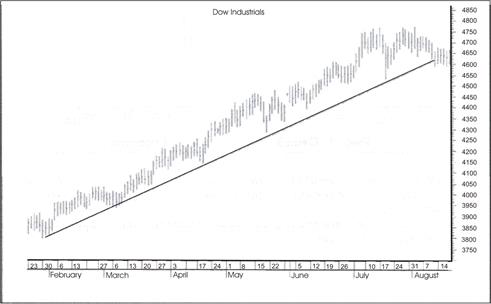

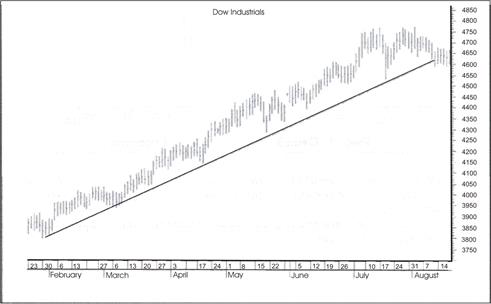

Повышательный («бычий») тренд (bullish trend: upternd) существует тогда, когда каждый новый подъем цен достигает более высокого уровня, чем предыдущий рост, а каждое новое падение цен останавливается на более высоком уровне, чем предшествующий спад (рис. 3).

Рис. 2. График цен и объемов торгов

Рис. 3. Повышательный ценовой тренд

Понижательный («медвежий») тренд (bearish trend; downtrend) наблюдается в том случае, когда каждый новый спад цен достигает более низкого уровня, чем предшествующее снижение, а каждый новый рост цен останавливается на более низком уровне, чем предыдущий подъем (рис. 4).

По некоторым оценкам, до 70% времени колебания цен не обнаруживают какой-либо отчетливой тенденции. Для этой фазы рынка характерен ценовой коридор (trading range), называемый иногда «боковым трендом». В ценовом коридоре большинство подъемов цены истощается приблизительно на одинаковых максимумах, а большинство снижений прекращается примерно на уровне предыдущих минимумов (рис. 5).

Тренды бывают краткосрочными, среднесрочными и долгосрочными. Общепринятая классификация отсутствует. Будем считать, что длительность краткосрочного тренда охватывает ближайшие 3 месяца,

Рис. 4. Понижательный ценовой тренд

Рис. 5. Ценовой коридор

среднесрочного — от 3 до 6 месяцев, а долгосрочный тренд может существовать от 6 месяцев до одного года и более.

На графике повышательный тренд изображается в виде восходящей прямой линии, соединяющей серию локальных минимумов цен (рис. 3), а понижательный тренд обозначается нисходящей прямой, соединяющей серию локальных пиков цен (рис. 4). Для того чтобы провести ориентировочную линию тренда, необходимо иметь не менее двух близлежащих ценовых максимумов или минимумов.

Экстраполяция таких линий помогает спрогнозировать будущие моменты для прибыльной скупки или продажи актива. После нанесения ориентировочной линии тренда по двум точкам можно построить новую линию тренда, если на графикепоявилось более высокое или низкое значение цены. Несмотря на то, что линии тренда зачастую проводятся через экстремальные выбросы цен, лучше строить их, соединяя границы зон концентрации цен.

Хотя формально для изображения линии тренда достаточно лишь двух близлежащих точек, должна существовать, по крайней мере, еще одна точка касания прямой и цен, для того чтобы убедиться в устойчивости выявленного тренда.

Чем длиннее временной интервал, в котором наблюдается тенденция, тем больше ее значимость. Например, линия тренда на недельном графике указывает на более значимую тенденцию, чем линия тренда на дневном графике. Кроме того, чем долговременнее тенденция, тем она более устойчива. Известно, что господство «быков» или «медведей» на рынке может быть многолетним.

Если движение цен в направлении существующего тренда сопровождается ростом объема сделок, это свидетельствует об устойчивости такой тенденции. Если объем сокращается, когда цены вновь возвращаются к тренду после временного отклонения от него, это также подтверждает устойчивость тренда.

Но если объем возрастает при сближении цены и линии тренда, то это сигнал потенциального перелома тенденции. Значимость прорыва линии тренда больше, если он сопровождается растущим объемом сделок, особенно когда идет перелом понижательного тренда.

После того как тенденция установилась, прорыв ценами линии тренда может сигнализировать о возможном изменении его направления. При прорыве ценами линии тренда имеют значение:

· величина прорыва. Наиболее широко используется «процентный фильтр» («правило трех процентов»): изменение цены на 3% и более в противоположном тренду направлении на следующий день после прорыва может служить сигналом перелома тенденции;

· время образования прорыва. В дополнение к первому критерию иногда применяют «временной фильтр» («правило двух дней»): спустя два дня движения цен в направлении, противоположном тренду, можно констатировать смену господствующей тенденции.