Семя – орган полового размножения и расселения растений: наружи у семян имеется плотный покров – кожура...

Состав сооружений: решетки и песколовки: Решетки – это первое устройство в схеме очистных сооружений. Они представляют...

Семя – орган полового размножения и расселения растений: наружи у семян имеется плотный покров – кожура...

Состав сооружений: решетки и песколовки: Решетки – это первое устройство в схеме очистных сооружений. Они представляют...

Топ:

Комплексной системы оценки состояния охраны труда на производственном объекте (КСОТ-П): Цели и задачи Комплексной системы оценки состояния охраны труда и определению факторов рисков по охране труда...

Когда производится ограждение поезда, остановившегося на перегоне: Во всех случаях немедленно должно быть ограждено место препятствия для движения поездов на смежном пути двухпутного...

Основы обеспечения единства измерений: Обеспечение единства измерений - деятельность метрологических служб, направленная на достижение...

Интересное:

Национальное богатство страны и его составляющие: для оценки элементов национального богатства используются...

Инженерная защита территорий, зданий и сооружений от опасных геологических процессов: Изучение оползневых явлений, оценка устойчивости склонов и проектирование противооползневых сооружений — актуальнейшие задачи, стоящие перед отечественными...

Как мы говорим и как мы слушаем: общение можно сравнить с огромным зонтиком, под которым скрыто все...

Дисциплины:

|

из

5.00

|

Заказать работу |

|

|

|

|

Основные черты рынка ценных бумаг

РЦБ, его структура и функции

РЦБ – источник финансирования экономики

РЦБ – структурная часть финансового рынка в целом.

Финансовый рынок делится на:

Денежный рынок в зависимости от типа:

¾ Дисконтный рынок (векселя, векселя не более 1 года)

¾ Рынок евровалют (это мировые деньги)

¾ Рынок межбанковских кредитов

¾ Рынок депозитных сертификатов (свидетельство о наличии кредитного вклада в коммерческом банке и самом по себе является ценной бумагой)

Валютные ценности:

¾ Валюта

¾ Ценные бумаги в иностранной валюте

¾ Драгоценные металлы и камни

Рынок капитала:

¾ Рынок банковских ссуд

¾ Рынок долевого капитала, который может включать акционерный капитал (срок обращения акций не устанавливается)

В юриспруденции нет понятия акционерная собственность.

В развитых странах большая часть – облигационные займы. Облигации хороши в использовании, т.к. нет посредников.

Функции РЦБ

|

|

Организационная система РЦБ

Признаки:

¾ Сочетание различных видов ценных бумаг (выпускаемых государством и частными эмитентами).

¾ Наличие четко отлаженного механизма, обеспечивающего переход от одного владельца к другому.

¾ Возможность получения исчерпывающей информации по ценным бумагам.

¾ Возможность надежной системы государственного контроля и регулирования (защита прав инвесторов).

Модели организации фондового рынка:

¾ американская;

¾ немецкая.

Американская модель:

¾ Фондовые биржи – негосударственные учреждения.

¾ Внебиржевой РЦБ имеет значительное развитие.

¾ Большое количество акций в свободном обращении.

¾ На фондовом рынке доминируют специализированные инвестиционные институты, для которых эта деятельность – исключительный вид деятельности.

¾ Кредитные организации не могут инвестировать средства в корпоративные ценные бумаги, т.к. клиенты банков не будут знать направление использования их средств.

¾ Банки могут выступать на рынке корпоративных ценных бумаг в качестве депозитариев, осуществлять деятельность по управлению ценными бумагами с разрешения комиссии.

Немецкая модель:

¾ Централизация обращения ценных бумаг на организованном рынке, т.е. присутствие государства обязательно.

¾ Ценные бумаги хранятся и учитываются в центральном депозитарии.

¾ Капиталы концентрируются в коммерческих или универсальных банках. Отсутствуют ограничения на деятельность банков на РЦБ.

¾ Банки создают обособленные подразделения для работы с ценными бумагами.

¾ Отсутствуют ограничения на совмещение различных видов деятельности на РЦБ.

|

|

¾ Слабо развит вторичный рынок акций, крупные пакеты акций в руках инвесторов. 80% акций неподвижны.

¾ Доминируют корпоративные облигации.

Российский фондовый рынок сочетает признаки и американского, и немецкого рынка, но тяготении все же в сторону американского.

Особенности фондового рынка в России:

¾ Большие пакеты акций в руках небольшого количества владельцев. Капиталы сосредоточены в компаниях.

¾ Ограничений для банков нет. Банки определяют политическую линию на рынке.

¾ Значительная роль принадлежит инвестиционным компаниям.

¾ Банки – на рынке государственных облигаций.

¾ Профессиональные участники играют значительную роль на рынке акций.

¾ Основной оборот вторичного рынка – на государственные ценные бумаги.

¾ Корпоративные облигации – скромное место, не самый высокий потенциал роста.

¾ Значительное развитий – внебиржевой РЦБ.

¾ Фондовая биржа – негосударственной учреждение.

Структура РЦБ

¾ Первичный

¾ Вторичный

РЦБ:

¾ Биржевой

¾ Внебиржевой (неорганизованный)

Концепция четырех рынков:

Если необходима немедленная продажа ЦБ, то используется кассовый РЦБ (cash-рынок, spot-рынок). Это рынок, где сделки совершаются в пределах 2-х рабочих дней. Если больше 2-х дней, то рынок называется срочный. Выделяют ещё аукционный и иные рынки.

Участники РЦБ

Брокеры

Брокер совершает деятельность по совершению гражданско-правовых сделок с ценными бумагами от имени и за счет клиент (может быть и от своего имени, но по договоренности с клиентом).

Заключает договор-поручение или договор-комиссия на оказание клиенту брокерских услуг:

Брокер может подавать заявки на бирже и внебиржевом рынке. Может сам подать эту заявку, а может через биржевого брокера.

|

|

Деньги клиентов должны находится на отдельном банковском счете брокера в кредитном учреждении.

Брокер может давать заем клиенту – такие сделки называются «маржовыми».

Дилеры

В отличие от брокера совершает сделки от своего имени и за свой счет путем публичного объявления цен покупки и продажи.

По российскому законодательству дилером может быть только юридическое лицо, коммерческая организация.

Маркет-мейкеры – это дилеры, которые постоянно покупают и продают определенные ценные бумаги по определенным ценам в соответствии с правилами организованного рынка. На рынке таких маркет-мейкров по каждому виду ценных бумаг должно быть не менее двух.

Дилерская деятельность может осуществляться только на основании лицензий, которых существует два вида:

¾ лицензии по операциям с государственными и муниципальными ЦБ;

¾ лицензии по операциям с ценными бумагами прочих эмитентов.

В РФ допускается совмещение дилерской и брокерской деятельности одной коммерческой организацией.

Брокер-дилер – это юридическое лицо, которое сочетает в своей деятельности функции брокера и дилера. Существует барьеры, чтобы разграничить информационные потоки между брокерами и дилерами – «китайские стены».

Управляющие

Под деятельностью по управлению ценными бумагами признается осуществление юридическим лицом от своего имени в течение определенного срока доверительного управления преданными ему во владение и принадлежащими другому лицу в интересах этого лица:

¾ ценными бумагами;

¾ денежными средствами, предназначенными для инвестирования в ценные бумаги;

¾ денежными средствами и ценными бумагами, получаемыми в процессе управления ЦБ.

Профессиональный участник рынка, осуществляющий деятельность по управлению ценными бумагами, именуется управляющим.

Главная функция управляющего – формирование инвестиционного портфеля и управление им так, чтобы ЦБ не теряли своей стоимости, не зависели бы от темпов инфляции.

Клиринговые организации

|

|

Клиринговая деятельность – это деятельность по определению взаимных обязательств (сбор, сверка, корректировка информации по сделкам с ценными бумагами и подготовка бухгалтерских документов по ним), зачету по поставкам ценных бумаг и расчетам по ним.

Клиринговые организации принимают к исполнению подготовленные при определении взаимных обязательств бухгалтерские документы на основании их договоров с участниками рынка ценных бумаг, для которых производятся работы.

Депозитарии

Депозитарий занимается деятельностью по хранению сертификатов ценных бумаг, учету и переходу прав на ценные бумаги.

Лицо, пользующееся услугами депозитария – депонент.

Отношения между депозитарием и депонентом регулируются депозитарным договором - договором о счете депо. Депозитарий обязан утвердить условия осуществления им депозитной деятельности.

В РФ функции главного расчетного депозитария на рынке государственных ценных бумаг выполняет «Национальный депозитарный центр», который действует как некоммерческая организация. В США нет центрального депозитария, но его функции выполняет FedWire, принадлежащий ФРС и обсуживающая оборот государственных ценных бумаг, и Depository Trust Company, находящийся в собственности многих брокерских компаний и обслуживающая оборот корпоративных ценных бумаг, торгуемых на NYSE.

Держатели реестра

Деятельностью по ведению реестра владельцев ценных бумаг признаются сбор, фиксация, обработка, хранение и предоставление данных, составляющих систему ведения реестра владельцев ценных бумаг.

Лица, осуществляющие деятельность по ведению реестра владельцев ценных бумаг, имеются держателями реестра (регистраторами). Не допускается совмещения с другими видами профессиональной деятельности на РЦБ.

Система ведения реестра владельцев ЦБ – совокупность данных, зафиксированных на бумажном носителе или с использованием электронной базы данных, которая обеспечивает идентификацию зарегистрированных в системе владельцев ЦБ и номинальных держателей и учет их прав в отношении ЦБ, зарегистрированных на их имя.

Если число владельцев ЦБ не превышает 50, то держателем реестра может быть сам эмитент.

Организаторы торговли

Деятельностью по организации торговли на РЦБ признается предоставление услуг, непосредственно способствующих заключению гражданско-правовых сделок с ЦБ между участниками РЦБ.

Организаторами в РФ могут быть как некоммерческие, так и коммерческие организации.

Виды ценных бумаг

Понятие ценной бумаги

В «Положении о выпуске и обращении ЦБ и фондовых биржах РСФСР», утвержденном Постановлением Правительства РСФСР 28 декабря 1991г. дана следующая формулировка:

|

|

Ценная бумага – денежный документ, удостоверяющий имущественное право или отношение займа владельца документа по отношению к лицу, выпустившему такой документ.

Из этого определения следует 3 характерные особенности ЦБ:

В октябре 1994г. был принят ГК РФ, котором дано следующее определение:

Ценной бумагой является документ, удостоверяющий с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление и передача которых возможны только при его предъявлении.

В апреле 1996г. был принят ФЗ РФ «О рынке ЦБ», в котором дается определение эмиссионной ценной бумаги:

Эмиссионная ценная бумага – любая ценная бумага, в том числе бездокументарная, которая характеризуется одновременно следующими признаками:

¾ закрепляет совокупность имущественных и неимущественных прав, подлежащих удостоверению, уступке и безусловному осуществлению с соблюдением установленных настоящим ФЗ формы и порядка;

¾ размещается выпусками;

¾ имеет равные объем и сроки осуществления прав внутри одного выпуска вне зависимости от времени приобретения ценной бумаги.

ЦБ – один из важнейших способов финансирования инвестиций.

Классификация ЦБ

По цели выпуска:

¾ долевые ценные бумаги;

¾ долговые ценные бумаги;

¾ производные ценные бумаги.

Долевые ценные бумаги удостоверяют факт внесения средств в капитал эмитента, право на долю имущества в случае ликвидации эмитента и право на получение дохода. Срок действия таких бумаг обычно не ограничен. К долевым ценным бумагам относятся акции акционерных обществ.

Долговые ценные бумаги удостоверяют отношения займа между владельцем ценных бумаг (кредитором) и лицом, выпустившим ценную бумагу (должником или заемщиком). К долговым ценным бумагам относятся все виды облигаций, депозитные и сберегательные сертификаты, векселя, а также закладные.

Производные ценные бумаги не выражают ни отношения займа, ни имущественных прав между владельцем ценных бумаг и их эмитентом. Их можно назвать ценными бумагами второго порядка. И появляются они потому, что существуют долевые и долговые ценные бумаги, которые можно отнести к ценным бумагам первого порядка. Производные ценные бумаги удостоверяют право их владельца на приобретение ценных бумаг первого порядка. К производным ценным бумагам относятся опционы, варранты, фьючерсные контракты, приватизационные чеки.

По праву владельца:

¾ именные;

¾ предъявительские;

¾ ордерные.

Ценные бумаги на предъявителя не требуют какого-либо подтверждения прав владельца, кроме предъявления самой бумаги. Переход прав к новому владельцу осуществляется простой передачей ценной бумаги от одного владельца к другому.

Права владельцев именных ценных бумаг подтверждаются именем в тексте самой бумаги, а также записью в книге регистрации — реестре держателей ценных бумаг. Передача прав осуществляется путем уступки требований (цессии). Лицо, передающее право по данной бумаге, несет ответственность за недействительность соответствующего требования, но не отвечает за его исполнение. В случае продажи или передачи таких ценных бумаг необходимо произвести изменение имени владельца в тексте бумаги и реестре держателей.

Отличие ордерной ценной бумаги от именной состоит в том, что лицо, названное в ордерной бумаге, может либо само осуществить свои права, либо назначить своим распоряжением другое лицо, в отношении которого и будут осуществлены вытекающие от владения ценной бумагой права. Права по ордерной бумаге передаются путем совершения на этой бумаге передаточной надписи — индоссамента. Индоссант несет ответственность не только за существование права, но и за его осуществление.

В зависимости от срока действия:

¾ краткосрочные;

¾ среднесрочные;

¾ долгосрочные;

¾ бессрочные.

К краткосрочным ценным бумагам относятся финансовые требования со сроком действия до одного года. Они продаются на денежном рынке, поэтому их называют «инструментами денежного рынка». К краткосрочным бумагам относятся векселя, депозитные сертификаты, некоторые облигации и производные бумаги.

Ценные бумаги, имеющие срок действия более одного года, называют «инструментами рынка капиталов». Среди этих бумаг обычно выделяют среднесрочные — со сроком действия от 1 года до 5 лет (иногда до 10 лет), долгосрочные — со сроком действия от 5 (10) до 30 лет и бессрочные, срок действия которых не ограничен.

К средне- и долгосрочным ценным бумагам относятся облигации и закладные, а к бессрочным — акции и некоторые выпуски облигаций.

В зависимости от правового статуса эмитента:

¾ государственные;

¾ муниципальные;

¾ ценные бумаги прочих эмитентов.

Первые два вида ценных бумаг представлены долговыми обязательствами, а ценные бумаги прочих эмитентов выпускаются как в форме долговых, так и долевых ценных бумаг.

В зависимости от способа выпуска:

¾ в форме обособленных документов (документарные бумаги);

¾ в виде записей на счетах уполномоченных организаций (бездокументарные бумаги).

Так, например, в России государственные и муниципальные краткосрочные облигации выпускаются в форме записей на счетах уполномоченных банков.

В зависимости от процедуры выпуска:

¾ эмиссионные;

¾ неэмиссионные.

Эмиссионная ценная бумага – любая ценная бумага, в том числе бездокументарная, которая характеризуется одновременно следующими признаками:

¾ закрепляет совокупность имущественных и неимущественных прав, подлежащих удостоверению, уступке и безусловному осуществлению с соблюдением установленных настоящим Федеральным законом формы и порядка;

¾ размещается выпусками;

¾ имеет равные объемы и сроки осуществления прав внутри одного выпуска вне зависимости от времени приобретения ценной бумаги.

К эмиссионным ценным бумагам относятся акции, облигации и опционы эмитента.

Акции акционерных обществ

Определения и сущность акций

Отличия акций от долговой ценной бумаги:

Акция – эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации.

Акции:

¾ обычные;

¾ привилегированные.

Привилегированные акции

Привилегии привилегированных акций:

Привилегированные акции не дают права голоса на Общем собрании, но по условиям некоторых выпусков они могут наделяться таким правом.

Не должно быть больше 25% оплаченного УК.

Разновидности:

Обыкновенные акции

Права держателей обыкновенных акций:

Обыкновенные акции относятся к ценным бумагам, которые имеют более высокую степень риска, чем облигации или привилегированные акции.

Многие АО в России образованы в результате приватизации, а большинство выпущенных акций пришлось дробить, причем в отношении 1 к 100.

При большом количестве акций далеко не все акционеры присутствуют на Общем собрании, а потому для контрольного пакета не всегда нужно 50% + 1 акция. Иногда достаточно 12-13%, а в самых крупных компаниях и того меньше.

Путем сосредоточения в одних руках контрольных пакетов акций нескольких дочерних компаний может быть создана холдинговая компания.

Общее собрание акционеров правомочно, если присутствующие акционеры обладают более чем половиной голосующих акций. Если условие не выполняется, то во второй раз достаточно уже 30%. А если число акционеров общества превышает 500 000 человек, то уставом общества может быть предусмотрен кворум в менее 30% голосующих акций для проведения собрания.

Когда созывается годовое собрание, то формируется Совет директоров. Количественный состав определяется уставом общества, но если акционеров больше 1000, то Совет не может быть меньше 7 человек, если больше 10000, то меньше 9 человек.

Выборы членов совета директоров там, где менее 1000 человек, может осуществляться как кумулятивным так и некумулятивным голосованием. Где более 1000, там только кумулятивным. При кумулятивном голосовании на каждую акцию должно приходиться количество голосов равное числу членов совета директоров.

Минимальное количество акций, которое необходимо иметь для того, чтобы избрать своего кандидата членом совета директоров:

Кmin = (100%/(N+1)) + 1 акция

N – число вакансий членов совета директоров.

Если лицо продало акции, то продавец все же получает дивиденды.

Депозитарные расписки

Чтобы организовать обращение ЦБ за пределами страны-эмитента, депозитарные расписки, подтверждающие право на определенное количество ЦБ (осуществление права на акции в отрыве от самих акций).

Выделяют два вида депозитарных расписок:

1) Американские – ADR (обращаются на фондовом рынке США);

2) Глобальные – GDR (обращаются на фондовых рынках других стран).

Депозитарные расписки ADR делятся на 1,2,3, уровни:

1 уровень – котируются на внебиржевом рынке. Финансовая отчетность эмитента по национальным стандартам.

2 уровень – регистрируются на Нью-Йоркской фондовой бирже. Отчетность должна отвечать требованиям GAAP.

3 уровень – требования такие же, как у ADR второго уровня. Выпускаются на новые эмиссии акций.

В РФ в 1995 г – 1ый выпуск. РАО «ЕЭС», ГАЗПРОМ и многие другие.

Цена и доходность акций

Стоимость акции

Акции имеют

1) Номинал – лицевая стоимость. Имеет значение только при организации АО

2) Выкупная стоимость. Ее имеют отзывные привилегированные акции. Объявляют в момент выпуска акций. Обычно больше номинала на 1%.

3) «Книжная» (или балансовая) стоимость акции – величина собственного капитала, приходящиеся на 1 акцию.

4) Рыночная цена, или курс акций – это цена, по которой свободно продаются и покупаются акции на рынке.

5) Расчетная (или внутренняя, или теоретическая) стоимость (или цена) акции – цена, которая должна обеспечивать получение требуемой нормы прибыли с учетом степени риска вложений в тот или иной актив.

Алгоритм расчета цены

Привилегированные акции

Чтобы определить цену акции, имеющей фиксированную величину дивиденда, необходимо найти приведенную стоимость всех дивидендов, которые будут выплачены инвестору:

Или

P – стоимость акции;

D – дивиденд на акцию;

r – требуемая норма прибыли на данный тип инвестиций.

Если обозначить

Пример

Условие:

N = 40 (номинал)

D=9$ (дивиденд)

R=18% (требуемая норма прибыли)

Определить стоимость акции - P

Решение:

P = 9 / 0,18 = 50$ - выкупная цена

R - сопоставляется с уровнем безрисковой процентной ставки

R = i (безрисковая) + плата за риск.

Пусть i (безрисковая) = 12%, тогда плата за риск в данном примере – 6%.

Обыкновенные акции

Определить цену сложно, т.к.:

¾ Дивиденд по обыкновенным акциям заранее не объявляется

¾ На выплату идет только часть чистой прибыли, а другая используется для развития производства.

Рост рыночной цены акции равносилен тому, что акционер помимо дивидендов может получить доход в виде курсовой разности.

В формуле нужно учесть как размер дивиденда, так и прирост стоимости акции.

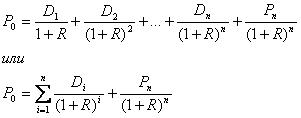

,

,

где

P – искомая цена акции;

P1, P2, …, Pn – цена акций 1, 2 и n-ого года

D1, D2, …, Dn – ожидаемые дивиденды 1, 2 и n-ого года

R – требуемая норма прибыли на акцию

Если инвестор уже оценил ожидаемые дивиденды и величину курсовой стоимости акции следующего года  , то чтобы достичь требуемой нормы прибыли на акцию R, курсовая цена приобретения акции не должна превышать определенный уровень:

, то чтобы достичь требуемой нормы прибыли на акцию R, курсовая цена приобретения акции не должна превышать определенный уровень:

-цена базисного года.

-цена базисного года.

Для периода n лет:

Пример простого нахождения цены об. акц.:

Условие:

,

,  , R

, R

Найти:

Решение:

;

;  ->

->

В отдельные периоды возможно получение дохода только от одного фактора, положим без D:

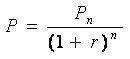

Пример нахождения цены без выплаты дивидендов:

Условие:

P=50руб

D=0 и их не будет в течении 3х лет

Найти цену через 3 года, чтобы обеспечить доходность на уровне 20%.

Решение:

Пример, когда вся прибыль на дивиденды:

Условие:

Вся прибыль идет на выплаты дивидендов в размере D = 10руб на акцию. Опять в течении 3х лет это будет продолжаться как и раньше. Какой должен быть Р0, чтобы обеспечить R = 20%?

Как ни странно, далее он сам и отвечает:

Ответ: 50 рублей 14 копеек.

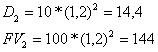

Пример для продолжительного периода с влиянием обоих факторов

=100р,

=100р,

=10р.

=10р.

В последующие годы Р и D будут расти на 10% в год.

R = 0,2.

Определить будущую и приведенную стоимость дивидендов и цены акции для ряда лет.

Приведенные

Строим таблицу будущих дивидендов и стоимостей с учетом роста на 10%

| Период | D | P |

| 12,1 | 133,1 |

Теперь за 2-ой год:

Будущие стоимости

За 2ой год:

Прогнозирование величины будущих дивидендов D и изменения будущей цены акции Р

где D с номерами – дивиденды будущих лет

g-темп прироста дивидендов.

Последней формулой определяется дивиденд любого года.

При неограниченном n:

Кстати:

Пример:

Ожидаемый D в следующем году = 4 руб.

Ожидаемое Р=55

Ожидаемое g=10%

Темп прироста курсовой цены=20%

R=20%

P0-?, если инвестор собирается заныкать 1) на 3 года акцию 2) навсегда.

Если  то

то

Модель дисконтированных дивидендов.

Рассчитаем для начала NPV. Если NPV>0, то ожидаемые поступления от акций > затрат, если NPV<0 – наоборот.

Если считать по этой формуле, то можно совсем неверно предположить, что Р растет вместе с D, т.е. не вся прибыль идет на дивиденды. Ещё есть обновление основных производственных фондов. Поэтому образуется другая формула:

NP - чистая прибыль

К - ставка капитализации – выделение средств на основные производственные фонды.

Q - число обыкновенных акций.

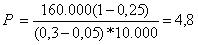

Примеры:

Стоимость обесп-х акций, если изв., что часть NP – на обновл.

r-доходность = 30%

Q=10.000 шт

k=25%

NP=160.000уев

g=5%

Вывод: NPV совпадает с расчетом эффективности инвестиционных проектов.

Внутренняя норма доходности – IRR

Это такая i, при которой NPV=0.

Если  >r, то иногда используют графический метод. А иногда не используют. Выглядит он обычно так:

>r, то иногда используют графический метод. А иногда не используют. Выглядит он обычно так:

Доходность акции

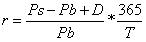

Если акция находилась у инвестора < 1 года, то считают доходность вот так:

R – доходность из расчета годовых

Pb - цена покупки

Ps - цена продажи

D - дивиденд

T-период владения акцией в днях

Пример:

Акция покупается с 1 февраля по 1 декабря (это 10 месяцев или 303 дня.).

Рв=40

Рs=48

D=3 руб

r-??

Теперь пример при периоде > 1 года.

Инвестор приобретает акцию за 50руб, а продает за 84 через 4 года. При это дивиденды следующие:

D1=3p

D2=4p

D3=4p

D4=5p

Какова же будет доходность? При этом на доходы от реинвестирования следует положить болт для упрощения подсчетов.

Как Вы все понимаете ответ будет не точным, т.к. не учитывается доход от реинвестирования. Для более точных расчетов требуется метод последовательных приближений.

Облигации

Классификация облигаций

Долговые ЦБ выражают отношения займа. Эмитент обязуется выплачивать % плату.

К долговым инструментам относятся еще векселя, депозитные сертификаты. Они различаются по целям и способе выплаты доходов.

Облигация – эмиссионная ценная бумага, закрепляющая право ее держателя на получение от эмитента облигации в предусмотренный ею срок ее номинальной стоимости и зафиксированных % от этой стоимости.

Облигация удостоверяет право владельца требовать ее погашения.

Известно, что облигация – инструмент займа, не дает право на управление делами эмитента.

Облигации имеют право старшинства перед акциями: но выплачиваются %, в требовании активов при ликвидации.

По форме выпуска облигации:

1) В виде обособленных документов (документарные. Не выдаются на руки сертификаты. Учет прав осуществляется в депозитариях)

2) Бездокументарные: записи на счетах.

По способу учета и реализации прав

1) Именные: имена в специальном реестре

2) На предъявителя: могут быть только документарными. Путем предоставления сертификатов, учета не производится.

Реквизиты облигации на предъявителя: должен быть порядковый номер, % ставка, номинал, порядок выплаты %, порядок погашения.

Именная должна содержать наименование (имя) держателя.

Облигация характеризуется набором параметров:

1) Обеспечение

2) Срок погашения: показывается период времени, оставшийся до погашения.

Номинал – сумма денег, которая должна быть возвращена владельцу облигации.

Измерение номинала стоимости в товарном эквиваленте. Например, цена 1 кг золота.

3) Купон. Размер и периодичность выплаты. Купонная ставка показывает процент держателя облигации. Существуют дисконтные облигации, не предусматриваемы выплат.

4) Дополнительные условия, объединяющие факторы

Виды облигаций:

1) Корпоративные облигации.

Характеристика: существуют обеспеченные залогом имущества.

Виды обеспечения:

- облигации, обеспеченные закладными под недвижимость

- облигации, обеспеченные оборудованием. Титул собственности возлагается на доверенное лицо. Эмитент не становится собственником до момента погашения облигации. Размер погашенного займа должен превышать амортизации по обеспечению.

Чем дольше обращаются облигации, тем надежнее они становятся.

- облигации, обеспеченные ц/б, имеющиеся у эмитента. Стоимость ц/б должна быть больше задолженности примерно на 30%.

- облигации, обеспеченные путем ипотечных кредитов. Такие облигации выпускаются под обеспечение уже выданных ипотечных кредитов.

- облигации, обеспеченные другими активами

Необеспеченные облигации. Представляют собой общее право требования и не имеют обеспечения. Право требования держатель получит после того, как удовлетворит требование держателя основной задолженности.

Гарантированные облигации Гарант – материнская компания, банки. Разновидность – застрахованные облигации.

Виды облигаций по размеру купона:

1) Дисконтные облигации. Не предусматривают промежуточных выплат. Единственный платеж – возврат номинальной стоимости. Приобретаются по цене ниже номинальной стоимости.

2) Облигации с глубоким дисконтом. Купонные выплаты предусматриваются, но ставка устанавливается ниже рыночных % ставок. Продаются по цене значительно ниже номинала.

3) Купонная облигация. Выплачивается не только номинальная стоимость, но периодический купонный %. Самый распространенный вид облигации. Наиболее частый срок купона – 6 месяцев.

Подвиды купонных облигаций:

- облигация с постоянным купоном. Размер купона фиксирован на весь срок обращения облигации.

- облигация с переменным купоном. Размер

|

|

|

Индивидуальные и групповые автопоилки: для животных. Схемы и конструкции...

Особенности сооружения опор в сложных условиях: Сооружение ВЛ в районах с суровыми климатическими и тяжелыми геологическими условиями...

Механическое удерживание земляных масс: Механическое удерживание земляных масс на склоне обеспечивают контрфорсными сооружениями различных конструкций...

Археология об основании Рима: Новые раскопки проясняют и такой острый дискуссионный вопрос, как дата самого возникновения Рима...

© cyberpedia.su 2017-2024 - Не является автором материалов. Исключительное право сохранено за автором текста.

Если вы не хотите, чтобы данный материал был у нас на сайте, перейдите по ссылке: Нарушение авторских прав. Мы поможем в написании вашей работы!