Цифровой анализ инвестиций – занятие совсем не скучное, если вы знаете, куда смотреть и что искать. Числа – это кровь инвестиций. Они словно живые. Они очень точно рисуют картину реальности, того, что было и что есть. А если подойти к этому делу творчески, то можно нарисовать и достаточно точную картину того, что будет.

О каких цифрах мы говорим?

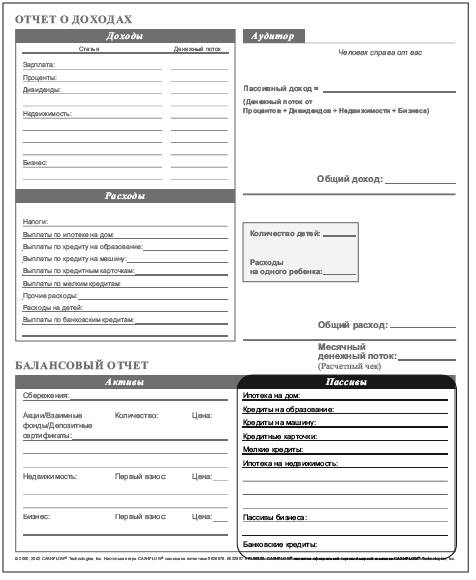

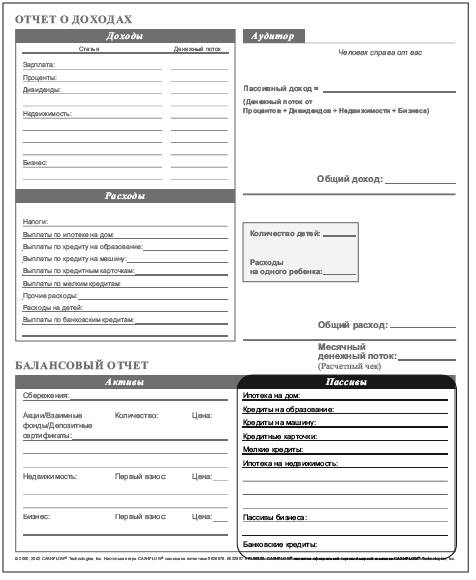

Все это не так сложно, как многие думают. Существует три главных финансовых документа:

отчет о доходах;

балансовый отчет;

отчет о движении денежного потока.

Про отчет о доходах мы уже говорили. Как следует из названия, в нем учитываются все доходы и расходы за определенный промежуток времени (месяц, квартал или год).

О балансовом отчете, где учитываются активы и пассивы, тоже разговор уже был.

Что же касается отчета о движении денежного потока, то там фиксируются положительный и отрицательный денежные потоки и высчитывается остаток денежных средств на конец отчетного периода.

Мы также обсуждали разницу между приростом капитала и денежным потоком. Собственно, этим круг необходимых для вас финансовых параметров и ограничивается.

Чтобы еще больше упростить ситуацию при анализе инвестиций, сосредоточим наше внимание на следующих четырех вопросах:

Доходы.

Расходы.

Долги (пассивы).

Рентабельность инвестиций.

1, 2, 3

Независимо от того, о чем идет речь – об инвестировании в частный бизнес, принадлежащий вашим знакомым, о приобретении акций публичной компании или о покупке недвижимости для последующей сдачи ее в аренду, – анализ целесообразности сводится к выяснению первых трех параметров:

Доходы.

Расходы.

Долги.

Эти данные нам представляют отчет о доходах и балансовый отчет (о рентабельности инвестиций поговорим позже).

Примечание. Активы, принадлежащие объекту инвестирования (компании, долю в которой вы приобретаете), могут играть определенную роль в анализе целесообразности вложений, тем не менее, когда речь заходит об активах, меня гораздо больше интересуют те из них, которые принадлежат лично мне, а не кому-то еще.

Доходы

Вопрос стоит так: каков потенциал роста доходов?

Если речь идет о бизнесе, то не собирается ли компания выходить на новые рынки или запускать новый продукт?

Если речь идет о многоквартирном жилом доме, то вы можете просто поднять арендную плату или сделать это обоснованно, установив, например, в каждой квартире стиральную или посудомоечную машину. Подумайте и над тем, чтобы брать большую плату за квартиры, окна которых выходят на бассейн.

Короче говоря, за счет чего можно увеличить доходы?

Расходы

Сократить расходы может каждый. Это нетрудно. Дело в том, что эта идея далеко не самая лучшая. Лучше спросите себя, как лучше всего потратить деньги, чтобы это повысило ценность недвижимости или компании. К примеру, ради экономии средств фирма может принять решение сократить наполовину зарплату всем работникам, но, если в результате этого работники просто уйдут, вряд ли такой способ сокращения расходов будет наилучшим. А вот увеличить расходы на НИОКР, с тем чтобы создать и выпустить на рынок новый революционный продукт и резко повысить рыночную стоимость компании, – это куда более эффективное использование средств. Если речь идет о недвижимости, то любые дополнительные расходы (на ремонт, обустройство прилегающей территории, повышение уровня комфорта и т. п.), дающие возможность повысить арендную плату и получать больше прибыли, могут быть не только оправданы, но и весьма желательны.

То же самое касается и личных расходов. Часто, увеличивая расходы на приобретение активов, вы увеличиваете свой капитал и создаете дополнительный денежный поток.

Долги

Финансово необразованные люди в большинстве своем приучены думать, что долги – это всегда плохо. Они приучены бояться долгов. Но далеко не все долги плохие. Есть и хорошие долги. И если вы хотите добиться финансовой независимости, то без хороших долгов вам, скорее всего, не обойтись.

Долги становятся хорошими или плохими в зависимости от того, как они используются. Если вы занимаете деньги просто на потребительские расходы (на отпуск, на покупку с помощью кредитных карт украшений или новых сапог), то это плохой долг. Кредит, взятый на покупку машины, за который вам приходится расплачиваться из месяца в месяц, тоже является плохим долгом.

Долги становятся хорошими или плохими в зависимости от того, кто за них платит. Плохие долги – это долги, которые вам приходится погашать из своего кармана. Хороший долг – это долг, который вместо вас погашает кто-то другой. Наш налоговый стратег Том Уилрайт на заре своей карьеры занял денег для расширения бизнеса. Этот долг он выплачивал за счет положительного денежного потока, созданного бизнесом. Когда вы приобретаете недвижимость, она почти наверняка заложена. Если управление недвижимостью хорошее, то арендная плата должна с лихвой покрывать платежи по ипотеке. В этом случае ипотечный кредит является хорошим долгом.

Обслуживание долга может стать самой большой статьей ваших расходов и превратить любой положительный денежный поток в отрицательный.

В 1973 году Роберт, живший тогда еще на Гавайях, прослушал курс инвестирования в недвижимость и стал присматривать объекты, которые могли бы обеспечить положительный денежный поток. Его поразило то, что почти все агенты по торговле недвижимостью заявили: «На Гавайях такое не получится. Здесь все слишком дорого». Но они заблуждались, и немудрено: ведь это были агенты по недвижимости, а не инвесторы в недвижимость. Но Роберт проявил упорство и нашел-таки риелтора, у которого было что ему предложить.

Роберт вылетел на остров Мауи. Домики, которые он собирался приобрести, располагались почти на самом берегу. Каждый из кондоминиумов стоил 18 тысяч долларов (не будем забывать, что дело было в 1973 году). Первый взнос составлял 10 процентов, то есть 1800 долларов. Что же сделал Роберт? Он заплатил эти 1800 долларов с помощью кредитной карточки. Да, долги по кредитным карточкам в абсолютном большинстве плохие – если вы с их помощью оплачиваете ужин в ресторане, покупаете новые запчасти для автомобиля или новую люстру в гостиную. Но в случае Роберта это был хороший долг, потому что он погашался за счет дохода от сдачи внаем купленной недвижимости.

Занимая деньги для покупки активов, будь то бизнес или недвижимость, задайте себе вопрос: «Как добиться наилучших условий финансирования?» К этим условиям относятся такие параметры, как процентная ставка, срок кредита, стоимость кредита, штрафные санкции за преждевременное погашение кредита. Обслуживание долга может стать самой большой статьей ваших расходов и превратить любой положительный денежный поток в отрицательный.

О чем рассказывают цифры

Вот вам две истории с цифрами, относящиеся к недвижимости и бизнесу.