Создание и приращение имущества предприятия осуществляется за счет собственного и заемного капитала, источники которого отражены в пассиве баланса предприятия. Для анализа составляется таблица 4.

Таблица 6 Оценка капитала, вложенного в имущество предприятия

| Показатели

| Номер строки

| Сумма, тыс. р.

| Изме-нение за год (+,-)

| Темп при-роста, %

| Удел. вес в источниках средств предприятия, %

|

| на начало года

| на конец года

| на начало года

| на конец года

|

| Источники средств предприятия - всего (валюта баланса)

| 1

| 38929

| 39723

| 794

| 102

|

|

|

| в т.ч.:

|

|

|

|

|

|

|

|

| собственный капитал (раздел III баланса)

| 2

| 9031

| 15154

| 6 123

| 168

| 23,20

| 38,15

|

| заемный капитал (разделы IV и V баланса)

| 3

| 29898

| 24569

| -5 329

| 82

| 76,80

| 61,85

|

| из него:

|

|

|

|

|

|

|

|

| - долгосрочные заемные средства, включая кредиторскую задолженность свыше 12 м-цев

| 4

| 417

| 591

| 174

| 142

| 1,07

| 1,49

|

| - краткосрочные заемные средства

| 5

| 3122

| 3819

| 697

| 122

| 8,02

| 9,61

|

| - кредиторская задолженность

| 6

| 22915

| 16509

| -6 406

| 72

| 58,86

| 41,56

|

| - средства, приравненные к собственным (доходы будущих периодов, фонды потребления, резервы предстоящих расходов и платежей)

| 8

| 2500

| 2400

| -100

| 96

| 6,42

| 6,04

|

| - прочие краткосрочные заемные средства

| 9

| 944

| 1250

| -306

| 132

| 2,42

| 3,15

|

| Собственные источники средств формирования внеоборотных активов

| 10

|

|

|

|

|

|

|

| Наличие собственных оборотных средств (стр.2-стр.10+стр.8)

| 11

| 6531

| 12754

| 6 223

| 195

| 16,78

| 32,11

|

По таблице 4 необходимо определить, за счет собственного или заемного капитала увеличилось (уменьшилось) имущество предприятия и как это повлияло на изменение структуры заемного капитала, вложенного в имущество. На анализируемом предприятии имущество увеличилось за счет увеличения собственного капитала (темп прироста собственного капитала увеличился и составил – 68%). Однако существенного изменения структуре капитала это не принесло, соотношение собственного и заемного капитала практически не изменилось (соответственно 23,2% и 76,8% в начале года, 38,15% и 61,85% в конце года).

Также проанализируем изменение заемного капитала, который снизился на 18%, но также составляет больший уд.вес в структуре источников средств предприятия. В составе заемных средств значительно увеличились долгосрочные заемные средства (на 42%), прочие краткосрочные заемные средства (на 32%), а также краткосрочные заемные средства (на 22%).

Позитивным является снижение кредиторской задолженности на 28%.

Структура же заемных средств на н.г. и к.г. не изменилась

Можно сделать вывод, что рост долгосрочных и краткосрочных заемных обязательств, а также прочих краткосрочных заемных средств влечет за собой ухудшение платежеспособности предприятия.

Анализ рентабельности

Показатели рентабельности предназначены для оценки общей эффективности вложения средств в предприятие. Они широко используются для оценки финансово - хозяйственной деятельности предприятиями всех отраслей. Это одни из наиболее важных показателей при оценке деятельности предприятия, которые отражают степень прибыльности деятельности предприятия.

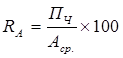

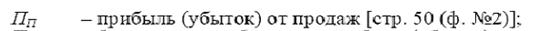

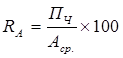

Рентабельность активов (рентабельность предприятия, общая рентабельность производства) – показатель рентабельности, характеризующий эффективность использования всего имущества предприятия.

Формула для вычисления рентабельности активов:

, где

, где

- полусумма величины активов на начало и на конец года.

- полусумма величины активов на начало и на конец года.

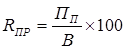

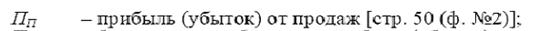

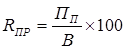

Коэффициент рентабельности продаж определяет, сколько чистой прибыли получено с 1 рубля выручки предприятия. Нормативные значения коэффициентов рентабельности значительно дифференцированы по отраслям, видам производства и технологии изготовления продукции, поэтому для оценки рентабельности следует проследить динамику показателей за ряд периодов. Рост коэффициента рентабельности свидетельствует об увеличении прибыльности коммерческой деятельности, укреплении финансового благополучия предприятия.

, где

, где

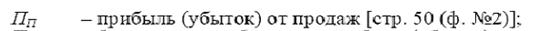

Эффективность основной деятельности предприятия по производству и реализации продукции, работ, услуг характеризуется показателем рентабельности затрат. Данный коэффициент показывает уровень прибыли на один рубль затраченных средств и рассчитывается в целом по предприятию, отдельным его подразделениям и видам продукции.

, где

, где

С – себестоимость продаж [стр. 20 (ф.№2)]

Проанализируем рентабельность активов предприятия.

Таблица 7 Анализ рентабельности активов.

| Показатели

| Н.г

| К.г.

| Изменение

|

1. Чистая прибыль

2. Средняя величина активов ( )

Rактивов )

Rактивов

| 8320

19464,5

42,74

| 9085

19861,5

45,74

| 765

397

3,00

|

Решение:

На н.г. На к.г.

= ½ x 38929=19464,5

= ½ x 38929=19464,5  = ½ x 39723=19861,5

= ½ x 39723=19861,5

Rактивов=(8320/19464,5)*100=42,74 Rактивов = (9085/19861,5)*100=45,74

Вывод: Из таблицы видно, что по предприятию на каждый рубль активов стало приходиться чистой прибыли больше на 3 копейки.

На Rактивов влияют прибыль от продаж и выручка от реализации продукции. Используя метод цепных подстановок, определим влияние этих факторов:

1. за счет Rактивов на н.г.

Rактивов =(8320/19464,5)*100=42,74

2. за счет увеличения чистой прибыли на 765 т.р.

Rактивов = (9085/19464,5)*100%= 46,67

3. за счет увеличения средней величины активов на 397 т.р.

Rактивов =(9085/19861,5)*100%=45,74

4. определим влияние каждого фактора

за счет чистой прибыли 3,93

за счет средней величины активов -0,93

общее влияние 3,00

Следовательно, за счет чистой прибыли Rактивов увеличилась на 3,93%, за счет увеличения средней величины активов Rпродаж снизилась на 0,93%. Общее увеличение составило 3,00 %.

Это говорит о том, что на каждый рубль активов предприятие стало получать чистой прибыли больше на 0,03 копеек.

Проанализируем рентабельность продаж.

Таблица 8 Анализ рентабельности продаж.

| Показатели

| Н.г

| К.г.

| Изменение

|

| 1. Прибыль от продаж

2. Выручка от реализации продукции

Rпродаж

| 11654

97975

11,89

| 16611

99363

16,72

| 4957

1388

4,83

|

Решение:

На н.г. На к.г.

Rпродаж = (11654/97975)*100=11,89 Rпродаж = (16611/99363)*100=16,72

Вывод: Из таблицы видно, что по предприятию на каждый рубль выручки стало приходиться прибыли больше на 4,83 копеек.

На Rпродаж влияют прибыль от продаж и выручка от реализации продукции. Используя метод цепных подстановок определим влияние этих факторов:

1. за счет Rпродаж на н.г.

Rпродаж=(11654/97975)*100%= 11,89

2. за счет увеличения прибыли от продаж на 4957 т.р.

Rпродаж = (16611/97975)*100%= 16,95

3. за счет увеличения выручки от реализации продукции на 1388 т.р.

Rзатрат=(16611/99363)*100%=16,72

4. определим влияние каждого фактора

за счет прибыли от продаж 5,06

за счет выручки от реализации продукции -0,23

общее влияние 4,83

Следовательно, за счет прибыли от продаж Rпродаж увеличилась на 5,06%, за счет увеличения выручки от реализации продукции Rпродаж снизилась на 0,23%. Общее увеличение составило 4,83 %.

Это говорит о том, что на каждый рубль выручки от реализации продукции предприятие стало получать прибыли больше на 0,0483 копеек.

Проанализируем рентабельность затрат.

Таблица 9 Анализ рентабельности затрат.

| Показатели

| Н.г

| К.г.

| Изменение

|

| 1. Прибыль от продаж

2. Себестоимость

Rзатрат

| 11654

52917

22,02

| 16611

48419

34,31

| 4957

-4498

12,29

|

Решение:

На н.г. На к.г.

Rзатрат = (11654/52917)*100=22,02 Rзатрат=(16611/48419)*100=34,31

Вывод: Из таблицы видно, что по предприятию на каждый вложенный рубль затрат стало приходиться прибыли больше на 12,29 копеек.

На Rзатрат влияют себестоимость и прибыль от продаж. Используя метод цепных подстановок, определим влияние этих факторов:

1. за счет Rзатрат на н.г.

Rзатрат=(11654/52917)*100%= 22,02

2. за счет увеличения прибыли от продаж на 4957 т.р.

Rзатрат = (16611/52917)*100%= 31,39

3. за счет снижения себестоимости на 4498 т.р.

Rзатрат=(16611/48419)*100%=34,31

4. определим влияние каждого фактора

за счет прибыли от продаж 9,37

за счет себестоимости 2,92

общее влияние 12,29

Следовательно, за счет прибыли от продаж Rзатрат увеличилась на 9,37%, за счет снижения себестоимости Rзатрат увеличилась на 2,92%. Общее увеличение составило 12,29 %.

Это говорит о том, что на каждый вложенный рубль затрат предприятие стало получать прибыли больше на 0,1229 копеек.

, где

, где

- полусумма величины активов на начало и на конец года.

- полусумма величины активов на начало и на конец года. , где

, где

, где

, где