Из чего состоит фундаментальный анализ

Что это за фундаментальные такие причины, которые управляют экономикой? Это набор множества факторов, что, экономически и финансово, создают макроэкономическую структуру государства. К ним относятся такие важные данные, как инфляция, безработица, темпы роста экономики и многое другое.

Фундаментальный анализ — это экономика. Для трейдера, как правило, экономика прикладного характера. Расслабьтесь: вам не придется зубрить экономическую теорию с кучей формул, разве что вы защищаете кандидатскую. Ваша задача — буквально на пальцах понять, что означают экономические новости. Вы должны не просто это понимать, но и научиться использовать на практике, в своих торгах.

Если относиться к фундаментальному анализу не как к скучной теории, а как в практической, увлекательной дисциплине, то вам будет безумно интересно, кто и как печатает денежные знаки и как именно они разлетаются по всему миру.

Коварные новости

Одна из основных причин, почему вы захотите разобраться в фундаментальном анализе — это новости и торговля по новостям. В самом деле, вы много раз наблюдали, как выход той или иной новости влияет на валютную пару, но почему? Отчего такая бурная реакция только потому, что ФРС или ЕЦБ решили изменить свою монетарную политику? И кто это такие вообще, кто их уполномочил портить нашу торговлю?

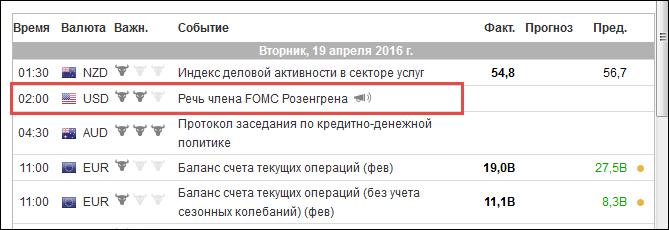

Когда данные об очередных экономических показателях появляются на экономических календарях, рынок буквально взрывается. Мало того, иногда новостей нет вообще, а рынок все равно реагирует бурно, просто потому, что очень их ждет.

Ключевая ставка, о который мы поговорим подробно, здесь король. Ожидание того, что это ставка изменится, влияет на валютные пары порой за дни до выхода новостей о том, изменилась ли она или нет. И так бывает частенько. Валютные пары нередко набирают несколько десятков или сотен пунктов задолго до выхода определенной новости.

В фундаментальном анализе крайне важны всевозможные экономические индикаторы (и это не графические индюки на графике). Они как лампочки, что загораются в нужном порядке и формируют картину экономики страны. При этом важны вовсе не сами данные, а то, как на них реагируют инвесторы и глобальный рынок в целом. Важно понимать, что будет с рынком незадолго до выхода новости и сразу после нее.

Фундаментальный анализ зачастую построен на изучении всевозможных новостей. Например:

· планируемое изменение ключевой ставки может повлиять на укрепление доллара;

· при выходе экономических данных в этом диапазоне, евро будет падать;

· индекс промышленного производства упал на 2%.

Ключевая ставка

Это самое важное и первостепенное, что вы должны понять и усвоить в фундаментальном анализе. Именно ключевые ставки влияют на валютный рынок, значимость данного фактора колоссальна.

Задача, которую выполняет любой Центробанк — это стабильность цен, другими словами, управление инфляцией. Что такое инфляция, мы сейчас в России знаем очень хорошо — это когда цены на товары и услуги ползут вверх, как сумасшедшие.

Так работает экономика, инфляция неизбежна. Скажем, в 1925 году автомобиль среднего класса стоил 350 долларов. Сколько сейчас стоит современный аналог? Несколько десятков тысяч. Вот вам и инфляция доллара за десятилетия. Следовательно, задача Центробанка — не устранить инфляцию полностью, а удерживать ее в определенных пределах. Но деньги будут обесцениваться неизбежно, а цены — неизбежно расти. Такова плата за экономический рост в капиталистическом обществе.

Вот только резкий рост цен — это сплошная головная боль. Поэтому Центробанки непрерывно следят за такими экономическими показателями, связанными с инфляцией, как:

· CPI (ConsumerPriceIndex) – индекс потребительских цен;

· PCE (Personal Consumption Expenditures) – расходыналичноепотребление.

Чтобы сдержать проклятую инфляцию, нужно замедлить рост экономики. Для этого Центробанки и повышают ключевую ставку.

А что такое ключевая ставка? Очень упрощенно: Центробанк печатает деньги и выдает их коммерческим банкам в виде кредитов. А банки, в свою очередь, раздают их уже предприятиям, стимулируя экономику.

Соответственно, чем больше процент этого кредита — ключевая ставка — тем кредит предприятиям обходится дороже, они медленнее развиваются, инфляция сдерживается.

Когда ключевая ставка выше, клиенты и предприятия меньше берут кредитов в банках, больше экономят, вся финансовая активность страны снижается. Еще бы: кому нужны дорогие кредиты? Уж лучше просто сидеть на денежках и набивать ими матрац.

Когда же ключевую ставку снижают, клиенты банков несутся за кредитами, экономика оживляются, все начинают покупать-покупать, как сумасшедшие и все показатели летят вверх… но вместе с инфляцией. Цены начинают расти.

Ожидания ключевой ставки

Теперь вы понимаете, почему любые новости и слухи, даже просто предположения об изменении ключевой ставки вызывают такой дикий ажиотаж? Правильно, потому что это кровь экономики, самая важная вещь на свете, на которую все смотрят. Ключевые ставки меняются редко. При этом их процент уже заложен в текущую стоимость валюты. Здесь важнее понимать, как именно ставки будут изменяться в будущем. От способности это сделать зависит и карьера профессионального трейдера.

Надо также понимать, что ключевая ставка является элементом монетарной политики Центробанка и меняется, как правило, когда на смену одному монетарному циклу приходит другой.

Другими словами, ключевые ставки идут волнами, что можно легко увидеть на графике:

Если ключевая ставка постоянно снижается (она может упасть вообще почти до нуля, как произошло с 2008 года в США), то рано или поздно, ставку будут повышать. И таки да — с 2016 года идет новый монетарный цикл, в котором ключевая ставка ФРС США начала повышаться (в США вместо Центробанка такая себе Федеральная резервная система, что заведует этими вещами).

И уж будьте уверены, на колебаниях ключевой ставки хотят поживиться спекулянты со всех концов света. Их ожидания — то, что и движет рынком как динамической системой, основанной на балансе между продавцами и покупателями. Поэтому, фактически, торговать нужно вовсе не рынок — а ожидания его участников. Чем эти ожидания сильнее, тем активнее они влияют на рынки.

Если накал ожиданий очень высок, происходит то, что вы неоднократно наблюдали на графиках. Казалось бы, выходит какая-то не особенно важная новость. Скажем, FOMC (комитет по операциям на открытом рынке Федеральной резервной системы) собрался, потрындел про ключевую ставку, не сказал ничего определенного и разошелся. А рынок вдруг… взрывается, валюты демонстрируют бешеную волатильность, летят как ненормальные. Почему, ведь новостей особенных не было?

Потому что по мнению рынка, эта неопределенность и есть главнейшая новость. Допустим, ожидалось конкретное решение, а вместо него получился пшик — и ожидания резко смещают спекулятивное восприятие валют, который могут даже развернуться в своем тренде.

Запомните: в ключевой ставке важно все. Конкретные решения, слухи и мнения в авторитетных СМИ.

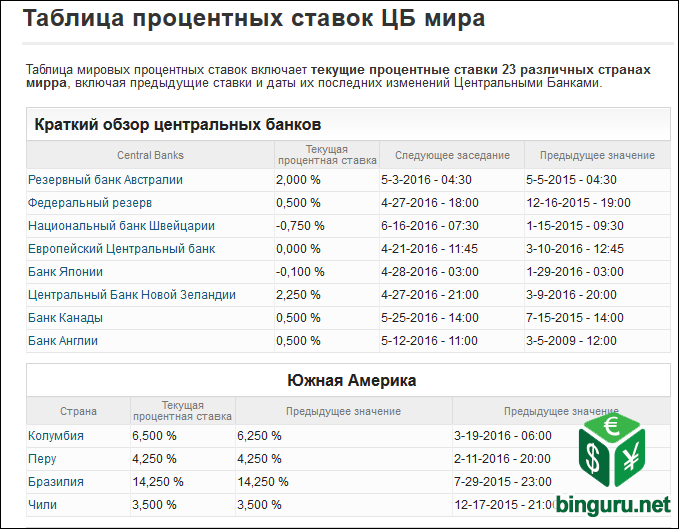

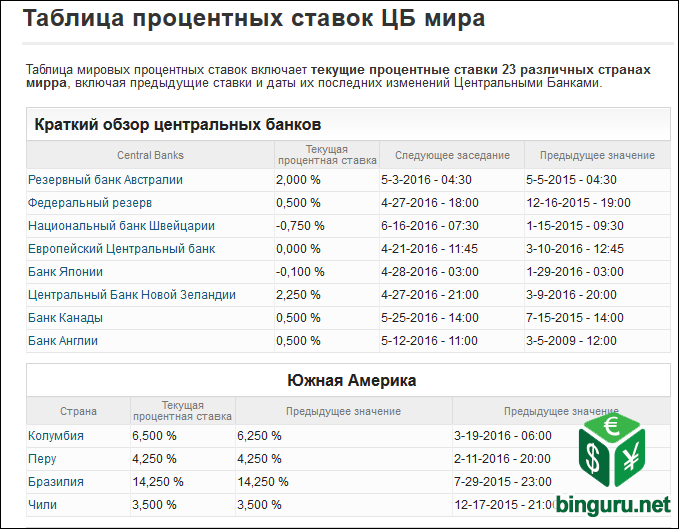

Сравнение ключевых ставок

Как вы помните, в любой валютной паре есть, собственно говоря, две валюты. У каждой есть свой Центробанк, а у него свое понятие ключевой ставки. Поэтому первое, что делают многие профессиональные трейдеры — сравнивают ключевые ставки в своей валютной паре, чтобы определить долгосрочные тренды на их укрепление или ослабление.

То, что они там ищут — это разница в ключевой ставке, и чем она больше, тем лучше. Этот спред позволяет определить такие характеристики каждой валюты в паре, что совершенно не очевидны для классического технического анализа.

Увеличение разницы (спреда) в ключевой ставке двух пар, как правило, указывает на укрепление сильной валюты, уменьшение этой разницы — на укрепление более слабой.

По ссылке таблица с процентными ставками мировых ЦБ.

Если ключевые ставки обеих стран стремительно расходятся друг от друга, это нередко приводит к формированию на рынке самых вкусных трендов и мощного, продолжительного движения. Так что если ключевая ставка одной валюты увеличивается, а другой — уменьшается, самое время пристально наблюдать за этой парой и искать возможности для торгов.

Пример изменения ключевой ставки

Представьте себе драматическую музыку, как в боевике. В ночь с 15 на 16 декабря 2014 года российский Центробанк увеличил ключевую ставку сразу на 6,5 процента — она стала 17% годовых. Так Центробанк принял отчаянные меры для того, чтобы утихомирить инфляцию и справиться с резким удешевлением рубля, который упал на 9% всего за сутки.

Затем, когда ситуация стала лучше, ключевая ставка была снижена до 11%. А вот как выглядит тот самый коридор инфляции, за которым наблюдает Центробанк:

«С учетом принятого решения Банк России прогнозирует снижение годовой инфляции до менее 7% в январе 2017 года и до целевого уровня 4% к концу 2017 года. В случае усиления инфляционных рисков Банк России не исключает ужесточения денежно-кредитной политики.»

Мы сразу понимаем, что же делает отечественный Центробанк. Он снижает ключевую ставку по мере того, как уменьшается инфляция. Но если что — он готов «ужесточить денежно-кредитную политику», то есть активировать сдерживающую монетарную политику, описанную выше.

Ориентируясь на данные ЦБ, трейдеры получают понятную им картину происходящего на рынке. Стабильность любят все, как банки, так и трейдеры, не говоря уже про экономику. Поэтому данные об ожидаемом коридоре инфляции всегда помогают разобраться с судьбой той или иной валюты.

Циклы монетарной политики

Описанный выше пример изменения ключевой ставки — настоящий шок для экономики. Лишь чрезвычайные события могли привести к не менее чрезвычайным мерам. Ключевая ставка настолько важный и мощный инструмент — самый сильный, что есть в экономике — что его изменение даже на полпроцента влияет на жизнь всей страны. Можете себе представить, что такое изменить ставку сразу на 6 процентов.

В обычных условиях ключевую ставку меняют крайне медленно и плавно. Вот, скажем, приключения ключевой ставки в России. Как видим, это черти-что и сбоку бантик: экономику потряс настоящий шок и истерика, никакой плавности здесь не наблюдалось и близко.

Поэтому любое резкое изменение ключевой ставки свидетельствует о том, что в экономике бушует мощнейший кризис. И такой кризис, как правило, самым негативным образом сказывается на стоимости национальной валюты. Что мы и получили с многострадальным рублем, который упал почти в 3 раза.

Задача Центробанка состоит в том, чтобы избегать ценовых шоков и обеспечивать стабильность. Но иногда у него попросту нет никакого выбора и нужно действовать. При этом эффект от изменения ставки ощущается не только в течение ближайших месяцев, но и даже лет.

Не только трейдеры собирают информацию о рынке, но и банкиры. Они точно также читают новости и аналитические выкладки. Однако, в отличие от спекулянтов, задача банкиров состоит в оценке всего состояния экономики. И ключевая ставка — ее основной инструмент.

Ставка маленькая — экономика разгоняется, высокая — тормозит. Искусство Центробанка в балансировании между этими двумя состояниями. Однако, бизнес и рынок не реагируют молниеносно. Как правило, изменение монетарной политики в полной мере сказывается на экономике спустя 1-2 года.

Движение капитала

Денежки не стоят на месте. Глобализация, развитие интернет технологий и компьютерных сетей привели к тому, что триллионы долларов шастают по планете, а оборот только валютного рынка форекс составляет аж 5 триллионов долларов в сутки.

Пара щелчков мышью — и ты можешь купить любой актив на любой бирже, хоть валюту, хоть фьючерсы на индексы или традиционные акции, возможностей масса. Любые валюты, любые возможности.

Движение капитала — это, грубо говоря, объемы денежных средств, что поступают в страну и уходят из нее, в результате покупок и продаж инвесторами всевозможных активов, от биржевых до недвижимости и предприятий. Основное, что нужно понимать — какой баланс движения капитала, положительный или отрицательный.

· Если у страны положительный баланс, значит в страну поступает больше иностранных инвестиций, чем исходит из нее.

· С отрицательным балансом, понятно, ситуация ровно противоположная. Инвестиции улетают из страны, а вот в нее заходит денежек намного меньше.

Как это связано с валютами? Если в страну поступает больше инвестиций, на валюту этой страны банально увеличивается спрос, ведь иностранным инвесторам приходится постоянно продавать свою валюту, чтобы покупать местную. Чем больше спрос, тем ценнее валюта, обычный баланс спроса и предложения.

Если же валюты хоть ложкой ешь, а спрос на нее невелик, она склонна терять в «весе». Когда иностранные инвесторы ударились в бега, а местные бизнесмены тоже не планируют инвестировать в свою же страну, тогда мы сталкиваемся с переизбытком национальной валюты, которую все продают, чтобы купить валюту других стран для инвестирования в их экономику.

Ничего не напоминает? Бегство иностранных инвестиций, олигархи, что инвестируют куда угодно, только не в свою страну… да-да, это же Россия матушка. Вот вам и один из факторов что, кроме цены на нефть, повлиял на стоимость рубля.

При этом иностранный капитал любит страны с низкими учетными ставками и устойчивым экономическим ростом. Если у страны растет домашний финансовый рынок — эй, мы дадим этому парню денег. Когда развивается фондовая биржа, а учетные ставки невысоки, инвестиции льются в страну щедрым потоком.

Чем больше спрос на национальную валюту, тем выше ее цена по отношению к другим валютам. Почему, по вашему, доллар так вырос в цене? Когда в мире творится черти-что, инвесторы бегут в тихую, надежную гавань. Покупают государственные облигации США, инвестируют в американскую экономику и т. д. Все это только укрепляет и без того крепкую американскую валюту.

Экономические календари

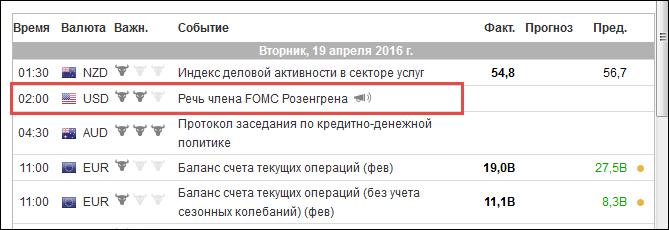

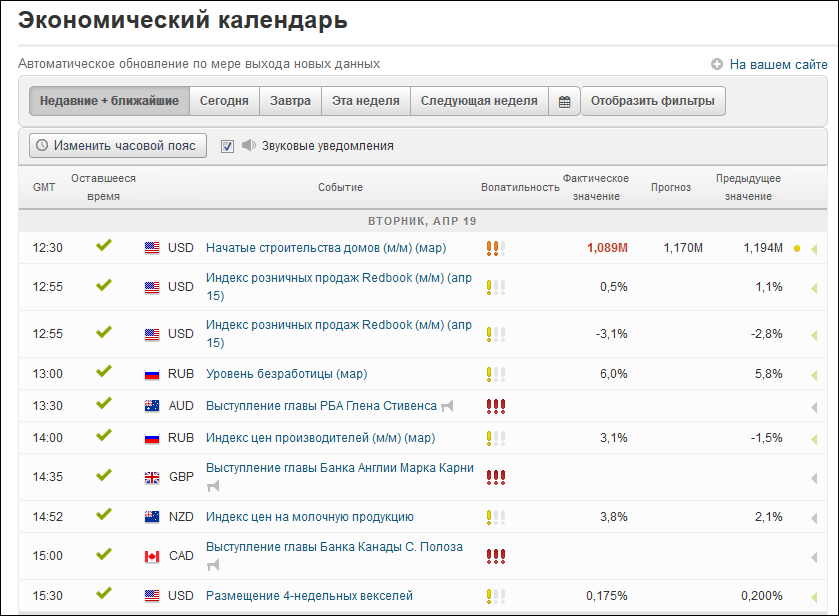

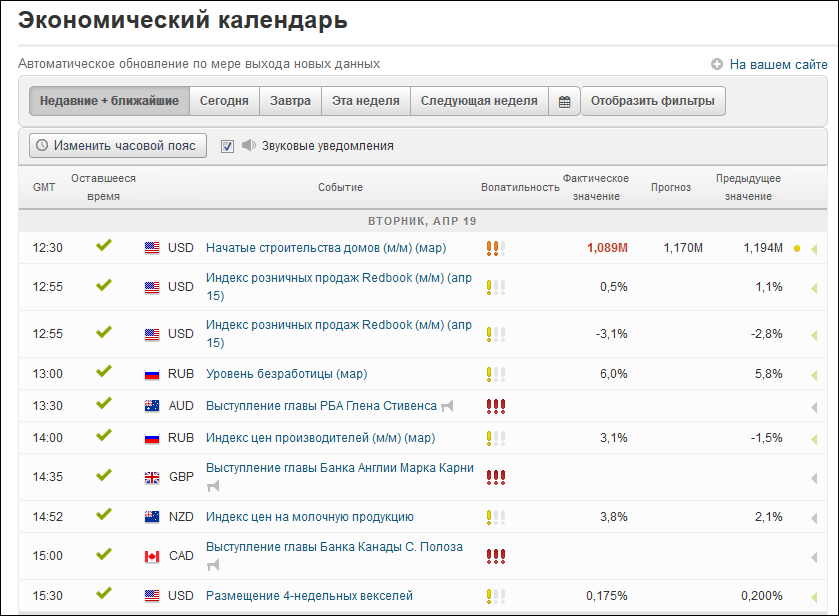

Самый простой способ узнать новости, что влияют на валюту — это экономические календари. Один из них представлен прямо здесь, под живым графиком. В целом, их очень много:

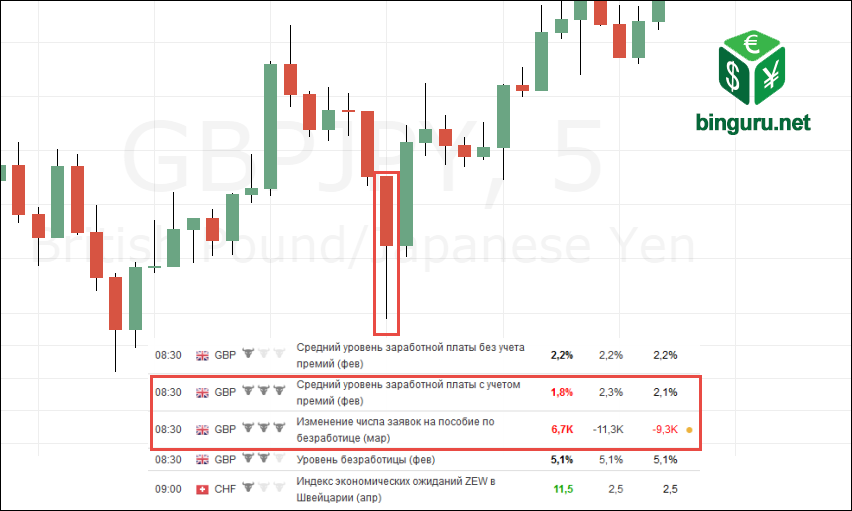

Что вам нужно на графике — это новость что считается важной, она имеет три «головы», восклицательных знака или звездочки, в зависимости от важности той или иной новости. Кстати, эти “головы” иногда расходятся в зависимости от календаря. Дело в том что важность таких новостей – категория субъективная. Чем вы лучше разбираетесь в экономике, тем проще вам будет самому понимать что важно, а что нет.

В календаре всегда указаны старые данные, прогноз и данные свежие. Если прогноз сильно расходится с реальными данными, это нередко приводит к рыночному разочарованию и ослаблению валюты, по которой вышли такие неблагополучные сведения.

Экономические сайты

Чтобы разбираться в экономике, нужно читать профильные ресурсы. На русском это, например:

· Ведомости;

· РБК;

· Форбс;

· FXStreet.

На английском:

· Bloomberg;

· Reuters;

· MarketWatch.

Есть и экономические ТВ-каналы, что транслируются круглосуточно, однако, смотреть их — терять время, ибо интернет позволяет не ждать, пока диктор что-то там промямлит, а сразу дает нужные сведения. Впрочем, каналы вроде CNBC хороши замечательными экспертами, которых часто приглашают в студию.

Новости: слухи и факты

Новичкам торговля по экономическим календарям кажется очень простой и привлекательной. Ну как же, думают они, вот же прогноз. Он положительный, значит (нехитрая логическая цепочка) валюта укрепится и я открываю сделку на повышение.

Как легко было бы зарабатывать деньги, будь все так просто. В реальности, трейдеры всегда имеют дело только со слухами и домыслами. Эмоции — вот что управляет рынком, а не здравый смысл. Ожидания, разочарования, ликование и страх — основные движущие силы финансовых рынков.

Поэтому не существует точной формулы или метода, который позволит спрогнозировать, как именно отреагирует рынок на выход тех или иных новостей либо экономических данных. Зачастую крайне трудно объяснить, почему рынок вообще отреагировал тем или иным образом, либо не отреагировал совсем.

· По умолчанию мы примем за факт то, что рынок реагирует на новости — и это правда. Как правило, сначала идет первоначальная реакция, бурная, но непродолжительная.

· Затем идет вторая волна от камня в пруду — трейдеры переосмыслили новости и изменили свои стратегии. Именно на этом этапе выясняется, оправдались ли ожидания рынка или нет.

Рыночный консенсус

Когда рынок, в лице всех его участников, приходит к общему соглашению относительно предстоящей экономической новости, это является рыночным консенсусом. Масса людей занимается прогнозами по рынку, от банковских аналитиков и экономистов до специалистов разнообразных фондов и богатеньких трейдеров.

Все эти многочисленные прогнозы превращаются в те самые усредненные показатели, что наблюдаются на экономических календарях. Это лишь средняя температура по дурдому, не более того.

Есть лишь три варианта, которые могут приключиться с экономическими данными:

· как и ожидалось — аналитики, в основной своей массе, оказались правы;

· лучше чем ожидалось;

· хуже чем ожидалось.

Здесь важен любой вариант. Любое расхождение между прогнозом и реальностью, в любую сторону, всегда влияет на рынок. Чем больше это расхождение, тем больше влияние. При этом умные трейдеры заранее учитывают реакцию рынка на расхождение данных и используют для эксплуатации соответствующего эффекта специальные торговые системы, от высокочастотных алгоритмов до ручных стратегий.

Скажем, открывать сделку можно до выхода новости, а можно сразу после. А можно еще позже, когда рынок совсем успокоится и все эмоции остынут. Так что если вы решились связаться с новостями, наблюдать за рынком нужно минимум за часик до того, как будут опубликованы реальные данные. Уже тогда рынок будет демонстрировать поведение, что напрямую связано с выходом важной новости, которой еще нужно дождаться.

Чтобы играть в эти новостные игры, нужно просто просчитать все варианты.

· Что будет, если реальные данные лучше ожидаемых?

· А если хуже?

· Как может отреагировать рынок, какой ваш план в каждой конкретной ситуации?

Без торгового плана для новостей в них лучше вообще не лезть, иначе это будет игра наугад. Идеально — отрабатывать новости на демо-счете, просто по графику, торговлей на бумаге и не пытаться входить слепо по прогнозам в экономических календарях. Так это не работает.

Какие новости торговать

О том, где смотреть новости, мы уже разбирались в уроке про фундаментальный анализ. Для этого нам понадобятся экономические календари.

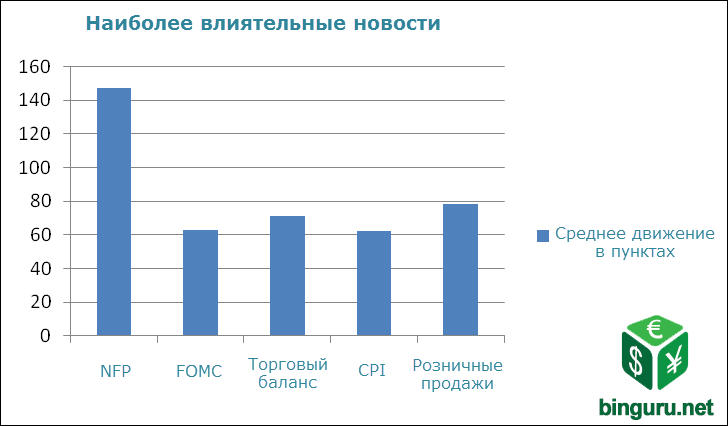

Поскольку лишь самые важные новости сильно влияют на рынок, остальные вполне можно игнорировать, ибо толку с них меньше. Разумеется, ключевые новости мира — это данные об американской экономике, ибо доллар США является ключевой резервной валютой планеты.

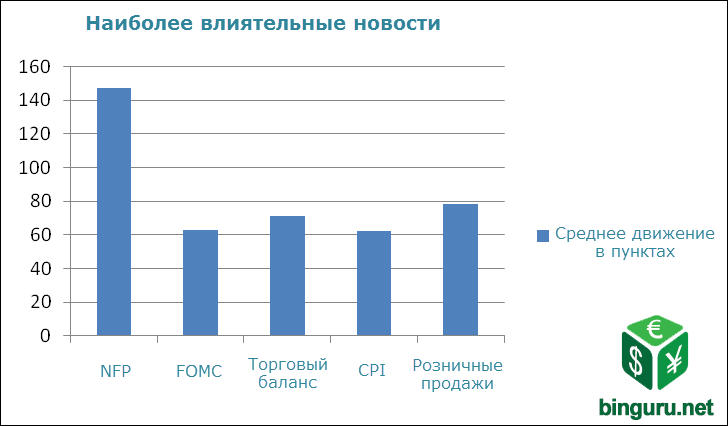

Есть всего 5 основных новостей, что влияют на рынок всегда:

1. NFP — NonFarmPayroll (изменение числа занятых в несельскохозяйственном секторе).

2. Заседания FOMC.

3. Данные о торговом балансе.

4. CPI — consumerpriceindex (индекс потребительских цен).

5. Данные о розничных продажах.

Также нас интересуют (вспоминаем фундаментальный анализ):

· данные об учетных ставках;

· любые заседания ЦБ;

· данные по инфляции;

· геополитические новости (войны и катастрофы);

· данные о ВВП.

Правило 15 минут

Оно весьма простое. Мы не торгуем за 15 минут до выхода новости и 15 минут после нее. Это считается, кстати, более рискованным промежутком (правило 30 минут более консервативно), однако, позволяет захватить часть бешеного движения, что новость дает рынку, но уже в более спокойной форме, ибо прошло какое-то время.

А значит, определив важную новость, нужно просто выжидать и наслаждаться картиной, как цену носит, как ненормальную, по всему графику, выбивая стопы в форексе и шокируя новичков в бинарных. Этот цирк (по другому не назовешь), всегда вызывает кривую усмешку.

Спустя 15 минут после выхода новости, как правило, происходит откат против новостного тренда — кто хотел, наигрался, остальные осторожно щупают разворот. Однако, он нередко недолговечный.

Правило 30 минут

Лично я использую вообще правило 1 часа и не вхожу за час до и после сильной новости. Но, бывают и исключения. Если видишь, что пара вяло отреагировала на, казалось бы, актуальную новость, ждать так долго не обязательно.

Как правило, до выхода определенной новости рынок приходит к некоему консенсусу и ориентируется на прогноз. Допустим, Apple вот-вот объявит о выходе нового iPhone и все застыли в предвкушении. А цены ее акций растут еще до выхода новости, просто на ожиданиях.

Однако, за час-полчаса до этой новости начинается сущий дурдом. Все начинают на этих ожиданиях спекулировать, продавать/покупать, а цены дергаются туда/сюда и совершенно непонятно, что с этим всем делать. А ничего — для того правило и используется.

Спустя же полчаса после выхода новости, основные спекулянты угомонились, цена начинает приходить в чувство, но все еще имеет хороший импульс для движения, на котором и можно прокатиться. За полчаса инвесторы оценивают суть презентации Apple и приходят к выводу, нужно ли покупать ее акции либо новыйiPhone такая гадость, что лучше от них избавляться немедленно.

Нередко торгуют и на разочарованиях. Скажем, рынок разочарован, презентация отстой? Замечательно, многие пытаются этим воспользоваться.

Как работают новости

Весь процесс восприятия рынком новостей можно разделить на следующие этапы.

Ожидание

Представим, что скоро будут опубликованы важные экономические данные, скажем, о ВВП, уровне безработицы, потребительских ценах и так далее. До выхода новости еще несколько дней, но эксперты уже начинают делать и публиковать свои прогнозы. А значит, все трейдеры мира — включая институциональных игроков — еще до выхода новостей получают приблизительное понимание того, что их ждет.

Допустим, речь идет о торговом балансе США, дефицит которого, как ожидают эксперты, уменьшится. Это крайне позитивная новость, которая всегда дает мощный позитивный импульс всему рынку, укрепляет доллар и так далее.

2. Все самые хитрые: открытие до новости

Инвесторы понимают, что если прогноз оправдается — будет мощный рост цен на определенные активы. При этом они знают и то, что фиг ты их купишь в момент объявления такой новости, ведь самые активные разметут ликвидность роботами за секунду и большинство останется ни с чем.

Поэтому многие, доверяя экспертным аналитическим прогнозам (вроде тех, что публикует Bloomberg и Reuters), предпочитают открывать сделки еще до выхода новостей. В результате, нередко уже за 1-2 часа до выхода новости цена начинает расти — ибо растет спрос.

Еще более хитрые

Некоторые инвесторы понимают и второй пункт. Если все начинают покупать заранее, то цена будет не столь приятной, поэтому они стараются купить еще раньше. Удлиняя, тем самым, реакцию рынка по временной шкале.

И что получается? В пятницу выходит важная новость, а уже в понедельник утром первый, самый хитрый трейдер начинает открывать позиции в ожидании роста. Вот вам и длиннющий хвост новостной реакции рынка. К этому трейдеру присоединяются все новые и новые, рынок разгоняется банально на ожиданиях.

Все уже готовы

В результате, до выхода новости многие инвесторы уже давно купили то, что хотели, а цены выросли заранее. Когда же выходят новости, многим это уже до лампочки: они отработали на повышении, основанном на ожиданиях и готовы закрыть позицию в любой момент, даже если прибыль будет чуть меньше.

Это объясняет то, что вы часто видите. Выходит важная новость, а рынок… почти не реагирует, почему? Потому что все, кто хотели поучаствовать, открывали позиции еще за несколько дней. Поэтому сам выход новости для них не играет особой роли.

Выход новости

Когда выходит новость, всегда происходит один из трех вариантов:

· данные лучше прогноза;

· данные совпадают с прогнозом;

· данные хуже прогноза.

Что если данные совпали? Предположим, новость позитивная. Однако, все кто покупали заранее рассчитывая на эту новость свою прибыль уже забрали. И не видят потенциала для дальнейшего роста цены. Напротив, они закрывают сделки, что были открыты еще несколько дней назад.

Получается презабавная ситуация. Прогноз позитивный, он совпал с реальными данными, а цена… падает, поскольку инвесторы массово закрывают ордера на покупку. Однако, падение не идет до уровней понедельника, поскольку не все покупки закрыты — некоторые держат позицию и дальше, в надежде на долгосрочный новостной эффект.

Если данные хуже прогноза, покупатели в меньшинстве. Напротив, все желают поживиться на нисходящем тренде и ослаблении актива. В результате, цены могут упасть, и даже ниже, чем они были несколько дней тому. Порой на падение понадобится лишь несколько часов – идет разгромная распродажа.

Наконец, когда новость лучше прогноза, все становится еще более сложным, поскольку подключается множество факторов. Обычно цена продолжает расти, но неуверенно, регулярно откатываясь назад, когда трейдеры будут выходить из «длинных» позиций, забирая полученную прибыль.

Рассмотрим на конкретном примере.

NonFarmPayroll (NFP)

Изменение числа занятых в несельскохозяйственном секторе — главная новость, что выходит каждую первую пятницу месяца. Ее ждут все трейдеры мира, однако мало кто может на ней зарабатывать.

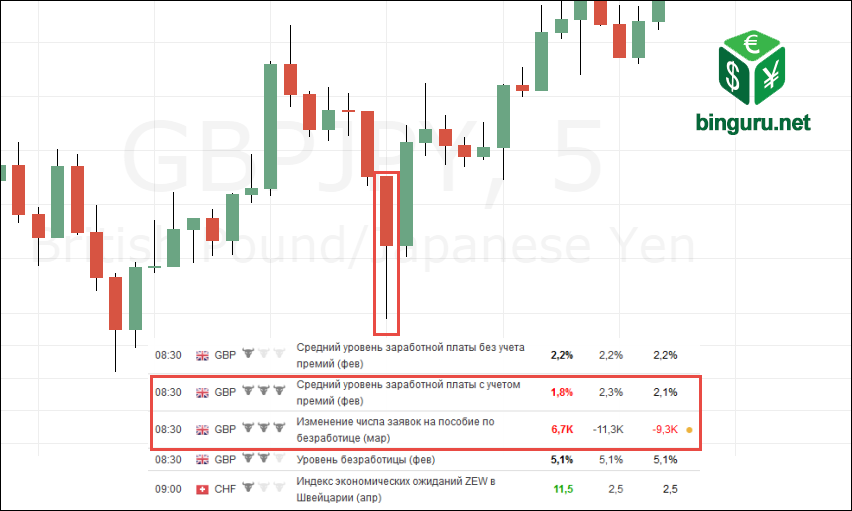

Все, что дает NFP – гарантированно завышенную волатильность, но куда пойдет цена? Взглянем на пример от 5 февраля 2016 года.

Видим предыдущее значение, равное 262К, прогноз — 190К, реальное значение хуже ожидаемого — 151К.

Как отреагирует рынок? Что случится, в данном случае, с EUR/USD? Данные негативные, значит доллар должен ослабеть, верно? И график должен пойти вверх на этих ожиданиях, тем более что прогноз был тоже хуже предыдущих данных.

А вот что произошло:

Не забываем, что в паре EUR/USD когда доллар укрепляется — график идет вниз, когда ослабевает — вверх, все наоборот.

Как видим, первая длинная красная свеча с невероятной верхней тенью, что нарисовалась в момент объявления NFP, позволила закрыться всем, кто играл на краткосрочное понижение доллара. По мере их выхода из позиций падение доллара останавливалось и дальше график пошел, неуверенно, вниз — доллар начал укрепляться.

Как заработать на этом? Посмотрите на этот хаос. На свечи, их длину, на отсутствие внятных указаний на вход. В этом сложность новостной торговли, и если вы точно не знаете, что делать — не делайте. Не входите в NFP и аналогичные важные новости в момент их объявления.

А вот потом ситуация изменилась кардинальным образом. Через час вся психопатическая реакция сошла на нет, рынок (он часто это делает после резкого движения) ушел в спокойный, низковолатильный восходящий боковой канал. В бинарных опционах здесь масса возможностей для работы, стоит лишь воспользоваться мультифреймовым анализом и перейти на младший ТФ. Правило 30 минут или 1 часа сработало наилучшим образом.

Как видим, новости — дело сложное, и пропустить их — самое разумное из всего, что вы можете сделать. Учитесь улавливать настроение толпы задолго до выхода новостей, ибо именно так работает рынок, на ожиданиях и предположениях. То, что происходит в момент выхода новости зачастую не играет никакой роли. Ибо все, кто хотели на этой новости поживиться, порой делают это заранее. Поскольку работают на эмоциях и ожиданиях, а не фактических данных.

Как торгуют на новостях

Все существующие методы торговли на новостях можно разделить, условно, на три следующих варианта:

· автокликеры;

· стреддл (форекс);

· пост-новостная торговля.

Вкратце рассмотрим каждый из них.

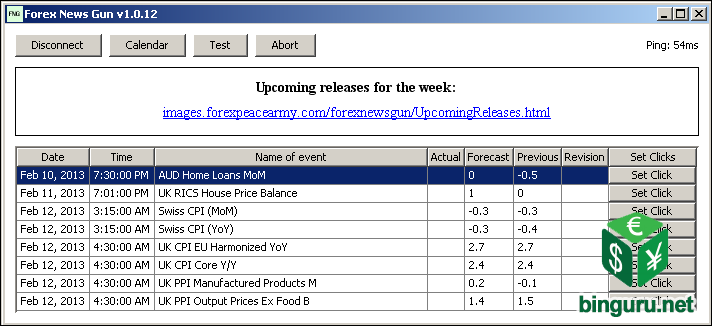

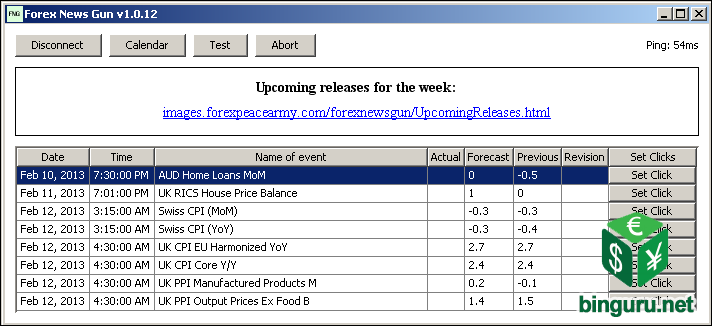

Автокликеры

Автокликер — это такая специальная программа, которая настраивается на выход определенных экономических данных и которая за вас будет нажимать кнопку Вверх/Вниз у бинарного или форекс брокера. Ее задача — среагировать на то, положительная эта новость или отрицательная, после чего мгновенно нажать на кнопку — быстрее, чем успеет среагировать человеческий глаз и рука на мышке.

Казалось бы, здесь достаточно преимуществ:

· мгновенный вход в рынок;

· не обязательно сидеть и ждать новость за компьютером;

· любой терминал — хоть через браузер, хоть Метатрейдер;

· настройка триггеров — на каких именно новостных показателях работать.

Основные минусы:

· брокеры ненавидят автокликеры;

· брокерские платформы постоянно тормозят на новостях.

Один из самых популярных бесплатных автокликеров называется ForexNewsGun. Он описан на форуме и выглядит вот так:

Я бы не рекомендовал им особенно увлекаться. Брокеры не любят эти инструменты и считают их, парадоксально, вмешательством в работу своих платформ. Что абсолютная неправда, автокликер просто за вас кликает мышкой по браузеру — а кликать никто вам запретить не может.

Причина брокерской ярости понятна. Автокликеры сильно увеличивают математическое ожидание сделки в пользу трейдера, они банально выгодны, порой очень. Брокеры же, зарабатывающие с наших потерь, такое терпеть не хотят.

Можно ли использовать тот же ForexNewsGun или его платные аналоги? Если без фанатизма, то можно, время от времени. Так, чтобы сделки с его помощью были не более 5-6% от их общего числа, тогда брокер не будет дергаться.

Используйте такие инструменты на свой страх и риск, помните — брокер может заблокировать ваш счет за использование автокликеров, прецедентов предостаточно. При этом они находят не сам кликер, а аномальные прибыли в вашей статистике, что случаются в новостные периоды. Зная это, вы поймете, как грамотно использовать подобный метод.

Стреддл

Данный метод применяется в форексе, опишем его вкратце. Перед выходом новости банально устанавливаются два отложенных ордера в разные стороны, если новость улетает в одну из сторон, ордер активируется и дело в шляпе. Часто такие «вилки» реализуют роботами, что парсят экономические календари либо настраиваются иным образом.

Проблем здесь хватает, неправильно расставил ордера — остался с носом, скажем, длинная свеча может легко активировать сразу 2 ордера и загнать вас в сильный убыток. Как правило, стреддл торгуют советниками и у брокеров, кстати, к такому методу нет никаких претензий.

Минусов предостаточно: ордера скользят, стопы активируются зачастую до того, как до них дошла цена, сильно расширяются спреды и прочие радости.

Пост-новостная торговля

Этот метод использую я сам и вам советую. Пример показан на скриншоте выше для выхода NFP. Прошел час — рынок успокоился — рисуешь коридор, в котором топчется цена и всегда находишь парочку вкусных входов по тренду или даже против него.

Также у новостей есть один любопытный эффект, что мы также наблюдаем и с гепами. После сильного падения цена стремится восполнить его, скомпенсировать этот разрыв. Вот как в случае с NFP, существенное падение вниз и его компенсация.

При этом компенсация случается после сильной реакции рынка. Если рынок никак не отреагировал — нечего и компенсировать.

Как понять настроение рынка

Это основная задача трейдера, вечный поиск того, кто у руля – медведи или быки. Для определения рыночного тренда мы используем массу инструментов, однако, индикаторы основаны на прошлых данных, линии тренда, поддержка/сопротивление и иные инструменты тоже не из железобетона. Здесь на помощь приходит целый класс методов, основанных на непосредственной оценке настроения рыночных участников, без каких-либо посредников.

Для фондовых рынков такой инструмент давно существует — торговые объемы. Они всегда доступны и открыты, трейдер в любой момент может увидеть, сколько других трейдеров купили или продали тот или иной актив. Если цена растет, а объем падет — это популярный сигнал перекупленности. И наоборот, если падающая цена вдруг развернулась на большом объеме, это сигнал на изменение тренда.

Вот только есть одна проблема, мы — не на фондовом рынке. Настоящий валютный рынок форекс, он же межбанковский рынок валютных конверсионных операций не имеет данных по объемам. Потому что валюты не торгуются на биржах и по этим торгам точные данные не завезли. Банки осуществляют торги через множество ECN систем, через анонимные темные пулы (darkpools) и прочие странные штуки. Объемов в форексе нет – это аксиома. Любые объемы по валютным парам – просто синтетика, условный осциллятор.

Зато реальная статистика есть на фондовых биржах, таких как NYSE, CBOE, CME и т.д. Почему бы ею не воспользоваться? Вот здесь на помощь и приходит такой крутой биржевой инструмент, как CommitmentofTraders (COT), что переводится, условно, как «настроение трейдеров».

COT как отчет CFTC

Что это такое COT? Это отчет комиссии CFTC (Комиссия по торговле товарными фьючерсами — CommodityFuturesTradingCommission), что выходит еженедельно, каждый вторник. По времени, это GMT -5 зимой и GMT -4 летом, где GMT – время по Гринвичу.

В этом отчете дана полная информация по позициям всех участников фьючерсного рынка, будь-то крупные спекулянты, коммерческие трейдеры и всякая мелкая шушера, что тоже работает с рынком. Наблюдая за поведением этих ребят, мы можем составить себе отчетливую картину происходящего с валютным рынком.

Эй, секундочку, спросите вы. Фьючерсный рынок? Фьючерсы на реальных биржах… приехали. На кой черт мне эти данные, если я как абизяна азартно жму кнопки Вверх/Вниз в бинарных и форексе, рисуя на графике разные кривули? Разве то, что происходит на фондовых биржах, как-то влияет на валюты, что, как известно, на биржах не торгуются?

Теперь внимание. В форексе нет данных по объемам. Зато они есть… во фьючерсах. В том числе — следите за руками — в валютных фьючерсах. На реальных биржах продают и покупают не сами валюты — а фьючерсные и опционные контракты на них. Это и есть самая непосредственная связь с валютным рынком.

Наблюдая за тем, как крупные игроки работают с валютными фьючерсами, мы можем составить себе отчетливую картинку рыночного настроения для нашей валютной пары. Именно этой подсказкой и является отчет CommitmentofTraders, которым мы сейчас и займемся.

Графики COT

А где можно посмотреть сокращенные данные об этих позициях прямо на графике? Без таблиц порой не обойтись, но нередко хватает и графического отображения. Есть несколько замечательных источников.

TimingCharts

Находится по адресу http://www.timingcharts.com/

В меню вверху щелкните на кнопке C.O.T и настройку графика по своему вкусу, скажем, свечи <