Данная схема включает в себя следующие этапы:

1. Определение инвестиционных потребностей проекта в основных и оборотных средствах.

2. Составление таблицы источников финансирования.

3. Прогноз чистой прибыли и денежных потоков.

4. Оценка эффективности инвестиционного проекта путём сопоставления спрогнозированных денежных потоков с объёмом инвестиций.

При этом данная схема имеет следующие особенности:

– в качестве показателя дисконта при оценке NPV проекта используется средневзвешенная стоимость капитала (WACC) проекта;

– в процессе принятия решения на основе IRR-метода значение внутренней нормы доходности проекта сравнивается с WACC;

– при прогнозе денежных потоков не учитываются процентные платежи и погашение основной части долга.

Определение стоимости капитала. Стоимость капитала предприятия представляет средневзвешенную

величину стоимостей всех категорий капитала, которая часто обозначается WACC.

Для того чтобы определить общую стоимость капитала, необходимо оценить величину каждой его компоненты.

Расчет средневзвешенной стоимости капитала производится по формуле:

WACC = Wd *Cd *(1 – Т) + Wp * СР + We * Се,

где Wd Wp, We – соответственно доли заемных средств, привилегированных акций, собственного капитала (обыкновенных акций и нераспределенной прибыли),

Сd Ср Се – стоимости соответствующих частей капитала,

Т – ставка налога на прибыль.

Таблица 2.2 – Источники финансирования

| Способ

Финансирования

| Доля, %

| Сумма, млн. грн

| Стоимость

капитала, %

|

| Собственный капитал

| 45

| 20,25

| 24

|

| Заемный капитал

| 55

| 24,75

| 18

|

| Всего

| 100

| 45

| 42

|

| WACC

|

|

| 18

|

WACC = 0,55*0,18*(1 – 0,25) + 0,45*0,24 = 0,18 или 18%

Чистый денежный поток. Чистый денежный поток от операционной деятельности определяется по формуле:

CFt = NP + At,

где CFt – чистый денежный поток для t-гo реализации проекта;

NP – чистая прибыль от операционной деятельности;

At - амортизационные отчисления для t-ro года.

Чистый денежный поток последнего года реализации проекта включает в себя ликвидационную стоимость основных фондов и сумму вложений в чистый оборотный капитал.

CFn = NP + A +TV + NWC,

где TV – ликвидационная стоимость основных фондов;

NWC – инвестиции в чистый оборотный капитал.

NP = P*(1-T),

где Р – прибыль до налогообложения;

Т – ставка налога на прибыль.

Р = p*q – (v*q +F),

где р – цена за единицу продукции;

q – объем продаж в физических единицах (штуках);

v – переменные затраты на единицу продукции;

F – постоянные затраты за период.

Таблица 2.3 – Прогноз чистой прибыли, денежных потоков (млн. грн)

| Год

| 1

| 2

| 3

| 4

| 5

|

| Выручка

| 141,00

| 146,64

| 152,506

| 158,606

| 164,95

|

| Переменные издержки

| 97,29

| 101,182

| 105,229

| 109,438

| 113,816

|

| Постоянные издержки без амортизации

| 30,419

| 30,419

| 30,419

| 30,419

| 30,419

|

| Амортизация

| 4,831

| 4,831

| 4,831

| 4,831

| 4,831

|

| Прибыль до уплаты процентов и налога

| 8,46

| 10,208

| 12,027

| 13,918

| 15,894

|

| Налог на прибыль

| 2,115

| 2,552

| 3,007

| 3,48

| 3,974

|

| Чистая прибыль

| 6,345

| 7,656

| 9,02

| 10,438

| 11,92

|

| Остаточная стоимость оборудования

| -

| -

| -

| -

| 3,294

|

| Высвобождение оборотных средств

| -

| -

| -

| -

| 17,55

|

| Чистый денежный поток

| 11,176

| 12,487

| 13,851

| 15,269

| 37,595

|

Выручка определяется с учетом годового прироста (4%)

Переменные издержки 69% от годового значения выручки

Амортизация = (Осн. Ср-ва – Остат. Ст-ть)/Кол-во лет

Амортизация = (27,45 – 0,12*27,45)/5 = 4,831

Прибыль до уплаты процентов и налога (1 год) = 0,06*Выручка (1 год)

Прибыль до уплаты процентов и налога (1 год) = 0,06*141 = 8,46, следовательно

Постоянные издержки = Выручка – Переменные издержки – Амортизация – Прибыль до уплаты процентов и налога

Постоянные издержки = 141 – 97,29 – 4,831 – 8,46 = 30,419

Прибыль до уплаты процентов и налога (2,3,4,5 год) = Выручка – Переменные издержки – Постоянные издержки – Амортизация

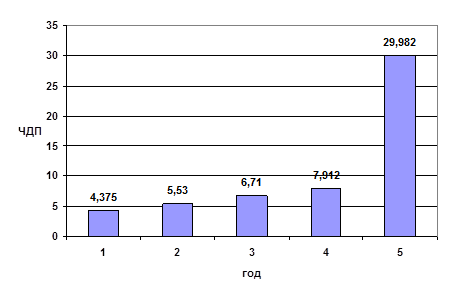

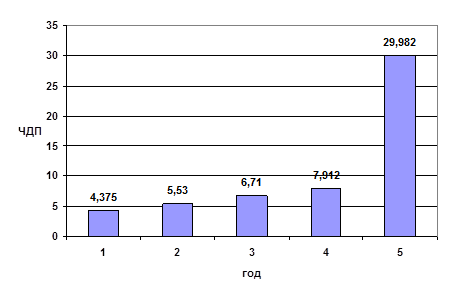

При этом диаграмма изменений чистого денежного потока по годам будет иметь следующий вид:

Рис. 2.1 – Изменение чистого денежного потока

Оценка эффективности инвестиционного проекта

Метод чистой текущей стоимости (Net Present Value – NPV) основан на сопоставлении величины исходной инвестиции (IС) с общей суммой дисконтированных чистых денежных поступлений за период эксплуатации инвестиционного проекта. Чистая текущая стоимость рассчитывается по формуле:

NPV = (11.176*0.847 + 12.487*0.718 + 13.851*0.609 + 15.269*0.516 + 37.595*0.437) – 45 = (9.466 + 8.966 + 8.435 + 7.879 + 16.429) – 45 = 6.175

Индекс доходности (Profitability index, PI) показывает относительную прибыльность проекта, или дисконтированную стоимость денежных поступлений от проекта в расчете на единицу вложений. Формула расчета индекса доходности:

PI = 51.175/45 = 1.137

Срок окупаемости (Payback Period, PP) определяется как время, требуемое для того, чтобы доходы от инвестиционного проекта стали равны первоначальному вложению в данный проект.

При неравномерных денежных потоках, вычисление РР производится следующим образом:

где tn-1 – максимальное число лет, по которым чистый денежный поток с накопительным итогом будет меньше от инвестиций в проект.

Однако более совершенным методом оценки инвестиционного проекта является дисконтированный период окупаемости (DPP), учитывающий временной аспект стоимости денег. При определении дисконтированного периода окупаемости используются дисконтированные денежные потоки.

DPP = 4 + (45 – 9.466 – 8.966 – 8.435 – 7.879)/16.429 = 4.7

Внутренняя норма доходности (Internal Rate of Return, IRR) – это та дисконтная ставка, которая приравнивает текущую стоимость денежных поступлений к их текущей стоимости денежных затрат проекта.

IRR = r при которой NPV = О

Расчет IRR выполняем методом последовательных приближений, окончательно IRR определяем, используя формулу интерполирования:

где i1 – значение ставки дисконта, при которой NPV положителен;

i2 – значение ставки дисконта, при которой NPV отрицателен.

i1 = 18%, NPV = 6.175

i2 = 24%

NPV = (11.176*0.806 + 12.487*0.650 + 13.851*0.524 + 15.269*0.423 + 37.595*0.341) – 45 = -1.339, следовательно

IRR = 0.18 + (6.175/ (6.175 + 1.339))*(0.24 – 0.18) = 0.229 или 22.9%

При этом профиль проекта будет выглядеть следующим образом:

Рис. 2.2 – Профиль проекта

Схема собственного капитала

Данная схема включает следующие этапы: 1. Определение инвестиционных потребностей проекта в основных и оборотных средствах.

2. Составление графика обслуживания долга.

3. Прогноз чистой прибыли и денежных потоков.

4 Оценка эффективности инвестиционного проекта путем сопоставления спрогнозированных денежных потоков с объемом собственных инвестиций.

Данная схема имеет следующие особенности:

– в качестве показателя дисконта при оценке NPV проекта используется стоимость собственного капитала проекта, причем в качестве расчетного объема инвестиций принимаются только собственные инвестиции;

– в процессе принятия решения на основе IRR-метода значение внутренней нормы доходности проекта сравнивается со стоимостью собственного капитала;

– при прогнозе денежных потоков учитываются процентные платежи и погашение основной части долга.

График обслуживания долга приведен в таблице 2.4.

Таблица 2.4 – График обслуживания долга (млн. грн)

| Год

| 1

| 2

| 3

| 4

| 5

|

| Начальный баланс долга

| 24.75

| 21.29

| 17.207

| 12.389

| 6.704

|

| Годовая выплата

| 7.915

| 7.915

| 7.915

| 7.915

| 7.915

|

| Проценты

| 4.455

| 3.832

| 3.097

| 2.23

| 1.207

|

| Погашение основной части долга

| 3.46

| 4.083

| 4.818

| 5.685

| 6.708

|

| Конечный баланс долга

| 21.29

| 17.207

| 12.389

| 6.704

| 0

|

Годовая выплата = Заемный капитал / Соответствующее значение аннуитета

Годовая выплата = 24.75/3.127 ( ) = 7.915

) = 7.915

Погашение долга = Годовая выплата – Проценты

Конечный баланс = Начальный баланс + Проценты – Годовая выплата

Расчет чистой прибыли и денежных потоков по схеме собственного капитала приведен в таблице 2.5

Таблица 2.5 – Прогноз чистой прибыли, денежных потоков (млн. грн)

| Год

| 1

| 2

| 3

| 4

| 5

|

| Выручка

| 141

| 146.64

| 152.506

| 158.606

| 164.95

|

| Переменны е издержки

| 97.29

| 101.182

| 105.229

| 109.438

| 113.816

|

| Постоянные издержки без амортизации

| 30.419

| 30.419

| 30.419

| 30.419

| 30.419

|

| Амортизация

| 4.831

| 4.831

| 4.831

| 4.831

| 4.831

|

| Прибыль до уплаты процентов и налога

| 8.46

| 10.208

| 12.027

| 13.918

| 15.894

|

| Процентные платежи

| 4.455

| 3.832

| 3.097

| 2.23

| 1.207

|

| Налогооблагаемая прибыль

| 4.005

| 6.376

| 8.93

| 11.688

| 14.687

|

| Налог на прибыль

| 1.001

| 1.594

| 2.233

| 2.922

| 3.672

|

| Чистая прибыль

| 3.004

| 4.782

| 6.697

| 8.766

| 11.015

|

| Денежный поток

| 7.835

| 9.613

| 11.528

| 13.597

| 15.846

|

| Погашение долга

| 3.46

| 4.083

| 4.818

| 5.685

| 6.708

|

| Остаточная стоимость оборудования

| -

| -

| -

| -

| 3.294

|

| Высвобождение оборотных средств

| -

| -

| -

| -

| 17.55

|

| Чистый денежный поток

| 4.375

| 5.53

| 6.71

| 7.912

| 29.982

|

При этом диаграмма изменений денежных потоков по годам:

Рис. 2.3 – Изменение чистого денежного потока

Оценка эффективности инвестиционного проекта

NPV = (4.375*0.806 + 5.53*0.650 + 6.71*0.524 + 7.912*0.423 + 29.982*0.341) – 20.25 = (3.526 + 3.595 + 3.516 + 3.347 + 10.224) – 20.25 = 24.208 – 20.25 = 3.958

PI = 24.208/20.25 = 1.195

DPP = 4 + (20.25 – 3.526 – 3.595 – 3.516 – 3.347)/10.224 = 4.6

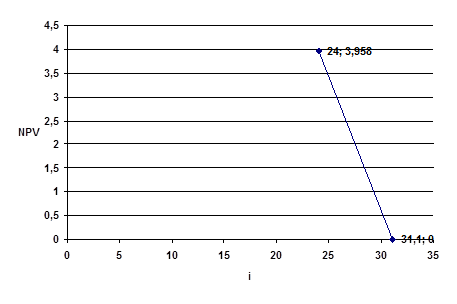

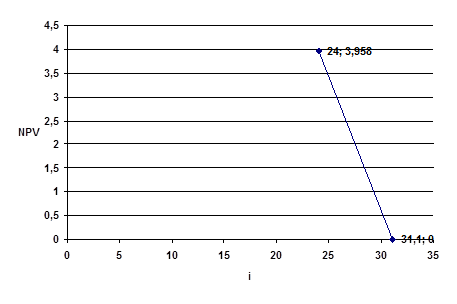

i1 = 24%, NPV = 3.958

i2 = 35%

NPV = (4.375*0.741 + 5.53*0.549 + 6.71*0.406 + 7.912*0.301 + 29.982*0.223) – 20.25 = 18.07 – 20.25 = -2.18, следовательно

IRR = 0.24 + (3.958/ (3.958 + 2.18))*(0.35 – 0.24) = 0.311 или 31.1%

При этом профиль проекта будет иметь вид:

Рис. 2.4 – Профиль проекта

Заключение

В данной курсовой работе был рассмотрен инвестиционный проект и осуществлена его оценка с использованием двух расчетных систем: традиционной схемы расчетов и схемы собственного капитала.

Полученные в результате произведенных вычислений результаты следующие.

Традиционная схема расчетов: NPV = 6,175 > 0, PI = 1,137 > 1,

DPP = 4.7 > 5 (срок инвестиционного проекта), IRR = 22, 9% > 18% (взвешенная стоимость капитала).

Схема собственного капитала: NPV = 3,958 > 0, PI = 1,195 > 1,

DPP = 4,6 > 5 (срок инвестиционного проекта), IRR = 31,1% > 24% (стоимость собственного капитала).

Очевидно, что полученные данные свидетельствуют о целесообразности рассматриваемого проекта, то есть говорят о том, что данный проект следует принять в разработку, он является прибыльным и принесет инвесторам приумножение вложенного капитала.

Список использованной литературы

1. Савчук В.П. Оценка эффективности инвестиционных проектов

2. Ковалев В.В. Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчетности. – М.: Финансы и статистика, 1997.

3. Слепнева Т.А., Яркин Е.В. Инвестиции: Учебное пособие. – М.: ИНФРА-М, 2003.

4. Бланк И.А. Инвестиционный менеджмент. Киев, МП ИТЕМ ЛТД, 1995.

5. Валдайцев С.В. Оценка бизнеса и инноваций. – М., 1997.

6. Воронцовский А.В. Инвестиции и финансирование: Методы оценки и обоснования. – СПб.: Издательство С. Петербургского университета, 2003.

7. Мелкум Я.С. Организация и финансирование инвестиций: Учебное пособие. – М.: ИНФРА-М, 2003.

8. Бирман Г., Шмидт С. Экономический анализ инвестиционных проектов / Пер. с англ. Под ред. Л.П. Белых. – М.: Банки и биржи, ЮНИТИ, 1997.

9. Кныш М.И., Перекатов Б.А., Тютиков Ю.П. Стратегическое планирование инвестиционной деятельности: Учебное пособие. СПб., 1997.

10. Макарьян Э.А., Герасименко Г.П. Инвестиционный анализ: Учебное пособие. – М.:ИКЦ «Март», 2003.

11. Дегтяренко В.Н. Оценка эффективности инвестиционных проектов. – М.: Экспертное бюро. – М., 1997.

12. Мелкумов Я.С. Экономическая оценка эффективности инвестиций и финансирования инвестиционных проектов. М. 1997.

13. Розенберг Дж.М. Инвестиции: Терминологический словарь. – М.: ИНФРА-М, 1997.

14. В.В. Шеремет, Шарп У., Александер Г., Бэеман Дж. Управление инвестициями: в 2-х т. Т.1 – М.: ИНФРА – М, 1997.

15. Е.М. Бородина, Ю.С. Голикова, Н.В. Колчина, З.М. Смирнова Финансы предприятий. Москва, 1995 г.

16. Методические рекомендации по оценке эффективности инвестиционных проектов. – М.: Экономика, 2003.

17. Беренс В., Хавренюк П.М. Руководство по оценке эффективности инвестиций. Пер. с англ. Перераб. и дополн. М.: АОЗТ Интерэкспорт, ИНФРА-М., 1995

18. Царев В.В. Оценка экономической эффективности инвестиций. – No Name, 2004.

19. Оценка эффективности инвестиционных проектов. – Экономика Украины, – 2/01.2007

20. Инвестиционная часть в аналитической оценке основного капитала. – Экономика, финансы, право, – 12/09.2006

21. Закон Украины «Об инвестиционной деятельности» от 18.09.91 г.

22. Смоляк С.А., Виленский П.Л., Лившиц В.Н. Оценка эффективности инвестиционных проектов: Теория и практика. Учебное пособие. – Дело, 2004.

23. Золотогоров В.Г. Инвестиционное проектирование. Мн.: Экоперспектива, 1998.

) = 7.915

) = 7.915