Рассмотрим межрегиональные компании связи, предоставляющие в основном услуги фиксированной связи.

Структура рынка фиксированной связи (рисунок 1).

Структурообразующим элементом российской телекоммуникационной отрасли является государственный холдинг Связьинвест, владеющий контрольными пакетами акций семи межрегиональных компаний связи (МРК) и национального оператора междугородной и международной связи ОАО «Ростелеком» и ОАО «Центральный Телеграф». МРК были образованы в конце 2005 года в рамках реструктуризации отрасли путем объединения 72 дочерних компаний Связьинвеста. Кроме того, Связьинвест владеет значительными пакетами акций в шести более мелких региональных операторах связи (Дагсвязьинформ, Ленсвязь, Связь Респ. Коми и др.), включая 28% долю в МГТС, занимает доминирующее положение в секторе традиционных телекоммуникаций и задает вектор движения всей отрасли. В свою очередь, Связьинвест контролируется государством, которому принадлежит 75% минус одна акция холдинга.

Помимо операторов связи, подконтрольных Связьинвесту, в структуру отрасли входят независимые телекоммуникационные компании, в частности, так называемые альтернативные операторы фиксированной связи. Кроме того, свои телекоммуникационные структуры есть у Газпрома, РАО ЕЭС, РЖД и Транснефти.

Рисунок 1. Структура отрасли фиксированной связи [10]

Основные события в отрасли:

¾ введение принципа «платит звонящий»(CPP). У операторов фиксированной связи наблюдается

¾ существенный рост трафика, в первую очередь, за счет того, что абоненты стали больше звонить на сотовые номера. Рост трафика закономерно ведет к росту доходов МРК.

Подорожание связи. В России с 1 июля 2009 года обрела юридическую силу поправка к закону «О связи», согласно который все входящие звонки бесплатны для абонентов подвижной связи. В качестве компенсации операторы фиксированной связи начали взимать плату за звонок на мобильный в размере 1,5 руб./мин., из которых 95 копеек идет сотовым операторам, а 55 копеек остается фиксированному оператору. Увеличилась стоимость фиксированной связи. Так, были повышены тарифы для абонентов 4 из 7 МРК: ЦентрТелеком, Северо-Западный Телеком, ЮТК и Уралсвязьинформ.

Абонентам были предложены на выбор 3 тарифных плана: безлимитный, поминутный и комбинированный. Стоимость безлимитного тарифа достигла 400 рублей.

¾ новые правила присоединения и оказания услуг междугородней и международной связи. В настоящее время, оказывать услуги операторов дальней связи могут только 4 оператора: Ростелеком, МТТ, Голден Телеком и Транстелеком. Последний больше ориентирован на работу с корпоративными клиентами. МРК же направляют весь исходящий трафик дальней связи, в том числе и внутризоновый, через каналы Ростелекома и оплачивают его передачу. В свою очередь, Ростелеком платит МРК за терминацию входящего трафика дальней связи.

¾ возможна продажа сотовых активов МРК. По заявлению генерального директора Связьинвеста, вскоре возможна продажа сотовых активов региональных операторов фиксированной связи. Мы полагаем, что продажа негативно отразится на бизнесе МРК, особенно тех из них, у которых доля

¾ доходов от сотового бизнеса значительна: Волгателеком, Уралсвязьинформ, Сибирьтелеком

¾ необходимость цифровизации сети.В конце 2009 года Министерство связи издало приказ «Об утверждении и введении в действие российской системы и плана нумерации». Согласно данному приказу, к концу 2012 г. все операторы обязаны использовать десятизначную нумерацию DEF. Для выполнения этого условия операторы связи должны довести уровень цифровизации сети до 100 %, поскольку аналоговое оборудование не может поддерживать функцию DEF. Соответственно при цифровизации и автоматизации инфроструктуры операторов будут снижены издержки за счет сокращения персонала.

¾ Связьинвест еще не приватизирован. До сих пор дальнейшая ситуация вокруг Связьинвеста не понятна инвесторам. По нашему мнению, это является одной из главных причин «остановки» роста стоимости акций МРК.

На рынке существует несколько версий возможных вариантов приватизации:

1) Государство полностью продает свой пакет акций Связьинвеста. – это маловероятно, Связьинвест воспринимается как предприятие стратегического значения для РФ и государство не допустит «произвола» в структуре его акционеров.

2) Слияние всех операторов фиксированной связи Связьинвеста в одну компанию. Государству отойдет 40%.

3) Слияние некоторых МРК в более крупные компании. Данные образования будут более привлекательны для инвесторов. Наиболее вероятный вариант приватизации с нашей точки зрения.

Как бы не была осуществлена приватизация, предполагается, что она состоится не ранее середины 2011 года.

Перспективы развития:

Операторы фиксированной связи возлагают большие надежды на новые услуги (широкополосный доступ в Интернет (ШПД), Ip-TV), как на драйвер дальнейшего роста выручки и расширения сферы деятельности. Сегмент современных услуг на базе ШПД и услуг по IP- технологии является одним из наиболее быстрорастущих и самым прибыльным в среднесрочной перспективе. Чтобы удержать долю рынка и сохранить позицию ведущего игрока на телекоммуникационном рынке, по нашему мнению, каждой межрегиональной компании необходимо обеспечить существенное присутствие на рынке новых услуг. Предпосылками дальнейшего роста доходов МРК, так же станет рост выручки от традиционной телефонии, связанный с увеличением стоимости тарифов, и рост доходов от новых услуг связи.

В целом можно позитивно оценить перспективы российских операторов фиксированной связи. Среди экономистов существует мнение, что данный сектор в настоящее время недооценен.

2.3 Анализ финансового состояния Открытого акционерного общества "Дальневосточная компания электросвязи" и прогноз стоимости акций на период 2011-2013 гг.

Открытое акционерное общество "Дальневосточная компания электросвязи" (далее –ОАО "Дальсвязь") - лидер на телекоммуникационном рынке Дальнего Востока. Компания оказывает услуги связи в Приморском, Хабаровском краях, Амурской, Камчатской, Магаданской, Сахалинской и в Еврейской автономной области. Регион отличается повышенной компьютеризацией населения и бизнеса, что ведет к повышенному спросу на услуги компании. Уставный капитал составляет 2 535 006 440 рублей, разделен на 95 581 421 обыкновенную и 31 168 901 привилегированную акции. Обыкновенные и привилегированные акции Дальсвязи обращаются на Фондовой бирже РТС, ММВБ. Обыкновенные акции компании обращаются на внебиржевом рынке США, на Франкфуртской и Берлинской биржах в форме американских депозитарных расписок (компания реализует программу АДР 1-го уровня, банком депозитарием АДР является JPMorgan Chase Bank). Основным акционером ОАО "Дальсвязь" является ОАО "Связьинвест" (владеет 50,6% голосующих акций, 38,1% от уставного капитала общества). Иностранные инвесторы владеют более 25 процентов уставного капитала компании. [13]

Оператор оказывает все современные телекоммуникационные услуги в регионе:

¾ местная и внутризоновая связь;

¾ Интернет;

¾ интерактивное телевидение;

¾ сотовая связь.

Положительные моменты компании:

¾ устойчивое финансовое положение;

¾ максимальная выручка на линию среди МРК –2395,13 рублей [9];

¾ максимальная доля новых услуг в доходах среди МРК.

Основными стратегическими целями компании является:

1. Обеспечение роста финансовой устойчивости за счет диверсификации бизнеса;

2. Повышение доли нерегулируемых услуг в общем объеме выручки;

3. Повышение конкурентоспособности компании в условиях развития телекоммуникационного рынка.

Политика маркетинга ОАО «Дальсвязь» будет направлена на:

1. Удержание лидирующей позиции на рынке нерегулируемых услуг: активное развитие широкополосного доступа (ШПД) на массовом рынке и продвижение дополнительных сервисов на базе ШПД.

2. Развитие новых услуг связи на массовом рынке.

3. Расширение перечня и географии предоставления новых услуг.

4. Формирование обоснованного имиджа компании, как компании, предоставляющей весь спектр современных телекоммуникационных услуг связи.

5. Внедрение пакетных услуг связи и, как следствие, увеличение доходности одного абонента.

6. Инвестирование в техническое развитие (строительство внутризоновых ВОЛП, цифровизация телефонной сети общего пользования, развитие сетей ШПД, развитие сети вещания интерактивного телевидения (IPTV)). Для осуществления этого плана развития технического оснащения будут реализованы следующие инвестиции: 2011 г. – 1513 млн. руб., 2012 г. 1390 млн. руб.,2013 г. – 1508 млн. руб. [15].

Так же положительный эффект на деятельность компании окажет программа по развитию Дальнего Востока и Забойкалья. 12.12.2010 г. на заседании президиума госкомиссии по развитию ДФО в Хабаровске премьер Виктор Зубков сообщил, что для реализации этой программы в ближайшую пятилетку в эти регионы будет вложено более 560 миллиардов рублей. При этом каждый вложенный рубль принесет два рубля прибыли [13].

Международное рейтинговое агентство Fitch Ratings повысило в октябре 2010 г. долгосрочный рейтинг дефолта ОАО «Дальсвязь» до уровня «В+», долгосрочный прогноз «Стабильный», это подтверждает перспективность компании [13].

В конце 2009 года ОАО «Дальсвязь» приобрело оператора ОАО «СахаТелеком», это повысило доходы и прибыль Дальсвязи. За 2010-2011 гг. планируется достичь улучшения финансовых показателей этой дочерней компании.

Было принято решение о продаже сотовых активов компании, это решение является своевременным, так как ОАО «Дальсвязь» вряд ли выйдет победителем из конкурентной борьбы с «большой тройкой» и тем более некоторые покупатели (в частности, «Вымпелком») могут заплатить полную стоимость активов сразу денежными средствами. сотовые активы «Дальсвязи» оцениваются в 114 млн. долларов [13].

Проведем оценку стоимости ОАО «Дальсвязь» опираясь на два метода: метод Дисконтированных денежных потоков (ДДП) и метод отраслевых аналогов. Общая оценка акций рассматривается как сумма цен, полученных по методу ДДП и методу отраслевых аналогов с весами 0,8 и 0,2 соответственно.

Метод ДДП.

Рассчитаем объем денежного потока, который будет аккумулирован ОАО «Дальсвязь» на протяжении трех лет, начиная с 2011 г.

В таблицах 1 и 2 представлены результаты финансово-хозяйственной деятельности ОАО «Дальсвязь» за период 2007-2010 гг.

Таблица 1 Результаты финансово-хозяйственной деятельности по РСБУ ОАО «Дальсвязь» за 2007-2010 гг. (млн. руб.)

| Параметры оценки

| 2007г

| 2008г

| 2009г

| 2010г*

|

| Оборотные средства

| 2 389,253

| 2 372,956

| 2 150,253

| 3 253,59

|

| Основные средства

| 7 006,591

| 7 619,123

| 8 324,258

| 7 688,514

|

| Краткосрочная задолженность

| 3 977,321

| 4 554,491

| 4 686,076

| 2 947,772

|

| Долгосрочная задолженность

| 1 902,362

| 2 191,987

| 4 319,855

| 6 064,586

|

| Суммарная задолженность

| 5 958,499

| 6 833,085

| 9 065,28

| 9 012,358

|

| Чистая прибыль

| 1 144,189

| 851,979

| 760,734

| 1 377,855

|

| Капитальные вложения

| 1 453,577

| 2193

| 2191

| 3568

|

| Амортизация

| 626,795

| 980,183

| 1 137,091

| 1 413,185

|

| Выручка

| 8 938,445

| 10 512,736

| 10 290,802

| 13 378,043

|

Таблица 2 Коэффициенты оборачиваемости оборотных средств и покрытия текущей задолженности ОАО «Дальсвязь» за 2007-2010 гг.

| Коэффициент

| 2007г

| 2008г

| 2009г

| 2010г

|

| Оборачиваемости оборотных средств

| 3,741

| 4,43

| 4,786

| 4,112

|

| Покрытия текущей задолженности

| 0,6

| 0,521

| 0,459

| 1,104

|

С учетом этих данных спрогнозируем составляющие денежного потока компании на период до 2013 г (таб. 7).

Коэффициент оборачиваемости оборотных средств рассчитывается следующим образом:

Коэффициент покрытия текущей задолженности предприятия определяется следующим образом:

Для прогнозирования выручки ОАО «Дальсвязь» на период 2011-2013 гг. учтем все вышесказанное о тенденциях в развитии компании, а так же динамику выручки компании 1998-2010гг. (таб. 3). Так как в 2009 году было приобретено ОАО «СахаТелеком» и соответственно выручка в 2010 г. была повышена на выручку этой дочерней компании, то для исключения действия аномалий скорректируем выручку за 2010 год. На сумму выручки ОАО «СахаТелеком», соответственно 1 400 мл. руб. за 9 месяцев 2010 года и учитывая IV квартал – 1 866,67 млн. руб.[13].

Таблица 3 Динамика выручки ОАО «Дальсвязь» за период 1998-2010 гг., млн. руб.[6].

| Год

| 1998

| 1999

| 2003

| 2004

| 2005

| 2006

| 2007

| 2008

| 2009

| 2010

|

| Выручка, млн. руб.

| 593,825

| 851,205

| 1127,211

| 1380,138

| 5,331,534

| 6846,74

| 8938,445

| 10512,736

| 10290,802

| 11511,376

|

Таким образом, представлен временной ряд. Построим для него трендовую модель в виде полинома первой степени по Методу наименьших квадратов. Получим линейную модель: у=-2483,33 + 1528,8t (у – значение выручки, млн. руб., t-номер периода). Модель является адекватной и достаточно точной.

Спрогнозируем выручку компании на период 2011-2013 гг (таб. 7). При этом учтем приведенные выше планы по развитию услуг и техническому оснащению, и повысим прогнозные значения на 5 % в год.

Используя прогноз изменения выручки компании, а так же средние значения коэффициентов оборачиваемости оборотных средств и коэффициентов покрытия текущей задолженности, рассчитаем объем оборотных средств и краткосрочной задолженности Дальсвязи на период 2011-2013 гг (таб. 7).

Объем капитальных вложений компании на период 2011-2013 гг. был определен следующим образом. Согласно плану развития ОАО «Дальсвязь» в этот период планирует проводить политику расширения бизнеса за счет укрепления старых позиций и развития новых услуг, при этом будет производиться техническое перевооружение, расширение сетей, увеличение линий. Соответственно потребуется увеличивать капитальных вложений. По плану развития для технического расширения и переоснащения необходимы капитальные вложения в следующих размерах: 2011 г. – 1513 млн. руб., 2012 г. – 1390 млн. руб., 2013 г. – 1508 млн. руб. [15]. Источниками капитальных вложений являются собственные и заемные средства организации, которые в свою очередь участвуют в формировании денежного потока и зависят от размера выручки, а соответственно размер капитальных вложений можно рассматривать в процентном отношении от выручке [4, с. 132]. За период 2007-2010 гг. капитальные вложения корлебались в интервале от 16,3% до 26,67% от выручки. Учитывая вышесказанное, будем считать что капитальные вложения организации на период 2011-2013 гг. будут составлять 21% от выручки (таб. 7)

Объем амортизационных отчислений компании за период 2007-2010 гг. в процентном отношении к основным средствам в среднем составляет 13.5%. Прогнозируется расширение деятельности компании и соответственно увеличится состав основных средств. Исходя из этого, спрогнозируем объем амортизационных отчислений на уровне 16% от стоимости основных средств.

Прогноз стоимости основных средств производится с учетом предположения, что их пополнение происходит за счет капитальных вложений (без учета их переоценки). Таким образом, стоимость основных средств следующего периода равна сумме стоимости основных средств предыдущего периода и капитальных вложений предыдущего периода [4, с. 57] (таб. 7).

Чистая прибыль компании прогнозируется с учетом показателя ее рентабельности. Формула для расчета выглядит следующим образом:

Прогнозное значение чистой прибыли = Значение рентабельности (%)*Прогнозное значение выручки [4, с. 57].

Показатель рентабельности по чистой прибыли ОАО “Дальсвязь” находится на уровне 7,4-13,9%.Как видно из таблицы 4 прослеживается тенденция к повышению рентабельности. Можно предположить, что в прогнозируемом периоде рентабельность по чистой прибыли компании будет составлять 10%.

Таблица 4

| Год

| 2007

| 2008

| 2009

| 2010

|

| Рентабельность, %

| 12,85

| 8,1

| 7,4

| 10,3

|

Общая задолженность компании рассчитывается как сумма краткосрочной и долгосрочной задолженности. Краткосрочная определяется как отношение оборотного капитала к коэффициенту покрытия краткосрочной задолженности. По анализу данных за прошлые года и планов развития, предположим, что коэффициент покрытия будет находиться на уровне 0,9. Оборотный капитал определяется из расчета, что коэффициент оборачиваемости повысится на 0,4 пункта и составит 4,5.

Прогнозное значение долгосрочных заимствований можно рассчитать как долю в выручке компании. Как следует из таблицы 6 за исследуемый период долг компании в среднем находится на уровне 40-43% от выручки. При этом увеличилась долгосрочная текущая задолженность. Основываясь на том, что компания проводит активную политику по увеличению инвестиций и капитальных вложений, то данный показатель задержится на уровне 45% и на прогнозируемый период (таб. 7).

Таблица 5 Изменение долгосрочной задолженности и выручки ОАО “Дальсвязь” (млн. руб.)

| Параметры оценки

| 2007 г.

| 2008 г.

| 2009 г.

| 2010 г.

|

| Долгосрочная задолженность

| 1 902,362

| 2 191,987

| 4 319,855

| 6 064,586

|

| Доля долгосрочной задолженности в выручке, %

| 21,3

| 20,85

| 41,98

| 45,33

|

Денежный поток компании определяется следующим образом [4, с. 52]:

Денежный поток = Чистая прибыль + Амортизация +Изменение суммарной задолженности – Капитальные вложения – Изменение оборотных активов.

Результат в таблице 7.

Таблица 7 Прогнозный баланс и денежные потоки ОАО «Дальсвязь» на 2011-2013 гг. (млн. руб.)

| Параметры оценки

| 2011г

| 2012г

| 2013г

|

| Выручка

| 14333,47

| 15682,27

| 17691,07

|

| Оборотные средства

| 3185,22

| 3524,95

| 3931,35

|

| Капитальные вложения

| 3010,02

| 3331,08

| 3715,13

|

| Амортизация

| 1801,04

| 2282,65

| 2815,62

|

| Стоимость основных средств

| 11256,514

| 14266,534

| 17597,614

|

| Чистая прибыль

| 1433,35

| 1586,23

| 1769,11

|

| Краткосрочная задолженность

| 3539,13

| 3916,61

| 4368,17

|

| Долгосрочная задолженность

| 6450,06

| 7138,02

| 7960,98

|

| Суммарная задолженность

| 9989,19

| 11054,63

| 12329,15

|

| Денежный поток

| 1269,572

| 1263,51

| 1737,72

|

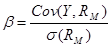

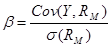

Для определения стоимости компании необходимо провести дисконтирование денежного потока, а дл этого рассчитать коэффициент дисконтирования. При определении ставки дисконтирования используем формулу расчета ставки дисконтирования по модели САРМ:

Где Ri – ожидаемая доходность i-го актива;

Rf –доходность безрискового актива;

Rm –доходность рыночного портфеля;

– мера систематического риска для i-го актива (показывает чувствительность доходности рыночного портфеля).

– мера систематического риска для i-го актива (показывает чувствительность доходности рыночного портфеля).

В качестве доходности безрискового актива учтем доходность российских 30-летних еврооблигаций (Евро-30), так как они отражают степень доверия иностранных инвесторов к России. В настоящее время доходность российских еврооблигаций варьируется в интервале 6,5-7,36%. Кардинальных изменений тенденции не прогнозируется, поэтому используем константное значение доходности российских еврооблигаций на уровне 6,8%.

В качестве доходности рыночного портфеля будем использовать индекс РТС.

За период 2005-2010 гг. средняя доходность рынка по индексу РТС составила 45 % годовых [16]. При расчете ожидаемой доходности учтем десятилетний период и будем использовать значение 25%.

Коэффициент b показывает чувствительность изменения доходности акций ОАО «Дальсвязь» к изменению доходности индекса РТС за период 1997-2010 гг. Этот коэффициент рассчитывается по формуле:

RM – доходность индекса (используем РТС);

У – доходность эмитента.

В качестве принятого для расчета b используем среднее значение за период 2007-2009 гг. Согласно формуле b для ОАО «Дальсвязь» принимает значение +0,432.

С учетом вышесказанного расчет ставки дисконтирования для ОАО «Дальсвязь» будет выглядеть следующим образом:

Ri = 6,8% + 0,432(25%-6,8%)=14,66%

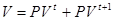

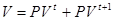

Рассчитаем будущую стоимость компании следующим образом [4, с 66]:

Где PVt– суммарная текущая стоимость денежных потоков, генерируемых компанией за прогнозный период (t=3);

PVt+1–текущая стоимость реверсии;

Где СF – денежный поток;

i – ставка дисконтирования (рассчитанная Ri).

g – коэффициент роста. Для ОАО «Дальсвязь» возьмем коэффициент роста на уровне ВВП. ВВП в прогнозном периоде составит 6%.

Таким образом, стоимость компании составит:

Так как уставный капитал компании разделен на две категории акций: обыкновенные и привилегированные, то стоимость акций будет выделять из стоимости компании частями в соответствии с их долей капитализации от общей капитализации компании. Капитализация обыкновенных акций составляет 76,44% от стоимости всей компании [15]. Таким образом:

Стоимость обыкновенных акций = 0,7644*23514,98 = 17974,85 (млн. руб.)

Метод сравнения с аналогами

На следующем этапе определим какова стоимость компании ОАО «Дальсвязь» при использовании метода сравнения с аналогами. Суть метода состоит в сравнении отдельных показателей, рассчитанных для конкретной компании и для группы аналогов. Используем соотношение Р/S. Аналогами будут выступать российские МРК, о которых говорилось в Анализе отрасли. Значения показателя P/S возьмем из СМИ [15] (таб. 8).

Таблица 8

| Компания

| P/S

|

| Волгателеком

| 1,6851

|

| Уралсвязьинформ

| 1,574

|

| ЮТК

| 0,9747

|

| Сибирьтелеком

| 0,900

|

| Дальсвязь

| 1,4726

|

| Центртелеком

| 1,000

|

| Среднее значение

| 1,27

|

Далее рассчитаем стоимость компании:

Стоимость компании = Выручка компании за 2010г.* Среднее значение P/S = 13 378,043 * 1,27 = 16 990,11 (млн. руб.)

Стоимость обыкновенных акций = 16 990,11*0,7644 = 12 987,24 (млн. руб.)

Итоговое значение стоимости компании определим как сумму результатов, полученных двумя вышеизложенными методами с весовыми коэффициентами 0,7 – метод ДДП, 0,3 – метод сравнения с аналогами.

Итоговое значение стоимости компании= 0,7*23 514,98 + 0,3*16 990,11 = 21 557,52 (млн. руб.)

Стоимость обыкновенных акций = 0,7*17974,85 + 0,3*12 987,24 = 16 478,567 (млн. руб.)

Справедливая стоимость обыкновенных акций = 16 478 567 000: 95 581 421 = 172,4 (руб./акция).

Таким образом, обыкновенные акции ОАО «Дальсвязь» являются недооцененными, в настоящее время их стоит покупать.

Однако стоит учесть, что данный прогноз носит скорее теоретический характер, так как деятельность компании рассматривается в отрыве от реальной общеэкономической ситуации в России. С учетом этой ситуации можно предположить что возможен обвал российского фондового рынка при наступлении кризиса.

3. Проблемы фундаментального анализа (критическая оценка автора)

После рассмотрения теоретических основ фундаментального анализа и применения полученных знаний на практике можно оценить преимущества и недостатки данного вида оценки финансовых инструментов.

К преимуществам можно отнести возможность выявления общей долгосрочной тенденции, и, следовательно, возможность применения долгосрочной стратегии инвестирования. Правильное осуществление фундаментального анализа с получением адекватных результатов может обеспечить достаточно высокую прибыльность, но именно в этом и начинаются проблемные аспекты фундаментального анализа.

Сама схема проведения фундаментального анализа требует наличия высокой квалификации у оценщика, «фундаменталка» – это не метод новичка, это привилегия «акул» трейдинга. И даже оценщики со стажем имеют возможность для ошибки, скорее можно даже сказать, что правильность оценки нельзя проверить. Фондовый рынок, как и любая другая сфера деятельности людей является проявлением их сосуществования и соответственно базируется на людской психологии, отсюда идет и практика «торговли слухами», и ожидания людей, и риск ключевой фигуры. Таким образом, можно предположить, что признание того или иного метода, прогноза, схемы основывается на мнении группы ведущих экспертов, так сказать на их мнение оглядываются прежде чем что либо принять за истину. Если рассматривать любое явление с такой точки зрения, то возможно, что критерий истинности заложен в способности группы людей одинаково ошибаться. Соответственно, не существует критерия правильности, истинности и адекватности фундаментального анализа, как любого метода анализа в общем. Данная ситуация так же осложняется огромным объемом информации, который необходимо охватить для более или менее адекватной оценки ситуации, и той глубиной и разнообразностью знаний, которой должен обладать эксперт. Вследствие вышесказанного стоит учесть что проведенный во второй главе анализ справедливой стоимости акций ОАО «Дальсвязь» является ничем иным как схематичной иллюстрацией немногочисленных теоретических знаний и соответственно не является полноценным аналитическим обзором.

Кроме большого объема информации и высоких требований к квалификации эксперта при использовании фундаментального анализа появляются и другие трудности. Во-первых, это закрытость информации. Если годовые отчеты и планы развития некоторых компаний можно еще найти на определенных сайтах в Интернете, то вот их же учетную и дивидендную политики рассмотреть в полной мере не удастся. И так же возникает вопрос оценки правдоподобности официальных данных отчетности, насколько они соответствуют действительности можно определить с великим трудом. Так же не является открытой действительная инвестиционная политика компаний, что соответственно обусловлено рыночным механизмом, когда информация – это стратегический ресурс.

Кроме проблем анализа финансового состояния отдельной организации возникают проблемы при анализе макроэкономической обстановки, так как существует официальная версия и реальное положение в стране, соответственно необходимо оценивать обе «точки зрения» и особенно реакцию рынка на их пересечение.

Так же необходимо проводить анализ рынка, на котором действует интересующее нас предприятие, и соответственно требуется наличие специфических отраслевых знаний.

Таким образом, фундаментальный анализ – это трудоемкий процесс, требующий немалых знаний и навыков, но при этом, это практически единственный способ определить долгосрочную тенденцию развития отдельной компании, тренд какого либо финансового инструмента. И для действенности результатов данного анализа должно выполняться два условия [1, с. 161]:

¾ аналитик должен получить результаты анализа раньше других инвесторов;

¾ остальные вкладчики должны прийти к аналогичным выводам.

Расчетная часть

Задача 5

Коммерческий банк предлагает сберегательные сертификаты номиналом 500 000,00 со сроком погашения через 5 лет и ставкой доходности 50% годовых. Банк обязуется выплатить через 5 лет сумму в 2,5 млн. руб.

Проведите анализ эффективности данной операции для вкладчика.

Дано:

n=5

P=500000,00 руб.

FV=2 500 000,00 руб.

Найдем доходность облигации к погашению:

YTM =  - 1 =

- 1 =  - 1 = 0,3796 = 37,96 %

- 1 = 0,3796 = 37,96 %

Заданная ставка доходности составляет 50 %, рассчитанная доходность облигации к погашению – 37,96 %.

Таким образом, можно сделать вывод, что данная операция не эффективна для вкладчика, так как доходность облигации к погашению меньше заданной ставки доходности.

Задача 9

Стоимость акции «Ш» на конец текущего года составила 22,00. Ожидается, что в течении следующих 5 лет будут осуществлены следующие дивидендные выплаты.

| год

| 1

| 2

| 3

| 4

| 5

|

| Сумма D

| 1.00

| 1.20

| 1.10

| 1.30

| 1.25

|

| g

|

| 0,2

| -0,08

| 0,18

| -0,04

|

| Kd

| 0,909

| 0,826

| 0,751

| 0,683

| 0,621

|

Определите цену, по которой акция может быть продана в конце 5-го года, если норма доходности равна: а)10%;

б)15%.

g = (d t – d t-1)/d t-1

g2 = (1,20-1,00)/1,00 = 0,2 %

g3 = (1,10-1,20)/1,20 = - 0,08 %

g4 = (1,30-1,10)/1,10 = 0,18 %

g5 = (1,25-1,30)/1,30 = - 0,04 %

Kd = 1/(1+I)t

I t = 1+g t

I 2 = 1+ 0,2 = 1,2

I 3 = 1+ (-0,08) = 0,92

I 4 = 1+ 0,18 = 1,18

I 5 = 1+ (-0,04) = 0,96

g = (I1* I1*....* I n)1/t

g = (1,2+0,92+1,18+0,96)1/4 = 0,057

а) При I=10%=0,1

Kd1 = 1/(1+0,1)1 = 0,909

Kd2 = 1/(1+0,1)2 = 0,826

Kd3 = 1/(1+0,1)3 = 0,751

Kd4 = 1/(1+0,1)4= 0,683

Kd5 = 1/(1+0,1)5 = 0,621

P5 = dt (1+g)/ I-g = 1,25(1+0,057)/0,1-0,057 = 31 руб. (за эту цену мы продадим акцию в конце 5-го года).

V = V- + V+ = ∑d/ (1+I)t + d(1+g)/(I-g)(1+I)t

PVd = d/ (1+I)t = d*Kd

Pvd1 = 1*0,909 = 0,909

Pvd2 = 1,2*0,826 = 0,991

Pvd3 = 1,1*0,751 = 0,826

Pvd4 = 1,3*0,683 = 0,888

Pvd5 = 1,25*0,621 = 0,776

V- =∑ PVd = 4,39 (стоимость акции на этапе переменного роста).

V+ = d(1+g)/(I-g)(1+I)t = P5 * Kd5 = 31*0,621=19,25

V = 4,39 + 19,25 = 23,64

Так как в условии задачи Va = 22,00; следовательно, акция недооценена рынком и ее нужно покупать.

| год

| 1

| 2

| 3

| 4

| 5

|

| Сумма D

| 1.00

| 1.20

| 1.10

| 1.30

| 1.25

|

| g

|

| 0,2

| -0,08

| 0,18

| -0,04

|

| Kd

| 0,869

| 0,756

| 0,658

| 0,572

| 0,497

|

б) При I=15%=0,15

Kd1 = 1/(1+0,15)1 = 0,869

Kd2 = 1/(1+0,15)2 = 0,756

Kd3 = 1/(1+0,15)3 = 0,658

Kd4 = 1/(1+0,1)4 = 0,572

Kd5 = 1/(1+0,1)5 = 0,497

P5 = dt (1+g)/ I-g = 1,25(1+0,057)/(0,15-0,057) = 14 руб. (за эту цену мы продадим акцию в конце 5-го года).

V = V- + V+ = ∑d/ (1+I)t + d(1+g)/(I-g)(1+I)t

PVd = d/ (1+I)t = d*Kd

Pvd1 = 1*0,869 = 0,869

Pvd2 = 1,2*0,756 = 0,907

Pvd3 = 1,1*0,658 = 0,724

Pvd4 = 1,3*0,572 = 0,744

Pvd5 = 1,25*0,497 = 0,621

V- =∑ PVd = 3,86 (стоимость акции на этапе переменного роста).

V+ = d(1+g)/(I-g)(1+I)t = P5 * Kd5 = 14*0,497=6,96

V = 3,86 + 6,96 = 10,82

Так как в условии задачи Va = 22,00; следовательно, акция переоценена рынком и ее нужно продавать.

Задача 13

Имеются следующие данные о риске и доходности акций А, В и С.

| Акция

| Доходность

| Риск (σi )

| Ковариация

|

| А

| 0,05

| 0,1

| σ12 = -0,1

|

| В

| 0,07

| 0,4

| σ13 = 0,0

|

| С

| 0,3

| 0,7

| σ23 = 0,3

|

Сформируйте оптимальный портфель при условии, что максимально допустимый риск для инвестора не должен превышать 14%.

Риск портфеля σ =

Доходность портфеля: R = ∑ W i R i = W a * 0,05 + W b *0,07 + W c *0,3

Целевая функция – доходность портфеля → max

Вводим следующие ограничения:

· W a + W b + W c = 1

· 0 < W < 1

· σ ≤ 0,14

Расчет задачи осуществим в среде MS EXEL. Для решения используем надстройку редактора MS EXEL “Пакет анализа”, функцию «поиск решения».

В результате произведенных вычислений имеем:

Rп=0,098 = 9,8 %

Wa=0,694 = 69,4 %

Wb=0,125 = 12,5 %

Wc=0,181 = 18,1 %

Таким образом, оптимальный портфель в нашем случае должен состоять на 69,4 % из акций А, на 12,5 % из акций В и на 18,1 % из акций С.

Задача 20

Вы являетесь менеджером пенсионного фонда, которую должен будет выплатить своим клиентам 1 000 000,00 через 10 лет. В настоящие время на рынке имеются только два вида финансовых инструментов: бескупонная облигация со сроком погашения через 5 лет и 100- летняя облигация со ставкой купона 5% годовых. Рыночная ставка равна 5 %.

В каких пропорциях вы распределите имеющиеся средства между данными инструментами, чтобы хеджировать обязательство фонда?

Подсказка: (дюрация портфеля равна средней взвешенной из дюрации входящих в него активов).

r = 5 %

k = 5 %

n = 5 лет

F = 1 000 000 рублей

Пусть х1 – количество составляющих бескупонных облигаций, а x2 - 100-летних облигаций с купоном.

Рассчитаем дюрацию каждой облигации:

5-летняя бескупонная облигация: Dx1 = n = 5 (так как k=0, то есть средняя продолжительность платежей для облигации с нулевым купоном равна сроку ее погашения).

100-летняя облигация с купоном:

Dx2 =  или Dx2 =

или Dx2 =

Если срок погашения купонной облигации достаточно большой, например свыше 30 лет, для целей текущего анализа ее удобно рассматривать как бессрочную (методичекие указания по выполнению курсовой работы, с. 13).

Средняя продолжительность платежей по бессрочным облигациям равна предельной величине дюрации (LVD), независимо от величины ставки купона.

LVD =

Таким образом Dx2 =  = 21

= 21

Дюрация долга: Dд = 10

Дюрация портфеля равна сумме средневзвешенной дюрации отдельных ценных бумаг, входящих в портфель.

Получаем систему уравнений:

x 1 + x2 = 1

5x 1 + 21x2 = 10

x 1 = 1 - x2

16x2 = 5

x2 = 0,3125

x 1 = 0,6875

Таким образом, чтобы хеджировать обязательства фонда, доли 5-летних бескупонных облигаций и 100-летних облигаций с купоном должны составлять 68,75 % и 31,25 % соответственно.

Задача 24

Брокер Н (см. условие предыдущей задачи) заметил, что спрос вырос, и повысил цену на свой портфель с 60 до 75,0

а) Приостановит ли свои действия инвестор после повышения цены?

б) Что он должен предпринять, чтобы по–прежнему извлекать арбитражную прибыль?

в) До какого уровня брокер Н должен был бы повысить свою цену, чтобы на ры<

– мера систематического риска для i-го актива (показывает чувствительность доходности рыночного портфеля).

– мера систематического риска для i-го актива (показывает чувствительность доходности рыночного портфеля).

- 1 =

- 1 =  - 1 = 0,3796 = 37,96 %

- 1 = 0,3796 = 37,96 %

или Dx2 =

или Dx2 =

= 21

= 21