Тема 1 ФИНАНСОВОЕ ПЛАНИРОВАНИЕ В ОРГАНИЗАЦИИ

Основные положения

Устойчивая работа предприятий (корпораций) в рыночных условиях невозможна без использования современных методов управления финансами. Одним из ключевых направлений повышения эффективности финансового менеджмента является совершенствование внутрифирменного финансового планирования и контроля. Анализ многолетней отечественной и зарубежной практики в этой области показывает, что проблема дальнейшего улучшения финансового планирования на микроуровне продолжает оставаться актуальной.

С помощью планирования можно существенно снизить непредсказуемость рыночной среды и ее негативные последствия для предприятия.

Понятие «планирование деятельности организации» имеет два аспекта:

• общеэкономический, – с точки зрения теории фирмы;

• конкретно-управленческий, – как одна из функций менеджмента, т. е. умение предвидеть будущее компании и использовать это предвидение для ее развития.

Оба аспекта планирования тесно связаны и взаимообусловлены. С помощью планирования устраняются излишние трансакционные издержки внутри организации по торговым сделкам (контрактам), например: на поиск покупателей и поставщиков, проведение переговоров о предмете сделки, оплату услуг консультантов и др.

Планирование помогает управленческому персоналу ответить на следующие вопросы:

1. На каком уровне развития находится предприятие (его экономический потенциал) и каковы результаты его финансовохозяйственной деятельности?

2. При помощи каких ресурсов, включая и финансовые, могут быть достигнуты цели предприятия?

На основе системы долгосрочных и оперативных планов осуществляется организация запланированных работ, мотивация персонала, контроль результатов их оценка с помощью плановых показателей. Корпорация не в состоянии полностью устранить предпринимательский риск, но может снизить его негативные следствия с помощью умелого прогнозирования.

Как показывает практика, использование планирования создает для организации следующие преимущества:

1) дает возможность подготовиться к использованию будущих благоприятных условий в изменяющейся рыночной конъюнктуре;

2) проясняет многие возникающие проблемы;

3) стимулирует менеджеров к реализации своих решений в дальнейшей работе;

4) улучшает координацию действий между структурными подразделениями организации;

5) увеличивает возможности обеспечения руководства полезной для него информацией;

6) способствует более эффективному распределению ресурсов и усилению контроля в организации.

Разработка предприятиями финансовых планов (бюджетов) занимает важное место в системе мер по стабилизации их денежного хозяйства. Определим основные понятия, связанные с финансовым планированием.

Сущность финансового планирования и прогнозирования

Финансовое планирование — деятельность экономически активного субъекта (предприятия, государственной структуры, банка, НКО), связанная с распределением денежных средств в соответствии с его актуальными потребностями. Финансовое планирование предполагает выстраивание алгоритма расходования текущих финансовых средств, а также тех, которые переходят в распоряжение экономически активного субъекта в соответствии с аналитическими расчетами (либо исходя из текущих контрактов, ассигнований, инвестиций и иных надежных источников).

Финансовое планирование имеет следующие основные признаки:

- определение конкретного периода, в рамках которого предполагается осуществление необходимых операций с капиталом;

- определение целевых статей расходов и доходов, а также графика их осуществления;

- определение расчетных показателей, отражающих размер доходов и расходов (валют, единиц измерения объема, количества).

В свою очередь, финансовое прогнозирование — деятельность экономически активного субъекта, которая также связана с распределением денежных средств в корреляции с его потребностями, однако соответствующий алгоритм расходования капитала при прогнозировании выстраивается исходя из предполагаемого дохода, не подкрепленного надежными источниками. Таковым может быть, к примеру, рост выручки вследствие ожидаемых валютных колебаний либо роста биржевых цен на тот или иной товар, экспортируемый организацией.

Основные признаки финансового прогнозирования будут существенно отличаться от отмеченных нами выше и характеризующих планирование в силу того, что неопределенность в источниках доходов не позволяет определить целевые статьи расходов. Выстроить график доходов и расходов также в этом случае проблематично. Однако, как и в случае с финансовым планированием, прогнозирование обычно применяется в отношении конкретного периода осуществления предполагаемых операций с капиталом, а также допускает задействование расчетных показателей.

Прогнозирование базируется на наиболее вероятных событиях и результатах. В процессе планирования специалисты должны предусмотреть не только оптимистический, но и пессимистический варианты развития событий. Кроме того, финансовое планирование не призвано минимизировать риски. Напротив, это процесс принятия решений о том, какие риски следует принять, а какие – отвергнуть.

В процессе финансового планирования западные финансисты часто используют метод сценариев. Сценарием называют описание возможного будущего организации и вариантов развития событий, которые могут к нему привести. Сценарии учитывают как пессимистические, так и оптимистические исходы событий, становясь базой для построения планов.

Сценарии органично дополняют планирование: для каждого из них должны быть составлены альтернативные планы. При попадании в ситуацию, описанную сценарием, можно воспользоваться тем или иным планом и действовать по нему, не тратя времени на долгие раздумья. Итогом выполнения сценария должно стать улучшение качества решений, принимаемых руководителем бизнеса, и упрощение поиска путей выхода из кризисов.

Планирование на основе сценариев оперирует следующими видами решений:

- расширением сбыта;

- выбором между закупками готовой продукции или полуфабрикатов у поставщиков либо самостоятельным их изготовлением;

- изменением товарной номенклатуры;

- управлением торговыми марками;

- кооперацией;

- формированием альянсов.

То есть, сценарный анализ даёт возможность выявить самый реалистичный сценарий, рассмотрев все сюжеты, и снизить, таким образом, будущие риски и страх неизвестности, подготовив планы действий для любых ситуаций.

Бюджетирование как инструмент финансового планирования

В ряде случаев наряду с термином «финансовое планирование» в экономической теории, а также в практике менеджмента используется понятие финансового бюджетирования. Это вполне объяснимо. Дело в том, что бюджетирование, в соответствии с одной из трактовок данного термина, правомерно рассматривать как один из компонентов финансового планирования. Главный его критерий — определение и утверждение экономически активным субъектом различных статей доходов и расходов предприятия, определение последовательности, структуры либо графика их исполнения. Соответствующий график может формироваться в виде бюджета или, например, сметы.

Под бюджетированием может также пониматься технология или инструмент финансового планирования, с помощью которых осуществляется анализ расчетных и фактических финансовых показателей. Данная технология предполагает проведение работы сразу в нескольких направлениях. А именно:

- в области разработки пунктов финансового плана;

- в области их исполнения;

- в области контроля над исполнением пунктов финансового плана.

Данная трактовка понятия бюджетирования применяется экономистами при разработке сценариев сбора, анализа и интерпретации финансовой информации, позволяющей отразить динамику движения капитала на предприятии, расходования и пополнения ресурсов, статистику наиболее расходных и доходных статей. Данная информация может запрашиваться собственниками, инвесторами, банками.

Основные показатели, планируемые для достижения, отражаются в финансовом плане – корпоративном документе, отражающем предполагаемые приход и расход финансов.

Финпланы различают по сроку составления:

- краткосрочные (прогноз до одного года; краткосрочный план также называют «бюджетом». Бюджет отражает месячное или квартальное движение средств в экономическом и инвестиционном поле.);

- среднесрочные (прогноз от одного до трех лет);

- долгосрочные (свыше 3-х лет).

Еще двумя важными понятийными единицами теории бюджетирования являются термины «вертикальное бюджетирование» и «горизонтальное».

Горизонтальное подразумевает, что бюджет составляется подразделениями компании без вмешательства высшего руководства. Топ-менеджмент подключается только тогда, когда отделы не могут достичь договоренности.

Вертикальное планирование бюджета состоит в том, что каждое подразделение утверждает финплан с руководителем. Менеджер может корректировать распределение расходов по статьям, исключать статьи вовсе или формировать новые.

Бюджетное планирование финансовой деятельности главной целью преследует максимальное извлечение чистой прибыли на определенном временном отрезке. Под чистой прибылью в менеджменте и экономике понимают прибыль после освобождения от всех издержек по итогам периода.

Как соотносятся финансовое планирование и бюджетирование на предприятии?

Попробуем резюмировать, как соотносятся между собой финансовое планирование и бюджетирование.

Главное, что следует отметить, — термин «бюджетирование» имеет 2 основные трактовки:

- более узкую — когда под таковым понимается компонент финансового планирования, представляющий собой деятельность экономически активного субъекта по составлению бюджетов и смет, отражающих доходы и расходы;

- более широкую — когда под бюджетированием понимается комплексная технология или инструмент финансового планирования, предполагающие работу с информацией, отражающей различные хозяйственные процессы.

В зависимости от текущих задач финансового менеджмента может применяться либо первый, либо второй подход к пониманию сущности бюджетирования.

Является ли бюджетирование неотъемлемым компонентом финансового планирования?

Финансовое планирование обязательно включает бюджетирование, поскольку определение целевых статей доходов и расходов в процессе соответствующего направления деятельности менеджмента является одним из главных признаков финансового планирования.

Более того, в большинстве случаев допустимо рассматривать в едином контексте финансово-бюджетное планирование и прогнозирование.

Вместе с тем для того, чтобы алгоритм управления капиталом был полноценным, финансовое планирование требует дополнения иными компонентами. Их удобнее всего рассмотреть в корреляции с основными принципами финансового планирования.

Финансовое планирование – это процесс, состоящий:

1) из анализа инвестиционных возможностей и возможностей текущего финансирования, которыми располагает корпорация;

2) из прогнозирования последствий текущих решений, чтобы избежать неожиданностей в будущем;

3) из обоснования выбранного варианта из ряда возможных решений для включения его в окончательный план;

4) из оценки результатов, достигнутых корпорацией, в соответствии с параметрами, установленными в финансовом плане.

Значение финансового планирования заключается в следующем:

1) намеченные стратегические цели организации преломляются в форме финансово-экономических показателей: объем продаж, себестоимость проданных товаров, прибыль, инвестиции, денежные потоки и др.;

2) устанавливаются стандарты для поступления финансовой информации в форме финансовых планов и отчетов об их исполнении;

3) определяются приемлемые границы финансовых ресурсов, необходимых для реализации долгосрочных и оперативных планов корпорации;

4) оперативные финансовые планы (на месяц, квартал) предоставляют полезную информацию для разработки и корректировки корпоративной финансовой стратегии на рынке товаров, денег и капитала.

В современных условиях роль финансового планирования принципиально изменилась. В отличие от положения, существовавшего в период централизованно управляемой экономики, предприятия теперь сами заинтересованы в том, чтобы реально представлять свое финансовое положение как сегодня, так и в ближайшем будущем. Во-первых, для того, чтобы преуспеть и своей хозяйственной деятельности. Во-вторых, чтобы своевременно выполнять обязательства перед бюджетом, внебюджетными фондами, банками и другими кредиторами и тем самым защитить себя от штрафных санкций. В-третьих, чтобы координировать и контролировать деятельность структурных подразделений (филиалов), дочерних зависимых обществ.

Для этого целесообразно заранее рассчитывать доходы и расходы, прибыль, учитывать последствия инфляции, изменения рыночной конъюнктуры, возможные нарушения договорных обязательств партнерами.

Ключевой целью финансового планирования является определение возможных объемов финансовых ресурсов, капитала и резервов на основе прогнозирования величины денежных потоков за счет собственных, заемных и привлеченных с фондового рынка источников.

Эта глобальная цель может быть разделена на локальные цели:

1) обеспечение производственного, научно-технического и социального развития организации, прежде всего, за счет собственных средств;

2) увеличение прибыли преимущественно за счет роста объема продаж и снижения издержек производства и обращения;

3) обеспечение финансовой устойчивости и ликвидности баланса организации особенно в период реализации крупномасштабных инвестиционных проектов.

Финансовый план взаимосвязан с другими разделами бизнес-плана, т. е. с планами по производству продукции, закупкам материальных ресурсов, маркетингу, инвестициям, научным исследованиям и разработкам и др.

Назначение финансового плана, с одной стороны, – прогноз среднесрочной финансовой перспективы, с другой стороны, – определение текущих доходов и расходов. Среднесрочный финансовый план составляется, как правило, на год с распределением показателей по кварталам. Оперативный – на квартал с разбивкой по месяцам или на месяц – с разбивкой по декадам или пятидневкам. В рамках годового и квартального финансовых планов не проявляется влияние происходивших внутри месяца отклонений от плановых показателей, которые отражаются на финансовом состоянии компании и, прежде всего, на ее ликвидности. Такие отклонения чаще случаются в течение первых 15–20 дней месяца из-за сбоев в платежах за отгруженную продукцию и в оплате закупок материальных ресурсов. В такой ситуации рекомендуется разрабатывать ежемесячные финансовые планы с разбивкой валовых доходов и расходов по декадам, а также отчеты об их исполнении, что позволяет осуществлять детальный анализ финансовой деятельности компании за более короткие временные сроки.

Важнейшие объекты финансового планирования:

1) выручка от продажи товаров (продукции, работ и услуг);

2) прибыль и ее распределение;

3) фонды специального назначения и их использование (если они формируются в организации);

4) объем платежей в бюджетную систему в форме налогов и сборов;

5) взносы во внебюджетные фонды в форме единого социального налога;

6) объем заемных средств, привлекаемых с кредитного рынка;

7) плановая потребность в оборотных средствах;

8) объем капитальных вложений и источники их финансирования и др.

В условиях конкуренции и прогнозируемого рынка сбыта товаров важное значение имеют перспективные финансовые планы, выходящие за рамки одного года (на 2–3 года вперед). Например, разработка бизнес-плана инвестиционного проекта с длительным сроком реализации.

На начальном этапе планирования руководство организации может потребовать от каждого подразделения представить три альтернативных бизнес-плана на ближайшие пять лет:

1) план агрессивного роста подразделения, включающий крупные капиталовложения на развитие новых видов продукции и освоение передовых технологии, увеличение доли уже освоенных рынков или проникновение на новые рынки;

2) план нормального роста, при котором подразделение корпорации развивается параллельно росту рынка сбыта его продукции, а не за счет наступления на конкурентов;

3) план снижения расходов и специализации, в котором ставится задача минимизации капиталовложений, что может вызвать даже падение объема производства и продаж у данного подразделения.

Возможен и четвертый вариант плана – реорганизация, продажа или ликвидация подразделения.

Каждый вариант может быть связан с определенным потоком денежных средств. Следовательно, эти варианты можно рассматривать как четыре взаимоисключающих проекта инвестиций.

Специалисты в области финансового планирования обычно воздерживаются от составления плана капиталовложений для отдельных, не приоритетных для компании проектов. Они рассматривают инвестиционные проекты как единое целое. Конечно, крупномасштабные проекты, связанные с освоением новых месторождений минерального сырья, обеспечением экологической безопасности, расширением производственного потенциала, требуют составлении отдельных бизнес-планов. Они финансируются, как правило, в рамках долгосрочного финансового плана организации.

В любом случае основу финансовой стратегии компании составляет самофинансирование. Оно складывается, прежде всего, из собственных источников (чистой прибыли и амортизационных отчислений – более 50 % от объема денежных ресурсов), привлеченных, а иногда и государственных средств.

Привлеченные средства (например, кредиты банков), являясь платными, снижают рамки самофинансирования организации. Необходимость повышения доли собственных источников в общем объеме финансовых ресурсов должна побуждать компанию осуществлять более гибкую техническую, кадровую, маркетинговую, инвестиционную и финансовую политику.

Для составления финансовых планов используются следующие информационные источники:

1) договоры (контракты), заключаемые с потребителями продукции и поставщиками материальных ресурсов;

2) результаты анализа бухгалтерской отчетности (форм № 1-5) и выполнения финансовых планов за предшествующий период (месяц, квартал, год);

3) прогнозные расчеты по реализации продукции потребителям или планы сбыта ее, исходя из заказов, прогнозов спроса, уровня продажных цен и других условий рыночной конъюнктуры, включая поставку продукции за наличные деньги, и в порядке бартерного обмена. На основе показателей сбыта рассчитываются объем производства, затраты на выпуск продукции, прибыль, рентабельность и другие параметры.

4) экономические нормативы, утверждаемые законодательными актами (налоговые ставки, тарифы взносов в государственные внебюджетные фонды, нормы амортизационных отчислений, учетная ставка банковского процента, минимальная месячная оплата труда и др.);

5) принятая руководством компании учетная политика.

Разработанные на основе этих данных финансовые планы служат руководством (ориентиром) для финансирования текущих финансово-эксплуатационных потребностей, инвестиционных программ и проектов.

Основные принципы финансового планирования в организации

Рассмотрим их специфику, а также особенности соответствующих им компонентов финансового планирования подробнее.

1.Принцип обоснованности предполагает утверждение тех статей расходов, что отражают объективные потребности бизнеса, а также тех статей доходов, которые подтверждаются юридическими гарантиями либо данными объективного расчета. Те издержки, что не нужны бизнесу или необязательны в рамках периода, соответствующего финансовому плану, должны исключаться либо получать статус второстепенных. В свою очередь, доходы, извлечение которых не гарантировано, также не должны рассматриваться как обязательный элемент финансового плана.

2.Принцип системности в финансовом планировании предполагает определение статей расходов, которые формируют общность издержек, так или иначе связанных между собой и призванных становиться логическим элементом инвестиционной политики фирмы. В эффективной организации крайне редко бывает так, что какая-либо статья расходов не связана с другими, хотя бы с точки зрения направленности на решение общих задач бизнеса.

3.Принцип сбалансированности. Финансовые планы должны выстраиваться сбалансировано с точки зрения нахождения оптимального соотношения реальных потребностей фирмы и тех ресурсов, которыми она располагает. Еще один аспект сбалансированности — проработанность сценариев появления различных дисбалансов в бизнес-модели фирмы, продиктованных, к примеру, внешними факторами.

4.Принцип прозрачности. Финансовое планирование должно быть прозрачным для всех участвующих в его формировании субъектов и иных заинтересованных лиц. Прозрачность может выражаться в аспекте наличия полного доступа к цифрам, указываемым в статьях доходов и расходов, к методам их определения, интерпретациям данных методов — чтобы все, кто участвует в финансовом управлении компанией, понимали, чем обусловлена структура того или иного финансового плана.

Кроме того, теория менеджмента выделяет прикладные принципы, которых должны придерживаться руководители при планировании бюджета предприятия:

- Принцип участия: каждый сотрудник вне зависимости от должности является участником процесса финансового бюджетного планирования;

- Принцип непрерывности: планирование ведется в течение всего цикла реализации бюджетной стратегии, даже если плановые показатели достигнуты раньше срока;

- Принцип точности предполагает максимальную детализацию финплана;

- Принцип научности: при разработке стратегии должна использоваться теоретическая база и эмпирические данные;

- Принцип единоначалия: окончательные решения по спорным вопросам бюджетирования принимает топ-менеджмент;

- Принцип конъюнктуры: внедряемые программы финансового планирования должны соответствовать текущей рыночной ситуации.

Методология финансового планирования

Процесс планирования бюджета должен быть ориентирован на использование обширной методологической базы экономики предприятия и теории менеджмента.

Выше мы определили 4 основные группы методов, которые следует рассматривать как неотъемлемые элементы финансового планирования.

Первой группе методов — тех, что направлены на выявление обоснованности статей доходов и расходов фирмы, — могут соответствовать:

- расчетная аналитика;

- нормирование (как правило, не используется при прогнозировании);

- статистика.

С помощью расчетно-аналитических и статистических инструментов экономически активный субъект определяет ключевые и второстепенные статьи доходов и расходов, а посредством нормирования — фиксирует предельные значения издержек по каждой из статей.

Ко второй группе методов — тех, что предназначены для обеспечения следования принципу системности, — можно отнести:

- экономический анализ;

- экстраполяцию;

- финансовую математику.

Задействуя экономический анализ и финансовую математику, экономический субъект исследует на предмет сбалансированности текущие финансовые планы. Используя экстраполяцию, финансист может улучшить критерии оценки системности планов за счет использования данных, отражающих эффективность планирования в предыдущие периоды.

Третья группа методов финансового планирования — тех, что направлены на выстраивание сбалансированных финансовых планов, — может включать:

- балансовый расчет;

- моделирование (один из базовых при прогнозировании);

- многовариантность расчетов.

Используя метод балансового расчета, экономический субъект определяет идеальные сценарии соотношения доходов и расходов в рамках тех или иных отчетных периодов — на теоретическом уровне. Моделирование и многовариантность расчетов призваны приблизить данную теорию к практике.

К четвертой группе методов финансового планирования — тех, что направлены на обеспечение прозрачности выстраивания планов, — можно отнести:

- правовую экспертизу документооборота;

- экспертную оценку инфраструктуры документооборота;

- внутрикорпоративные коммуникации.

Посредством правовой экспертизы источников, используемых при финансовом планировании, экономический субъект определяет уровни доступа к ним со стороны тех или иных сотрудников фирмы. Задействуя экспертную оценку инфраструктуры документооборота, финансист определяет, насколько оперативно и эффективно с точки зрения трудозатрат и расходования иных значимых ресурсов такой доступ может быть реализован. Внутрикорпоративные коммуникации — общение с подчиненными, анкетирование, планерки — позволят выяснить, как идет освоение работы с документами при имеющейся инфраструктуре и уровнях доступа на практике.

Выбор методологического направления должен зависеть от рода деятельности компании, степени разветвленности ее структуры и характера движения финансовых потоков.

Основные этапы финансового планирования

Давайте рассмотрим, в рамках каких этапов осуществляется организация финансового планирования на предприятии. Есть большое количество подходов к их определению. Многие современные российские специалисты предпочитают придерживаться концепции, по которой правомерно выделять 3 этапа:

- стратегический;

- тактический;

- оперативный.

В рамках стратегического этапа планирования формируются финансовые планы на долгосрочную перспективу, как правило, на несколько лет. Прорабатываются концептуальные основы работы предприятия, ключевые цели, задачи бизнеса. Бюджетирование на данном этапе планирования выполняет не слишком важную функцию: в источниках, в которых фиксируются бюджеты и сметы, информация по статьям доходов и расходов отражается, как правило, довольно поверхностно. Главная роль в составлении стратегических финансовых планов обычно принадлежит собственникам и топ-менеджерам компании.

Тактическое планирование, в свою очередь, предполагает формирование финансовых планов на среднесрочную перспективу, чаще всего в пределах года. Прорабатывается содержание отдельных корпоративных проектов, конкретных направлений развития предприятия. Главную роль в формировании тактических финансовых планов, как правило, играют менеджеры среднего звена — руководители отделов, подразделений. Однако может потребоваться согласование соответствующих планов на уровне топ-менеджеров и собственников фирмы.

Оперативное финансовое планирование предполагает проработку краткосрочных алгоритмов управления капиталами компании, обычно в пределах квартала. Бюджетирование на данном этапе выполняет важнейшую функцию — статьи доходов и расходов в рамках оперативного планирования определяются как можно более детально и локализовано. Главную роль в оперативном планировании играют рядовые сотрудники, которые в ряде случаев намного лучше своих руководителей разбираются в тонкостях локальных бизнес-процессов. Роль менеджеров опять же может сводиться к утверждению соответствующих планов.

Внутрифирменное финансовое планирование (на предприятии на примере завода)

Рассмотрим, каким может быть сценарий практической реализации планирования, на примере завода.

Первый этап финансового планирования, если придерживаться концепции, которая рассмотрена нами выше, — стратегический. В его рамках руководство завода:

· определяется с источниками инвестиций на весь срок реализации плана;

· утверждает коэффициенты дивидендов, которые предполагается извлекать в течение соответствующего срока;

· утверждает целевые темпы развития бизнеса (рост, стабилизация, сворачивание производства, постепенный вывод фирмы с рынка), а также ключевые факторы, определяющие данный выбор.

Поскольку экономическим субъектом в нашем примере выступает завод, то перечисленным выше пунктам могут соответствовать следующие показатели:

· инвестиции — напр., кредитные средства в рамках государственной программы импортозамещения;

· среднегодовой коэффициент роста дивидендов;

· темпы развития бизнеса — рост за счет освоения новых рынков и т. д.

На тактическом этапе компетентные сотрудники предприятия:

· формируют необходимую документальную базу для бюджетирования на соответствующем уровне — например, если тактический план строится на год, то это могут быть внутрикорпоративные планы прибыли и убытков, движения денежных средств, баланса;

· утверждают перечень задействуемых методов финансового планирования, выстраивают инфраструктуру, необходимую для их реализации;

· составляют необходимые разъяснения и инструкции для специалистов, ответственных за реализацию тактического этапа финансового планирования.

В свою очередь в рамках оперативного планирования компетентные сотрудники завода, как мы отметили выше, особенно активно задействуют методы бюджетирования, поскольку в данном случае важна детализация хозяйственных процессов. Работа в данном направлении главным образом связана с разработкой различных типов документации. В основном это источники, используемые с целью:

· планирования и учета балансов, проводок, смет;

· планирования и учета кредитных обязательств, как правило, промышленные предприятия активно занимают средства в целях инвестирования в основные фонды;

· планирования и учета валютных сделок, эмиссии — деятельность промышленных компаний часто связана с экспортом и импортом, выпуском акций.

Данные документы, таким образом, призваны транслировать на уровень локальных хозяйственных процессов те показатели, что определены на тактическом этапе планирования.

Регламентация

Результаты всех проведенных работ должны быть формализованы, т.е. закреплены в регламентных документах предприятия. Для этого все этапы завершаются подготовкой соответствующих Положений:

- Положение о финансовой структуре

- Положение о бюджетной структуре

- Положение об учетной политике

- Положение о планировании

- Положение об анализе

- Положение(я) о центрах финансовой ответственности (ЦФО)

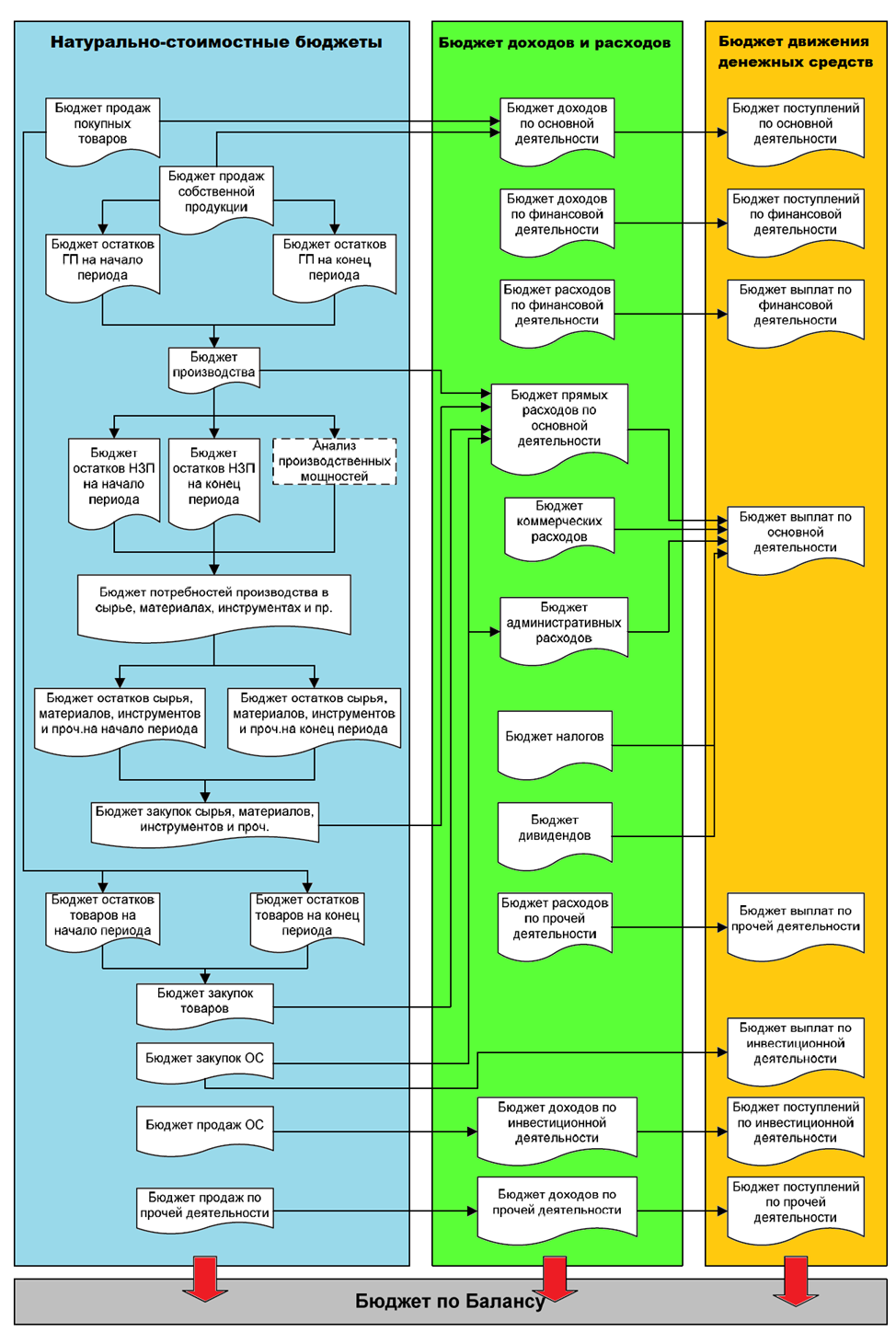

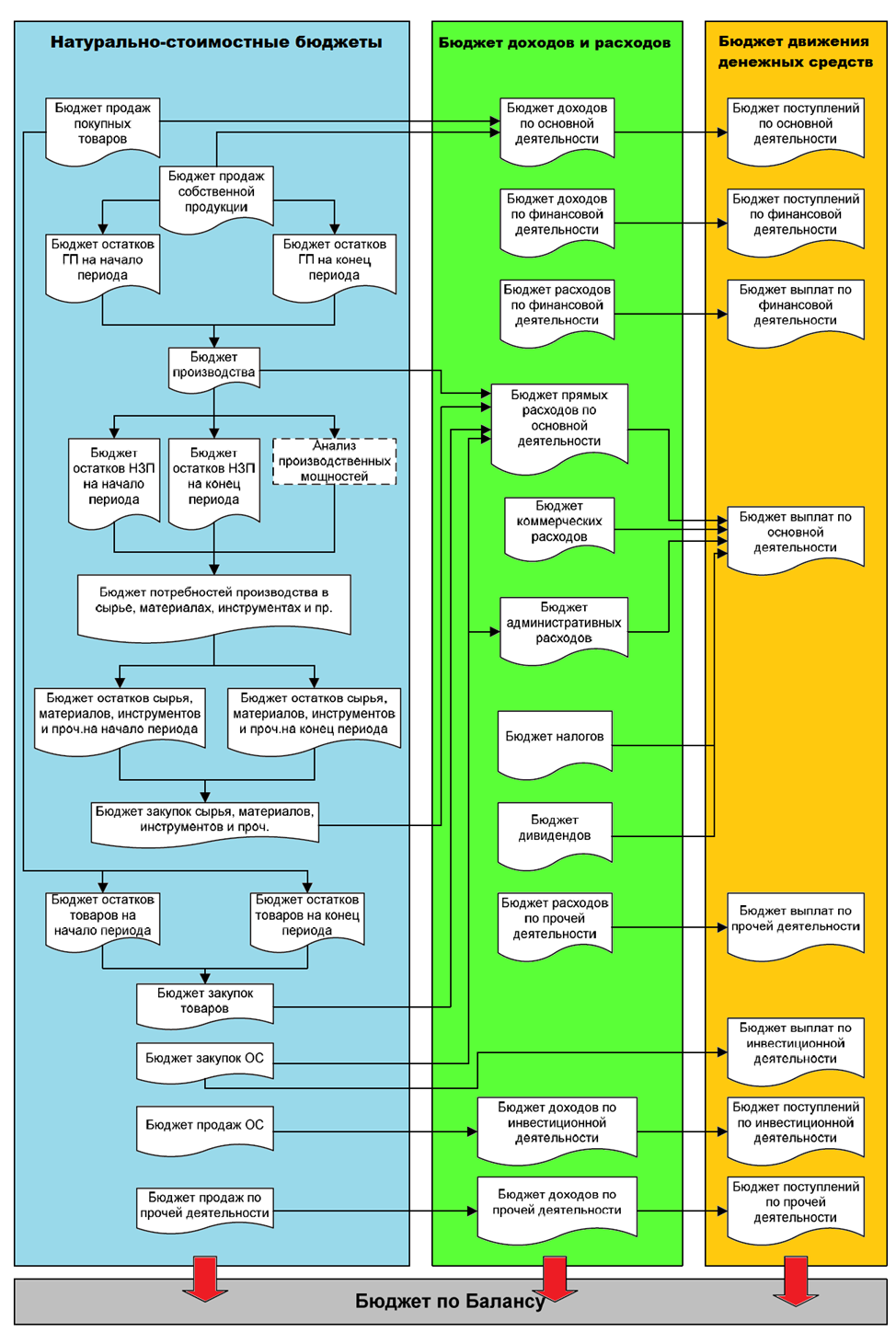

Схема формирования бюджетов

РЕКОМЕНДАЦИИ ПО ОРГАНИЗАЦИИ БЮДЖЕТИРОВАНИЯ НА ПРЕДПРИЯТИИ

Нужно понимать, что внедрение данного типа управления бюджетом на предприятии является очень сложной задачей, которую обычно доверяют специализированным компаниям. Но работники предприятия могут и сами повлиять на эффективность этого процесса, следуя таким рекомендациям:

- Внедрение автоматизированных систем бюджетирования. На управление бюджетом без соответствующего программного обеспечения (ПО) требуется гораздо больше времени, кроме того, за счет автоматизации значительно снижается доля ошибок. Сегодня на рынке представлен богатый ассортимент автоматизированных систем – выбор зависит от особенностей конкретного предприятия. Допустим, есть ПО специально для малых компаний, а также для обработки больших объемов информации.

- Получение консультаций от специалистов. Если действия перестают давать должный результат, стоит обратиться в консалтинговую фирму. Таким образом вы сможете найти свои ошибки, слабые места, внести коррективы в систему. Подобный принцип работы наиболее актуален для маленьких фирм, у которых нет своего отдела соответствующих специалистов.

- Обращение внимания на мотивацию менеджеров. Для увеличения эффективности деятельности предприятия мало грамотно провести подготовительную работу, важно правильно реализовать идеи. Иными словами, решающую роль играют менеджеры. Вы можете ускорить внедрение системы за счет мотивации сотрудников.

Организация бюджетирования является задачей специалистов. Но необязательно работать с соответствующими компаниями на всех этапах процесса, можно обратиться к профессионалам только при возникновении трудностей.

Тема 1 ФИНАНСОВОЕ ПЛАНИРОВАНИЕ В ОРГАНИЗАЦИИ

Основные положения

Устойчивая работа предприятий (корпораций) в рыночных условиях невозможна без использования современных методов управления финансами. Одним из ключевых направлений повышения эффективности финансового менеджмента является совершенствование внутрифирменного финансового планирования и контроля. Анализ многолетней отечественной и зарубежной практики в этой области показывает, что проблема дальнейшего улучшения финансового планирования на микроуровне продолжает оставаться актуальной.

С помощью планирования можно существенно снизить непредсказуемость рыночной среды и ее негативные последствия для предприятия.

Понятие «планирование деятельности организации» имеет два аспекта:

• общеэкономический, – с точки зрения теории фирмы;

• конкретно-управленческий, – как одна из функций менеджмента, т. е. умение предвидеть будущее компании и использовать это предвидение для ее развития.

Оба аспекта планирования тесно связаны и взаимообусловлены. С помощью планирования устраняются излишние трансакционные издержки внутри организации по торговым сделкам (контрактам), например: на поиск покупателей и поставщиков, проведение переговоров о предмете сделки, оплату услуг консультантов и др.

Планирование помогает управленческому персоналу ответить на следующие вопросы:

1. На каком уровне развития находится предприятие (его экономический потенциал) и каковы результаты его финансовохозяйственной деятельности?

2. При помощи каких ресурсов, включая и финансовые, могут быть достигнуты цели предприятия?

На основе системы долгосрочных и оперативных планов осуществляется организация запланированных работ, мотивация персонала, контроль результатов их оценка с помощью плановых показателей. Корпорация не в состоянии полностью устранить предпринимательский риск, но может снизить его негативные следствия с помощью умелого прогнозирования.

Как показывает практика, использование планирования создает для организации следующие преимущества:

1) дает возможность подготовиться к использованию будущих благоприятных условий в изменяющейся рыночной конъюнктуре;

2) проясняет многие возникающие проблемы;

3) стимулирует менеджеров к реализации своих решений в дальнейшей работе;

4) улучшает координацию действий между структурными подразделениями организации;

5) увеличивает возможности обеспечения руководства полезной для него информацией;

6) способствует более эффективному распределению ресурсов и усилению контроля в организации.

Разработка предприятиями финансовых планов (бюджетов) занимает важное место в системе мер по стабилизации их денежного хозяйства. Определим основные понятия, связанные с финансовым планированием.

Сущность финансового планирования и прогнозирования

Финансовое планирование — деятельность экономически активного субъекта (предприятия, государственной структуры, банка, НКО), связанная с распределением денежных средств в соответствии с его актуальными потребностями. Финансовое планирование предполагает выстраивание алгоритма расходования текущих финансовых средств