Содержание

Введение

1. Понятие банковских услуг и инноваций

1.1 Банковские услуги как экономическое понятие

1.2 Виды банковских услуг. Понятие инноваций

2. Анализ организации и особенности осуществления банковских услуг и инноваций

2.1 Оценка банковских услуг и инноваций на примере АО "Банк ЦентрКредит"

2.1.1 Платежные карточки

2.1.2 Инновационная услуга "Быстрая выручка"

2.1.3 Система интернет-банкинг

2.1.4 Сейфовые операции

2.1.5 Переводы Western Union

2.1.6 Система Домашний банкинг

2.1.7 Продажи по системе "Контакт"

2.1.8 "Быстрые переводы"

2.2 Инновационные услуги, связанные с новыми технологиями

Заключение

Список использованной литературы

Введение

В условиях коренных изменений, которые произошли в Республике Казахстан при переходе к рыночным отношениям, все более важную роль в экономике страны играют коммерческие банки, которые в качестве финансовых институтов обеспечивают услуги, жизненно важные для экономического роста и развития.

Особое место в ряду оказываемых коммерческими банками услуг занимают финансовые услуги.

Услуги коммерческих банков представляют собой выполнение банком операций, непосредственно направленных на удовлетворение потребностей клиента, связанных с перераспределением свободных денежных средств на финансовом рынке. Банковские услуги обеспечивают обществу механизм межотраслевого и межрегионального перераспределения денежных средств. В этой связи их деятельность и оказываемые ими услуги приобретают всевозрастающее значение

Оказывая услуги, коммерческие банки обеспечивают воспроизводственный процесс денежными ресурсами, гарантируя его непрерывность и слаженность, и обладают способностью определенным образом воздействовать на воспроизводственный процесс, корректировать его пропорции, темпы, масштабы.

Коммерческие банки, как крупнейшие участники финансового рынка, в сотрудничестве с другими финансовыми институтами могут способствовать развитию в регионах финансовой инфраструктуры, способной обеспечить услуги, адекватные нуждам региона.

Таким образом, без активизации роли банковской системы, без увеличения объема оказываемых услуг экономический рост не может быть долгосрочным. Наметившиеся тенденции положительных сдвигов в экономике, экономический рост должны быть соответствующим образом поддержаны услугами коммерческих банков, так как банковская система выступает как финансовый посредник, обеспечивающий трансформацию сбережений в эффективные инвестиционные проекты, в том числе и на региональном уровне.

В последнее время банки все активнее осуществляют нехарактерные для них операции, внедряясь в инновационные для банков сферы финансового предпринимательства, включая операции с ценными бумагами, лизинг, факторинг и иные виды кредитно-финансового обслуживания, постоянно расширяя круг и повышая качество предоставляемых услуг, конкурируя за привлечение новых перспективных клиентов.

Эффективность работы банка и его конкурентоспособность на рынке во многом зависят от внедрения новых банковских продуктов и технологий (процессов). Новые продукты и технологии, реализуемые на рынке, представляют собой инновацию, что буквально означает "инвестиция в новацию". Банковская инновация - это реализованный в форме нового банковского продукта или операции конечный результат инновационной деятельности банка.

Инновационными операциями коммерческих банков являются операции, которые могут выполнить и другие небанковские организации.

К ним относят:

расчетно-кассовое обслуживание клиентов;

лизинговые операции;

факторинговые операции;

трастовые операции.

Актуальность и недостаточная разработанность теоретических и практических вопросов развития банковских услуг и инноваций определили выбор темы курсовой работы, ее цель и задачи.

Целью курсовой работы является исследование теоретических основ рынка банковских услуг и инноваций, анализ развития услуг и инноваций в практике коммерческих банков Казахстана, а также определение путей развития рынка банковских услуг Казахстана.

Достижение поставленной цели предполагает решение следующих задач:

исследовать подходы к раскрытию содержания банковских услуг и обобщить теоретические основы понятия;

рассмотреть научно-обоснованное определение термина "банковская услуга", раскрыть особенности услуг, оказываемых коммерческими банками;

дать понятие банковским инновациям;

дать оценку современному состоянию рынка банковских услуг Республики Казахстан, определить направления его развития.

Объектом исследования является рынок банковских услуг.

Теоретической и методологической основой исследования явились научные труды отечественных и зарубежных ученых-экономистов, законодательные акты Республики Казахстан, постановления Правительства и инструктивные материалы Национального Банка Республики Казахстан.

банковская услуга инновация банк

Платежные карточки

В мае 2000 АО "Банк ЦентрКредит" принято в систему VISA International в качестве члена-участника (Participant Member).

В настоящее время Банк "ЦентрКредит" занимает одно из лидирующих позиций на рынке платежных карточек Республики Казахстан. За четыре года сотрудничества с Международной платежной системой Visa International Банк ЦентрКредит зарекомендовал себя как четвертый банк Казахстана по выпуску карточек Visa и расширению эквайринговой сети.

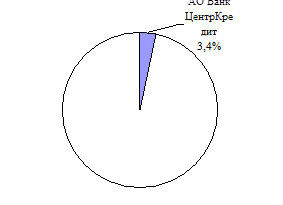

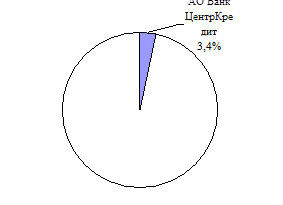

По данным Национального Банка РК на сентябрь 2010 года доля Банка ЦентрКредит в объеме карточек в обращении составила 3,4%. Доля Банка ЦентрКредит в сети обслуживания РК на сентябрь 2010 года составила 6% (таблица 1 и рисунок 5).

Таблица 1 - Анализ расчетов пластиковыми карточками АО " Банк ЦентрКредит "

| Показатель

| Ед. изм.

| АО Банк ЦентрКредит

| В целом по РК

| Доля АО "Банк ЦентрКредит" в платежной системе Казахстана

|

| Совокупный объем эмиссии карт

| тыс. шт

| 79,9

| 2350

| 3,4%

|

| Объем транзакций с использованием платежных карт за 2010 год

| млрд. тенге

| 3,3

| 55

| 6%

|

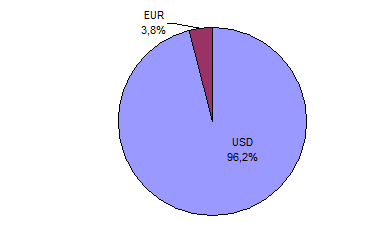

Рисунок 5 - Доля эмиссии пластиковых карточек АО "Банк ЦентрКредит" в совокупном объеме эмиссии карт Казахстана

За 2010 год количество выпущенных карточек Visa увеличилось на 176%. Количество транзакций по банкоматам за 2010 год возросло на 232%. Объем транзакций возрос на 249%. Обороты в торговых точках возросли на 97%.

За три года существования на рынке карточных услуг Банк "ЦентрКредит" занял прочные позиции в карточном бизнесе Республики. На этом этапе основной задачей банка является максимальное увеличение доли на рынке платежных карточек. Кроме этого, работа банка направлена на привлечение клиентов и удержание существующих клиентов путем предложения более качественных услуг.

Развитие эквайринговой сети также является приоритетным направлением карточного бизнеса Банка "ЦентрКредит". Банк "ЦентрКредит" ежегодно вкладывает значительные инвестиции в расширение сети банкоматов и pos-терминалов. Теперь перед банком стоит задача максимально использовать эквайринговую сеть путем повышения функциональности банкоматов и pos-терминалов.

Банк ЦентрКредит ежегодно осуществляет инвестиции в расширение сети обслуживания карточек. На 01 января 2011 года сеть обслуживания БЦК составила 72 действующих банкомата, 6 банкоматов находятся на стадии установки. В предприятиях торговли и сервиса Банком ЦентрКредит установлены 169 pos-терминалов, 106 pos-терминалов по выдаче наличных функционируют в филиалах Банка. В плане на 2011 год увеличить сеть банкоматов еще на 30 единиц, эквайринговую сеть на 209 pos-терминалов.

Операции с пластиковыми карточками относятся к числу наиболее доходных видов банковской деятельности как западных банков, так и, как показывает практика, отечественных. В среднем доход на единицу затрат в карточном бизнесе выше, чем по другим видам операций, так как банк принимает повышенный риск. Банк "ЦентрКредит" понимает значимость платежной карточки сегодня и намерен максимально развивать этот бизнес.

2.1.2 Инновационная услуга "Быстрая выручка"

Динамика показателей развития инновационной услуги "Быстрая Выручка" в Банке Центркредит представлена в таблице 2.

Таблица 2 - Показатели развития инновационной услуги "Быстрая выручка" в Банке Центркредит (на конец периода)

| Наименование показателя

| Годы

| Динамика (2010г. к 2009 г., в разах)

|

|

| 2009 г.

| 2010 г.

|

|

| Объемы переводов, млн. тенге

| 515

| 1250

| 2,4

|

| Количество переводов

| 14000

| 57000

| 4

|

| Объемы дохода, полученного от системы "Быстрая Выручка", млн. тенге

| 1,42

| 3,4

| 2,3

|

| Количество клиентов, юридических лиц

| 60

| 207

| 3,4

|

Данные таблицы показывают, что в 2010г., по сравнению с 2009г. объемы переводов по кассовым операциям выросли в 2,4 раза, количество переводов в 4 раза (рисунок 6), в 3,4 раза выросла клиентская база и в 2010г. составила 207 организаций.

Рисунок 6 - Динамика объемов переводов по услуге "Быстрая Выручка" АО "Банк Центркредит"

Доход, полученный от внедрения системы "Быстрая Выручка", увеличился за год в 2,3 раза.

Система интернет-банкинг

Благодаря применению банком высоких технологий, клиенты банка имеют возможность управлять своими счетами из любой точки мира в режиме реального времени по системе Интернет банкинг <http://www.centercredit.kz/ib/index.html> - возможность проводить свои банковские операции, не выходя из своего Офиса или с любого другого удобного места, где есть выход в Интернет, благодаря чему существенно повышается оперативность получения необходимой информации о состоянии своих счетов, достигается удаленное управление финансовыми потоками с высоким качеством и стабильностью, что является эффективной работой на преумножение своего бизнеса, без потерь времени и денег на поездки в банк. Система Интернет банкинг имеет еще одно преимущество: снимает территориальные ограничения. Клиент может выбрать банк, не ориентируясь на близкое его местоположение, а полагаясь на тот сервис, который он реально предоставляет: на тарифы, услуги и внимание к своему клиенту в целом.

Интернет-банкинг - это один из способов дистанционного управления персональным банковским счетом.

Интернет-банкинг, благодаря использованию современных технологий, позволяет предоставлять клиентам безопасный и выгодный финансовый сервис. На Западе подобными системами уже пользуются до 80 % населения [, с.76].

АО "Банк ЦентрКредит" предлагает новую систему удаленного обслуживания клиентов "Интернет-банкинг", которая работает в режиме реального времени (on-line).

Система "Интернет-банкинг" позволяет, не выходя из офиса, осуществлять следующие операции:

проводить платежи

получать информацию о движениях на своих счетах

получить выписки по счету

следить за остатками на своих счетах

покупать, продавать и переводить валюту

вести архив переданных в Банк платежных документов

получать отчеты по состоянию, движению средств на счете

составлять прогноз по счету

осуществлять пенсионные платежи

получить информацию о курсах валют, начиная с 1994г.

получать платежи от физических лиц по системе "Быстрая выручка"

Преимущества системы "Интернет-банкинг":

удобство и простота проведения операций - можно провести операцию по счету, не выходя из офиса, используя справочники "Коды бюджетной квалификации" и "Коды назначения платежей", а также справочник "Корреспонденты";

снижение накладных расходов - бухгалтеру нет необходимости каждый раз ездить в Банк, задействовать машину и водителя;

повышение эффективности работы предприятия за счет оптимального использования рабочего времени;

безопасность и надежность финансового сервиса - применение прогрессивной системы защиты информации;

возможность быстрого управления собственными финансовыми ресурсами из любой точки земного шара;

оперативность получения интересующей информации;

доступность продуктов и услуг, которые не предоставляются традиционным путем - система "Быстрая выручка";

минимум затрат на установку и обучению работы с системой - минимальные требования к оборудованию, удобная инструкция, наличие полной описательной информации и Демо-версии системы.

Для подключения к системе необходимо:

подключиться к Интернет; иметь минимум Microsoft Explorer 4.0 или выше; подписать договор на обслуживание по системе "Интернет-банкинг"; бесплатно зарегистрироваться и подключиться к системе Безопасность обеспечивается следующими средствами [, с.53]:

мощный алгоритм шифрования (симметричные 128 bit, 3 DES), электронная цифровая подпись; сертификация по стандарту X.509

По системе Интернет-банкинг проводится ежедневный мониторинг, данные которого могут дать информацию о развитии данного вида услуги. Рассмотрим динамику основных показателей, характеризующих систему Интернет-Банкинг АО "Банк ЦентрКредит". Эффективность системы интернет-банкинг на примере Банка Центкредит определяется показателем общей рентабельности операций (Р), рассчитываемым по формуле (1):

R=P/C * 100 %,

где Р - среднемесячная прибыль банка, полученная посредством интернет-банкинга;

С - среднемесячные эксплуатационные издержки банка.

Проведенный нами расчет эффективности интернет-банкинга позволяет показать выгодность и перспективность внедрения инновационной услуги в казахстанских банках, о чем свидетельствуют данные таблицы 3.

Таблица 3 - Расчет эффективности инновационной банковской услуги интернет-банкинг на примере "Банк Центркредит" за 2009-2010гг.

| Наименование показателя

| Количество клиентов

|

|

| 900

| 4000

| 6000

| 10000

|

| Условно-постоянные среднемесячные расходы (С), тенге

| 4816666

| 4816666

| 4816666

| 4816666

|

| Доходы (D) при тарифах*:

|

|

|

|

|

| 1000-00 тенге

| 914940

| 4066400

| 6099600

| 10166040

|

| 1545-00 тенге

| 1413540

| 6282400

| 9423600

| 15706000

|

| 1660-00 тенге

| 1518804

| 6750240

| 10125360

| 16875600

|

| Прибыль (убытки) банка (Р), тенге (D-C) при тарифах:

|

|

|

|

|

| 1000-00 тенге

| -3901726

| -750266

| 1282934

| 5349374

|

| 1545-00 тенге

| -3403126

| 1465734

| 4606934

| 10889334

|

| 1660-00 тенге

| -3297862

| 1933574

| 5308694

| 12058934

|

| Рентабельность интернет-банкинга, в %, при тарифах:

|

|

|

|

|

| 1000-00 тенге

| -87

| 15

| 26

| 111

|

| 1545-00 тенге

| -70

| 30

| 95

| 226

|

| 1660-00 тенге

| -68

| 40

| 110

| 250

|

Сейфовые операции

АО "Банк ЦентрКредит" оказывает населению услуги по хранению ценных бумаг, документов и ценностей, предоставляя в аренду сейфовые ячейки малых, средних и больших размеров.

В сейфовых депозитариях филиалов банка находятся 1112 ячеек. За два месяца 2011 года произошло увеличение на 4,7% по сравнению с отчетным периодом.

За 2010 год с клиентами заключено 440 договоров на данный вид услуги (на конец года). В результате получены доходы в сумме 2324,0 тысячи тенге.

В целом по Казахстану в декабре 2010 года было 1062 ячеек, на апрель 2011 года их количество увеличилось на 50 (рисунок 7).

На 2011 в течение января-февраля заключено 465 договоров.

Рисунок 7 - Динамика количества сейфовых ячеек АО "Банк ЦентрКредит"

Переводы Western Union

С 1996 года банк в партнерстве с компанией Western Union (США) начал предоставлять новый вид услуг: осуществление срочных денежных переводов по поручению физических лиц без открытия банковских счетов в 180 стран мира.

В первой половине июля 2010 года Western Union, в рамках соревнования "Тор Country Teams", провел обучающие тренинги по улучшению сервиса и качества обслуживания клиентов для регионов в следующих городах Атырау, Астана, Усть-Каменогорск.

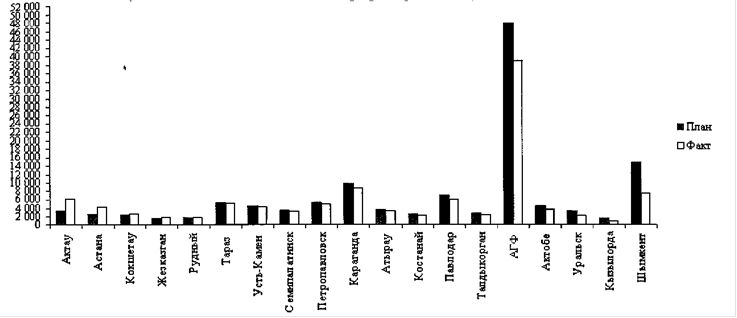

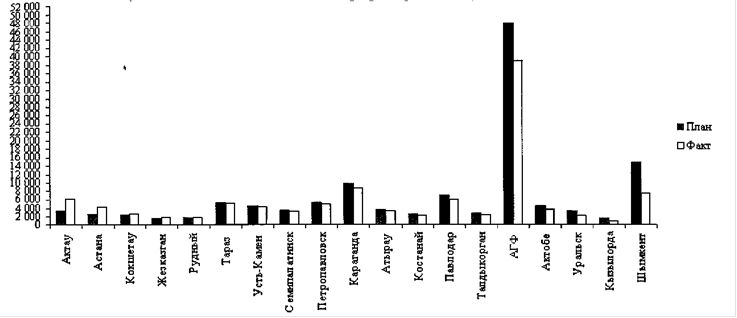

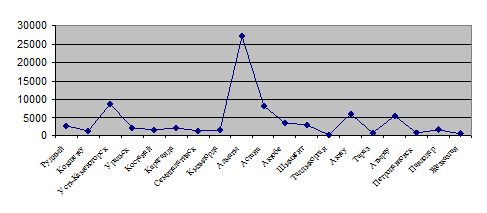

На рисунке 8 показано выполнение плана по доходам по филиалам банка.

Рисунок 8 - Western Union, выполнение плана по доходам в разрезе филиалов (дол. США)

По графику видно, что наибольшие доходы банк получает от Алматинского городского филиала. На вторых меcтах - города Караганда и Шымкент.

По итогам 2010 года можно отметить, что по большинству филиалов АО "Банк ЦентрКредит" были завышены плановые показатели по доходам от переводов Western Union, в результате практически по всем филиалам план был не выполнен. Исключение составляют такие филиалы как Актау, Астана, Кокшетау, Жезказган и Рудный.

Рассмотрим динамику по доходам и количеству переводов Western Union (таблица 4).

Таблица 4 - Сравнительная таблица по доходам и количеству переводов Western Union 2009 - 2010гг.

| Филиал

| Кол-во пер-в

| Прирост, %

| Доходы

| Прирост, %

|

|

| 2009г.

| 2010г.

|

| 2009г.

| 2010г.

|

|

| 1

| 2

| 3

| 4

| 5

| 6

| 7

|

| АГФ

| 29739

| 35346

| 18,8

| 328235,7

| 419564,9

| 27,8

|

| Астана

| 2175

| 2162

| -0,5

| 25970,29

| 26764,62

| 3,0

|

| Актау

| 2887

| 3224

| 11,6

| 28439,9

| 33858,85

| 19,0

|

| Атырау

| 1939

| 2437

| 25,6

| 22499,98

| 30304,67

| 34,6

|

| Актобе

| 2579

| 3432

| 33,0

| 29943,73

| 40331,56

| 34,5

|

| Рудный

| 2086

| 2093

| 0,3

| 16699,65

| 18118,3

| 8,5

|

| Уральск

| 2197

| 2521

| 14,7

| 22846,25

| 25384,24

| 11,1

|

| Тараз

| 5429

| 5828

| 7,3

| 47788,5

| 55821,89

| 16,8

|

| Костанай

| 3413

| 3411

| -0,1

| 29871,74

| 33985,96

| 13,8

|

| Караганда

| 8287

| 9861

| 18,9

| 74566,24

| 96103,95

| 28,9

|

| Кокшетау

| 2691

| 2826

| 5,0

| 24320,93

| 25990,95

| 6,8

|

| Кызылорда

| 672

| 847

| 26,0

| 7270,43

| 9848,41

| 35,4

|

| Шымкент

| 11679

| 9563

| -18,1

| 133790,7

| 127217,2

| -4,9

|

| Павлодар

| 6316

| 6918

| 9,5

| 54364,75

| 72974,32

| 34,2

|

| Жезказган

| 1644

| 1584

| -0,6

| 15140,5

| 16479,47

| 8,8

|

| Талдыкорган

| 2960

| 3084

| 4,2

| 25401,63

| 31393,03

| 23,5

|

| Семипалат.

| 2920

| 2882

| -1,3

| 30366,65

| 32561,75

| 7,2

|

| Усть-Каменог.

| 3571

| 4208

| 17,8

| 25804,78

| 41861,47

| 62,2

|

| Петропавл.

| 5241

| 4967

| -5,2

| 51727,28

| 53767,92

| 3,9

|

| Суб - Агенты

|

|

|

| 9087,92

| 14366,92

| 58,0

|

| Итого

| 98425

| 107194

| 8,9

| 1004137,55

| 1206700,38

| 20,1

|

В целом по банку количество переводов увеличилось на 8,9%, увеличение доходов произошло на 20,1%. Негативная тенденция наблюдается у ряда филиалов по снижению объема переводов: это филиалы городов: Шымкент (на 18,1%), Петропавловск (на 5,2%), Астана, Жезказган и Семипалатинск, Костанай (около 1% или менее).

Однако снижение доходов наблюдается только по филиалу в городе Шымкенту (на 4,9%). В большинстве же филиалов наблюдает рост анализируемых показателей. По приросту количества переводов лидируют города Актобе (33%), Атырау и Кызылорда (по 26%), Алматы (18,8%) и Усть-Каменогорск (17,8%).

Доходы же от переводов Western Union увеличились наиболее всего в Усть-Каменогорске - 62%, Атырау, Актобе, Павлодар - свыше 34%.

Банком ежегодно составляется план по доходам от Western Union.

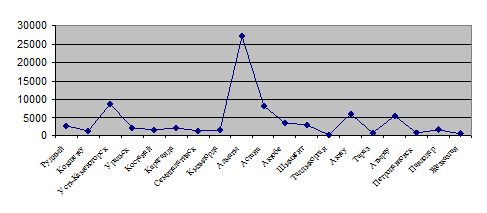

По приведенной информации можно наглядно рассмотреть динамику доходов от переводов Western Union по месяцам (рисунок 9).

Рисунок 9 - Динамика доходов от переводов Western Union по филиалам АО "Банк ЦентрКредит"

График помесячного поступления доходов от переводов Western Union показывает, что количество переводов возрастает из месяца в месяц, достигая своего пика к декабрю месяцу. Кроме того, сезонными колебаниями можно объяснить также значительный рост переводов в марте и сентябре месяце, что объясняется в первую очередь весенними праздниками и началом школьного и студенческого сезона в сентябре.

Проведем анализ переводов по системе Western Union в разрезе филиалов за два месяца 2011 года (таблица 5).

Таблица 5 - Количество переводов по филиалам - 2011 год

|

| январь

| февраль

| итого

| Прирост

| Темп роста, %

|

| Актау

| 355

| 446

| 801

| 91

| 125,6%

|

| Актобе

| 178

| 280

| 458

| 102

| 157,3%

|

| АГФ

| 2695

| 2967

| 5662

| 272

| 110,1%

|

| Астана

| 299

| 393

| 692

| 94

| 131,4%

|

| Атырау

| 173

| 243

| 416

| 70

| 140,5%

|

| Жезказган

| 188

| 158

| 346

| -30

| 84,0%

|

| Караганда

| 837

| 975

| 1 812

| 138

| 116,5%

|

| Кокшетау

| 293

| 328

| 621

| 35

| 111,9%

|

| Костанай

| 227

| 256

| 483

| 29

| 112,8%

|

| Кызылорда

| 100

| 104

| 204

| 4

| 104,0%

|

| Павлодар

| 552

| 664

| 1 216

| 112

| 120,3%

|

| Петропавл.

| 422

| 539

| 961

| 117

| 127,7%

|

| Рудный

| 176

| 220

| 396

| 44

| 125,0%

|

| Семей

| 224

| 259

| 483

| 35

| 115,6%

|

| Шымкент

| 517

| 560

| 1 077

| 43

| 108,3%

|

| Талдыкорган

| 230

| 267

| 497

| 37

| 116,1%

|

| Тараз

| 463

| 453

| 916

| -10

| 97,8%

|

| Уральск

| 208

| 284

| 492

| 76

| 136,5%

|

| Усть-Кам-ск

| 538

| 558

| 1 096

| 20

| 103,7%

|

| Суб-Агенты

| 4858

| 5190

| 10048

| 332

| 106,8%

|

| Итого

| 13533

| 15144

| 28677

| 1611

| 111,9%

|

По таблице хорошо видно, что по двум филиалам (Тараз и Жезказган) наблюдается небольшое падение, по остальным филиалам количество переводов в феврале увеличилось, наибольший прирост наблюдается в Актюбинске и Атырау - 57 и 40% соответственно.

В целом по банку прирост объемов переводов произошел на 11,9%,

Система Домашний банкинг

Система Домашний Банкинг была запущена АО "Банк ЦентрКредит" в 2010 году.

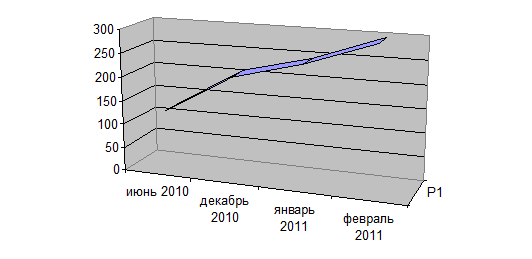

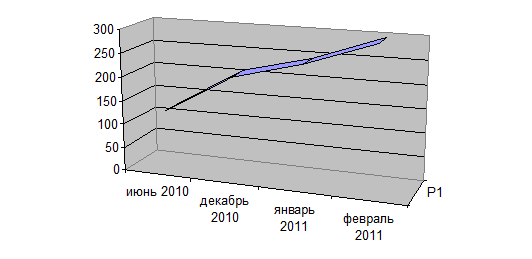

За период июнь 2010 года - февраль 2011 года количество пользователей, подключенных к системе Домашний банкинг АО "Банк ЦентрКредит" по городам Казахстана возросло со 124 пользователей в июне 2010 года до 298 - в феврале 2011 года (рисунок 10). Частота платежей в неделю возросла с 24 до 44, переводов - с 8 до 27. Доля операций по системе "Домашний банкинг" в общей сумме совершенных операций в депозитном модуле только за последние два месяца возросла с 0,13% до 0,23%.

Рисунок 10 - Динамика подключения пользователей к системе Домашний Банкинг

Из всех крупных городов Казахстана, где имеются филиалы банка, к февралю 2011 года подключенные пользователи имеются во всех кроме Уральска. Наибольшее количество подключенных пользователей по республике было зафиксировано в Алматы (147 - в феврале), Караганде (в январе 140), Кызылорде (132 - в декабре).

Не смотря на наличие подключенных пользователей по 11 филиалам вообще никаких операций пока не производилось. Самыми активными являются Алматы, Кызылорда, Петропавловск.

2.1.7 Продажи по системе "Контакт"

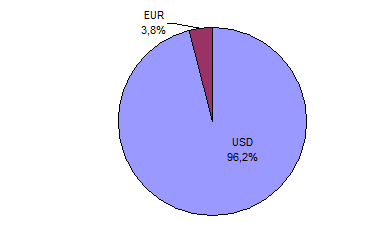

За январь-февраль 2011 года по системе "Контакт" было выплачено более 5 тыс. переводов, из них 29% - приходится на переводы в долларах США, и 71% - в евро, отправлено - 324 (только в долларах США).

По переводам в долларах США было выплачено 440,9 тыс. долл., 73 тыс. евро, отправлено - на 1,3 млн. Долларов США.

За два месяца сумма полученного банком дохода от данной операции составила более 19 тыс. дол. США. Структура доходов в разрезе долларовых переводов и в евро показана на рисунке 11.

Рисунок 11 - Структура доходов, полученных АО "Банк ЦентрКредит" по системе "Контакт" в разрезе валют

2.1.8 "Быстрые переводы"

"Быстрые переводы" - это система, позволяющая осуществлять ускоренные электронные денежные переводы физических лиц (в течение нескольких минут) в тенге без открытия лицевых счетов клиентам.

Анализ величины переводов по системе "Быстрый перевод" показал, что в 2010 году (год начала введения подобной услуги) общая сумма переводов составила по всем филиалам банка 2,7 млрд. тенге, количество переводов превысило 68 тыс. тенге. Доходность данной операции для банка составила 3,6%, за два месяца 2011 года доходность увеличилась до 3,8%. В среднем с одного перевода банк получил по итогам 2010 года 1438 тенге, по двум месяцам 2011 года эта цифра составила 1325 тенге.

По регионам лидируют филиалы городов Алматы, Астана и Актау, причем по Алматы - более чем в 3 раза выше показатели, нежели по Астанинскому филиалу (рисунок 12).

Рисунок 12 - Уровень отправленных переводов по системе "Быстрый перевод" в разрезе филиалов АО "Банк ЦентрКредит"

На основе анализа развития отдельных инновационных банковских услуг на примере АО "Банк Центркредит" нами выявлено, что наибольшее развитие в банке получили лишь отдельные инновационные банковские услуги: электронные ускоренные денежные переводы по Казахстану в тенге, основанная на интернет-технологии система ускоренного сбора и управления наличностью, услуги по чиповым (с микропроцессором) карточкам, торговое финансирование, проектное кредитование (финансирование), интернет-банкинг, домашний банкинг (homebanking).

Заключение

Исходя из результатов проведенного исследования, были сделаны следующие выводы и предложения.

Банковские услуги прежде всего можно подразделить на специфические и неспецифические услуги. Специфическими услугами является все то, что вытекает из специфики деятельности банка как особого предприятия. К специфическим услугам относятся три вида выполняемых ими операций:

1) депозитные операции,

) кредитные операции.

) расчетные операции.

Депозитные операции связаны с помещением денежных средств клиентов в банк во вклады (депозиты).

Кредитная операция является основной операцией банка. Не случайно банк иногда называют крупным кредитным учреждением. И это действительно так: в общей сумме активов банка основной удельный вес составляют кредитные операции.

Расчетные операции, которые производит банк, могут осуществляться как в безналичной, так и в наличной форме. По поручению клиентов банки могут открывать различные счета, с которых производятся платежи, связанные с покупкой или продажей товарно-материальных ценностей, выплатой заработной платы, перечислением налогов, сборов и других не менее важных платежей.

Рассмотренные три типа банковских операций называют традиционными банковскими операциями. Оттенок традиционности они приобретают прежде всего в том смысле, что исторически, на протяжении длительного времени переходят как наследие от одного поколения банков к другому. Можно сказать, что эти операции являются самыми древними: их выполняли "старые" банкирские дома, выполняют и современные большие и малые банки.

Данные операции в своей совокупности образуют то, что называется банком. Юридически банк - это такое предприятие, которое осуществляет все три рассмотренные операции одновременно. Если какую-либо одну из трех чисто банковских операций та или иная организация не выполняет, то она по закону не может считаться банком, а переходит в разряд других финансовых институтов (в законе "О банках и банковской деятельности" они получили название "других кредитных учреждений").

К разряду традиционных банковских операций можно отнести и кассовые операции. В современном законодательстве они не включены в состав базовых операций, из которых складывается банк, однако по своему назначению они отражают суть банковской деятельности. Трудно себе представить, что банк занимаясь депозитами, осуществляя кредитование и расчеты, не ведет кассовых операций.

Промежуточное положение между традиционными и нетрадиционными операциями занимают дополнительные операции. В их состав входят валютные операции, операции с ценными бумагами, операции с золотом, драгоценными металлами и слитками. Эти операции банки могут и не выполнять.

Помимо означенных в Законе "О банках и банковской деятельности" видов операций, банки могут оказывать следующие услуги, являющиеся нетрадиционными: выдачу поручительств за третьих лиц, предусматривающих исполнение обязательств в денежной форме; приобретение права требования от третьих лиц исполнения обязательств в денежной форме (факторинг); доверительное управление денежными средствами и иным имуществом по договору с физическими и юридическими лицами (траст); осуществление операций с драгоценными металлами и драгоценными камнями в соответствии с российским законодательством; предоставление в аренду физическим и юридическим лицам специальных помещений или находящихся в них сейфов для хранения документов и ценностей; лизинговые операции; оказание консультационных и информационных услуг. В банковской практике распространены факты выдачи гарантий или поручительств по просьбе третьих лиц за исполнение ими обязательств в денежной форме. Третьими лицами могут быть и собственно клиенты банка, и партнеры по бизнесу своих клиентов, и различные общественные организации, и частные лица.

В состав нетрадиционных банковских услуг входят все другие услуги. Их достаточно много, в том числе:

посреднические услуги,

услуги, направленные на развитие предприятия (внедрение на биржу, размещение акций, юридическая помощь, информационные услуги и т.п.),

предоставление гарантий и поручительств,

доверительные операции (включая консультации и помощь в управлении собственностью по поручению клиента),

бухгалтерская помощь предприятиям,

представление клиентских интересов в судебных органах,

услуги по предоставлению сейфов,

туристские услуги и др.

Банкам запрещено заниматься производственной и торговой деятельностью, а также страхованием.

В Казахстане значительная часть нетрадиционных операций не получила широкого применения в практической деятельности коммерческих банков. Это связано с отсутствием либо несовершенством правовой базы, а также с современным состоянием экономики.

В процессе исследования сделана попытка осветить наиболее важные моменты инновационной деятельности, раскрыть технологию разработки новых банковских продуктов и их классификация. При этом нельзя было пройти мимо таких вопросов, как развитие банковской системы (электронные расчеты - этап этого процесса), методы определения экономической эффективности применения новых банковских продуктов, передового опыта в этом деле и некоторых других, раскрываемых в двух главах настоящей курсовой работы.

Эффективность работы банка и его конкурентоспособность на рынке во многом зависят от внедрения новых банковских продуктов и технологий (процессов). Новые продукты и технологии, реализуемые на рынке, представляют собой инновацию, что буквально означает "инвестиция в новацию". Банковская инновация - это реализованный в форме нового банковского продукта или операции конечный результат инновационной деятельности банка.

Новый банковский продукт бывает двух видов: лимитированный и нелимитированный. Лимитированный - продукт, объем или количество выпуска которого строго квотируется. К лимитированным банковским продуктам относятся акции, облигации, кредитные соглашения и др. Данный продукт выпускается в расчете на конкретного покупателя. Нелимитированный - продукт, объем (количество) выпуска которого не ограничен никакими квотами. Этот продукт выпускается в расчете на возможного потенциального покупателя, поэтому объем его выпуска не ограничивается никакими нормами, кроме фактора покупательского спроса. К нелимитированным банковским продуктам относятся пластиковые, расчетные и кредитные карточки, банковские счета и т.п.

Новый банковский продукт может быть представлен в форме либо имуществ, либо имущественного права.

В качестве нового продукта банковская инновация проявляет себя только в процессе ее реализации на финансовом рынке или внутри банка. Спрос, предъявляемый покупателем на банковский продукт или операцию, определяет степень новизны этих видов нововведений.

С учетом этого под определение банковской инновации подпадают: новый банковский продукт, впервые появившийся на казахстанском финансовом рынке, т.е. только в одном банке; новый для Казахстана зарубежный банковский продукт, т.е. новый банковский продукт, появившийся на казахстанском финансовом рынке, но уже давно реализуемый за рубежом на финансовых рынках других стран в соответствии с их конкретными условиями и юрисдикцией; новые финансовые операции.

В курсовой работе рассмотрены вопросы планирования банковской инновации и понятие ее жизненного цикла, элементы деятельности банка по планированию банковской инновации.

Как продуценту банковской инновации банку постоянно приходится решать задачи расширения существующих и освоения новых финансовых рынков, разработки банковской инновации и внедрения ее на рынке, а также эффективного управления банковской инновацией. Решение этих задач создает основу для определения необходимого периода времени, материальных, финансовых, трудовых и информационных ресурсов. Увязка времени и ресурсов в единый процесс определяет значимость концепции жизненного цикла банковской инновации для деятельности банков.

Список использованной литературы

1. Инвестиционный Меморандум простых и привилегированных акций АО "Лизинговая компания "Астана-финанс", Астана, 2009, С.18

2. Годовой отчет АО "БТА ORIX Лизинг" (БТА ОРИКС Лизинг) по состоянию на 01 января 2008 года (в соответствии с подпунктом 2. пункта 4. Договора о листинге негосударственных эмиссионных ценных бумаг от 29 декабря 2005 г.)? Алматы 2008 г.

3. Литвинова Н. Лизинг становится ближе // Эксперт - Казахстан, №7 (9) от 12.04.2004

4. Демина А. Долги. с правом передачи <http://zakon.kz/our/news/news.asp?id=30066333> // Казахстанская правда, 18.08.2006, с.2

. Положения о проведении факторинговой сделки Акционерным Обществом "Фонд развития малого предпринимательства" субъектам малого предпринимательства

6. Полещук В. Факторинговые операции коммерческих банков // Хозяйство и право в Беларуси, http://www.iparegistr.com/bnpi/3/a03. php3

7. Обзор казахстанского рынка банковских интернет-услуг // Журнал