| № п/п

| Показатели финансовой устойчивости

| Критериальные границы классности предприятий

|

| I класс

| II класс

| III класс

| IV класс

| V класс

|

|

| 1

| Коэффициент абсолютной ликвидности (К4)

| 0,5 и выше =

20 баллов

| 0,4 =

16 баллов

| 0,3 =

12 баллов

| 0,2 =

8 баллов

| 0,1=

4 балла

| менее 0,1= 0 баллов

|

| 2

| Коэффициент срочной ликвидности (К5)

| 1,5 и выше =

18 баллов

| 1,4 =

15 баллов

| 1,3 =

12 баллов

| 1,2-1,1 = 9-6 баллов

| 1,0 =

3 балла

| менее 1,0=0 баллов

|

| 3

| Коэффициент текущей ликвидности (К6)

| 3 и выше = 16,5 балла

| 2,9-2,7 = 15-12 баллов

| 2,6-2,4 = 10,5-7,5 балла

| 2,3-2,1 = 6-3 балла

| 2 =

1,5 балла

| менее 2 =

0 баллов

|

| 4

| Коэффициент общей

финансовой независимости (К1)

| 0,6 и выше =

17 баллов

| 0,59-0,54=

16,2-12,2

балла

| 0,53-0,48=

11,4-7,4 балла

| 0,47-0,41=

6,6-1,8 балла

| 0,4=

1 балл

| менее 0,4=

0 баллов

|

| 5

| Коэффициент финансовой независимости в части формирования оборотных активов (К2)

| 0,5 и выше =

15 баллов

| 0,4=

12 баллов

| 0,3=

9 баллов

| 0,2=

6 баллов

| 0,1=

3 балла

| менее 0,1=

0 баллов

|

| 6

| Коэффициент финансовой независимости в части формирования запасов

(К3)

| 1 и выше = 13,5 балла

| 0,9 =

11 баллов

| 0,8=

8,5 балла

| 0,7-0,6 =

6,0-3,5 балла

| 0,5=

1 балл

| менее 0,5 = 0

баллов

|

|

| Итого

| 100

| 78

| 56

| 35

| 14

|

|

Комментарии к табл. 13ф:

ХАРАКТЕРИСТИКА ФИНАНСОВОЙ УСТОЙЧИВОСТИ

ОРГАНИЗАЦИЙ, ОТНЕСЕННЫХ К ОПРЕДЕЛЕННОМУ КЛАССУ:

1 класс – организации с высокой финансовой устойчивостью. Их финансовое состояние позволяет быть уверенными в своевременном и полном исполнении всех обязательств с достаточным запасом на возможную ошибку в управлении.

II класс – организации с хорошим финансовым состоянием. Их финансовая устойчивость в целом близка к оптимальной, но по отдельным коэффициентам допущено некоторое отставание. Риск во взаимоотношениях с такими организациями практически отсутствует.

III класс – организации, финансовое состояние которых можно оценить как удовлетворительное. При анализе обнаружена слабость отдельных коэффициентов. При взаимоотношениях с такими организациями вряд ли существует угроза потери самих средств, но выполнение обязательств в срок представляется сомнительным.

IV класс – организации с неустойчивым финансовым состоянием. У них неудовлетворительная структура капитала, а платежеспособность находится на нижней границе допустимых значений. Они относятся к организациям особого внимания, т.к. при взаимоотношениях с ними имеется определенный риск утраты средств.

V класс – организации с кризисным финансовым состоянием, практически неплатежеспособные. Взаимоотношения с ними чрезвычайно рискованные.

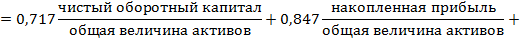

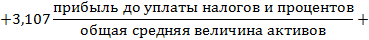

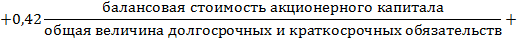

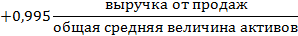

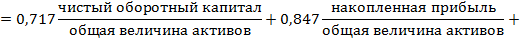

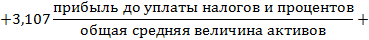

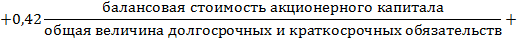

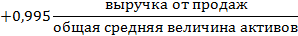

Оценка вероятности банкротства организации по модели Э. Альтмана (1983 г.):

Z = 0,717х1 + 0,847х2 + 3,107х3 + 0,42х4 + 0,995х5 =

Таблица 14ф

Исходные данные для оценки вероятности банкротства по модели Э. Альтмана

| № п/п

| Показатели

| Код строки показателя отчетности или порядок расчета

| На 31 декабря отчетного года (в среднем за год)

|

| 1

| Данные отчетности

|

|

|

| 1.1

| Оборотный капитал (активы), тыс.руб.

| стр.1200 баланса

|

|

| 1.2

| Краткосрочные обязательства, тыс.руб.

| стр.1500 баланса

|

|

| 1.3

| Чистый оборотный капитал (активы), тыс.руб.

| п.1.1 – п.1.2

|

|

| 1.4

| Общая величина активов. тыс.руб.

| стр.1600 баланса

|

|

| 1.5

| Нераспределенная прибыль, тыс.руб.

| стр.1370 баланса

|

|

| 1.6

| Резервный капитал, тыс.руб.

| стр.1360 баланса

|

|

| 1.7

| Накопленная прибыль, тыс.руб.

| п.1.5 + п.1.6

|

|

| 1.8

| Прибыль до налогообложения, тыс.руб.

| стр. 2300 ОФР

|

|

| 1.9

| Проценты к уплате, тыс.руб.

| стр. 2330 ОФР

|

|

| 1.10

| Прибыль до уплаты налогов и процентов, тыс.руб.

| п.1.8 + п.1.9

|

|

| 1.11

| Средняя общая величина активов, тыс.руб.

| Рассчитывается по данным стр. 1600 или 1700 баланса по простой средней арифметической

|

|

| 1.12

| Акционерный (уставный) капитал, тыс.руб.

| стр.1310 баланса

|

|

| 1.13

| Долгосрочные обязательства, тыс.руб.

| стр.1400 баланса

|

|

| 1.14

| Общая величина обязательств, тыс.руб.

| п.1.2 + п.1.13

|

|

| 1.15

| Выручка от продаж, тыс.руб.

| стр. 2110 ОФР

|

|

| 2

| Расчетные показатели – факторы

|

|

|

| 2.1

| Х1 (доля чистого оборотного капитала в активах)

| п.1.3: п. 1.4

|

|

| 2.2

| Х2 (доля формирования активов за счет накопленной прибыли)

| п.1.7: п. 1.4

|

|

| 2.3

| Х3 (коэффициент рентабельности активов, рассчитанный по прибыли до уплаты налогов и процентов)

| п.1.10: п. 1.11

|

|

| 2.4

| Х4 (коэффициент соотношения акционерного капитала и обязательств)

| п.1.12: п. 1.14

|

|

| 2.5

| Х5 (коэффициент оборачиваемости активов)

| п.1.15: п. 1.11

|

|

Таблица 15ф

Расчет вероятности банкротства по модели Э.Альтмана

| № п/п

| Порядок расчета

| Значение Z

|

| 1

|

|

|

Порядок оценки вероятности банкротства следующий:

а) Z< 1,23, вероятность банкротства очень высокая, т.е. организация фактически является несостоятельной (банкротом);

б) 1,23 <Z< 2,89 – зона неопределенности, т.е. вероятность банкротства достаточно высокая;

в) Z ≥ 2,89, вероятность банкротства ничтожна.