Однако, несмотря на очевидные успехи, рынок корпоративных облигаций находится в начале своего развития, и его возможности реализованы далеко не полностью. Только 2% предприятий используют рынок корпоративного долга для финансирования капитальных инвестиций. Российский рынок пока не сравним с западным и по абсолютным показателям. Объем рынка корпоративного долга в развитых странах составляет от 30 до 95% ВВП. В России номинальный объем корпоративных облигаций в обращении составляет всего около 5 млрд долл., или немногим более 1% ВВП.

Актуальной проблемой рынка корпоративных облигаций, препятствующей приходу на него консервативных инвестиций, в том числе западных, является его слабая структурированность. Система рейтингования облигаций только начинает внедряться. Большинство выпусков облигаций не имеют международных кредитных рейтингов. Рейтинги, присвоенные по внутрироссийским шкалам, нередко вызывают серьезные нарекания и не могут служить адекватным и авторитетным суждением о кредитоспособности. Это существенно повышает риски инвесторов, не имеющих возможности разделить облигации на высоконадежные и «мусорные».

Кроме того, требуют решения такие вопросы, как дальнейшее снижение, а возможно, и отмена налога на эмиссию, а также упрощение всей процедуры выпуска корпоративных облигаций. Достаточно актуальный вопрос для рынка — необходимость регистрации отчета о размещении облигаций до начала вторичных торгов. В результате вторичные торги начинаются в лучшем случае через месяц после размещения, что несет в себе существенные риски для инвесторов. Пример решения этой проблемы уже существует — на рынке государственных и региональных облигаций, регулируемых Министерством финансов, размещение и вторичные торги могут начинаться одновременно. По-видимому, целесообразно переходить на единое регулирование облигаций, возможно, под эгидой будущего мегарегулятора.

Решение этих и других проблем позволит привлечь на рынок корпоративных облигаций большое число заемщиков и значительные средства инвесторов.

Если рынок корпоративных облигаций уже встал в ряд заметных источников инвестиций, то второй основной инвестиционный инструмент фондового рынка — первичное размещение акций (initial public offering, IPO) — пока находится в резерве. За все время существования российского фондового рынка (около 10 лет) на нем было проведено всего 4 размещения акций общим объемом около 230 млн долл., которые могут быть (иногда с натяжкой) отнесены к IPO. В 2002 г. акции разместила компания «Росбизнесконсалтинг», в 2003 г. — «Аптека 36,6», в 2004 г. — компании «Калина» и «Иркут». Причем каждое из этих размещений имело свои особенности. В частности, по сообщениям информационных агентств, «Аптека 36,6» в последний момент заменила публичное размещение размещением акций по закрытой подписке среди ограниченного и заранее известного круга кредиторов, а размещение акций «Калины» было фактически доразмещением акций, уже торгующихся на бирже.

Практическое отсутствие IPO на российском фондовом рынке во многом связано с неразвитостью рынка в целом. Вместе с тем необходимо учитывать, что IРO — не лидер по объему привлечений в мире. Через корпоративные облигации средств привлекается в 3-4 раза больше. Кроме того, IPO — весьма тонкий инструмент, сильно зависящий от рыночной конъюнктуры. Проведение IPO может прекратиться на длительный срок и на развитых рынках, как это было в Германии после бума 2000 г. — почти 2 года там не было ни одного IPO.

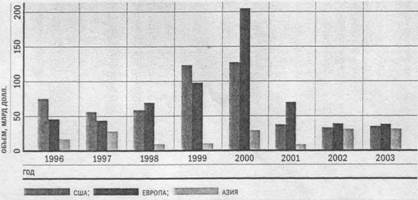

Тем не менее IPO, в первую очередь на рынках англосаксонских стран (США, Великобритания, Канада и др.), является важнейшим инструментом фондового рынка — через него финансируется до 15-20% всех инвестиций в основной капитал. В странах континентальной Европы с учетом более весомой доли банков в инвестициях данный показатель составляет 5-10% (рис. 5).

Рисунок 5. Объем привлечения капитала через IPO

У некоторых российских компаний имеется положительный опыт IPO в виде первичного размещения АДР на зарубежных биржах, в том числе на NYSE: «ВымпелКом» — 100 млн долл. (ноябрь 1996 г.), МТС — 371 млн долл. (июнь 2000 г.), «Вимм-Билль-Данн» привлек 238 млн долл. (февраль 2002 г.). Однако IPO на зарубежных биржах не может рассматриваться в качестве рецепта для большинства российских компаний — это весьма затратная и длительная процедура, которая по силам лишь весьма крупным компаниям, отличающимся прозрачностью, международным уровнем корпоративного управления и перспективами быстрого роста. Для большинства частных российских компаний наиболее удобным местом проведения IPO должен стать национальный фондовый рынок. Какие проблемы необходимо решить на этом пути?

Одна из проблем — сверхвысокая концентрация рыночного оборота. Сегодня 98% всех сделок на организованном рынке акций осуществляется с бумагами 10 эмитентов. На остальные бумаги (а это почти 250 акций), торгуемые на ведущих биржах, приходится менее 2% оборота. Отсутствие ликвидности по большинству бумаг и привычка инвесторов оперировать очень узким кругом акций обрекает вновь размещаемые акции на попадание в категорию «неликвидов».

Также проблемой является низкая доля акций эмитента, находящихся в свободном обращении (free float). По данным Boston Consulting Group (BCG), данный показатель в среднем по российскому рынку составляет 27%. Для сравнения: в странах с развитыми рынками этот показатель достигает 80-90%. Низкий free float снижает ликвидность торгов акциями и интерес инвесторов к ним.

К IPO весьма редко прибегают зрелые компании, в основном это новые быстрорастущие структуры различных отраслей, сформировавшиеся из венчурного бизнеса. К сожалению, в России венчурный бизнес находится в зачаточном состоянии, и, как следствие, потенциальных кандидатов на IPO среди быстрорастущих технологических компаний мало.

Кроме того, проведение IPO на российском рынке пока остается достаточно рискованным для эмитента. Причина заключается в трудности определить адекватную цену размещения из-за отсутствия рыночных котировок компаний-аналогов. Как следствие — значительный риск получить заниженные котировки. Не способствует повышению спроса и неразвитость публичных механизмов размещения акций среди частных инвесторов, непосредственно работающих на рынке (имеющих брокерские счета). На российском рынке их пока мало — не более 100 тыс. при 60 млн в Китае и 80 млн в США.

Существуют серьезные проблемы нормативного характера. Одна из них связана с необходимостью утверждения регулятором отчета об итогах размещения ценных бумаг и приводит к разрыву между размещением и началом вторичных торгов длительностью не менее месяца. Если для облигаций данная проблема не столь критична (стоимость облигаций может измениться на несколько процентов), то для владельцев акций месячное «сидение на неликвидах» может обернуться значительными убытками.

Оценивая перспективы IPO на российском рынке, необходимо ответить на два вопроса: какие компании придут на рынок с IPO и какие технологии размещения наиболее перспективны на российском рынке?