Финансовый кризис вполне предсказуемо привел к прекращению кредитного розничного бума в России. Резко перестроив предложение в розничном сегменте в сторону депозитов, большинство банков заметно сократили кредитную активность. Снизились сроки кредитования, поднялись ставки для компенсации дополнительных расходов на рост резервов, ужесточились требования к обеспечению.

Задолженность по ипотечным жилищным кредитам за январь-июнь 2008 года возросла с 611,2 - до 825,0 миллиардов рублей, или на 35,0 процентов (за соответствующий период 2007 года - на 60,1 процента). На долю данных кредитов на 01.07.2008 приходилось 23,0 процента объема задолженности по кредитам, предоставленным населению (на 01.01.2008 - 20,6 процента) [50].

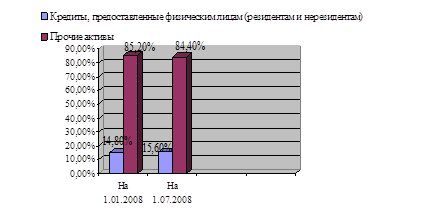

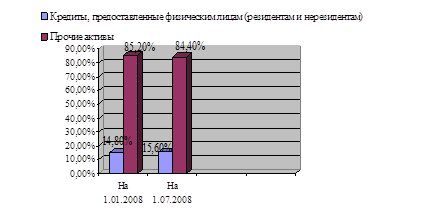

Суммарный объем кредитов, предоставленных физическим лицам, увеличился за январь-июнь 2008 года на 20,8 процента - до 3589,8 миллиарда рублей (за аналогичный период 2007 года - на 24,2 процента), а их доля в активах банковского сектора возросла с 14,8 до 15,6 процента (рис.4).

Хотя банки готовы выдавать кредиты, перед ними стоит большой вопрос - кому их выдавать. По оценке банкиров, в среднем количество заявок от потенциальных заемщиков сократилось в четыре раза, примерно во столько же раз сократилось и количество положительных решений по кредиту. Коммерческие банки и заемщики сейчас с подозрением относятся друг к другу. Если раньше банки бегали за клиентами и наперебой предлагали суперусловия по кредиту, беспроцентные кредиты, нулевые взносы и кредиты за пять минут, то есть активно развивался рынок покупателя, то сейчас мы имеем рынок продавца. И потенциальные заемщики более взвешенно подходят к вопросу кредитования, а не безумно набирают по пять-десять кредитов от разных банков с превышением с максимально допустимой финансовой нагрузки в несколько раз, и банки кредитуют только проверенных клиентов, желательно своих и с хорошей кредитной историей.

При этом все чаще причиной отказа по кредиту становится профессия потенциального заемщика. Банки достаточно неохотно кредитуют работников тех секторов экономики, которые в большей степени пострадали от кризиса. Например, сейчас очевидно, что есть проблемы в строительной сфере. Конечно, это не значит, что все представители данной области не получат кредит. Но банк будет тщательно проверять, в каком состоянии находится компания, велики ли шансы, что через некоторое время потенциальный заемщик попадет под сокращение или будет испытывать трудности при погашении кредита. В этом случае процент отказов по кредиту очень большой. Другое дело, если компания проверенная, получает дотации от государства. Идеальным клиентом банка является заемщик в возрасте от 23 до 55 лет, с доходом, официально подтвержденным справкой по форме 2-НДФЛ, со стажем на последнем месте работы не менее года, а также положительной кредитной историей.

Рис. 4 - Структура активов банковского сектора

банковский продукт услуга кредитование

Изменения в кредитной политике коснулись ограничений по возрасту, соотношению уровня дохода и размера кредита, некоторым профессиям, отраслям компаний-работодателей и др. Изменились и требования по соотношению «ежемесячный платеж - зарплата». Если раньше ежемесячный платеж по кредиту нередко мог составлять 50-60 процентов зарплаты, то сейчас многие банки требуют, чтобы размер ежемесячного платежа не превышал 30-40 процентов официально подтвержденного дохода потенциального заемщика.

Приоритеты банков поменялись в сторону зарплатных клиентов и сотрудников крупных государственных компаний. Чтобы не потерять постоянных и уже проверенных клиентов, они готовы выдавать им кредиты с привлекательными условиями. При этом разница по сравнению с клиентами с улицы во время кризиса заметно увеличилась. Чем больше гарантий готов предложить клиент банку, тем больше шансов у него получить кредит вообще и более низкую процентную ставку в частности [45].

По прогнозам экспертов, возврат к докризисным условиям произойдет очень нескоро. Поэтому, чтобы получить более выгодные условия кредита и различные скидки, заемщику стоит открывать в банке вклады, а также вовремя погашать уже взятые кредиты, чтобы попасть в число желанных клиентов.

Что же касается депозитов, осенью 2008 года вкладчики, напуганные возможными последствиями мирового кризиса, поспешили в банки за своими вкладами. А девальвация рубля только усилила панику, подтолкнув людей к массовой скупке наличной валюты. Это еще больше подогрело рост курса наличных долларов. Всего за октябрь 2008 года коммерческие банки недосчитались вкладов более чем на 354 миллиарда рублей.

Впрочем, пессимистические настроения сохранялись не долго, и уже в декабре вкладчики вновь размещали свои средства на депозитах. Во многом на ситуацию повлиял рост процентных ставок по вкладам, пик которого пришелся на конец 2008 года.

Большинство банкиров считают, что рост ставок по рублевым вкладам еще какое-то время продолжится, как и снижение ставок по валютным депозитам. Во-первых, рублевые пассивы нужны банкам для уравновешивания спроса на рублевые кредиты, в то же время привлечение новых валютных вкладов уже не так интересно - их рост значительно превысил запланированные значения [50].

Во многом увеличению доходности рублевых вкладов способствовала ситуация с курсами валют. Рубль стал сдавать свои позиции еще в середине лета 2008 года, проиграв в стоимости к доллару к концу года порядка 27 процентов. Евро вырос к концу года почти на 22 процента. Уверенный рост валют продолжился и в начале 2009 года. За это время рубль обесценился по отношению к доллару на 24 процента, а к евро потерял порядка 13 процентов. Поэтому не удивительно, что количество вкладчиков, решивших приобщиться к росту валюты, значительно увеличилось.В результате опережающего роста вкладов физических лиц в иностранной валюте (в рублевом эквиваленте) несколько сократилась доля рублевых вкладов в общем объеме вкладов физических лиц за январь-июнь 2008 года (с 87,1 до 86,4 процента). Динамика привлечения вкладчиков физических лиц приведена на рис. 5.

Рис. 5 - Динамика привлечения вкладов физических лиц

Активный интерес вкладчиков к вложениям в долларах и евро привел к некоторому избытку валюты в банках. А разместить резко выросший объем иностранной валюты банкам стало крайне затруднительно - спрос на кредиты в долларах и евро практически отсутствует. Снижение ставок по валютным вкладам, наблюдаемое во многих банках, вполне оправданно: желающих кредитоваться в иностранной валюте сейчас не много. Большинство потенциальных заемщиков заинтересованы в получении рублевых кредитов, что стимулирует банки к активному повышению ставки по вкладам в национальной валюте.

Сокращение объемов кредитования, уменьшение депозитной базы, рост уровня недоверия к коммерческим банкам со стороны физических лиц, случаи банкротств и отзыва лицензий - все это свидетельствует о кризисе в финансовой системе России.

В ситуации развития рынка самым важным являлось активное наращивание доли и объемов, массовое привлечение клиентов, создание широкой филиальной сети. По сути не было острой необходимости тщательно анализировать эффективность работы кредитной организации. Иная ситуация характеризует рынок в состоянии кризиса. Если еще год назад основная банковская модель основывалась на повышении капитализации бизнеса, то в настоящее время первостепенная задача - повышение рентабельности, уменьшение издержек, повышение работоспособности всех внутренних банковских механизмов.

Один из подходов к снижению затрат - это урезание расходов. Однако такой подход содержит опасность: он затрагивает процессы, напрямую связанные с получением доходов. Возникает замкнутый круг: снижаются затраты, снижаются доходы, и так до полного краха системы.

Важно понимать, что внедрение мер, направленных на получение быстрых результатов, должно быть очень взвешенным. Например, сокращение расходов, связанных с обслуживанием клиентов, приведет к ухудшению его качества, что в условиях нестабильности может повлечь отток клиентов. Возникает сложная дилемма - с одной стороны, необходимо снижать затраты, но с другой - в моменты кризиса банкам важно поддерживать ранее существовавший уровень сервиса. Меры по снижению затрат, направленные на получение быстрых результатов, не могут рассматриваться как достаточные, поэтому важно разработать систему долгосрочных мер для оптимизации бизнес-модели.

На очень низком уровне находятся оценки надежности вкладов в коммерческих банках. Столь низкий уровень доверия к этим банкам по сравнению с государственными удивителен, поскольку, начиная с 2004 года, в России действует государственная система страхования банковских вкладов, гарантирующая возврат вкладов в случае банкротства банка. Данная система распространяется как на государственные, так и на коммерческие банки. В случае банкротства любого из них выплаты вкладчикам в размере, не превышающем гарантированный минимум, будут производиться назначенным банком-агентом. С 1 октября 2008 года вклады до 700 тысяч рублей на 100 процентов застрахованы государством [45].

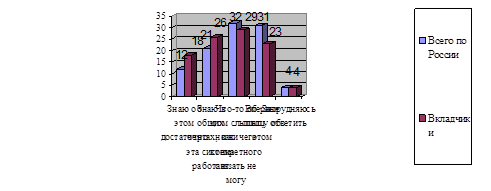

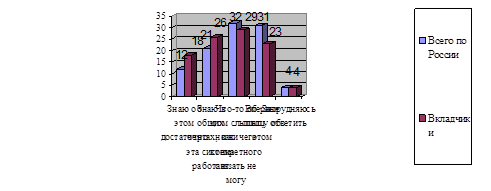

Такой высокий уровень недоверия к коммерческим банкам даже при наличии государственных гарантий по вкладам связан с негативным опытом, которые многие получили в 1990-е годы, когда системы государственных гарантий не было и клиенты обанкротившихся банков полностью теряли свои накопления. Однако почему они не изменили своего отношения после введения такой системы? Ответ довольно прост - не все знают о ее существовании. Только 44 процента имеющих вклады в банках знают об этом, причем лишь 18 процентов оценили эту информацию как достаточную, 26 процентов знают о системе страхования лишь в общих чертах (рис. 6).

Большинство россиян (60 процентов) не знают, сохранность какой суммы гарантирует система страхования вкладов. Это свидетельствует об общем низком уровне финансовой грамотности населения в России [50].

Рис. 6 - Оценка населением информации о существовании системы госгарантий по вкладам в случае банкротства банка

Уровень пользования банковскими услугами со стороны населения относительно невысок - практически половина россиян (42 процента) не является сегодня клиентами банков и не пользуются никакими их услугами. В то же время уровень пользования банковскими услугами высокодоходных групп населения заметно выше: для тех, кто не пользуется банковскими услугами - составляет всего 8 процентов, что в пять раз меньше общероссийского показателя.

Банковское сообщество, используя свои немалые лоббистские возможности, последние два года боролось с бизнесом платежных агентов. Все силы были брошены на то, чтобы запретить деятельность этих компаний, а потому на развитие собственных сетей платежных терминалов их просто не осталось. Да и время потеряно. Как оказалось, безвозвратно: 1 января 2010 года вступит в силу подписанный президентом в начале июня 2009 года закон о приеме платежей физических лиц через терминалы. Для банков это означает, что конкурентная борьба за перспективный, а главное, растущий не смотря на кризис рынок ими проиграна, и, следовательно, потеряны нереальные деньги. И даже если крупнейшие розничные банки дадут старт собственным терминальным сетям, они вряд ли догонят основных игроков этого рынка, поскольку во всех городах и селах с населением от пяти тысяч терминалы уже стоят.

На Западе, кстати, такое явление, как платежные терминалы самообслуживания, отсутствует - это едва ли не единственный ИТ-бизнес, который родился на нашей почве. «Когда появились технологии, сделавшие терминальную розницу возможной, на Западе уже существовала развернутая сеть банкоматов, практика «пластиковых платежей», - объясняет Владимир Лопатин, генеральный директор компании ОСМП (розничный бренд - QIWI). - А у нас и сейчас лишь четверть населения имеет банковские счета. Владельцев пластика без учета «зарплатников» - 10 процентов, и девяносто процентов совершаемых ими операций - снятие наличных» [49].

Услуга, появившаяся в начале 2000-х, быстро набирала популярность и сохраняет впечатляющую динамику, невзирая на кризис. По оценке Национальной ассоциации участников электронной торговли (НАУЭТ), оборот российского рынка моментальных платежей к концу 2009 года составит около 700 миллиардов рублей. А в 2008 году через 350 тысяч аппаратов прошло 536 миллиардов рублей. Годом ранее самих машин было на 50 тысяч меньше.

И теперь, терминалы, зародившиеся на неинтересном для банков поле мизерных платежей за мобильную связь, готовы откусить серьезный кусок традиционного банковского пирога. Речь идет о коммунальных платежах, штрафах, налогах и даже о погашении банковских кредитов. Следовательно, банки теряют большие комиссионные доходы [44].

Розничный рынок остается важнейшим стратегическим плацдармом для развития банковской системы; и сохранение позиций на этом рынке в условиях кризиса чрезвычайно важно для большинства финансовых институтов.

Что же изменилось на рынке?

Ухудшилось финансовое положение значительной части потенциальных и существующих заемщиков, что потребовало от банков существенного пересмотра политики в области управления розничными кредитными рисками.

Дефицит кредитных средств привел к существенному росту процентных ставок, что привело к заметному падению спроса на кредитные продукты.

Стратегия компенсации возросших рисков за счет дополнительного подъема кредитных ставок перестает себя оправдывать. Происходит отток и перераспределение клиентской базы. Резко возрос уровень просроченной задолженности при одновременном падении рыночных цен на плохие долги.

Наблюдается устойчивая тенденция к консолидации финансовых институтов, что влечет за собой технические и организационные проблемы объединения бизнесов.

Вынужденно сократились ИТ-бюджеты банков, от внедрения новых информационных систем ожидают максимально быстрой отдачи.

Изменилась правовая база, в частности в области работы с персональными данными. В изменившихся условиях необходима смена идеологии управления кредитным конвейером, смена акцентов и технологическая перестройка. Проблемы роста просроченной задолженности, сохранения и перестройки кредитного бизнеса - одни из самых обсуждаемых сегодня в банковской сфере.

Все вышеперечисленные проблемы, непосредственно и коснулись ОАО Банк «Снежинский», как одного из представителей банковской сферы России. Только выбор правильной стратегии, в том числе и ИТ-стратегии позволит ОАО Банк «Снежинский» охватить дополнительный и удержать существующий рынок банковских продуктов и услуг, в том числе рынок банковского обслуживания физических лиц.