Семя – орган полового размножения и расселения растений: наружи у семян имеется плотный покров – кожура...

Особенности сооружения опор в сложных условиях: Сооружение ВЛ в районах с суровыми климатическими и тяжелыми геологическими условиями...

Семя – орган полового размножения и расселения растений: наружи у семян имеется плотный покров – кожура...

Особенности сооружения опор в сложных условиях: Сооружение ВЛ в районах с суровыми климатическими и тяжелыми геологическими условиями...

Топ:

История развития методов оптимизации: теорема Куна-Таккера, метод Лагранжа, роль выпуклости в оптимизации...

Процедура выполнения команд. Рабочий цикл процессора: Функционирование процессора в основном состоит из повторяющихся рабочих циклов, каждый из которых соответствует...

Выпускная квалификационная работа: Основная часть ВКР, как правило, состоит из двух-трех глав, каждая из которых, в свою очередь...

Интересное:

Финансовый рынок и его значение в управлении денежными потоками на современном этапе: любому предприятию для расширения производства и увеличения прибыли нужны...

Аура как энергетическое поле: многослойную ауру человека можно представить себе подобным...

Уполаживание и террасирование склонов: Если глубина оврага более 5 м необходимо устройство берм. Варианты использования оврагов для градостроительных целей...

Дисциплины:

|

из

5.00

|

Заказать работу |

|

|

|

|

Дипломная работа

Тема: " Управление кредитными операциями коммерческого банка"

Выполнила

Дмитриева Елена Сергеевна

Научный руководитель

Малахова Елена Сергеевна,

старший преподаватель

Консультант

Путилова Марина Даниловна

Челябинск 2005

Оглавление

Введение

Глава 1. Кредитные операции банка и их организация

1.1 Сущность кредита и кредитных операций

1.2 Организация процесса кредитования

1.3 Формы обеспечения кредита и кредитных операций

1.4 Кредитный риск как одна из характеристик кредитных операций

Глава 2. Управление кредитными операциями коммерческого банка

2.1 Сущность управления кредитными операциями

2.2 Управление кредитным риском как элемент управления кредитными операциями

2.3 Особенности управления кредитными операциями

2.4 Анализ кредитного портфеля

Глава 3. Разработка мероприятий по управлению эффективности использования кредитных операций коммерческого банка

3.1 Постановка проблемы

3.2 Модель ресурсообеспечения в банке. анализ структуры активов и пассивов в динамике

3.3 Практическое использование модели

Заключение

Список используемой литературы

Приложения

Введение

Коммерческий банк - это организация, главной функцией которой является мобилизация свободных денежных средств экономических субъектов и их размещение в экономике. Реализация этой функции затрагивает вопросы формирования и использования средств кредитного потенциала. Кредитование является наиболее прибыльной и самой рискованной активной операцией коммерческого банка. Следовательно, если целью банка является получение максимальной прибыли, то он должен уделять большое внимание кредитным операциям. Для достижения поставленной цели банк должен управлять процессом формирования своей ресурсной базы и эффективно её использовать.

|

|

В настоящее время вопрос эффективного использования ресурсов коммерческих банков представляет собой важную задачу банковской практики.

Эффективное управление ресурсами коммерческого банка - это достаточно сложная тема в российской банковской теории. Сейчас каждый банк по-своему строит работу по ресурсному управлению. Это связано с различными сегментами рынка, на которых работает тот или иной банк, с отсутствием общепризнанной методики управления ресурсами. Поэтому каждый участник рынка должен разработать данную проблему, учитывая особенности функционирования и положения банка на рынке банковских услуг.

До недавнего времени анализу привлеченных ресурсов не уделялось большого внимания, однако в период системного кризиса банки столкнулись с проблемой качественного формирования ресурсной базы. В связи с этим вопросы наращивания ресурсного потенциала и его анализ приобрели особую значимость и актуальность. Особенностью формирования банковских ресурсов является то, что большую их долю составляют привлеченные и заемные средства.

Привлеченные и заемные средства коммерческого банка в основном состоят из депозитов клиентов, а также из привлеченных спецфондов, временно свободных средств по расчетным операциям, кредиторской задолженности клиентов.

Пассивные и активные операции коммерческого банка тесно связаны между собой.

Связь между активными и пассивными операциями банков имеет многоплановый характер. Если возрастает стоимость ресурсов, то банковская маржа сокращается, прибыль снижается и в результате банку будет необходим поиск более выгодных сфер вложения капитала для того, чтобы поправить свои дела. Поэтому необходима четкая координация активных и пассивных операций.

На структуру активных операций коммерческого банка оказывает влияние достаточно большое количество факторов, среди них можно выделить следующие: стратегия банка, мотивация деятельности, уровень менеджмента. Основополагающими моментами в банковской стратегии являются постановка цели и выбор соответствующих инструментов для ее достижения.

|

|

Целью данной работы является разработка мероприятий по повышению эффективности управления кредитными операциями коммерческого банка.

Для достижения цели поставлены следующие задачи:

изучить теоретический подход к сущности и организации кредитных операций;

изучить процесс управления кредитными операциями;

провести анализ управления кредитными операциями;

на основе анализа выработать предложения и рекомендации, которые позволили бы улучшить практическое состояние вопроса.

Объектом исследования в работе является деятельность Сберегательного Банка России, Юниаструмбанка и Промстройбанка.

Предметом исследования является повышение эффективности управления кредитными операциями коммерческих банков.

Необходимо отметить, что в условиях рыночной экономики коммерческому банку довольно сложно рассчитывать на качественное проведение активных операций без осуществления инвестиционной деятельности. Проведение только ссудных операций дает ему возможность иметь достаточную прибыль, однако не позволяет рассчитывать на низкий уровень риска, так как, выдавая ссуды, банки постоянно рискуют не получить их обратно.

Рис.2.1 общая схема процесса управления

Объект управления рассматривается как сколь угодно сложная система, преобразующая входные управляющие воздействия U (t) в выходные сигналы V (t), характеризующие состояние объекта управления в момент времени t. Очевидно, что реальный объект управления может иметь множество входов и выходов, определяющих его функциональное взаимодействие с внешней средой. Все эти каналы связи со средой на рисунке 2.1 не показаны. Изображены лишь те входы и выходы, которые являются существенными для формулирования задачи управления.

Объект управления и воздействующее на него устройство управления образуют систему управления. Предполагается, что на объект управления действуют также возмущения E (t), изменяющие, как правило, в непредсказуемом направлении основные характеристики объекта управления.

|

|

Сигнал управления вырабатывается в соответствии с некоторой заданной целью управления, определяемой теми задачами, которые поставлены перед системой управления. Довольно часто в системах управления для выработки управляющих воздействий оказывается необходимой информация о действительном состоянии объекта управления. Эта информация поступает по цепи обратной связи, показанной на рисунке пунктирной стрелкой.

Изучая процесс управления, необходимо рассмотреть всю систему мероприятий, направленную на достижение поставленных целей, связанных, например, с определенными требованиями кредитоспособности заемщика коммерческого банка. В этом случае управление со стороны служб банка будет направлено на снижение влияния внутренних и внешних факторов, увеличивающих кредитный риск.

Основные задачи, решаемые большинством систем управления и отражающие главные цели управления, могут быть отнесены к одному из следующих типов: стабилизация, выполнение программы, слежение, экстремальное управление, оптимизация.

Задача стабилизации заключается в поддержании некоторых выходных (управляемых) характеристик объекта управления на заданных уровнях, несмотря на постоянно действующие возмущения E (t)

V (t) = const.

В банковской деятельности задача стабилизации заключается в поддержании установленных нормативов риска кредитного портфеля, долгосрочных контактов с клиентами.

Задача выполнения программы, или задача программного управления, возникает, когда необходимо обеспечить наперед заданные траектории V (t). Иначе говоря, необходимо "заставить" объект управления изменять свои управляемые характеристики во времени по заданному закону, по определенной программе V* (t). Например, увеличение объема кредитных операций должно быть связано с увеличением числа клиентов, обслуживаемых банком. Если перед банком поставлена задача обеспечить заданный объем кредитования, то легко решается задача привлечения новых клиентов и создание таких банковских продуктов, которые будут востребованы среди потенциальных заемщиков.

|

|

В задачах слежения основная проблема сводится к формированию такой выходной траектории управляемого объекта, которая как можно более точно уточнила бы другую, заранее не известную траекторию V * (t). Например, при управлении кредитными операциями менеджер банка составляет кредитный меморандум (задавая траекторию (t)). Банковские работники отслеживают изменения в кредитном меморандуме, благодаря чему объем кредитных операций может либо возрасти, либо уменьшится.

Задачи экстремального управления возникают довольно часто. Они заключаются в достижении некоторой экстремальной цели, которая к тому же может эволюционировать во времени. Предполагается, что на траекториях объекта управления задан некоторый функционал, отражающий эту цель и зависящий как от управляемых, так и неуправляемых параметров объекта. Требуется с помощью соответствующих управляющих воздействий добиваться того, чтобы значение целевого функционала в любой момент времени находилось в достаточно малой окрестности экстремума (максимума или минимума - в зависимости от смысловой интерпретации). Например, при работе с заемщиком банковские работники добиваются включения в договор условий, позволяющих банку снизить риск, при этом отвечающих принципам рациональности для клиента.

Задачи экстремального управления являются в определенном смысле более сложными, чем ранее перечисленные. Действительно, если, например, в задаче стабилизации достаточно одного измерения стабилизируемой величины для определения направления ее корректировки, то в данном случае для синтеза управляющего воздействия необходимо как минимум два поисковых измерения целевого функционала как основного выхода объекта. Важно отметить, что задачи экстремального управления являются не только более сложными, но и более общими. При необходимости практически любую задачу управления можно сформулировать на языке экстремального управления.

Когда речь идет о задачах оптимизации в теории управления, то подразумеваются задачи реализации некоторых оптимальных выходных траекторий управляемой системы. В частности, может ставиться задача перевода объекта управления из одной точки фазового пространства в другую, например, за минимальное время при соблюдении заданных ограничений. Очевидно, такие задачи непосредственно не могут быть отнесены ни к одному из ранее рассмотренных типовых задач. В качестве примера можно рассмотреть включение в меморандум о кредитной политике определенных условий, для достижения оптимального сочетания риска и доходности.

Нужно понимать, что все перечисленные задачи теории управления могут находиться в определенной иерархической взаимосвязи и присутствовать одновременно при проектировании той или иной системы управления. Например, на одном из иерархических уровней может решаться задача стабилизации и строится соответствующая система управлений. В то же время (на более высоком уровне) может ставиться задача экстремального управления этой системы стабилизации в соответствии с некоторым критерием качества стабилизации.

|

|

Методы решения сформулированных задач и их реализация в виде конкретных систем управления могут быть различными, и они связаны с основными принципами управления.

Жесткое управление. Принцип жесткого (разомкнутого) управления предполагает отсутствие обратной связи в общей схеме управления. Такие системы управления без обратной связи называют разомкнутыми. Чаще всего они применяются для целей программного управления.

Рис.2.2 Система жесткого программного управления

Система жесткого программного управления решает задачи программного управления. Здесь цель управления V* (t) задает желаемую программу изменения состояния объекта во времени. Эта программа передается управляющему устройству для построения необходимого управления U (t). В результате такого управления состояние объекта должно изменяться по закону V (t). Система управления стремится обеспечить равенство:

V (t) ≈ V * (t)

для любого момента времени.

Таким образом, в системах жесткого управления управляющему устройству недоступна информация о действительном состоянии объекта управления - какая-либо обратная связь отсутствует. В гораздо большем числе случаев необходимо прибегать к более гибким принципам управления, оказывающимся более эффективными при наличии различных помех, возмущений и изменяющихся параметров объекта управления.

Регулирование. В системах регулирования, в отличие от жесткого управления, управляющие воздействия от фактического текущего состояния объекта управления. Информация о состоянии объекта поступает по специально организованным каналам обратной связи. В этом случае реализуется принцип замкнутого управления, а сама система управления называется замкнутой.

Основное преимущество замкнутых систем перед разомкнутыми состоит в том, что они оказываются существенно менее зависимыми от неизмеримых возмущений и помех, особенно когда механизм влияния помех на объект управления неизвестен.

Рис.2.3 Замкнутая система программного управления

Таким образом, можно говорить о том, что управление кредитными операциями коммерческого банка является довольно сложным процессом и подвержено влиянию многих факторов. Одним из факторов, оказывающих влияние на кредитные операции, как уже отмечалось ранее, является кредитный риск. Для эффективного управления кредитными операциями необходимо рассмотреть управление кредитным риском.

Анализ кредитного портфеля

Основной задачей анализа является выявление зон повышенного риска, улучшение эффективности кредитных операций, обеспечение сбалансированности кредитной политики, направленной на получение максимальных доходов при оптимальном риске.

В процессе анализа изучаются следующие данные:

остатки ссудной задолженности в динамике;

остатки просроченной задолженности и ее доля в общей задолженности в динамике;

структура кредитного портфеля по срокам;

основные показатели, характеризующие качество кредитного портфеля, в динамике.

Этот анализ рассмотрим на примере "ЮНИАСТРУМ БАНКа" в период с 01.01.02 г. по 01.01.05 г.

Кредитный портфель "ЮНИАСТРУМ БАНКа" сформирован следующим образом (табл.2.1).

Таблица 2.1. Кредитный портфель "ЮНИАСТРУМ БАНКа" (тыс. руб.)

| Категория заемщика | 01.01.02г. | 01.01.03г. | 01.01.04г. | 01.01.05г. |

| 1 | 2 | 3 | 4 | 5 |

| Физические лица | 12547,50 | 26309,12 | 43312,98 | 88400,8 |

| Юридические лица | 72143,66 | 91738,68 | 183945,25 | 183601,65 |

| ИТОГО | 84691,16 | 118047,80 | 227258,23 | 272002,45 |

За прошедший год обеспечено незначительное наращивание кредитного портфеля банка.

Объем ссудной задолженности за 2004г. вырос на 44,7 млн. руб., что на 19,7% больше по сравнению с 2003 г.

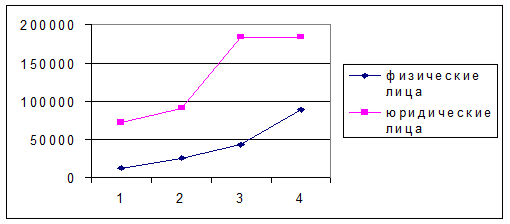

При этом объем ссудной задолженности юридических лиц за 2004г. незначительно снизился (на 343,6 тыс. руб.), а объем ссудной задолженности физических лиц увеличился на 45,09 млн. руб. (т.е. на 2,04%) по сравнению с 2003г.

Следует отметить, что наибольший удельный вес (67,5%) занимают кредиты юридических лиц. Эта ситуация наблюдается в течение всего рассматриваемого периода.

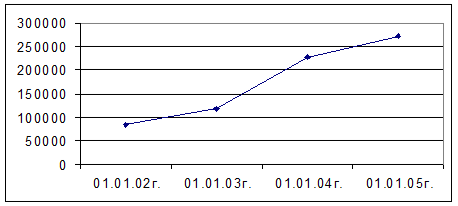

Рис.2.4 Динамика общей ссудной задолженности в тыс. руб.

В целом за анализируемый период кредитный портфель вырос в 3,2 раза.

Динамика его изменения в целом и в разрезе физических и юридических лиц наглядно представлена на рис.2.4 и 2.5

Рис.2.5 Динамика остатков по кредитам физических и юридических лиц (в тыс. руб.)

" ЮНИАСТРУМ БАНК" предоставляет физическим лицам следующие виды кредитов: на неотложные нужды, на приобретение (строительство,) объектов недвижимости, на образование, овердрафты и др. Остатки по видам кредитов представлены в табл.2.2

Таблица 2.2. Остатки по кредитам физических лиц в динамике (тыс. руб.)

| Вид кредита | 01.01.02 | 01.01.03 | 01.01.04 | 01.01.05 |

| 1 | 2 | 3 | 4 | 5 |

| На приобретение (строительство,) недвижимости | 1185,26 | 2345,28 | 7630,15 | 9545,25 |

| На неотложные нужды | 11362,24 | 23963,84 | 35637,66 | 48544,15 |

| Экспресс - кредит | 0,00 | 0,00 | 0,00 | 1435,40 |

| Кредиты на образование | 0,00 | 0,00 | 0,00 | 28788,44 |

| Овердрафты по банковским картам | 0,00 | 0,00 | 45,17 | 87,56 |

| ИТОГО | 12547,50 | 26309,12 | 43312,98 | 88400,8 |

Из табл.2.2 видно, что за 2004г. увеличились остатки по кредитам, предоставленным на неотложные нужды (на 37,3%), на приобретение объектов недвижимости (на 8,4%). В 2004г. появились новые виды кредитования - кредиты "Единовременный", "Кредит на образование", "Экспресс-кредит".

Их доля составила 0,45% в общей задолженности. Получило дальнейшее развитие кредитование в форме овердрафта (по банковским картам), введенное в 2003 г. В общем, за последние 3 года кредитование физических лиц выросло в 7 раз. С каждым годом увеличивались остатки по кредитам на неотложные нужды, на приобретение недвижимости.

Важным этапом анализа является изучение изменения просроченной задолженности и ее удельного веса в общей задолженности, а также погашения этой задолженности, фактов списания кредитов за счет резерва на возможные потери по ссудам.

Сведения об остатках просроченной задолженности, ее уровне и о списании за счет резерва представлены в таблице 2.3

Таблица 2.3. Сведения о просроченной задолженности (тыс. руб.)

| Показатели | 01.01.02г. | 01.01.03г. | 01.01.04г. | 01.01.05г. |

| 1 | 2 | 3 | 4 | 5 |

| Остаток ссудной задолженности всего, в т. ч.: | 84691,16 | 118047,80 | 227258,23 | 272002,45 |

| - задолженность физических лиц; | 12547,50 | 26309,12 | 43312,98 | 88400,8 |

| - задолженность юридических лиц | 72143,66 | 91738,68 | 183945,25 | 183601,65 |

| Просроченная задолженность всего, в т. ч.: | 42,34 | 82,63 | 159,08 | 136,00 |

| - по физическим лицам; | 42,34 | 38,25 | 42,5 | 54,35 |

| - по юридическим лицам | 0,00 | 44,38 | 116,58 | 81,65 |

| Списано за счет резерва | 0,00 | 0,00 | 0,00 | 0,00 |

| Удельный вес общей просроченной задолженности в общем остатке (%) | 0,05 | 0,07 | 0,07 | 0,05 |

| Доля просроченной задолженности по кредитам физических лиц (%) | 0,05 | 0,03 | 0,02 | 0,02 |

| Доля просроченной задолженности по кредитам юридических лиц (%) | 0,00 | 0,04 | 0,05 | 0,03 |

Удельный вес общей просроченной задолженности (УВпз) рассчитывается по следующей формуле:

ПЗ

--- - * 100%, (2.1)

∑СЗ

где ПЗ - просроченная задолженность физических и юридических лиц;

∑СЗ - общий остаток ссудной задолженности.

Чем меньше данное соотношение, тем выше качество кредитного портфеля. Предельное значение данного показателя установлено в размере 9%.

Доля просроченной задолженности по кредитам физических лиц определяется по формуле (2.3):

ПЗ ф. л

СЗ ф. л * 100% (2.3)

где ПЗ ф. л - просроченная задолженность по физическим лицам;

СЗ ф. л - ссудная задолженность физических лиц.

Аналогично рассчитывается доля просроченной задолженности по кредитам юридических лиц.

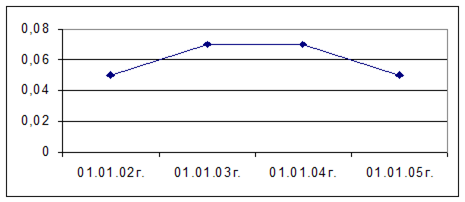

По табл.2.3 видно, что за истекший год объем просроченной ссудной задолженности снизился по сравнению с 2004 годом на в 23,08 тыс. руб. Доля просроченной задолженности в кредитном портфеле также снизилась с 0,07% до 0,05%.

В целом за рассматриваемый период объем просроченной задолженности и ее удельный вес резко снизился. Динамика изменения уровня просроченной задолженности показана на рис.2.6.

Рис.2.6 Динамика удельного веса просроченной задолженности (%)

Предельное значение уровня просроченной задолженности не превышено, что свидетельствует о высоком качестве кредитного портфеля и соблюдении рекомендаций кредитной политики.

Таблица 2.4. Группировка кредитов, предоставленных юридическим лицам по формам обеспечения в динамике

| Форма обеспечения | 01.01.02г. | 01.01.03г. | 01.01.04г. | 01.01.05г. | ||||

| остаток, тыс. руб. | В% к итого | Остаток, тыс. руб. | в% к итого | остаток, тыс. руб. | в% к итого | остаток, тыс. руб. | в% к итого | |

| Банковская гарантия | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| Залог недвижимости | 11548,00 | 16,0 | 16544,25 | 18,0 | 28544,56 | 12,6 | 39548,25 | 14,5 |

| Залог оборудования | 7214,36 | 10,0 | 48562,35 | 52,9 | 110525,36 | 48,6 | 108235,45 | 39,8 |

| Залог транспортных средств | 5438,44 | 7,54 | 3856,38 | 4,2 | 4825,50 | 2,1 | 2354,25 | 0,90 |

| Залог товаров в обороте | 43284,55 | 60,0 | 16825,35 | 18,3 | 55263,35 | 24,3 | 58456,23 | 21,5 |

| Залог прочего имущества | 728,55 | 1,00 | 1125,00 | 1,2 | 1137,30 | 0,05 | 0,00 | 0,00 |

| Без обеспечения | 3929,76 | 5,46 | 4825,35 | 5,4 | 26962,16 | 12,35 | 63408,27 | 23,3 |

| ИТОГО | 72143,66 | 100 | 91738,68 | 100 | 227258,23 | 100 | 272002,45 | 100 |

Как видно из табл.2.4, доля кредитов, выданных под залог, составляет в 2004г.76,7%. Из них 39,8% приходится на кредиты под залог оборудования. Этот вид залога преобладает с 01.01.03г., а до этого основной формой обеспечения (60,0%) был залог товаров в обороте. Но данная форма залога довольно рискованна, так как достаточно мобильна в производстве и трудоемка с точки зрения отслеживания ее наличия у заемщика. Поэтому доля кредитов, выданных под залог товаров в обороте, сократилась до 21,5%.

Под залог недвижимости выдано в 2004г.14,5% и 23,3% - кредиты, не имеющие обеспечения. Доля последних за рассматриваемый период значительно увеличилась. Это произошло за счет увеличения выдачи овердрафтных кредитов, которые предоставляются в основном без обеспечения. Кредиты под банковскую гарантию за этот период не выдавались.

Таким образом, залоговая политика банка за последние 3 года была пересмотрена. Она является достаточно эффективной, так как "ЮНИАСТРУМ БАНК" стал больше применять наиболее выгодные для банка формы обеспечения - залог недвижимости и оборудования (54,3%). Кроме того, залог не является единственной формой обеспечения, так как дополнительно оформляются поручительства руководителя или собственников (акционеров) предприятия.

Завершающим этапом анализа является рассмотрение основных показателей, характеризующих качество кредитного портфеля, в динамике. К этим показателям относятся:

коэффициент риска;

коэффициент резерва;

коэффициент покрытия убытков по ссудам;

удельный вес вновь выданных кредитов;

удельный вес ссудной задолженности в активе баланса.

Значения данных показателей по годам приведены в табл.2.5

Таблица 2.5. Показатели, характеризующие качество кредитного портфеля "ЮНИАСТРУМ БАНКа", в динамике (тыс. руб.)

| Показатели | 01.01.02г. | 01.01.03г. | 01.01.04г. | 01.01.05г. |

| 1 | 2 | 3 | 4 | 5 |

| Общий остаток ссудной задолженности, тыс. руб. | 84691,16 | 118047,8 | 227258,2 | 272002,45,, |

| Резерв на возможные потери по ссудам, тыс. руб. | 15345 | 23564 | 31100 | 33562 |

| Объем проблемных кредитов, тыс. руб. | 2922,86 | 7055,1 | 13234 | 31963,81 |

| Выдано кредитов, тыс. руб. | 168530 | 255041,64 | 590871,4 | 783211,6 |

| Актив баланса, тыс. руб. | 1685354 | 2125347 | 2954357 | 2698437 |

| Коэффициент риска | 0,82 | 0,83 | 0,87 | 0,9 |

| Коэффициент резерва,% | 18,1 | 19,9 | 13,7 | 12,3 |

| Коэффициент покрытия убытков | 5,25 | 3,34 | 2,35 | 1,05 |

| Удельный вес вновь выданных кредитов в общей задолженности,% | 199 | 216 | 260 | 287,94 |

| Удельный вес ссудной задолженности в активе баланса,% | 5,03 | 5,56 | 7,69 | 10,09 |

Качество кредитного портфеля с точки зрения кредитного риска позволяет оценить коэффициент риска, который рассчитывается по формуле (2.21):

∑СЗ - РВПС

К риска = - -------------------, (2.2)

∑СЗ

где ∑СЗ - общий остаток ссудной задолженности;

РВПС - сформированный резерв на возможные потери по ссудам.

Чем больше значение данного коэффициента и ближе к 1, тем лучше качество кредитного портфеля с точки зрения возвратности.

Как видно из табл. 2.5, значение коэффициента на протяжении рассматриваемого периода стремиться к 1 (от 0,82 до 0,90), следовательно, качество кредитного портфеля высокое с точки зрения возвратности. Динамика изменения этого коэффициента изображена на рис.2.7

Рис.2.7 Динамика изменения коэффициента риска

Коэффициент резерва позволяет определить степень защищенности банка от возможного невозврата ссуд. Он рассчитывается по формуле (2.3):

РВПС

Крезерва = - ----------- - * 100% (2.3)

∑СЗ

Значение данного коэффициента по банкам России считается оптимальным на уровне 15%.

За рассматриваемый период значение этого коэффициента не превышало оптимального значения и даже снизилось с 18,1% до 12,3%. Хотя сумма резерва сформирована согласно Положению ЦБ РФ № 254-П "О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности", в случае невозврата кредитов заемщиками банку придется увеличивать расходную часть баланса на покрытие убытков по ссудам.

Коэффициент покрытия убытков по ссудам позволяет определить уровень покрытия проблемных кредитов за счет созданного резерва на возможные потери по ссудам. Этот коэффициент рассчитывается по формуле (2.4):

РВПС

Кпу = - -------------------------------------- - (2.4)

Объем проблемных кредитов

К проблемным кредитам относят все просроченные кредиты.

Значение данного коэффициента в оптимальном выражении должно быть равно 1.

За анализируемый период значение коэффициента резко снизилось. В связи с этим значение коэффициента покрытия убытков приблизилось к оптимальному соотношению.

Удельный вес вновь выданных кредитов рассчитывается по формуле (2.5):

Выдано кредитов

------------------------ - * 100% (2.5)

∑СЗ

Этот показатель позволяет узнать, сколько кредитов остается непогашенными из выданных в прошлом отчетном периоде. В нашем случае остаток ссудной задолженности по всем периодам не превышает размера вновь выданных кредитов. Это положительно характеризует деятельность банка по отслеживанию движения кредитов.

Удельный вес ссудной задолженности в активе баланса рассчитывается по формуле (2.6):

∑СЗ

------------------- - * 100% (2.6)

Актив баланса

Этот показатель за 2004г. увеличился на 2,4%, а за анализируемый период на 5,06% (т.е. в 2 раза). Однако его значение отстает от рекомендованного норматива - 25%.

По данным анализа можно сделать выводы о том, за период с 01.01.02г. по 01.01.05г. наблюдается значительное наращивание кредитного портфеля по физическим и юридическим лицам. Однако в 2004г. не уделялось должного внимания развитию кредитования юридических лиц, так как ссудная задолженность юридических лиц снизилась за год на 343,6 тыс. руб. Структура задолженности юридических лиц состоит из краткосрочных кредитов (более 95%), доля среднесрочных кредитов незначительна, а долгосрочное кредитование не имело развития. Уровень просроченной задолженности снизился с 0,05% до 0,02%. Это свидетельствует о высоком качестве кредитного портфеля и соблюдении рекомендаций кредитной политики. Качество кредитного портфеля с точки зрения кредитного риска улучшилось, так как коэффициент риска увеличился с 0,82 до 0,90 при нормативе 1. Степень защищенности банка от возможного невозврата ссуд, характеризующаяся коэффициентом резерва, изменилась с 18,1 до 12,3% при оптимальном уровне 15%. Залоговая политика отделения достаточно эффективна, так как больше применяются наиболее выгодные для банка формы обеспечения - залог оборудования и недвижимости (60,0%).

В процессе анализа управления кредитными операциями следует то, что банк может выдать кредитов на такую сумму денежных средств, которую привлекает ежедневно. В настоящее время вопрос эффективного использования ресурсов коммерческих банков представляет собой важную проблему банковской практики.

Поэтому проблема эффективного управления ресурсами коммерческого банка - это достаточно сложная тема в российской банковской теории. Сейчас каждый банк по-своему строит работу по ресурсному управлению. Это связано с различными сегментами рынка, на которых работает тот или иной банк, с отсутствием общепризнанной методики управления ресурсами. Поэтому каждый участник рынка должен разработать данную проблему, учитывая особенности функционирования и положения банка на рынке банковских услуг.

До недавнего времени анализу привлеченных ресурсов не уделялось большого внимания, однако в период системного кризиса банки столкнулись с проблемой качественного формирования ресурсной базы. В связи с этим вопросы наращивания ресурсного потенциала и его анализ приобрели особую значимость и актуальность.

Постановка проблемы

Коммерческий банк, как и другие субъекты хозяйственных отношений, для обеспечения своей коммерческой и хозяйственной деятельности должны располагать определенной суммой денежных средств, то есть ресурсами.

В современных условиях развития экономики проблема формирования ресурсов имеет первостепенное значение. Это вызвано тем, что с переходом к рыночной модели экономики, ликвидацией монополии государства на банковское дело, построением двухуровневой банковской системы характер банковских ресурсов претерпевает существенные изменения. Это объясняется тем, что, во-первых, значительно сузился общегосударственный фонд банковских ресурсов, а сфера его функционирования сосредоточена в первом звене банковской системы - Центральный Банк Российской Федерации. Во-вторых, образование предприятий и организации с различными формами собственности означает возникновение новых собственников временно свободных денежных средств, самостоятельно определяющих место и способ хранения денежных средств, что способствует созданию рынка кредитных ресурсов, органически входящего в систему денежных отношений.

Кроме того, масштабы деятельности банков, определяемые объектом его активных операций, зависят от совокупности объема ресурсов, которыми они располагают, и, особенно, от суммы привлеченных ресурсов. Такое положение обостряет конкурентную борьбу между банками за привлечение ресурсов.

Ресурсы коммерческого банка, или "банковские ресурсы", представляют собой совокупность собственных и привлеченных средств, имеющихся в его распоряжении и используемых для осуществления активных операций. [4]

Таким образом, кредитные ресурсы - это ресурсы банка, которые в силу сложившихся обстоятельств не были направлены на осуществление активных операций, но могут быть переданы на условиях обеспеченности, срочности, возвратности и платности хозяйствующим субъектам.

Это определение может быть использовано в данной работе потому, что любой банк главную свою деятельность видит в получении прибыли за счет использования собственного и заемного капитала. Банковская деятельность подвержена высокому риску, отсюда проведение активных операций жестко регламентировано. На кредитование направляется лишь часть имеющихся в распоряжении банка средств. Остальная часть формирует резервы банка. Та сумма средств, которая лимитируется на проведение активных операций, может подразделяться на средства, находящиеся в обороте и средства, остающиеся в распоряжении банка. Средства, находящиеся в обороте не являются кредитными ресурсами, так как они уже использованы. Остается только та часть средств, которая готова к использованию. Именно она и формирует кредитные ресурсы банка.

Привлеченные средства, как правило, составляют около 80% от общего объема банковских ресурсов. На долю собственных средств банков приходится 20%, что в целом отвечает структуре, сложившейся в мировой банковской практике. В составе собственных средств банка основная доля приходится на различные фонды, в которых доля уставного капитала занимает более 2%. Вторая часть собственных средств - прибыль отчетного года. Для структуры привлеченных ресурсов коммерческих банков России характерным является высокий удельный вес средств на расчетных и других счетах, составляющих депозиты до востребования. Эта категория ресурсов занимает 64,3%. На долю срочных депозитов приходится всего лишь 23,5%, из них на депозиты коммерческих структур и вклады населения приходится 5%, банков - свыше 18%.

Ниже, в таблице 1, приведена структура ресурсной базы банков, из которой видно, что структура различных коммерческих банков неодинакова. Ни один из рассматриваемых банков не может похвастаться оптимальной структурой пассивов. Сберегательный банк имеет, пожалуй, самые худшие в плане доходности показатели. Так, вклады до востребования составляют всего 9,88%, а значит, средневзвешенная процентная ставка по пассивам должна вырасти за счет более доходных банковских продуктов. Как следствие, должна вырасти и процентная ставка по размещаемым средствам, для обеспечения доходности. Однако, такие продукты, как правило, не пользуются большой популярностью. Это влияет на конкурентоспособность банка.

Любой другой банк на месте Сберегательного Банка России должен испытывать большие финансовые трудности. Ввиду того, что Сбербанк является системообразующим банком и пользуется высокой степенью доверия населения, вклады гарантированы государством, финансовое состояние банка устойчивое.

За 2003 год Сберегательный Банк показал прибыль, доля которой в структуре пассивов составила 9,632%. Это наивысший показатель среди рассматриваемых банков.

Привлеченных средств меньше всего наблюдается в "ЮНИАСТРУМ БАНКе", всего 84,16%. Высокие расходы и риски, влияющие на собственные средства в агрегированном балансе, в строке прибыль дают отрицательную величину.

Промстройбанк в целом подтвердил картину, наблюдаемую в Сбербанке. Относительно высокая прибыль и достаточно большая сумма привлеченных средств соответствуют сложившейся банковской практике. Положительным является факт интенсивного использования средств предприятий.

Структура банковских ресурсов по отдельным коммерческим банкам отличается большим разнообразием, что объясняется, прежде всего, индивидуальными особенностями каждого банка (таб.1).

Таблица 3.1.

Опора деревянной одностоечной и способы укрепление угловых опор: Опоры ВЛ - конструкции, предназначенные для поддерживания проводов на необходимой высоте над землей, водой...

Историки об Елизавете Петровне: Елизавета попала между двумя встречными культурными течениями, воспитывалась среди новых европейских веяний и преданий...

Механическое удерживание земляных масс: Механическое удерживание земляных масс на склоне обеспечивают контрфорсными сооружениями различных конструкций...

Организация стока поверхностных вод: Наибольшее количество влаги на земном шаре испаряется с поверхности морей и океанов (88‰)...

© cyberpedia.su 2017-2024 - Не является автором материалов. Исключительное право сохранено за автором текста.

Если вы не хотите, чтобы данный материал был у нас на сайте, перейдите по ссылке: Нарушение авторских прав. Мы поможем в написании вашей работы!