Российский рынок по-прежнему характерен негативными особенностями, препятствующими применению принципов портфельного инвестирования, что в определенной степени сдерживает интерес субъектов рынка к этим вопросам.

Прежде всего, следует отметить невозможность ведения нормальных статистических рядов по большинству финансовых инструментов, то есть отсутствие исторической статистической базы, что приводит к невозможности применения в современных российских условиях классических западных методик, да и вообще любых строго количественных методов анализа и прогнозирования.

Следующая проблема общего характера - это проблема внутренней организации тех структур, которые занимаются портфельным менеджментом. Как показывает опыт общения с клиентами, особенно региональными, даже во многих достаточно крупных банках до сих пор не решена проблема текущего отслеживания собственного портфеля (не говоря уж об управлении). В таких условиях нельзя говорить о каком-либо более или менее долгосрочном планировании развития банка в целом.

Хотя нельзя не отметить, что в последнее время во многих банках создаются отделы и даже управления портфельного инвестирования, однако нормой жизни это еще не стало, и в результате отдельные подразделения банков не осознают общую концепцию, что приводит к нежеланию, а в ряде случаев и к потере возможности эффективно управлять как портфелем активов и пассивов банка, так и клиентским портфелем.

Проблема выбора управляющего в настоящее время решается на уровне личных отношений. Сейчас сложилась практика, когда инвесторы выбирают себе доверительного управляющего не по таким объективным критериям, как финансовая устойчивость, отношение к клиенту, наличие квалифицированного персонала и т. п., а по знакомству, что зачастую приводит к серьезным конфликтам и разочарованиям.

В то же время получить достоверную информацию для выбора управляющего трудно. Это объясняется как отсутствием централизованного источника информации о финансовых организациях, предоставляющих услуги по доверительному управлению, так и отсутствием сведений о подобных услугах в информации общего характера о банках, а также неунифицированностью названий управлений и отделов банков, выполняющих такие функции.

Даже если банк или финансовая компания декларируют, что занимаются данным видом деятельности, получить у них исчерпывающую информацию, необходимую для принятия решения об инвестировании, затруднительно. Примерным ориентиром могли бы служить типовые формы договоров и схемы распределения прибыли, однако нормы договорных взаимоотношений на российском рынке пока еще не выработаны, и бытующие формы договоров и оговариваемые ими условия отличаются друг от друга весьма значительно. Названия заключаемых договоров обычно содержат такие понятия как «траст» или «доверительное управление». Тем не менее, часто банки и иные финансовые организации довольствуются брокерскими операциями. Договоры, заключаемые фактически на брокерское обслуживание, содержат в себе инородные блоки о разделении прибыли и т. п.

В настоящее время остро стоит проблема прозрачности действий управляющих и их низкой ответственности перед клиентами. Практика показывает, что существует определенная тенденция (особенно среди небанковских доверительных управляющих), когда четкое разделение собственных средств управляющего и средств клиентов не проводится, а ведется синтетический учет одновременно нескольких портфелей, и группировка договоров и платежей осуществляется не по принадлежности операции к портфелю того или иного клиента, а по типу актива.

Удивительно, но хотя это в первую очередь отвечает их интересам, клиенты очень редко требуют от управляющих твердых договоренностей относительно отчетности. Ведь если речь идет о трасте в смысле доверительного управления, клиент обязательно должен требовать полной прозрачности действий управляющего. К сожалению, ситуация, когда управляющий, пользуясь непрозрачностью отчетности, трактует статистические данные в свою пользу, очень распространена.

Большой блок проблем связан с процессом математического моделирования и управления портфелями ценных бумаг. Портфель финансовых активов - это сложный финансовый объект, имеющий собственную теоретическую базу. Таким образом, при прогнозировании встают проблемы моделирования и применения математического аппарата, в частности, статистического. Конечно, в ряде случаев, когда можно говорить не о портфеле, а о некоторых элементах «портфельного подхода», удается обойтись более простыми приемами, но перед каждым, кто занимается данной проблематикой, рано или поздно встают серьезные расчетные и исследовательские задачи. Причем универсального подхода к решению всех возникающих задач не существует, и специфика конкретного случая требует модификации базовых моделей.

На данный момент адекватного математического аппарата для всех возможных схем еще не разработано. Это связано как с небольшим опытом развития подобных взаимоотношений в России, так и с объективной математической сложностью возникающих моделей. Особенно велико разнообразие моделей в трасте доверительного управления, а именно он наиболее распространен в России.

Независимо от выбираемого уровня прогнозирования и анализа, для постановки задачи формирования портфеля необходимо четкое описание параметров каждого инструмента финансового рынка в отдельности и всего портфеля в целом (то есть точное определение таких понятий, как доходность и надежность отдельных видов финансовых активов, а также конкретное указание, как на основании этих параметров рассчитывать доходность и надежность всего портфеля). Таким образом, требуется дать определение, доходности и надежности, а также спрогнозировать их динамику на ближайшую перспективу.

При этом возможны два подхода: основанный на приблизительном прогнозе динамики каждого вида активов и анализе структуры портфеля, и основанный на построении распределения вероятности доходности каждого инструмента в отдельности и всего портфеля в целом.

Второй подход практически решает проблему прогнозирования и формализации понятий риска и доходности, однако степень реалистичности прогноза и вероятность ошибки при составлении вероятностного распределения находятся в сильной зависимости от статистической полноты информации, а также подверженности рынка влиянию изменения макропараметров.

После описания формальных параметров портфеля и его составляющих необходимо описать все возможные модели формирования портфеля, определяемые входными параметрами, которые задаются клиентом и консультантом.

Используемые модели могут иметь различные модификации в зависимости от постановки задачи клиентом. Клиент может формировать как срочный, так и бессрочный портфель.

Портфель может быть пополняемым или отзываемым. Под пополняемостью портфеля понимается возможность в рамках уже действующего договора увеличивать денежное выражение портфеля за счет внешних источников, не являющихся следствием прироста первоначально вложенной денежной массы. Отзываемость портфеля - это возможность в рамках действующего договора изымать часть денежных средств из портфеля. Пополняемость и отзываемость могут быть регулярными и нерегулярными. Пополняемость портфеля регулярна, если имеется утвержденный сторонами график поступления дополнительных средств. Модификации моделей могут определяться и задаваемыми клиентом ограничениями на риски.

Уместно вводить также ограничение на ликвидность портфеля (оно вводится на случай возникновения у клиента непредусмотренной в договоре необходимости срочного расформирования всего портфеля). Уровень ликвидности определяется как число дней, необходимое для полной конвертации всех активов портфеля в денежные средства и перевода их на счет клиента.

Следующий блок проблем связан уже непосредственно с решением оптимизационных задач. Необходимо определиться с главным критерием оптимизации в процедуре формирования портфеля. Как правило, в качестве целевых функций (критериев) могут выступать лишь доходность и риск (или несколько видов рисков), а все остальные параметры используются в виде ограничений.

При формировании портфеля возможны три основные формулировки задачи оптимизации:

- целевая функция -- доходность (остальное - в ограничениях);

- целевая функция -- надежность (остальное - в ограничениях);

- двухмерная оптимизация по параметрам «надежность-доходность» с последующим исследованием оптимального множества решений.

Зачастую бывает, что небольшим уменьшением значения одного критерия можно пожертвовать ради значительного увеличения значения другого (при одномерной оптимизации такого рода возможности отсутствуют). Естественно, что многомерная оптимизация требует применения более сложного математического аппарата, но проблема выбора математических методов решения оптимизационных задач - это тема особого разговора.

Следующий уровень в модифицировании базовых моделей возникает при переходе от статических задач (формирование портфеля) к динамическим (управление портфелем).

Разумно полагать, что в течение заранее оговоренного промежутка времени (срока действия договора) клиент не может изменить инвестиционные приоритеты. Однако возможность уточнения прогноза по ходу реализации задачи вносит в нее определенный динамизм. Кроме того, срок окончательных расчетов может быть однозначно не определен, и тогда с позиций статистического подхода мы имеем дело со случайным процессом.

Анализу и методам расчета оптимального, наиболее выгодного плана распределения инвестиций посвящено немало исследований, называемых "теорией портфеля". В теории и практике управления портфелем существуют два подхода: традиционный и современный.

Традиционный подход основывается на фундаментальном и техническом анализе фондового рынка. Он делает акцент на широкую диверсификацию ценных бумаг по отраслям хозяйства. В основном приобретаются бумаги известных промышленных компаний, которые имеют устойчивое финансовое положение.

На основе изучения их прошлой деятельности предполагается, что в будущем они будут иметь положительные финансовые результаты. Кроме того, учитывается более высокая ликвидность ценных бумаг (акций и облигаций), возможность покупать и продавать их в большом количестве, что создает экономию на комиссионных выплатах финансовым посредникам.

Общее правило для осторожных инвесторов, которые обладают возможностями выбора объектов инвестирования, гласит: свои вложения целесообразно распределять между различными видами активов, показавшими за последние 5-10 лет:

- различную тесноту связи каждого актива с общерыночными ценами;

- противоположный диапазон колебаний цен на фондовые инструменты внутри портфеля.

С таким портфелем ценных бумаг риск неожиданных убытков минимален. Однако вопрос о получении максимально возможной прибыли остается открытым.

Основы традиционной теории управления портфелем разработали западные ученые У. Шарп и Г. Марковиц. Ее основные положения сводятся к следующему.

Во-первых, успех инвестирования в ценные бумаги главным образом связан с прибыльным распределением средств по типам финансовых активов.

Практика показывает, что прибыль инвестора определяется:

- на 94 % - выбором типа используемых фондовых инструментов (акции известных промышленных компаний, долгосрочные корпоративные облигации, краткосрочные казначейские векселя федерального правительства и т. д.);

- на 4 % - выбором конкретных ценных бумаг данного типа (например, обыкновенных или привилегированных акций акционерных компаний);

- на 2 % - оценкой момента приобретения ценных бумаг.

Данный феномен объясняется тем, что ценные бумаги одного типа заметно коррелируют, т. е. если данная отрасль испытывает спад производства, то убыток инвестора не очень зависит от того, преобладают ли в его портфеле ценные бумаги той или иной компании отрасли.

Во-вторых, риск инвестиций в определенный тип фондовых инструментов определяется вероятностью отклонения прибыли от ожидаемого значения. Ее прогнозируемое значение можно определить на основе статистических данных о динамике прибыли от инвестиций за предыдущие годы, а риск как среднеквадратичное отклонение от ожидаемой прибыли.

В-третьих, общая доходность и риск инвестиционного портфеля могут изменяться путем варьирования его структурой.

Разработаны различные программы, позволяющие конструировать желаемую пропорцию финансовых активов различных типов. Например, модели, минимизирующие риск при заданном уровне ожидаемой прибыли, и, наоборот, модели, максимизирующие прибыль при заданном уровне риска.

Конечно, все модели, используемые при формировании фондового портфеля, носят вероятностный характер.

Констатирование портфеля в соответствии с требованиями классической теории возможно только при наличии ряда факторов:

- развитого рынка ценных бумаг;

- наличия статистики цен на фондовые инструменты за ряд последних лет;

- равнодоступности финансовой информации для всех потенциальных инвесторов.

В России фондовый рынок находится на стадии становления. Поэтому традиционная теория управления фондовым портфелем в полной мере может быть реализована.

Современная теория портфеля базируется на использовании статистических и математических методов. Ее отличие от традиционного подхода заключается во взаимосвязи между рыночным риском и доходом. Если инвестор стремится получить более высокий доход, то он вынужден сформировать фондовый портфель, состоящий из высокорискованных ценных бумаг (молодых и растущих по объему продаж компаний).

Использование такого подхода требует определенного компьютерного и математического обеспечения. В ряде случаев инвестиционной стратегии акционерной компании отвечает комбинированный подход к управлению портфелем (сочетание традиционного и современного методов).

Теория портфеля (САРМ) и модель оценки доходности финансовых активов, разработанная Г. Марковицем, У. Шарпом и Д. Линтнером, приводит специалистов к следующим выводам:

- структура инвестиционного портфеля влияет на степень риска собственных ценных бумаг компании;

- требуемая инвесторами доходность (прибыльность) акций зависит от величины этого риска;

- для минимизации риска инвесторам целесообразно объединить рисковые активы в портфель;

- уровень риска по каждому виду активов следует измерять не изолированно от остальных активов, а с точки зрения его влияния на общий уровень риска диверсифицированного портфеля.

Теория САРМ основана на предположении идеальных рынков капитала, равнодоступности информации для всех инвесторов. Согласно данной теории, требуемая доходность для любого вида финансовых активов зависит от трех факторов:

- безрисковой доходности по государственным ценным бумагам;

- средней доходности на фондовом рынке в целом;

- индекса изменения доходности данного финансового актива (акций) по отношению к средней доходности на рынке ценных бумаг в целом.

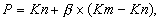

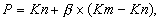

Модель САРМ может быть представлена в виде следующей формулы:

![]() (33)

(33)

где Р - ожидаемая доходность акций компании, %;

Kn - доходность безрисковых ценных бумаг (в США берется доходность по государственным казначейским векселям, используемым для краткосрочного регулирования денежного рынка со сроком погашения до одного года - 5-7 % в год);

Km - ожидаемая доходность на фондовом рынке в целом, %;

Р - бета-коэффициент данной компании, доли единицы.

Показатель (Km-Kn) имеет вполне реальную интерпретацию, представляя собой рыночную (среднюю) премию за риск вложения капитала в рисковые ценные бумаги (акции и облигации корпораций). Аналогично показатель (Р-Кn) выражает премию за риск вложений денег в фондовые инструменты данной компании. Модель САРМ означает, что премия за риск вложений в ценные бумаги данной компании прямопропорциональна рыночной премии за риск. В США значение ![]() -коэффициента определяется по статистическим данным для каждой компании, котирующей свои ценные бумаги на фондовой бирже, и периодически публикуется в специальных справочниках.

-коэффициента определяется по статистическим данным для каждой компании, котирующей свои ценные бумаги на фондовой бирже, и периодически публикуется в специальных справочниках.

Интерпретация b![]() -коэффициента для акций конкретной компании означает:

-коэффициента для акций конкретной компании означает:

- при b ![]() = 1 - акции компании имеют среднюю степень риска, которая сложилась на рынке в целом;

= 1 - акции компании имеют среднюю степень риска, которая сложилась на рынке в целом;

- при b ![]() < 1 - акции компании менее рискованны, чем в среднем на рынке;

< 1 - акции компании менее рискованны, чем в среднем на рынке;

- при b ![]() > 1 - акции компании более рискованны, чем в среднем на фондовом рынке.

> 1 - акции компании более рискованны, чем в среднем на фондовом рынке.

Рост ![]() -коэффициента в динамике свидетельствует о том, что инвестиции в ценные бумаги данной компании становятся более рискованными. Снижение

-коэффициента в динамике свидетельствует о том, что инвестиции в ценные бумаги данной компании становятся более рискованными. Снижение ![]() -коэффициента в динамике свидетельствует о том, что инвестиции в ценные бумаги данной компании становятся менее рискованными. Расчет данного показателя осуществляется по формуле:

-коэффициента в динамике свидетельствует о том, что инвестиции в ценные бумаги данной компании становятся менее рискованными. Расчет данного показателя осуществляется по формуле:

![]() (34)

(34)

где b![]() - бета-коэффициент;

- бета-коэффициент;

К - степень корреляции между уровнем доходности по индивидуальному виду ценных бумаг (или по их портфелю) и средним уровнем доходности финансовых активов по рынку в целом;

Xu - среднеквадратичное (стандартное) отклонение доходности по индивидуальному виду ценных бумаг (или по их портфелю в целом);

Хфф - среднеквадратичное (стандартное) отклонение по фондовому рынку в целом.

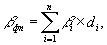

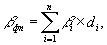

Важным свойством модели САРМ является ее линейность относительно степени риска, что дает возможность определить b![]() -коэффициент фондового портфеля как средневзвешенную величину коэффициентов, входящих в портфель финансовых активов:

-коэффициент фондового портфеля как средневзвешенную величину коэффициентов, входящих в портфель финансовых активов:

![]() (35)

(35)

где b![]() фп - значение коэффициента "бета" фондового портфеля;

фп - значение коэффициента "бета" фондового портфеля;

b![]() i - значение коэффициента "бета" i- го актива в портфеле;

i - значение коэффициента "бета" i- го актива в портфеле;

n - число различных финансовых активов в портфеле;

di - доля i- го актива в портфеле.

Следовательно, модель САРМ имеет важное практическое значение для определения общей цены капитала компании и требуемой для отдельных инвестиционных проектов, реализуемых в рамках корпораций.

Проблематичен выбор между инвестицией с высокой ожидаемой доходностью и относительно высоким риском и альтернативной инвестицией с более низкой ожидаемой доходностью и более низким риском.

Для решения подобной задачи предлагается использовать индекс Шарпа. Традиционный индекс Шарпа позволяет выбирать между двумя или более возможными инвестициями, предполагая, что доходности некоррелированы с доходностями существующего портфеля (и имеют нормальное распределение). В этом случае инвестор просто выбирает возможную инвестицию с более высоким индексом Шарпа.

Однако, необходимо отметить, что традиционный индекс Шарпа более подходит для одиночных позиций, но не для портфеля активов. Проблема заключается в том, что такая оценка не учитывает влияния новой позиции на ранее сформированный портфель.

Как признает сам Шарп, индекс Шарпа не дает корректного результата, если один или более включенных активов коррелированы с существующим портфелем. Если актив А имеет более низкий индекс Шарпа, чем актив В, критерий по индексу Шарпа предполагает, что инвестор предпочтет В. Однако, если доходность А отрицательно коррелирована с портфелем инвестора, а доходность В положительно коррелирована, тогда приобретение актива А понижает риск портфеля, а приобретение В повышает его. В этом случае инвестор должен предпочесть скорее А, чем В.

Для учета влияния нового актива достаточно использовать модифицированное правило Шарпа. Согласно этому правилу вместо определения индекса Шарпа для каждой альтернативной инвестиции необходимо определить этот индекс для каждого портфеля, включающего в себя альтернативную инвестицию. Каждый такой портфель содержит уже существующий портфель плюс одна рассматриваемая инвестиция. Затем выбирается инвестиция, которая находится в портфеле, имеющем наибольший индекс Шарпа.

В отличие от традиционного индекса Шарпа, модифицированное правило Шарпа применимо независимо от корреляций предполагаемых новых активов с существующим портфелем.

Различие между традиционным индексом Шарпа и модифицированным может также быть проиллюстрировано следующим образом: если доходности положительно коррелированы с существующим портфелем, традиционный индекс Шарпа преуменьшит истинный риск, т.к. он игнорирует корреляцию, что ведет к недооценке требуемых доходностей каждой инвестиции. Чем выше корреляция, тем больше недооценка требуемых доходностей и больше возможности для принятия ошибочного решения. Наоборот, если доходности отрицательно коррелированы с существующим портфелем, традиционный индекс Шарпа преувеличит истинный риск, что приведет к переоценке требуемой доходности на каждую альтернативную инвестицию. Вообще, чем больше корреляция от нуля, тем большая вероятность ошибки инвестора в оценке требуемых доходностей, и большая вероятность ошибки в правильном выборе инвестиций. Некоторые числовые примеры также подтверждают, что ошибки в оценках требуемых доходностей могут быть действительно очень велики (Kevin Dowd "An Improved Sharpe Ratio." Forthcoming, International Review of Economics and Finance).

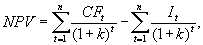

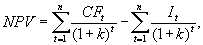

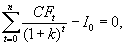

Метод определения чистой текущей стоимости основан на определении разницы между суммой денежных поступлений (денежных потоков и оттоков), порождаемых реализацией инвестиционного проекта и дисконтированных к текущей их стоимости, и суммы дисконтированных текущих стоимостей всех затрат (денежных потоков, оттоков), необходимых для реализации этого проекта. Формула для расчета чистой текущей стоимости NPV имеет вид:

![]() (36)

(36)

где I0 - первоначальное вложение средств;

CFt - поступления денежных средств (денежный поток) в конце t-го периода;

k - желаемая норма прибыльности (рентабельности), т. е. тот уровень доходности инвестированных средств, который может быть обеспечен при помещении их в общедоступные финансовые механизмы (банки, финансовые компании и т.д.), а не использование их на данный инвестиционный проект.

Если текущая стоимость проекта NPV положительна, то проект может считаться приемлемым.

Если в проекте предполагаются длительные затраты и длительная отдача, то формула для расчета чистой текущей стоимости будет иметь следующий вид:

![]() (37)

(37)

где It - инвестиционные затраты в t-и период.

Этот метод оценки инвестиций получил широкое распространение. Однако он дает ответ лишь на вопрос:

"Способствует ли анализируемый вариант росту богатства инвестора вообще?" и не говорит об относительной мере такого роста. А эта мера всегда имеет большое значение для любого инвестора.

Метод расчета рентабельности инвестиций - это метод расчета показателя PI, позволяющего определить, в какой мере возрастает богатство инвестора в расчете на один рубль инвестиций. Формула для расчета этого показателя следующая:

![]() (38)

(38)

где CFt - денежные поступления в t-м году, которые будут получены благодаря этим инвестициям; I0 - первоначальные инвестиции.

Если предполагаются длительные затраты и длительная отдача, формула для определения PI имеет такой вид:

![]() (39)

(39)

где It инвестиции в t-м году.

Очевидно, что если NPV>0, то РI>1 и наоборот. Следовательно, если РI>1, то такая инвестиция приемлема. Однако PI, выступая как показатель абсолютной приемлемости инвестиций, в то же время позволяет:

- нащупать что-то вроде меры устойчивости проекта;

- получить надежный инструмент для ранжирования различных инвестиций с точки зрения их привлекательности.

Метод расчета внутренней нормы прибыли IRR или внутреннего коэффициента окупаемости инвестиций представляет собой, по существу, расчет уровня окупаемости средств, направляемых на цели инвестирования и по своей природе близок к различного рода процентным ставкам. Наиболее близкими по экономической природе к внутренней норме прибыли считаются:

- действительная (реальная) годовая ставка доходности, предлагаемая банками по своим сберегательным счетам (т.е. номинальная ставка доходности за год, рассчитанная по схеме сложных процентов в силу неоднократного начисления процентов в течение года, например ежеквартально);

- действительная (реальная) ставка процента по ссуде за год, рассчитанная по схеме сложных процентов в силу неоднократного погашения задолженности в течение года (например, ежеквартально).

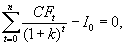

Процедура определения IRR заключается в решении относительно k уравнения

![]() (40)

(40)

Формально IRR определяется как тот коэффициент дисконтирования, при котором NPV = 0, т. е. при котором инвестиционный проект не обеспечивает роста ценности фирмы, но и не ведет к ее снижению. Поэтому IRR называют проверочным дисконтом, так как она позволяет найти граничное значение коэффициента дисконтирования, разделяющее инвестиции на приемлемые и невыгодные. Для этого IRR сравнивают с тем уровнем окупаемости вложений, который выбирается в качестве стандартного. Этот стандартный уровень желательной рентабельности называют барьерным коэффициентом HR. Принцип сравнения этих показателей такой:

- если IRR > HR, проект приемлем;

- если IRR < HR, проект неприемлем;

- если IRR = HR, можно принимать любое решение.

Таким образом, показатель IRR является:

- "ситом", отсеивающим невыгодные проекты;

- основой для ранжирования проектов по степени выгодности;

- индикатором уровня риска по проекту - чем в большей степени IRR превышает принятый барьерный коэффициент, тем больше запас прочности проекта и тем менее страшны возможные ошибки при оценке величин будущих денежных поступлений.

Метод расчета периода (срока) окупаемости инвестиций РР состоит в определении того срока, который понадобится для возмещения суммы первоначальных инвестиций. Иначе говоря, он предполагает вычисление того периода, за который кумулятивная сумма (сумма нарастающим итогом) денежных поступлений сравняется с суммой первоначальных инвестиций. Формула расчета РР имеет следующий вид:

![]() (41)

(41)

где РР - период окупаемости (лет);

I0 - первоначальные инвестиции;

CFt - годичная сумма денежных поступлений от реализации инвестиционного проекта.

Индекс (s) при знаменателе CFt говорит о возможности двоякого подхода к определению величины CFt. Первый подход возможен в том случае, когда величины денежных поступлений примерно равны по годам. Тогда сумма первоначальных инвестиций делится просто на величину годовых (среднегодовых) поступлений. Второй подход предполагает расчет величины денежных поступлений от реализации проекта нарастающим итогом, т.е. как кумулятивной величины. Показатель срока окупаемости получил широкое применение в экономических расчетах благодаря своей простоте и легкости определения. Однако, пользуясь показателем периода окупаемости, надо понимать, что он хорошо работает только при следующих условиях:

- все сопоставляемые с его помощью инвестиционные проекты имеют одинаковый срок жизни;

- все проекты предполагают разовое вложение первоначальных инвестиций;

- после завершения вложения средств инвестор начинает получать примерно одинаковые ежегодные денежные поступления на протяжении всего периода жизни инвестиционных проектов.

Метод расчета периода окупаемости, несмотря на широкое распространение, имеет серьезные недостатки, так как игнорирует два важных обстоятельства:

- различие ценности денег во времени;

- существование денежных поступлений и после окончания срока окупаемости (а по этому параметру проекты могут различаться весьма существенно).

Именно в связи с этим расчет срока окупаемости не рекомендуется использовать в качестве основного метода оценки приемлемости инвестиций. К нему целесообразно обращаться только ради получения дополнительной информации, расширяющей представление о различных аспектах оцениваемою инвестиционного проекта.

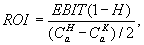

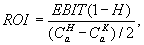

Метод определения бухгалтерской рентабельности инвестиций ROI или средней нормы прибыли на инвестиции ARR ориентирован на оценку инвестиций на основе не денежных поступлений, а бухгалтерского показателя дохода фирмы. Формула для расчета бухгалтерской рентабельности инвестиций имеет следующий вид:

![]() (42)

(42)

где EBIT - доход до процентных и налоговых платежей;

Н -ставка налогообложения;

СaH и СaK - учетная стоимость активов на начало и конец рассматриваемого периода.

Применение показателя ROI основано на сопоставлении его расчетного уровня со стандартными уровнями рентабельности. Широкое использование ROI объясняется рядом его достоинств:

- он прост и очевиден при расчете, а также не требует использования дисконтирования денежных сумм;

- этот показатель удобен для встраивания в систему стимулирования руководящего персонала;

- в акционерных компаниях этот показатель ориентирует менеджеров именно на те варианты инвестирования, которые непосредственно связаны с уровнем бухгалтерского дохода, интересующего акционеров в первую очередь.

Слабости же показателя бухгалтерской рентабельности инвестиций являются оборотной стороной его достоинств:

- он не учитывает разноценности (так же как и показатель периода окупаемости) денежных средств во времени;

- он игнорирует различие в продолжительности эксплуатации активов, созданных благодаря инвестированию.

На практике часто приходится иметь дело с ситуацией, когда разные показатели приемлемости инвестиций приводят к противоречивым выводам. При противоречивости аналитической информации довольно сложно принимать инвестиционные решения, особенно когда дело касается конкурирующих инвестиций. Возникновение конкуренции между инвестиционными проектами возможно в силу двух причин:

- инвестиции могут конкурировать просто в силу того, что они являются взаимоисключающими по причинам внеэкономического характера;

- инвестиции могут конкурировать в силу бюджетных ограничений (иногда эта ситуация определяется как рационирование капитала).

Взаимоисключающие инвестиции - это инвестиции, которые обеспечивают альтернативные способы достижения одного и того же результата или использования какого-либо ограниченного ресурса, но только не денежных средств.

При выборе среды взаимоисключающих инвестиционных проектов возникают сложные проблемы, вызванные, как правило, двумя основными причинами:

- существуют различия в графике будущих денежных поступлений;

- существуют различия в требуемых суммах инвестиций.

Па результаты оценки инвестиционных проектов в этом случае большое влияние оказывает выбор коэффициента дисконтирования. В ряде случаев на эти оценки заметно влияют различия в сроках жизни инвестиций. Для решения данного рода проблем рекомендуется использовать эквивалентный аннуитет ЕА - уровневый (унифицированный, стандартный) аннуитет, который имеет ту же продолжительность, что и оцениваемый инвестиционный проект, и ту же величину текущей стоимости, что и NPV этого проекта. Формула расчета показателя ЕА следующая:

![]() (43)

(43)

Логика использования эквивалентного аннуитета состоит в том, что если такие аннуитеты определить для всех сравниваемых проектов, то проект, у которого этот аннуитет больше, будет обеспечивать и наибольшую величину NPV всех денежных поступлений, если все конкурирующие инвестиции будут предполагать бесконечное реинвестирование или реинвестирование до тех пор, пока сроки жизни всех проектов не завершатся одновременно.

Надо сказать, что этот метод не альтернативен методу определения NPV. Он просто облегчает выбор инвестиционных проектов, которые обеспечивают максимизацию NPV.

Часто на практике приходится сталкиваться со случаями взаимоисключающих инвестиций, которые вообще не сопровождаются (во всяком случае непосредственно) денежными поступлениями. В данном случае, если инвестиционные проекты имеют одну и ту же временную перспективу, то предпочтительным является проект с наименьшими текущими (дисконтированными) затратами. Если же имеют дело с проектами, рассчитанными на разные сроки жизни и если для продолжения оцениваемой деятельности потребуется замена основных средств (реинвестирование), то пользуются рассмотренным выше методическим приемом по определению эквивалентного аннуитета EA, который в этом случае называется эквивалентными годовыми расходами.

Описанный метод выбора предпочтительных вариантов инвестирования имеет особое значение для бюджетной сферы и неприбыльных организаций, где речь не всегда может идти о максимизации денежных поступлений, но всегда актуален вопрос о наиболее рациональном использовании ограниченных инвестиционных ресурсов.

Достаточно надежные решения проблемы оценки инвестиционных проектов, связаны с опорой на информацию о денежных поступлениях (денежных притоках и оттоках средств). Получение достоверной информации такого рода является чрезвычайно сложной задачей.

При анализе привлекательных инвестиций следует помнить о необходимости расчетов с владельцами капитала. Положительная величина NPV означает, что соответствующая денежная выгода от реализации данного проекта более чем достаточна, чтобы покрыть связанные с ним денежные расходы и выплатить владельцам капитала причитающийся им доход.

Если целью инвестиционного проекта является увеличение доходов от продаж товаров, то неотъемлемой частью инвестиционного анализа является прогноз этих продаж, который можно осуществлять, например, с помощью анализа тренда, исследования потенциальных покупателей, оценки производного спроса.

Если инвестиционные проекты ориентированы преимущественно на снижение затрат и увеличение на этой основе величины прибыли, то при подготовке такого инвестиционного проекта необходим прогноз затрат. Такие исследования рациональнее всего строить на поэлементном подходе, при котором разные специалисты готовят прогнозы отдельных категорий затрат. Кроме того, для прогнозирования затрат можно пользоваться различного рода регрессионными моделями, которые дают возможность с достаточно высокой надежностью предсказать изменения как переменных, так и постоянных затрат при изменении масштабов выпуска.

Влияние инфляции - один из факторов, который всегда должен учитываться в инвестиционных расчетах, даже если темпы роста цен и невысоки. Инфляция заметно меняет выгодность тех или иных проектов, как ориентированных на внутренний рынок, так и делающих ставку на экспорт продукции.

Инфляция - это процесс роста средних цен. Соответственно и оценка инфляции идет через измерение роста цен, в первую очередь через показатели роста цен в процентах. Часто для измерения инфляции используют так же индексы цен, т.е. относительные показатели, характеризующие темпы роста цен.

Существует множество видов как формул <