Кормораздатчик мобильный электрифицированный: схема и процесс работы устройства...

Состав сооружений: решетки и песколовки: Решетки – это первое устройство в схеме очистных сооружений. Они представляют...

Кормораздатчик мобильный электрифицированный: схема и процесс работы устройства...

Состав сооружений: решетки и песколовки: Решетки – это первое устройство в схеме очистных сооружений. Они представляют...

Топ:

История развития методов оптимизации: теорема Куна-Таккера, метод Лагранжа, роль выпуклости в оптимизации...

Эволюция кровеносной системы позвоночных животных: Биологическая эволюция – необратимый процесс исторического развития живой природы...

Интересное:

Лечение прогрессирующих форм рака: Одним из наиболее важных достижений экспериментальной химиотерапии опухолей, начатой в 60-х и реализованной в 70-х годах, является...

Как мы говорим и как мы слушаем: общение можно сравнить с огромным зонтиком, под которым скрыто все...

Наиболее распространенные виды рака: Раковая опухоль — это самостоятельное новообразование, которое может возникнуть и от повышенного давления...

Дисциплины:

|

из

5.00

|

Заказать работу |

|

|

|

|

Курсовая работа

По дисциплине: «Бухгалтерский учёт»

на тему: «Кредиты и порядок их учёта. Аудит банковских кредитов».

Выполнила: студентка группы ЭК-032 Кочеткова Н.Ю

Руководитель: Букреев А.М.

Оценка Дата защиты

Воронеж 2005

ВОРНЕЖСКИЙ ГОСУДАРСТВЕННЫЙ ТЕХНИЧЕСКИЙ УНИВЕРСИТЕТ

Инженерно-экономический факультет

Кафедра экономики, производственного менеджмента и организации машиностроительного производства

Студент группы

________________________________________________________________

(индекс группы)

___________________________________________________________________________

(фамилия, и.о.)

Задание на курсовую работу

1. Тема_________________________________________________________

________________________________________________________________

2. Содержание___________________________________________________

________________________________________________________________

________________________________________________________________________________________________________________________________3. Исходные данные______________________________________________

4.График выполнения

| Раздел | Процент, % | Срок | Процент выполнения, % | Подпись руководителя |

Руководитель_____________________________

5.Курсовая работа закончена «___»__________200__г. _________________

(подпись студента)

|

|

6.Допустить студента _____________________к защите курсовой работы.

Назначить защиту на «____»_____________________200___г.

Оценка руководителя_____________________________________________

Руководитель____________________________________________________

Содержание

Введение…………………………………………………………………………4

1. Понятие банковских кредитов……………………………………………....6

1.1 Сущность кредитования и виды банковских кредитов……………..6

1.2 Аналитический и синтетический учёт банковских кредитов……...16

1.3 Аудиторская проверка банковских кредитов……………………….38

2. Учёт банковских кредитов в ВФ ЗАО «Верофарм»…………………….....46

2.1 Анализ организации учёта банковских кредитов в ВФ ЗАО «Верофарм»……………………………………………………………46

2.2 Порядок учёта банковских кредитов и процентов по ним в ВФ ЗАО «Верофарм»……………………………………………………………51

2.3 Проведение аудиторской проверки банковских кредитов в ВФ ЗАО «Верофарм»……………………………………………………………54

3. Рекомендации по совершенствованию учёта и аудита банковских кредитов в ВФ ЗАО «Верофарм»………………………………………………………….60

3.1 Основные направления совершенствования учёта и аудита банковских кредитов…………………………………………………..60

3.2 Автоматизация учёта банковских процентов в ВФ ЗАО «Верофарм» на платформе «1С: Предприятие»…………………………………....66

3.3 Рекомендации по совершенствованию аудита банковских кредитов..................................................................................................75

Заключение……………………………………………………………………….79

Список использованной литературы…………………………………………...81

Приложения ……………………………………………………………………..85

Введение

В настоящее время кредиты банков, обеспечивая хозяйственную деятельность предприятий, содействуют их развитию, увеличению объемов производства продукции, работ, услуг.

|

|

Все большая роль отводится кредиту, который способен разрешить проблему неплатежей и нехватки оборотных средств у предприятий, подготовить ресурсы для подъема производства.

Предметом данной работы являются кредиты и порядок их учёта, а также аудит банковских кредитов.

Цель данной курсовой работы – изучение, анализ и разработка практических рекомендаций по ведению бухгалтерского учёта банковских кредитов и проведению аудиторской проверки кредитов.

Для достижения поставленной цели необходимо выполнение следующих задач:

1. изучить сущность кредитов и порядок их учёта;

2. изучить порядок, формы и методы синтетического и аналитического учёта банковских кредитов на предприятии;

3. изучить порядок и методику проведения аудиторской проверки банковских кредитов на предприятии;

4. разработать рекомендации по совершенствованию и повышению эффективности учета и аудита банковских кредитов.

Значение кредитов банка как дополнительного источника финансирования коммерческой деятельности особенно проявляется на стадии становления предприятия, которое использует кредитные ресурсы при осуществлении долгосрочных инвестиций, направленных на создание нового имущества (при капитальных инвестициях). На этом этапе огромное значение имеют долгосрочные кредиты банков.

Краткосрочные кредиты помогают предприятию постоянно поддерживать необходимый уровень оборотных средств, содействуют ускорению оборачиваемости средств предприятия.

В качестве объекта изучения был выбран Воронежский Филиал ЗАО «Верофарм», российской фармацевтической компании – производителя дженериковых препаратов и медицинских пластырей (медицинские и немедицинские пластыри и патчи). Воронежский Филиал ЗАО «Верофарм» на базе Воронежского химико-фармацевтического завода, является одним из трёх крупных заводов составляющих производственную базу ЗАО «Верофарм».

Банковский кредит (ссуда) является важным источником заемных средств предприятия. В настоящее время под влиянием законов, регулирующих рыночные отношения, формируется разветвленная сеть как государственных, так и коммерческих банков, осуществляющих комплексное кредитно-расчетное и кассовое обслуживание предприятий независимо от их организационно-правовой формы. Кредитно-расчетные отношения предприятия с банками строятся на добровольной основе и обоюдной заинтересованности партнеров. Кредиты предоставляются предприятиям, состоящим на хозяйственном расчете, имеющим самостоятельный баланс и собственные оборотные средства.

|

|

В сложившейся не обстановке важен не только сам факт кредитования, но и то, как именно оформлен кредит, своевременный и правильный его учет в бухгалтериях предприятий. От правильности и достоверности учета кредитов зависит знание руководством предприятия их объемов и структуры, позволяет принимать правильные решения по изменению данных характеристик, анализировать рентабельность полученных средств и т.д.

Правильный учет позволит в дальнейшем выбрать наиболее удобный и выгодный для предприятия вид получения дополнительных денежных средств.

Понятие банковских кредитов

ДЕБЕТ 10 КРЕДИТ 60

- Оприходованы материалы, купленные у поставщика;

ДЕБЕТ 19 КРЕДИТ 60

- Учтен НДС по оприходованным материалам;

ДЕБЕТ 60 КРЕДИТ 51

- Деньги за оприходованные материалы перечислены поставщику;

ДЕБЕТ 51 КРЕДИТ 66

- 1 180 000руб. – получен кредит на приобретение материалов.

ДЕБЕТ 66 КРЕДИТ 51

- 259 600 руб. – уплачены проценты за пользование кредитом;

11 февраля 2005 года:

ДЕБЕТ 66 КРЕДИТ 51

- 259 600 руб. – уплачены проценты за пользование кредитом.

29 марта 2005 года:

ДЕБЕТ 66 КРЕДИТ 51

- 1 439 600руб. (259 600 + 1 180 000) - уплачены проценты за пользование кредитом и погашена задолженность по кредиту.

Порядок признания в бухгалтерском учете процентов и остальных затрат, связанных с получением и использованием кредитов, представлен в таблице 1.

Таблица 1. – Порядок признания в бухгалтерском учете затрат по обслуживанию кредитов.

| Группа расходов | Виды затрат |

| Расходы по обычным видам деятельности | Затраты по кредитам, взятым на приобретение материально-производственных запасов (иных ценностей, работ, услуг), начисленные до их поступления (принятия к учету) в организацию |

| Операционные расходы | Затраты по кредитам, взятым на приобретение материально-производственных запасов (иных ценностей, работ, услуг), начисленные после их поступления (принятия к учету) в организацию Затраты по кредитам, взятым на приобретение (создание) амортизируемых инвестиционных активов, начисленные после принятия их к учету в качестве внеоборотных активов (после ввода в эксплуатацию) Затраты по кредитам, взятым на приобретение (создание) инвестиционных активов, по которым в бухгалтерском учете не предусмотрено начисление амортизации Затраты по кредитам, взятым на создание инвестиционных активов в случае прекращения строительных работ более чем на три месяца |

| Вложения во внеоборотные активы | Затраты по кредитам, взятым на приобретение (создание) амортизируемых инвестиционных активов, начисленные до их принятия к учету в качестве внеоборотных активов Затраты по кредитам, взятым на текущие цели, но израсходованным на приобретение (создание) инвестиционных активов |

|

|

Учёт дополнительных затрат.

Заёмщики не только уплачивают проценты, но и несут дополнительные затраты, связанные с получением кредитов. Например, оплачивают юридические и консультационные услуги, копировально-множительные работы, экспертизы, услуги связи и другие затраты, непосредственно связанные с получением кредитов. Согласно п.20 ПБУ 15/01 отражение в учёте дополнительных затрат, связанных с получением кредитов, может осуществляться одним из двух способов:

1) Отнесение в состав операционных расходов в том отчётном периоде, в котором они имели место;

2) Включение в состав дебиторской задолженности с последующим отнесением к операционным расходам в течение срока погашения заёмных обязательств.

Оплата дополнительных затрат согласно пункту 10 ПБУ 15/01 отражается как уменьшение кредиторской задолженности.

Регистры синтетического учета. Состав регистров синтетического учета зависит от применяемой на предприятии формы бухгалтерского учета (формы счетоводства). В настоящее время на российских предприятиях применяют следующие основные формы учета:

- журнально-ордерную;

- мемориально-ордерную;

- автоматизированную.

Следует отметить, что большое количество предприятий, где только часть бухгалтерского учета компьютеризирована, синтезируют журнально-ордерную или мемориально-ордерную форму учета с автоматизированной. Синтез заключается в том, что такие участки учета, как расчетный счет, касса, учет материалов, расчеты с поставщиками и подрядчиками, дебиторами и кредиторами, ведутся на компьютере, поскольку с этими участками сопряжено большое количество хозяйственных операций, а остальные участки учета ведутся по мемориально-ордерной или журнально-ордерной форме счетоводства.

|

|

Учет кредитов при мемориально-ордерной форме счетоводства ведется в мемориальном ордере, которому присваивают определенный номер, а при журнально-ордерной форме счетоводства – в журнале-ордере № 4.

Если бухгалтерский учет на предприятии полностью компьютеризован, то в программе, при помощи которой обрабатываются первичные данные, предусмотрен, как правило, большой перечень самых разнообразных форм. В бухгалтерских программах наиболее часто встречаются следующие формы:

- журнал-ордер по счету;

- карточка по счету;

- анализ счета;

- обороты по счету на определенную дату.

Регистры аналитического учета. Планом счетов бухгалтерского учета устанавливается состав обязательных аналитических группировок по каждому бухгалтерскому счету.

Экономический субъект в соответствии с принятой учетной политикой, разработанными системами управленческого, финансового налогового учета, применяемой формой счетоводства может применять различные регистры аналитического учета – карточки, ведомости, журналы, а также их машинные аналоги.

Аналитический учет банковских кредитов по их видам по отдельным субсчетам при журнально-ордерной системе учета ведется в журнале-ордере № 4, а при компьютеризированном учёте регистрами могут быть журнал-ордер по счёту, карточка по счёту, анализ счёта, обороты по счёту на определённую дату.

Аналитический учет по банковским кредитам на предприятии должен быть организован в следующих разрезах:

- по видам кредитов (рублевый, валютный);

- по банкам, у которых он был получен;

- по целевому назначению кредитов;

- по срокам (просроченные кредиты; кредиты, срок погашения которых еще не наступил);

- по участию в корректировке налогооблагаемой прибыли для целей налогообложения.

Тщательно продуманный и хорошо поставленный аналитический учет банковских кредитов у экономического субъекта поможет не только в работе бухгалтеру данного предприятия, но и проверяющим лицам проверить правильность начисления процентов по этим кредитам.

Кредиты в иностранной валюте выдаются коммерческими банками, имеющими лицензии на совершение указанных выше операций. Условия и порядок предоставления кредита в валюте во многом аналогичны условиям и порядку предоставления кредита в рублях. В качестве обеспечения кредитов в валюте кроме традиционных форм обеспечения, часто используются принадлежащие предприятию активы в валюте. В некоторых случаях банк может предоставить кредит под гарантии. Гарантами могут выступать иностранные банки и фирмы.

Подобно кредитам в рублях кредиты в валюте могут предоставляться на срок не более одного года при временной потребности в валютных средствах на закупку за рубежом сырья, материалов, комплектующих (краткосрочный) и на срок более одного года ¾ на оплату импортного оборудования, необходимого для замены физически и морально устаревшего, расширения объема производства продукции (работ, услуг), модернизации и технического перевооружения.

Для обобщения информации о кредитах в валюте, полученных в банке. Планом счетов и инструкцией по его применению предусматриваются те же счета, что и для отражения кредитов в рублях, а именно 66 и 67 для учета соответственно краткосрочных и долгосрочных кредитов в валюте. Суммы кредитов в валюте отражаются на счетах бухгалтерского учета в валюте и в рублях по курсу Центробанка РФ на день совершения операции.

При учете кредитов, полученных в СКВ, существуют некоторые нюансы. Ежемесячно проводится переоценка задолженности по текущему курсу валюты.

Проценты начисляются так же, как и по кредитам в национальной валюте. Перечисление начисленных процентов осуществляется с валютного счета предприятия. При начислении процентов по кредитам и займам, полученным в иностранной валюте или в условных денежных единицах, возникают курсовые и суммовые разницы. Суммовые и курсовые разницы, которые относятся на причитающиеся к оплате проценты по полученным кредитам и займам, являются операционными расходами организации и включаются в финансовый результат.

Обобщенная информация об обязательствах по кредитам, полученным в иностранной валюте, формируется на счетах 66 «Расчеты по краткосрочным кредитам и займам» и 67 «Расчеты по долгосрочным кредитам и займам», к которым рекомендуется открывать субсчета:

1. «Расчеты по срочным кредитам»;

2. «Расчеты по просроченным кредитам»;

3. «Расчеты по процентам»;

4. «Расчеты по штрафным санкциям».

Аналитический учет валютных кредитов организуется по их видам, кредиторам, типам валютных операций, кредитным договорам. Полученные данные используются прежде всего для контроля за правильным размещением кредитных ресурсов, своевременным возвратом долгов и соблюдением требований валютного законодательства.

Задолженность по валютным кредитам показывается в валюте расчетов и в рублевой оценке. Пересчет производится по курсу ЦБ РФ, действующему на дату получения кредитов, дату их возврата, а также на отчетную дату составления бухгалтерской отчетности.

Пересчет кредитных обязательств в иностранных валютах обуславливает возникновение курсовых разниц, которые подлежат зачислению на финансовые результаты как внереализационные доходы или расходы (п.13 ПБУ 3/2000).

При повышении курса иностранной валюты по отношению к рублю делается запись:

ДЕБЕТ 66, 67

Пример.

В IV квартале 2004 года организация заключила три кредитных договора:

– кредитный договор № 1 на сумму 400000 руб. под 20 процентов годовых на срок 3 месяца;

– кредитный договор № 2 на сумму 600000 руб. под 21 процент годовых на срок 5 месяцев;

– кредитный договор № 3 на сумму 900000 руб. под 24 процента годовых на срок 2 месяца.

В обеспечение договоров оформлено в залог производственное оборудование.

Определим предельную величину процентов по кредитам, которую можно отнести к расходам для целей налогового учета двумя способами.

Способ 1.

Ставка рефинансирования в IV квартале 2004 года – 13 процентов годовых (см. телеграмму ЦБ РФ от 15.06.04 № 1443-У).

Рассчитаем предельную величину процентов, которую можно отнести к расходам для целей налогового учета: 13 Х 1,1 = 14,3%.

При использовании данного способа расчета максимальная процентная ставка составляет только 14,3 процента, и поэтому ни по одному кредитному договору нельзя учесть проценты в полном объеме.

Способ 2.

Рассчитаем средний уровень процентов:

(400000 X 0,20 + 600000 X 0,21 + 900000 X 0,24)/(400000 + 600000 + 900000) = (80000 + 126000 + 216000): 1900000 = 0,2221%.

Средний уровень процентов по аналогичным кредитам составляет 22,21 процента.

Предельный размер отклонения начисленных процентов по кредиту от среднего уровня процентов составит 22,21 X (20: 100) = 4,44%.

Отклонение не превышает 20 процентов. Максимальная процентная ставка по кредиту – 26,65 процента.

Таким образом, проценты по кредитным договорам №№ 1, 2 и 3 будут относиться к расходам в полном объеме.

Долгосрочные кредиты

Показатель строки 510 на 01.01.05 составляет 330 886 тыс. руб., на 01.07.05 – 431 436 тыс. руб., что соответствует данным бухгалтерского учета.

На 01.01.05 у Филиала имелось четыре кредита, выданных Сбербанком РФ, на общую сумму 330 000 000 руб.

В течение проверяемого периода был привлечен кредит в размере 180 000 000 руб. (дог. 0204084 от 27.12.04). Кредит предоставлен на возмещение ранее понесенных затрат.

Кредит в размере 80 000 000 руб., привлеченный по договору № 0104066,на 01.07.05, был погашен.

Таким образом, на 01.07.05 общая сумма привлеченных долгосрочных кредитов составляла 430 000 000 руб.

Информация о долгосрочных кредитах, а также о суммах процентов, начисленных за пользование кредитными ресурсами, за I полугодие 2005 года представлена в таблице 3.

Таблица 3

| № договора | Сумма кредита (руб.) | Величина процентной ставки (%) | Сумма начисленных процентов (руб.) |

| Дог.0104052 от 24.03.04 по 21.09.05 | 100 000 000 | 11% | 5 454 794,5 |

| Дог.0104066 от 16.04.04 по 14.10.05 | 80 000 000 | 11% | 1 012 602,7 |

| Дог.0204054 от 28.07.04 по 22.07.09 | 50 000 000 | 13% | 3 223 287,7 |

| Дог.0104294 от 24.12.04 по 23.06.06 | 100 000 000 | 5%; 11,5% | 5 293 150,7 |

| Дог.0204084 от 27.12.04 по 22.12.09 | 180 000 000 | 13% | 9 200 830,1 |

| Итого | 24 184 666 |

Имущество, переданное в залог в качестве обеспечения кредитных договоров, отражается на забалансовом счете 009 «Обеспечения обязательств и платежей выданные» в залоговой оценке.

Проверен расчет сумм начисленных процентов за пользование кредитными ресурсами. Расчет осуществлен правильно. Процентная ставка по кредитам не превышает предельной величины, установленной статьей 269 НК РФ.

Суммы начисленных процентов по кредитным договорам № 0204054 от 28.07.04 и № 0204084 от 27.12.04 (частично) передаются в Белгородский Филиал. Сумма процентов, переданных в Белгородский Филиал в I полугодии 2005года, составила 9 051 300 руб.

Для целей налогообложения Филиалом не признаются расходами проценты, приходящиеся на суммы кредита, использованные на уплату налога на доход физических лиц. Других корректировок не производится.

Замечания.

Филиал несет налоговые риски в связи с принятием для целей налогообложения расходов в виде процентов по кредитному договору № 0104294. данный кредит был выдан на приобретение векселя, при этом эмитентом векселя и кредитором является Сбербанк РФ. Вексель был приобретен по номиналу, равному сумме привлеченного кредита. В день приобретения вексель по номиналу был реализован по договору купли-продажи ЗАО «Аптеки 36,6». Таким образом, сделка по приобретению беспроцентного векселя по номиналу с его последующей продажей по номиналу изначально не предполагала получение прибыли от этих операций. Следовательно, проценты по кредиту, использованному на приобретение данного векселя, не являются расходами, произведенными для осуществления направленной на получение дохода деятельности.

В связи с вышесказанным к Филиалу могут быть предъявлены претензии со стороны налоговых органов в части обоснованности принятия для налогообложения сумм процентов по кредиту, привлеченному для приобретения данного векселя.

В результате Филиалу было рекомендовано не учитывать для целей налогообложения проценты по кредиту № 0104294.

Краткосрочные кредиты

Показатель строки 610 на 01.01.05 составляет 70 221 тыс. руб., на 01.07.05 – 355 657 тыс. руб., что соответствует данным бухгалтерского учета.

Информация о движении краткосрочных кредитных ресурсов, а также о суммах процентов, начисленных за пользование заемными средствами, представлена в таблице 4.

Таблица 4.

| № договора | Сумма кредитов на 01.01.05 (руб.) | Привлечено (руб.) | Погашено (руб.) | Сумма кредитов на 01.07.05 (руб.) | Процентная ставка (%) | Сумма процентов, (руб.) |

| Дог.№0104074 | 70 000 000 | 70 000 000 | 0 | 10,5 | 864 452 | |

| Дог.№0105004 | 52 999 958 | 18 266 753 | 34 733 205 | 11 | 1 979 983 | |

| Дог.№0105007 | 50 000 000 | 50 000 000 | 5; 11 | 2 089 041 | ||

| Дог.№0105005 | 100 000 000 | 100 000 000 | 11 | 4 641 096 | ||

| Дог.№0105018 | 100 000 000 | 100 000 000 | 11 | 4 229 726 | ||

| Дог.№0105093 | 9 400 000 | 9 400 000 | 11 | 135 094 | ||

| Дог.№0105094 | 10 600 000 | 10 600 000 | 11 | 58 015 | ||

| Дог.№0105139 | 50 000 000 | 50 000 000 | 11 | 110 526 | ||

| Итого | 354 733 205 | 14 107 934 |

Имущество, переданное в залог в качестве обеспечения кредитных договоров, отражается на забалансовом счете 009 «Обеспечения и платежей выданные» в залоговой оценке.

Проверен расчет сумм начисленных процентов за пользование кредитными ресурсами. Расчет осуществлен правильно. Процентная ставка по кредитам не превышает предельной величины, установленной статьей 269 НК РФ.

Для целей налогообложения Филиалом не признаются расходами проценты, приходящиеся на суммы кредита, использованные на уплату налога на доход физических лиц. Других корректировок не производится.

Замечание.

1. В январе 2005года Филиалом был привлечен кредит в размере 50 000 000 руб. (дог. № 0105007от 26.01.05). Кредит выдан на приобретения векселей Сбербанка России с целью расчетов по договору б/н от 17.01.05 на срок по 22.07.05. Вексель приобретен по номиналу, равному сумме полученного кредита и является беспроцентным. Указанный вексель передан в головное подразделение Общества. Проценты, начисленные за пользование вышеуказанным кредитом, учитываются для целей налогообложения.

По мнению аудиторов, данная ситуация влечет налоговые риски (см. раздел «Долгосрочные кредиты»).

2. Выявлены случаи, когда вместо имущественного обеспечения на всю сумму обязательств Филиал перечисляет единовременную плату, размер которой указан в договоре. Например, согласно положениям дог. № 0105004 от 21.01.05 об открытии возобновляемой кредитной линии с лимитом в сумму 50 000 000 руб. Филиал обязуется предоставить имущественное обеспечение на всю сумму обязательств по кредиту. В противном случае Общество единовременно перечисляет плату в размере 265 938,36 руб.

Как видно из приведенного примера, величина единовременной платы несопоставимо меньше суммы обязательства Филиала по кредиту и не может выступать в качестве обеспечения возврата заемных средств или служить компенсацией убытков банка в случае, если кредит не будет возвращен. Порядок расчета сумм единовременной платы аудиторам раскрыт не был.

Во избежание споров с налоговыми органами о правомерности отнесения таких выплат на расходы, аудиторами было рекомендовано запросить у банка расчет платы, перечисляемой вместо предоставления залога.

Вывод.

В целом учет кредитов ведется правильно.

Рекомендации по совершенствованию учёта и аудита банковских кредитов

Дебет 51 Кредит 66.1

- на сумму полученного кредита в рублях;

Дебет 52 Кредит 66.11

- на сумму полученного кредита в валюте.

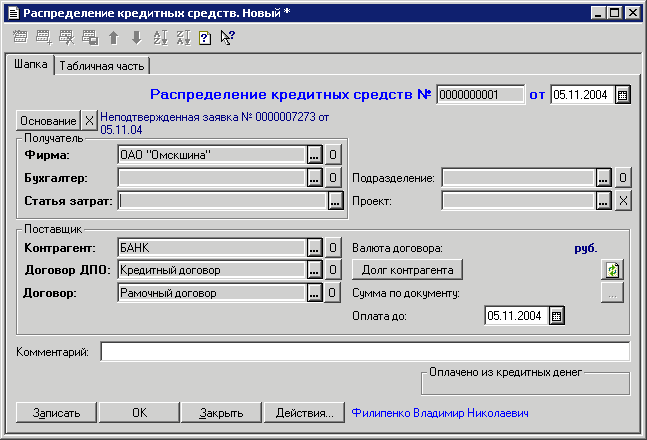

При оплате задолженности контрагентам заемными средствами, в системе будет оформляться документ "Распределение кредитных средств" (см. рис. 1), где накапливается информация о банковских выписках, по которым были произведены расчеты с поставщиками за счет кредитных средств.

Рисунок 1.

Так как все платежи производятся на основании документов "Заявка поставщику (ТМЦ)" или "Заявка поставщику ОС, НМА, и пр." в разрезе договоров, оформленных с поставщиками, на этапе оплаты аванса в системе будет сформирована информация о том, за что оплатили конкретный аванс (ТМЦ, ОС, НМА и пр.).

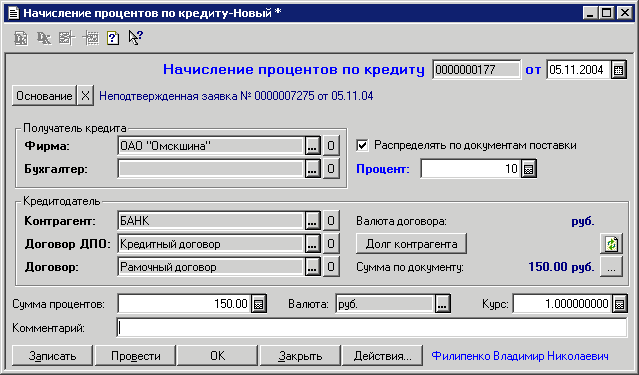

В конце отчетного периода создается документ "Начисление процентов по кредиту" (см. рис. 2). При работе данного документа анализируются корреспонденции счетов по оплаченным документам (на базе документа "Распределение кредитных средств").

Рисунок 2.

В зависимости от того, на что пошли заемные средства, возможны следующие варианты отнесения начисленных процентов:

· При оплате задолженности с корреспонденцией, отличной от счета 60 (например, налоги, заработная плата) начисленные проценты относятся на счет 91.2.

· При оплате задолженности за ТМЦ, которые УЖЕ приняты к учету, начисленные проценты относятся на счет 91.2.

· При оплате задолженности за ОС, в случае, если ОС введены в эксплуатацию, начисленные проценты относятся на счет 91.2.

· Проценты, которые начислены на суммы, использованные для предварительной оплаты МПЗ, относятся в дебет 97 счета в разрезе контрагентов-поставщиков с выделением основания, а затем включаются в покупную стоимость МПЗ (п. 15 ПБУ 15/01, п. 6 ПБУ 5/01).

В данном случае документ "Начисление процентов по кредиту" сформирует следующие проводки:

Дебет 97 Кредит 66.2 (66.22)

- начислены проценты за пользование кредитными средствами, перечисленными в качестве аванса в счет будущих поставок МПЗ;

Дебет Н09

- "Внереализационные расходы" Движение по налоговому учету в сумме начисленных процентов;

Дебет 68.4.2 Кредит 77

- отложенное налоговое обязательство в виде разницы отнесения затрат в сумме начисленных процентов в бухгалтерском и налоговом учете приводит к образованию налогооблагаемой временной разницы (ОНО = НВРx24%).

Документ "Поступление ТМЦ" сформирует следующие проводки:

Дебет 10 Кредит 60.1

- Оприходованы материалы;

Дебет 19.3 Кредит 60.1

- Отражен НДС;

Дебет 60.1 Кредит 60.2

- Зачтен аванс;

Дебет 10 Кредит 97

- Увеличена первоначальная стоимость материалов на проценты по кредиту, использованному для их оплаты;

Дебет Н02.01 "Поступление и выбытие материалов"

- по покупной стоимости.

Документы "Списание ТМЦ" и "Реализация ТМЦ" формирует следующие проводки:

Дебет 77 Кредит 68.4.2

- Погашается отложенное налоговое обязательство (ОНО = НВР x 24%).

Проценты, которые начислены на суммы, использованные для предварительной оплаты ОС, относятся в дебет счета 97 в разрезе контрагентов-поставщиков с выделением основания, а затем включаются в покупную стоимость ОС (п. 15 ПБУ 15/01, п.8 ПБУ 6/01).

Документ "Начисление процентов по кредитам" формирует следующие проводки:

Дебет 97 Кредит 66.2 (66.22)

- Начисление процентов за пользование кредитными средствами, перечисленными в качестве аванса в счет будущих поставок ОС;

Дебет Н09 "Внереализационные расходы"

- Движение по налоговому учету в сумме начисленных процентов;

Дебет 68.4.2 Кредит 77

- отложенное налоговое обязательство в виде разницы отнесения затрат в сумме начисленных процентов в бухгалтерском и налоговом учете приводит к образованию налогооблагаемой временной разницы (ОНО = НВРx24%).

Документ "Поступление ОС, НМА и пр." сформирует следующие проводки:

Дебет 08.4 (08.3, 07) Кредит 60.1

- Оприходованы ОС по покупной стоимости;

Дебет 19.1 Кредит 60.1

- Отражен НДС по ОС;

Дебет 60.1 Кредит 60.2

- Зачтен аванс;

Дебет 08.4 (08.3, 07) Кредит 97

- Включены в стоимость ОС проценты по кредиту, использованному для их оплаты;

Дебет Н01.01 "Формирование стоимости объектов ОС по покупной стоимости"

Дебет Н01.02 "Учет стоимости оборудования по покупной стоимости"

Дебет Н01.09 "Строительство объектов ОС по покупной стоимости".

Документ "Монтаж ОС" сформирует проводки:

Дебет 08.3 Кредит 07

- По сформированной первоначальной стоимости;

Дебет Н01.09 Кредит Н01.02

- По покупной стоимости.

Документ "Ввод в эксплуатацию" сформирует проводки:

Дебет 01.1 Кредит 08.4(08.3)

- ОС в бухгалтерском учете принимаются по сформированной первоначальной стоимости;

Дебет Н 05.01 Кредит Н01.01, Н01.09

- Первоначальная стоимость ОС в налоговом учете равна покупной стоимости.

Проводки, формируемые документом "Начисление амортизации"

Дебет счета затрат (20, 44 и т.п) Кредит 02. 1

- Первоначальная стоимость равна сформированной учетной стоимости;

Дебет Н07 Кредит Н05.02

- Первоначальная стоимость равна покупной стоимости ОС;

Дебет 77 Кредит 68.4.2

- ОНО = (НВР/срок использования)x 24%

В сроки, предусмотренные кредитным договоров, погашается кредит и перечисляются начисленные проценты документом "Строка банковской выписки":

Дебет 66.1 Кредит 51

- погашение рублевого кредита или

Дебет 66.11 Кредит 52

- погашение валютного кредита;

Дебет 66.2 Кредит 51

- погашение рублевых процентов или

Дебет 66.22 Кредит 52

- погашение валютных процентов.

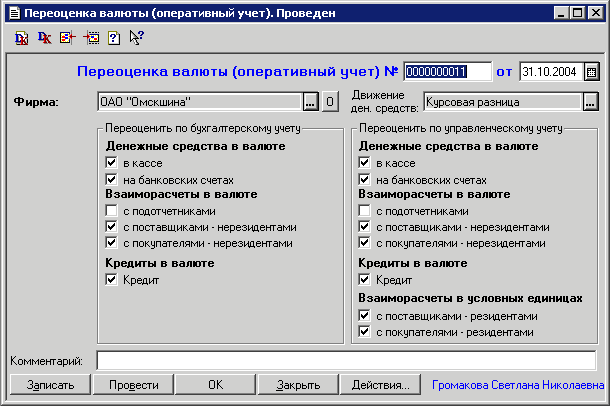

В конце отчетного периода ответственным работником финансового отдела создается документ "Переоценка валюты (оперативный учет)" (см. рис. 3) для расчета курсовых разниц по валютным кредитам и валютным процентам.

Рисунок 3.

Данный модуль поможет, во-первых, соблюсти требования текущего законодательства, во-вторых, правильно сформировать стоимость товаро-материальных ценностей, основных средств и других затрат с учетом отнесенных процентов. Кроме того, даст возможность рассмотреть вопрос о возмещении НДС в зависимости от погашения кредитных средств, которые были потрачены на приобретение ТМЦ. Без данного блока требуется большая кропотливая работа нескольких специалистов. Таким образом, предприятие получит возможность формировать учетную стоимость ТМЦ, сократить трудоемкость данной работы, более правильно формировать налогооблагаемую базу по налогам, вести анализ экономической эффективности получаемых кредитов.

Автоматизация позволит обеспечить учет и распределение банковских процентов в соответствии с требованиями действующего законодательства.

Рекомендации по совершенствованию аудита банковских кредитов

В аудиторской практике присутствует риск необнаружения существенных искажений отчетности даже при сплошной стопроцентной проверке всех хозяйственных операций. Основной возможностью минимизации риска является в первую очередь, увеличение объема и точности планируемых аудиторских процедур, количества собранных аудиторских доказательств. В то же время увеличение этих объемов, с одной стороны, повышает затраты на аудиторскую проверку, увеличивает ее стоимость. С другой стороны, деятельность в условиях высоких аудиторских рисков чревато затратами, связанными с компенсацией последствий некачественных проверок.

Одним из перспективных направлений разработки современных технологий аудита является его компьютеризация.

Актуальной является задача разработки технологий аудиторской проверки, снижающих себестоимость не в ущерб качеству. Одним из возможных путей ее решения является использование компьютерных данных аудируемого экономического субъекта. При этом могут использоваться разработанные и применяемые на постоянной основе организациями универсальные методы обработки данных. Рассчитать экономический эффект, который может быть достигнут за счет экономии времени при обработке больших объемов информации, повышении точности аудиторских процедур, представляется достаточно проблематичным.

1. На стадии подготовки и планирования аудита банковских кредитов необходимо оценить объем работ, состояние учета банковских кредитов, определиться в выборе источников информации.

Эти действия предписаны соответствующими правилами (стандартами) аудиторской деятельности и являются необходимым этапом подготовки аудиторской проверки. При традиционных методах аудита банковских кредитов необходимо провести достаточно большой объем рутинных работ, связанных, в частности, с оценкой трудоемкости (операции необходимо хотя бы приблизительно подсчитать). При наличии компьютерной базы (журнала проводок в электронном виде) несложно сформировать отчет, содержащий перечень корреспонденции счетов, которые применялись бухгалтерией при учёте банковских кредитов, количество операций, описанных каждой из корреспонденций, и общую сумму по каждой корреспонденции. Эта информация позволит:

· Понять методику отражения хозяйственных операций по учету банковских кредитов и процентов по ним;

· Уже на стадии подготовки аудита отметить бухгалтерские проводки, противоречащие требованиям Инструкции по применению Плана счетов бухгалтерского учета;

· Оценить предстоящий объем работ, принимая во внимание количество и общую сумму различных операций;

· Сопоставить объем работ по учету банковских кредитов, которые проводятся работниками бухгалтерии, и численность аппарата и т.п.

2. При проведении аудита традиционными методами достаточно

|

|

|

История развития хранилищ для нефти: Первые склады нефти появились в XVII веке. Они представляли собой землянные ямы-амбара глубиной 4…5 м...

Адаптации растений и животных к жизни в горах: Большое значение для жизни организмов в горах имеют степень расчленения, крутизна и экспозиционные различия склонов...

Поперечные профили набережных и береговой полосы: На городских территориях берегоукрепление проектируют с учетом технических и экономических требований, но особое значение придают эстетическим...

Историки об Елизавете Петровне: Елизавета попала между двумя встречными культурными течениями, воспитывалась среди новых европейских веяний и преданий...

© cyberpedia.su 2017-2024 - Не является автором материалов. Исключительное право сохранено за автором текста.

Если вы не хотите, чтобы данный материал был у нас на сайте, перейдите по ссылке: Нарушение авторских прав. Мы поможем в написании вашей работы!