Содержание

Введение 3

Глава 1 Кредит и его функции, принципы кредитования 7

1.1 Понятие, классификация кредита 7

1.2 Функции кредита 10

1.3 Принципы кредитования 14

Глава 2 Краткосрочное кредитование юридических лиц 21

2.1 Виды и общие условия краткосрочного кредитования юридических лиц 21

2.2 Анализ кредитоспособности заемщика 30

2.3 Механизм краткосрочного кредитования юридических лиц 37

Глава 3 Краткосрочное кредитование физических лиц 44

3.1 Общие условия кредитования физических лиц 44

3.2 Анализ кредитной заявки 53

3.2.1 Необходимая документация 53

3.2.2 Процедура рассмотрения вопроса о предоставлении кредита 54

3.2.3 Оценка обеспечения и страхование залогов 56

3.2.4 Оценка платежеспособности Заемщика 57

3.2.5 Определение максимального размера кредита 58

3.3 Механизм краткосрочного кредитования физических лиц 59

Глава 4 Основные проблемы и направления совершенствования краткосрочного кредитования 65

Заключение 70

Список использованных источников 73

Введение

Кредит выступает опорой современной экономики, неотъемлемым элементом экономического развития. Его используют как крупные предприятия и объединения, так и малые производственные, сельскохозяйственные и торговые структуры, как государства, правительства, так и отдельные граждане.

Благодаря кредиту сокращается время на удовлетворение хозяйственных и личных потребностей. Предприятие-заемщик за счет дополнительной стоимости имеет возможность увеличить свои ресурсы, расширить хозяйство, ускорить достижение производственных целей. Граждане, воспользовавшись кредитом, имеют двойной шанс: либо применить способности и полученные дополнительные ресурсы для расширения своего дела, либо ускорить достижение потребительских целей, получить в свое распоряжение такие вещи, предметы, ценности, которыми они могли бы владеть лишь в будущем.

Кредиторы, владеющие свободными ресурсами, только благодаря их передаче заемщику имеют возможность получить от него дополнительные денежные средства. Кредит, предоставляемый в денежной форме, представляет собой новые платежные средства.

На базе неравномерности кругооборота и оборота капиталов естественным становится появление отношений, которые устраняют несоответствие между временем производства и временем обращения средств, разрешают относительное противоречие между временным оседанием средств и необходимостью их использования в народном хозяйстве.

Кредит становится неизбежным атрибутом товарного хозяйства. Кредит берут не потому, что заемщик беден, а потому, что у него в силу объективности кругооборота и оборота капитала в полной мере недостает собственных ресурсов. Их не рационально накапливать про запас, они все время находятся в движении, в обороте.

На современном этапе развития российской экономики наиболее привлекательными и, как следствие, наиболее распространенными являются кредиты, направленные в сферу обращения. В современном банковском деле преимущественно используются краткосрочные кредиты.

Особым видом кредита является потребительский кредит – кредит, назначение которого состоит в предоставлении населению денежных средств для удовлетворения потребительских нужд с последующим возмещением долга.

В странах с рыночной экономикой потребительский кредит как удобная и выгодная форма обслуживания населения играет большую роль в экономике. Поэтому он подвергается активному регулированию со стороны государства. Регулирование осуществляется как на уровне выдачи кредита, так и на уровне его использования и выражается либо в поощрении кредитования конечного потребителя через процентную ставку, срок кредита, либо в ужесточении режима кредитования [19, с.124].

В зарубежных странах потребительский кредит приобрел большое развитие. Он стимулирует спрос населения на товары и способствует увеличению их производства и реализации. Особенно широко к потребительскому кредиту прибегают частные лица – рабочие и служащие со средним уровнем дохода.

В США бытует понятие «жизнь в кредит». Зная о столь значительном росте и многообразии потребительской задолженности, можно легко понять среднего американца, который практически не представляет своей жизни без потребительского кредита. Особенно широко используют потребительский кредит люди молодого и среднего возрастов. В нашей стране потребительский кредит еще не приобрел такого развития, как в странах с рыночной экономикой, что связано с общей экономической и политической нестабильностью. В разных странах действуют разные законы в области кредитования индивидуальных заемщиков, однако их объединяет общая установка: ради повышения уровня жизни потребителей кредит должен быть доступен в необходимом объеме.

Сберегательный Банк РФ всегда воспринимался и по-прежнему воспринимается как банк народный, и это неудивительно – вряд ли найдется в России семья, в которой нет (или не было) хотя бы одной сберегательной книжки Сбербанка, или которая хотя бы раз не была в роли заемщика и не пользовалась услугами кредитования.

Сбербанк не первый год всерьез и не без успеха осваивает операции с юридическими лицами, активно работает на всех сегментах денежного и фондового рынков, направленных на развитие Банка как универсального кредитно-финансового института при сохранении лидирующего положения в сфере обслуживания частных клиентов [6, с.16].

Внедряя новые банковские продукты и совершенствуя действующие, Сбербанк стремится сделать свои услуги в сфере кредитования более доступными для всех групп существующих и потенциальных клиентов. Как уже было сказано, учреждения Банка активно кредитуют не только корпоративную клиентуру, но и население.

Население, как сторона (заемщик) по кредитному договору, является наиболее важным и выгодным партнером для банка в настоящее время, так как оно в общей массе заемщиков, по анализам некоторых практических работников, составляет (если судить по объему выдаваемых кредитов) свыше 60%, да и к тому же, кредиты, выдаваемые ему банком, являются в основном краткосрочными, что влияет на быструю оборачиваемость ссудного капитала, что немаловажно в нынешних условиях.

Сбербанк вне конкуренции по разнообразию форм, сроков кредитования и уровню процентных ставок по кредитам населению.

В 1996 году введен новый вид кредитования населения – “экспресс-кредитование” под залог ценных бумаг. В 1997 году введено кредитование физических лиц под залог приобретаемой дорогостоящей техники, мебели, автомобилей. В целях стимулирования спроса населения на товары отечественного производства по кредитам, предоставляемым под залог товаров отечественных товаропроизводителей, установлена льготная процентная ставка.

Без кредитной поддержки невозможно обеспечить быстрое и цивилизованное улучшение жизни населения в стране в частности и становление фермерских хозяйств, предприятий малого бизнеса, внедрение других видов предпринимательской деятельности на внутригосударственном и внешнем экономическом пространстве в целом.

У экономики не будет перспектив развития, если продолжать политику сдерживания потребительского кредита и оценивать реального заемщика как потенциального должника, не способного возвратить ссуду.

Развитие кредита и банков, повышение их роли в экономике сопровождается появлением некоторых новых особенностей их функционирования, которые пока не получили адекватного отражения в экономической литературе. Поэтому можно считать закономерным обращение к проблеме кредита, к определению его понятия. Этот вопрос в 60-70-х годах широко дискутировался в отечественной экономической печати, но вступление России на путь строительства рыночной экономики вновь актуализировало обсуждение проблемы.

Дипломная работа имеет своей целью проанализировать возможности краткосрочного кредитования юридических и физических лиц Сбербанком Российской Федерации и совершенствование данного процесса.

Согласно цели в работе поставлены следующие задачи:

- проанализировать организацию краткосрочного кредитования юридических и физических лиц;

- исследовать методические основы оценки платежеспособности клиентов банка;

- изучить краткосрочное кредитование на примере Вешкаймского отделения №5852 Сбербанка России.

Именно поэтому мы выбрали актуальную на сегодняшний день тему “Краткосрочное кредитование”.

Функции кредита

При рассмотрении функций кредита следует учитывать отличие их от роли кредита. Если функция – есть проявление сущности, выражение общественного назначения кредита, то через роль раскрываются результаты его использования на основе выполняемых функций. Но, несмотря на различие понятий функции и роли, они взаимосвязаны. Посредством использования функций кредита экономические субъекты и общество в целом добиваются эффективности производства, ускорения обращения и роста доходов. В силу этого выяснение функций кредита имеет большое практическое значение для обеспечения таких условий, при которых они проявлялись бы наиболее эффективно.

Сущность кредита выступает в его трех функциях:

- распределения на возвратной основе денежных средств (распределительная функция);

- создания кредитных средств обращения и замещения наличных денег (эмиссионная функция);

- осуществления контроля над эффективностью деятельности экономических субъектов (контрольная функция).

Распределительная функция кредита обнаруживается как при аккумуляции средств, так и при их размещении, т.е. посредством кредита происходит распределение денежных средств на возвратной основе. Эта функция четко проявляется в процессе предоставления на время средств предприятиям и организациям (так же, как сбережений населения) для удовлетворения их потребностей в денежных ресурсах. Заемные средства для пополнения оборотных средств традиционно включают банковский краткосрочный кредит. В настоящее время он активно используется лишь в тех случаях, когда кредитуемая операция приносит доход, превышающий расходы по уплате банковского процента за пользование ссудой [28, с.167]. Таким образом, хозяйства обеспечиваются необходимым оборотным капиталом и ресурсами для инвестиций. В условиях инфляции заемные средства в виде кредитов банка нередко используются более эффективно, чем собственные оборотные средства. Причина в том, что заемные источники имеют целевое назначение, как правило, совершают более быстрый кругооборот; за их использованием ведется более жесткий контроль со стороны финансовых служб. Кроме того, заемщик, возмещая банку, кредит в большей степени, чем ожидалось, обесцененными деньгами, также оказывается в выигрыше.

Объективная необходимость кредита обусловлена также коммерческой организацией управления предприятиями в условиях рынка, когда на каждом предприятии в процесс непрерывного кругооборота индивидуального капитала возникает потребность в дополнительных суммах или, наоборот, временно высвобождаются денежные ресурсы [29, с.157]. При помощи кредитного механизма эти колебания гибко регулируются и предприятия получают средства, нужные им для нормальной работы.

Особенно велика роль кредита в организации оборотного капитала предприятий, имеющих сезонные условия снабжения, производства или реализации. Кредит им требуется для формирования временных запасов. Но и предприятиям, не связанным с сезонными условиями работы, также необходимы ссуды. У любого предприятия оборотные фонды и фонды обращения то уменьшаются, то увеличиваются, при этом меняются пропорции между капиталом, находящимся в товарной, производительной и денежной формах. Данное обстоятельство объясняется тем, что величина производственных запасов постоянно колеблется в зависимости от сроков поступления сырья и материалов. Величина остатков готовых изделий и необходимых предприятию денежных средств также зависит от условий поставки, сроков получения платежей от покупателей и оплаты счетов поставщиков, сроков выплаты заработной платы и т.д. Поэтому, несмотря на равномерный процесс производства, у предприятий несезонных отраслей хозяйства в процессе кругооборота средств постоянно образуются кратковременные отклонения от установленных средних величин. Объективный процесс приливов и отливов средств у отдельных предприятий требует определенной гибкости всей системы организации капитала.

Велика роль кредита и в инвестициях, в воспроизводстве основных фондов. Способность кредита предвосхищать будущие расходы обеспечивает осуществление капитальных вложений еще до того, как хозяйствующий субъект накопит прибыль и амортизацию для инвестиций. Сочетание собственного капитала с заемным позволяет оперативно реагировать на прогресс технологии, быстро осуществлять затраты на внедрение новейших научных достижений.

Говоря о значении кредита в развитии экономических связей между отраслями и регионами, в повышении эффективности производства, необходимо показать его роль в создании и использовании доходов и прибыли. Дело в том, что кредит обслуживает процесс создания, распределения и использования доходов. Кредит и кредитная система, обслуживая кругооборот средств, принимают участие в распределении валового продукта. Без функционирования кредита невозможен был бы перераспределительный процесс.

Важная функция кредита – создание кредитных средств обращения и замещения наличных денег (эмиссионная функция). Проявляется она в том, что в процессе кредитования создаются платежные средства, т.е. обороту предоставляются деньги как в наличной, так и в безналичной формах. Данная функция кредита обнаруживается и тогда, когда на основе замещения наличных денег происходят безналичные расчеты. Любая эмиссия – наличная или безналичная – результат кредитной операции. Прирост эмиссии – это в то же время и прирост ресурсов ссудного фонда. Разумеется, данный ресурс должен строго ограничиваться потребностями нормального денежного оборота с учетом действия закона денежного обращения. В этом также проявляется необходимость кредита.

Хотя функция кредита – категория объективная, существующая независимо от воли и желания людей, кредитная система может создавать условия, позволяющие полнее использовать кредит для достижения поставленных целей. С учетом этого банкам и заемщикам рекомендуется использовать различные виды ссуд. Выбор их – дело не только техническое. Выбирая конкретный вид кредита, заемщики учитывают конкретный вид кредита, экономическую целесообразность, выясняют, позволяет ли данная форма кредитования наиболее полно использовать ссуду для повышения доходности и развития их деятельности.

Рассматривая функции кредита, уместно отметить, что на их основе в хозяйстве осуществляется контроль рублем. Именно на базе кредитных отношений строится наблюдение за деятельностью заемщиков и кредиторов, оцениваются кредитоспособность и платежеспособность хозяйствующих субъектов, контролируется соблюдение принципов кредитования. Это дало основание некоторым авторам говорить о присущей кредиту контрольной функции. Любой кредитор – будь то банк, предприниматель или частное лицо – своеобразно через ссуду контролирует состояние заемщика, стремясь предотвратить несвоевременный возврат долга.

Принципы кредитования

Ряд экономистов при исследовании данного вопроса выделяют следующие принципы кредитования: возвратность, срочность, платность и обеспеченность. Другие специалисты добавляют к вышеназванным принципам целевой характер кредита и дифференцированность кредитования. Автор считает, что исходя из банковской практики, все указанные принципы являются важными, соблюдение их позволяет избежать наличия невозвратных кредитов, просроченной ссудной задолженности и, следовательно, убытков.

Итак, к принципам кредитования относятся:

- возвратность и срочность кредитования;

- дифференцированность кредитования;

- целевой характер кредита;

- обеспеченность кредита;

- платность банковских ссуд.

Рассмотрим подробнее каждый из принципов.

Возвратность является той особенностью, которая отличает кредит как экономическую категорию от других экономических категорий товарно-денежных отношений. Без возвратности кредит не может существовать, поэтому возвратность является неотъемлемой частью кредита, его атрибутом. Этот принцип выражает необходимость своевременного возврата полученных от кредитора финансовых ресурсов после завершения их использования заемщиком. Он находит свое практическое выражение в погашении конкретной ссуды путем перечисления соответствующей суммы денежных средств на счет предоставившей ее кредитной организации (или иного кредитора), что обеспечивает возобновляемость кредитных ресурсов банка как необходимого условия продолжения его уставной деятельности.

Возвратность и срочность кредитования обусловлена тем, что банки мобилизуют для кредитования временно свободные денежные средства предприятий, учреждений и населения. Эти средства не принадлежат банкам, и, в конечном итоге, они, придя в банк с различных сегментов рынка, в них и уходят (потребительское, коммерческое кредитование и т.д.). Главная особенность таких средств состоит в том, что они подлежат возврату (правильнее отметить, должна быть готовность к возврату) владельцам, вложившим их в банк на условиях срочных депозитов. Поэтому “золотое” банковское правило гласит, что величина и сроки финансовых требований банка должны соответствовать размерам и срокам его обязательств. Нарушение этого основополагающего принципа и приводит к банкротству банка.

Срочность кредитования представляет собой необходимую форму достижения возвратности кредита. Принцип срочности означает, что кредит должен быть не просто возвращен, а возвращен в строго определенный срок, т.е. в нем находит конкретное выражение фактор времени. И, следовательно, срочность есть временная определенность возвратности кредита. По срокам погашения банковские ссуды подразделяются на:

- краткосрочные ссуды – предоставляются на срок до одного года;

- среднесрочные ссуды – предоставляются на срок от одного года до трех лет;

- долгосрочные ссуды – средний срок погашения от трех до пяти лет;

- онкольные ссуды – подлежат возврату в фиксированный срок после официального уведомления от кредитора.

Срок кредитования является предельным временем нахождения ссуженных средств в хозяйстве заемщика и выступает той мерой, за пределами которой количественные изменения во времени переходят в качественные. Если нарушается срок пользования ссудой, то искажается сущность кредита, он теряет свое подлинное назначение. Нарушение указанного условия является для кредитора достаточным основанием для применения к заемщику экономических санкций в форме увеличения взимаемого процента, а при дальнейшей отсрочке – предъявления финансовых требований в судебном порядке.

Дифференцированность кредитования означает, что коммерческие банки не должны однозначно подходить к вопросу о выдаче кредита своим клиентам, претендующим на его получение. Практическая реализация принципа может зависеть как от индивидуальных интересов конкретного банка, так и от проводимой государством централизованной политики поддержки отдельных отраслей или сфер деятельности (например, малого бизнеса и пр.) Ссуда должна предоставляться только тем хозорганам, которые в состоянии его своевременно вернуть. Поэтому дифференциация кредитования должна осуществляться на основе показателей кредитования, под которыми понимается финансовое состояние предприятия, дающее уверенность в способности и готовности заемщика возвратить кредит в обусловленный договором срок. Эти качества потенциальных заемщиков оцениваются посредством анализа их баланса на ликвидность, обеспеченность хозяйства собственными источниками, уровень рентабельности на текущий момент и в перспективе [7, с.268].

Степень кредитоспособности (или уровень кредитоспособности) клиента является показателем индивидуального или частного кредитного риска для банка, связанного с конкретным клиентом, конкретной ссудой, выданной клиенту.

Целевой характер кредита распространяется на большинство видов кредитных операций, выражая необходимость целевого использования средств, полученных от кредитора. Находит практическое выражение в соответствующем разделе кредитного договора, устанавливающего конкретную цель выдаваемой ссуды, а также в процессе банковского контроля за соблюдением этого условия заемщиком. Нарушение данного обязательства может стать основанием для досрочного отзыва кредита или введения штрафного (повышенного) ссудного процента. Как исключение из этого правила существуют ссуды общего характера, которые используются заемщиком по своему усмотрению для удовлетворения любых потребностей в финансовых ресурсах.

Обеспеченность кредита закрывает один из основных кредитных рисков – риск непогашения ссуды. Этот принцип выражает необходимость обеспечения защиты имущественных интересов кредитора при возможном нарушении заемщиком принятых на себя обязательств и находит практическое выражение в таких формах кредитования, как ссуды под залог или под финансовые гарантии. Если бы не принимался во внимание этот принцип, то банковское дело превратилось бы в спекулятивное занятие, где высокий риск ведения операций привел бы к резкому росту процентных ставок.

Надо отметить, что решение проблемы обеспеченности кредита зависит от типа кредитования и от субъекта ссуды. Если говорить о большой компании, успешно работающей на протяжении десятилетий, имеющую хорошую и длительную кредитную историю, занимающую лидирующие позиции на рынке, возглавляемую известными профессионалами, то решение вопроса с обеспечением кредитов требует одного подхода. Если рассматривать вопрос ссуды для малого предприятия, только зарегистрированного и начинающего свою предпринимательскую деятельность с нуля – то здесь без решения вопроса с обеспечением выдавать кредит нельзя. Интересна позиция с обеспечением при потребительском кредитовании, где возможен статистический подход оценки кредитного риска и обеспечением может являться хороший набор определенных критериев ссудополучателя. В настоящее время в банках используется такой вид кредита, как доверительный, единственной формой обеспечения которого является кредитный договор. Этот вид кредита не имеет конкретного обеспечения и поэтому предоставляется, как правило, первоклассным по кредитоспособности клиентам, с которыми банк имеет давние связи и не имеет претензий по оформлявшимся ранее кредитам.

Платность банковских ссуд означает внесение получателями кредита определенной платы за временное пользование для своих нужд денежными средствами. Реализация этого принципа на практике осуществляется через механизм банковского процента. Ставка банковского процента – это своего рода “цена” кредита. Платность кредита призвана оказывать стимулирующее воздействие на хозяйственный (коммерческий) расчет предприятий, побуждая их к увеличению собственных ресурсов и экономному расходованию привлеченных средств. Банку платность кредита обеспечивает покрытие его затрат, связанных с уплатой процентов за привлеченные в депозиты чужие средства, затрат по содержанию своего аппарата, а также обеспечивает получение прибыли для увеличения ресурсных фондов кредитования (резервного, уставного) и использования их на собственные и другие нужды.

При рассмотрении вопроса размера платы за кредит, банки должны учитывать следующие факторы:

- ставка рефинансирования Центрального Банка РФ;

- средняя процентная ставка привлечения (ставка привлечения межбанковских кредитов или ставка, уплачиваемая банком по депозитам различного вида);

- структура кредитных ресурсов (чем выше доля привлеченных средств, тем дороже должен быть кредит);

- спрос на кредит со стороны потенциальных заемщиков (чем меньше спрос, тем дешевле кредит);

- срок, на который испрашивается кредит, вид кредита, а точнее степень его риска для банка в зависимости от обеспечения;

- стабильность денежного обращения в стране (чем выше темп инфляции, тем дороже должна быть плата за кредит, т.к. у банка повышается риск потерять свои ресурсы из-за обесценивания денег);

- сезонность производства (например, в России ставка ссудного процента традиционно повышается в августе – сентябре, что связано с необходимостью предоставления аграрных кредитов и кредитов для завоза товаров на Крайний Север).

Кроме того, на определение ставки процента влияет цикличность развития рыночной экономики (на стадии спада ссудный процент, как правило, увеличивается, на стадии быстрого подъема – снижается), ситуация на международном кредитном рынке, динамика денежных накоплений физических и юридических лиц (при тенденции к их сокращению ссудный процент, как правило, увеличивается), динамика производства и обращения, определяющая потребности в кредитных ресурсах соответствующих категорий потенциальных заемщиков, соотношение между размерами кредитов, предоставляемых государством, и его задолженностью (ссудный процент стабильно возрастает при увеличении внутреннего государственного долга).

Ссудный процент может взиматься в момент общего погашения ссуды, или равномерно выплачивается заемщиком в течение всего срока действия кредитного договора. Также ссудный процент может быть удержан банком в момент непосредственной выдачи заемщику ссуды.

Кроме того, в кредитном договоре могут быть предусмотрены различные виды процентных ставок. Если процентная ставка фиксированная, то в течение всего периода кредитования она не подлежит пересмотру. В данном случае заемщик принимает на себя обязательство оплатить проценты по неизменной согласованной ставке за пользование кредитом вне зависимости от изменения конъюнктуры на рынке процентных ставок. Фиксированные процентные ставки применяются при краткосрочном кредитовании. Плавающие процентные ставки постоянно изменяются в зависимости от ситуации, складывающейся на кредитном и финансовом рынке. Ступенчатые процентные ставки используются в период сильной инфляции и периодически пересматриваются.

Совокупное применение на практике всех принципов банковского кредитования позволяет соблюсти как макроэкономические интересы, так и интересы на микроуровне обоих субъектов кредитной сделки – банка и заемщика [21, с.25].

В процессе кредитования постоянно используются следующие термины и определения:

Юридическое лицо – организация, которая имеет в собственности, хозяйственном ведении или оперативном управлении обособленное имущество и отвечает по своим обязательствам этим имуществом, может от своего имени приобретать и осуществлять имущественные и личные неимущественные права, нести обязанности, быть истцом и ответчиком в суде.

Индивидуальный предприниматель – гражданин Российской Федерации, занимающийся предпринимательской деятельностью без образования юридического лица.

Кредитный комитет – постоянно действующий коллегиальный орган Банка, к компетенции которого относится принятие решений по вопросам кредитования юридических лиц, индивидуальных предпринимателей и физических лиц в пределах установленных полномочий.

Кредитный комитет Сбербанка России – Комитет Сбербанка России по предоставлению кредитов и инвестиций.

Комитет по ставкам и лимитам – Комитет Сбербанка России по процентным ставкам и лимитам.

Банк– центральный аппарат, филиал, дополнительный офис филиала Сбербанка России, осуществляющие кредитование юридических лиц, индивидуальных предпринимателей и физических лиц.

Кредитующее подразделение – подразделение Банка, на которое возложены функции кредитования юридических лиц, индивидуальных предпринимателей и физических лиц.

Кредитная документация – Кредитный договор, Договор об открытии невозобновляемой кредитной линии, Договор об открытии возобновляемой кредитной линии, Генеральное соглашение об открытии кредитной линии и Договоры, заключаемые на основании и в соответствии с ним, а также документы, которыми оформлено обеспечение по кредиту (договор залога, поручительства и т.п.).

База данных – база данных, ведущая в Банке по Заемщикам.

Транш – сумма кредитных ресурсов, перечисляемых Банком Заемщику в определенную дату либо период времени в соответствии с условиями Кредитного договора (Договора о кредитной линии) [27, с.89].

Таким образом, анализ общих основ кредитных отношений позволяет сделать вывод: кредит обеспечивает непрерывность процесса производства и способствует ускорению экономического развития. В современных условиях особую актуальность приобретает краткосрочное кредитование физических и юридических лиц.

Коэффициенты ликвидности

Характеризуют обеспеченность предприятия оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств.

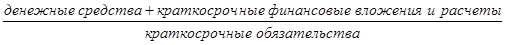

Коэффициент абсолютной ликвидности К1 характеризует способность к моментальному погашению долговых обязательств и определяется как отношение денежных средств и высоколиквидных краткосрочных ценных бумаг к наиболее срочным обязательствам предприятия в виде краткосрочных кредитов банков, краткосрочных займов и различных кредиторских задолженностей (итог раздела V баланса за вычетом строк 640 – “доходы будущих периодов”, 650 – “резервы предстоящих расходов”)[1]:

(1)

(1)

Под высоколиквидными краткосрочными бумагами в данном случае понимаются только государственные ценные бумаги и ценные бумаги Сбербанка России. При отсутствии соответствующей информации строка 253 при расчете К1 не учитывается.

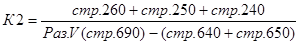

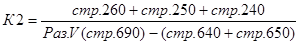

Промежуточный коэффициент покрытияК2 характеризует способность предприятия оперативно высвободить из хозяйственного оборота денежные средства и погасить долговые обязательства. К2 определяется как отношение:

(2)

(2)

(3)

(3)

Для расчета этого коэффициента предварительно производится оценка групп статей “краткосрочные финансовые вложения” и “дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты)”. Указанные статьи уменьшаются на сумму финансовых вложений в неликвидные корпоративные бумаги и неплатежеспособные предприятия и сумму безнадежной дебиторской задолженности соответственно.

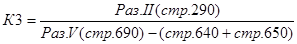

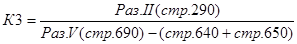

Коэффициент текущей ликвидности (общий коэффициент покрытия) К3является обобщающим показателем платежеспособности предприятия, в расчет которого в числителе включаются все оборотные активы, в том числе и материальные (итог раздела II баланса):

(4)

(4)

Для расчета К3 предварительно корректируются уже названные группы статей баланса, а также “дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев)”, “запасы” и “прочие оборотные активы” на сумму соответственно безнадежной дебиторской задолженности, неликвидных и труднореализуемых запасов и затрат и дебетового сальдо по счету 83 “Доходы будущих периодов” (курсовые разницы)[2].

Обеспечение кредитов

Обязательным условием предоставления кредита является наличие обеспечения своевременного и полного исполнения обязательств Заемщиком.

Важным элементом кредитной сделки является то, какие активы заемщик сможет заложить в качестве обеспечения, кто владелец обеспечения, место нахождения обеспечения, издержки на хранение, как оценено имущество, предлагаемое в качестве обеспечения. Решение предоставить кредит всегда должно базироваться на достоинствах самого финансируемого проекта, а не на привлекательности обеспечения. Без обеспечения кредит может выдаваться лишь в тех случаях, когда заемщик высоконадежен [23, с.15].

В качестве обеспечения Банк принимает:

- драгоценные металлы;

- ценные бумаги;

- гарантии и поручительства;

- имущественные активы;

- имущественные права (требования).

При кредитовании юридического лица – малого предприятия помимо перечисленных видов обеспечения обязательно предоставление поручительства учредителя (учредителей) Заемщика, владеющего контрольным пакетом акций (долей участия в уставном капитале) Заемщика, и/или физических лиц, имеющих возможность оказывать существенное влияние на деятельность Заемщика (по материалам проверки подразделения безопасности). Поручительство оформляется на общую сумму обязательств по кредиту.

С целью снижения кредитных рисков могут быть использованы одновременно несколько форм обеспечения возврата кредита.

Оценочная стоимость ценных бумаг определяется на основании независимого оценщика.

Оценочная стоимость драгоценных металлов определяется экспертным путем подразделением, осуществляющим валютные и неторговые операции.

Оценочная стоимость объектов недвижимости, оборудования, транспортных средств, товарно-материальных ценностей понимается как наиболее вероятная цена, за которую имущество может быть продано на конкурентном и открытом рынке, и может устанавливаться на основании заключения независимого оценщика, имеющего право на проведение оценки (лицензию).

Допускается установление оценочной стоимости на основании документально оформленного заключения сотрудника кредитующего подразделения.

Оценочная стоимость передаваемого в залог имущества корректируется с использованием поправочного коэффициента.

Страхование залогов

Переданное в залог имущество подлежит страхованию Заемщиком (Залогодателем) от рисков утраты (гибели), недостачи или повреждения на случаи, предусмотренные Правилами страхования (необходимый пакет).

При определении страховой суммы по договору страхования учитывается то, что страховая сумма по договору страхования должна быть не ниже оценочной стоимости предмета залога с учетом поправочных коэффициентов, либо не ниже задолженности по кредиту и причитающихся процентов на период действия договора страхования.

Выбор страховщика осуществляется Залогодателем и

(1)

(1) (2)

(2) (3)

(3) (4)

(4)