Организация стока поверхностных вод: Наибольшее количество влаги на земном шаре испаряется с поверхности морей и океанов (88‰)...

Индивидуальные и групповые автопоилки: для животных. Схемы и конструкции...

Организация стока поверхностных вод: Наибольшее количество влаги на земном шаре испаряется с поверхности морей и океанов (88‰)...

Индивидуальные и групповые автопоилки: для животных. Схемы и конструкции...

Топ:

Характеристика АТП и сварочно-жестяницкого участка: Транспорт в настоящее время является одной из важнейших отраслей народного...

Процедура выполнения команд. Рабочий цикл процессора: Функционирование процессора в основном состоит из повторяющихся рабочих циклов, каждый из которых соответствует...

Определение места расположения распределительного центра: Фирма реализует продукцию на рынках сбыта и имеет постоянных поставщиков в разных регионах. Увеличение объема продаж...

Интересное:

Отражение на счетах бухгалтерского учета процесса приобретения: Процесс заготовления представляет систему экономических событий, включающих приобретение организацией у поставщиков сырья...

Лечение прогрессирующих форм рака: Одним из наиболее важных достижений экспериментальной химиотерапии опухолей, начатой в 60-х и реализованной в 70-х годах, является...

Национальное богатство страны и его составляющие: для оценки элементов национального богатства используются...

Дисциплины:

|

из

5.00

|

Заказать работу |

|

|

|

|

В РФ выделяют 6 групп коммерческих банков:

Первую группу составляют государственные или полугосударственные банки, с которыми Центробанк России имеет особые отношения, включая определение приоритетных направлений деятельности и подбор высших управляющих кадров и к таковым, в частности, относятся Сбербанк РФ, Внешторгбанк, Внешэкономбанк и некоторые другие. "Государственность" этих банков проявляется о том, что например, Сбербанк РФ является самым крупным оператором на рынке государственных обязательств и может практически определять динамику их котировок.

Во вторую группу входят 18-20 "элитных" банков, на которые в совокупности приходится примерно 1/3 активов банковской системы и более четверти средств на клиентских счетах и депозитах. Их отличительной чертой является самая тесная связь с властными структурами, что обеспечивает таким банкам выход на бюджетные денежные потоки и вложения в надежные, высокодоходные проекты и отрасли: обслуживание ТЭК, торговля энергоресурсами, сырьем и полуфабрикатами (ОНЭКСИМбанк, Империал, Нефтехимбанк); строительство и торговля недвижимостью (Мост-банк, МЕНАТЕП, Мосстройбанк); импорт продовольствия и товаров народного потребления (Альфа-банк, Межкомбанк).

К третьей группе относятся региональные "элитные" банки, которые формировались и функционируют под патронажем местных властных элит и работают на их интересы. Результирующим вектором этих интересов объективно становится опять-таки усиление экономической суверенизации территории.

Четвертая группа включает о себя так называемые "корпоративные" и "операциональные" банки. "Корпоративные" банки формировались, как правило, на отраслевой, министерской основе и обслуживали соответствующие производства: Авиабанк, ИнтерТЭКбанк, Автобанк, Промрадтехбанк, банк Аэрофлот, МАПО-банк и т.д. Эти банки обеспечивали ведение счетов своих предприятий, мобилизовали финансовые ресурсы за пределами своей отрасли, занимались выгодным размещением свободных средств (остатков на счетах) и бюджетных денег, выделяемых по государственным программам поддержки или развития этих отраслей.

|

|

В пятую группу входят "сетевые" банки, созданные на базе бывших Промстройбанка СССР и Агропромбанка СССР. Они занимают промежуточное положение между "корпоративными" и "полугосударственными" банками. Будучи отраслевыми и коммерческими, они в то же время встроены в систему государственной поддержки промышленности и сельского хозяйства.

Шестая группа включает в себя классические коммерческие банки, "не состоявшие в родстве" с бывшими государственными банками, а также не замеченные "в порочащих связях" с властями. Однако именно эти обстоятельства делают их положение весьма неустойчивым, которое через межбанковские связи передается всей системе в целом.

Более стабильное положение у банков, которые опираются на естественных монополистов и производства, пользующиеся государственной поддержкой. Остальные банки либо начали тихо стагнировать, либо столь же тихо умирать. На этой волне разворачиваются процессы перехвата и перераспределения хорошей клиентуры, собственности и сфер влияния.

Рассмотрим коммерческие банки России, такие как:

.Сбербанк России;

.Альфа-банк;

.Газпромбанк.

.Сберегательный банк России является коммерческим банком и осуществляет банковские операции с целью получения прибыли. Сбербанк привлекает денежные средства во вклады, ведет расчетно-кассовое обслуживание клиентов, осуществляет операции с валютой и ценными бумагами, обеспечивает сохранность денежных средств.

|

|

Сбербанк России является крупнейшим банком Российской Федерации и СНГ. Его активы составляют более четверти банковской системы страны (27%), а доля в банковском капитале находится на уровне 26% (1 июня 2010 г.). По данным журнала The Banker (1 июля 2010 г.), Сбербанк занимал 43 место по размеру основного капитала (капитала 1-го уровня) среди крупнейших банков мира. Сбербанк занимает крупнейшую долю на рынке вкладов и является основным кредитором российской экономики. По состоянию на 1 июня 2010 г., доля Сбербанка России на рынке частных вкладов составляла 49%, а его кредитный портфель включал в себя около трети всех выданных в стране кредитов (33% розничных и 30% корпоративных кредитов).

Учредитель и основной акционер Банка - Центральный банк Российской Федерации (Банк России). По состоянию на 16 апреля 2010 г., ему принадлежит 60,3 % голосующих акций и 57,6% в уставном капитале Банка. Остальными акционерами Сбербанка России являются более 263 тысяч юридических и физических лиц. Высокая доля иностранных инвесторов в структуре капитала Сбербанка России (более 32%) свидетельствует о его инвестиционной привлекательности.

Структура акционерного капитала:

в настоящее время общее количество размещенных акций Сбербанка России ОАО составляет:

обыкновенных акций номиналом 3 руб. - 21586948000 шт.

привилегированных акций номиналом 3 руб. - 100000000 шт.

Таблица 1. Структура акционеров Сбербанка России по состоянию на дату 16 апреля 2010 года

| Категория акционеров | Доля в уставном капитале, % |

| Банк России | 57,58 |

| Юридические лица - нерезиденты | 32,12 |

| Юридические лица - резиденты | 4,21 |

| Частные инвесторы - нерезиденты | 0,01 |

| Частные инвесторы - резиденты | 6,08 |

Общее количество акционеров - более 260 тысяч.

Таблица 2. Акционеры с долей участия не менее чем 5% уставного капитала Сбербанка России ОАО

| Наименование акционера | Доля в уставном капитале, % | Доля в голосующих акциях, % |

| Центральный банк РФ | 57,6 | 60,3 |

Надежность и безупречная репутация Сбербанка России подтверждаются высокими рейтингами ведущих рейтинговых агентств. Агентством Fitch Ratings Сбербанку России присвоен долгосрочный рейтинг дефолта в иностранной валюте “BBB”, агентством Moody’s Investors Service - долгосрочный рейтинг депозитов в иностранной валюте “Baa1”. Кроме того, агентство Moody’s присвоило Банку наивысший рейтинг по национальной шкале.

|

|

Рассмотрим результаты финансовой деятельности Сбербанка РФ.

Таблица 3. Результаты финансовой деятельности Сбербанка России по итогам 10 месяцев 2010 года по РСБУ

| 1. Основные статьи баланса (млн. руб.) | 01.11.10 | 01.01.2010 (СПОД) | % изм. |

| Кредиты юридическим лицам Кредиты физическим лицам Резервы на возможные потери по кредитам клиентам Вложения в ценные бумаги Средства физических лиц Средства юридических лиц Собственные средства Всего активов Капитал для Н1 Достаточность капитала (Н1), % | 4 575 950 1 260 159 684 632 1 814 315 4418 0631 759 792 1 004 026 7 964 563 1 199 736 18 | 4 248 523 1 169 728 591 924 1 051 972 3 776 267 1 724 298 848 253 7 107 127 1 317 771 22 | 7.7% 7.7% 15.7% 72.5% 17.0% 2.1% 12.1% 18.4% -9.0% |

| 2. Основные статьи Отчета о прибылях и убытках (млн. руб.) | за10 мес'10 | за10 мес'09 | % изм. |

| Чистый процентный доход Резервы на возможные потери Чистый комиссионный доход Чистый доход от торговых операций на финансовых рынках Операционные расходы Прибыль до налогов на прибыль Чистая прибыль | 372 093 -109 822 126 684 14 949 -193 783 160 031 126 241 | 373 219 -305 039 112 653 8 371 -168 787 22 066 17 124 | -0.3% -64.0% 12.5% 78.6% 14.8% |

| 3. Основные качественные показатели (%) 01'10 | За10 мес'10 | За10 мес'09 | |

| Рентабельность активов Рентабельность капитала Отношение операционных расходов к доходам | 2.03% 16.25% 2 38.6% | 0.31% 2.69% 34.0% | |

| 4. Филиальная сеть (ед.) 30- | 01.11.10 | 01.01.10 | |

| Территориальные банки Отделения Офисы банковского обслуживания Филиалы за рубежом Представительства за рубежом | 18 555 18 910 1 1 | 18 602 19 103 - - | |

| 5. Доля Сбербанка на российском рынке (%) | 01.10.10 | 01.01.10 | |

| в активах банковской системы в капитале банковской системе на рынке вкладов физических лиц на рынке привлечения средств юридических лиц на рынке кредитования физических лиц на рынке кредитования юридических лиц | 27.3 25.8 47.8 18.0 32.2 31.0 2008 | 26.2 28.6 49.4 17.7 32.7 31.8- |

Согласно Таблице 3 динамика основных статей отчета о прибылях и убытках за 10 месяцев 2010 года в сравнении с аналогичным периодом 2009 года:

чистый процентный доход сократился на 0,3%;

чистый комиссионный доход увеличился на 12,5%;

расходы по созданию резервов на возможные потери составили 109,8 млрд. руб. против 305,0 млрд. руб. за 10 месяцев 2009 года;

операционные доходы до создания резервов на возможные потери снизились на 6,5%;

|

|

операционные доходы после создания резервов на возможные потери увеличились в 1,9 раза;

операционные расходы возросли на 14,8%;

прибыль до уплаты налогов из прибыли составила 160,0 млрд. руб. против 22,1 млрд. руб. за 10 месяцев 2009 года;

чистая прибыль составила 126,2 млрд. руб. против 17,1 млрд. руб. за 10 месяцев 2009 года.

Чистый процентный доход в сравнении с 10 месяцами 2009 года сократился на 0,3% за счет сокращения доходов от кредитования юридических лиц вследствие снижения уровня процентных ставок на рынке и большого объема досрочных погашений, наблюдавшегося во второй половине 2009 года - первой половине 2010 года.

Снижение уровня доходов от кредитования юридических лиц было частично компенсировано ростом доходов по ценным бумагам и кредитам физическим лицам. Кроме того, заметно сократились процентные расходы банка (-4,5%) за счет снижения стоимости средств юридических лиц и уменьшения объема средств, привлеченных от банков.

Чистый комиссионный доход увеличился на 12,5%. Рост произошел практически по всем видам комиссионных операций и услуг. Чистый доход на финансовых рынках увеличился на 79% за счет торговых операций с ценными бумагами.

Операционные доходы до создания резервов снизились на 6,5%. Снижение обусловлено расходами, полученными при продаже по справедливой стоимости активов банка в пользу дочерней компании в марте т.г. (см. Результаты финансовой деятельности Сбербанка России по итогам I квартала 2010 года).

Операционные расходы увеличились на 14,8%, прежде всего за счет роста расходов на содержание персонала в рамках плана на текущий год. Отношение операционных расходов к доходам, очищенное от эффекта, вызванного продажей в марте активов по справедливой стоимости, составило 38,6%.

Стабилизация качества кредитного портфеля позволила банку существенно сократить расходы на формирование резервов. За 10 месяцев 2010 года на эти цели было направлено 109,8 млрд. руб. За аналогичный период прошлого года расходы банка по созданию резервов были существенно выше: 305,0 млрд. руб.

Операционные доходы после создания резервов возросли в 1,9 раза. Прибыль до уплаты налогов из прибыли составила 160,0 млрд. руб., чистая прибыль составила 126,2 млрд. руб. Оба показателя многократно превышают итоги 10 месяцев прошлого года. Активы банка за 10 месяцев возросли на 12,1% до 7 965 млрд. руб. По итогам октября объем активов практически не изменился - рост кредитного портфеля и портфеля ценных бумаг сопровождался сокращением объема средств, размещенных в банках.

Кредитный портфель корпоративных клиентов в октябре увеличился на 75 млрд. руб. до 4 576 млрд. руб. За месяц банк предоставил российским предприятиям свыше 350 млрд. руб. Совокупный объем выдачи кредитов с начала года превысил 3,3 трлн. руб. Продолжается рост портфеля розничных кредитов - в октябре он увеличился на 14 млрд. руб. до 1 260 млрд. руб.

|

|

Качество кредитного портфеля банка остается стабильным - доля просроченной задолженности в кредитном портфеле клиентов сохранилась на уровне прошлого месяца и составила на 1 ноября т.г. 5,7%. Поддерживая высокий уровень покрытия кредитных рисков в октябре т.г. банк продолжил формирование резервов на возможные потери по кредитам, доведя их объем до 685 млрд. руб. По состоянию на 1 ноября объем созданных резервов превышает объем просроченной задолженности более чем в 2 раза.

Портфель ценных бумаг увеличился в октябре на 69 млрд. руб. до 1 814 млрд. руб. В октябре сохранился устойчивый приток средств физических лиц - основного источника фондирования активных операций банка. По итогам месяца они увеличились на 86 млрд. руб. до 4 418 млрд. руб. Средства юридических лиц сократились на 146 млрд. руб. до 1 760 млрд. руб., нивелировав тем самым рост предыдущего месяца. Капитал банка за октябрь увеличился на 18 млрд. руб. и составил 1 200 млрд. руб. Источник роста капитала - заработанная чистая прибыль. Значение капитала снизилось относительно начала года за счет погашения в мае т.г. части кредита, привлеченного от Банка России (из кредита на общую сумму 500 млрд. руб. Сбербанк погасил 200 млрд. руб.) Достаточность капитала банка по состоянию на 1 ноября т.г. находится на уровне 18%.

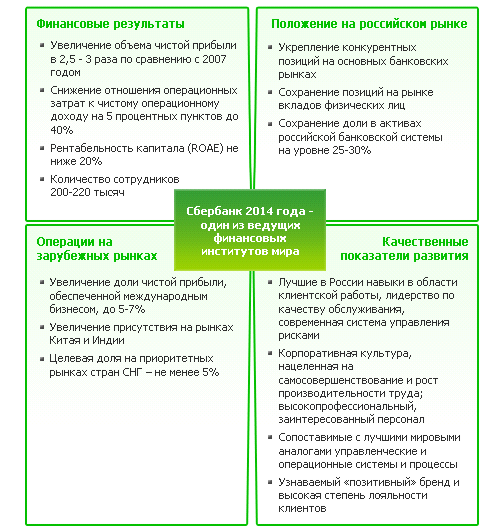

октября 2008 года Наблюдательный совет Сбербанка России единогласно одобрил Стратегию развития Сбербанка до 2014 года.

Рис.1. Цели и задачи Стратегии до 2014 года

Основные направления преобразований:

максимальная ориентация на клиента и превращение Сбербанка в «сервисную» компанию по обслуживанию индивидуальных и корпоративных клиентов;

технологическое обновление Банка и "индустриализация" систем и процессов; коммерческий банк операция

существенное повышение операционной эффективности Банка на основе самых современных технологий, методов управления, оптимизации и рационализации деятельности по всем направлениям за счет внедрения Производственной Системы Сбербанка;

развитие операций на международных рынках, прежде всего в странах СНГ.

Реализация Стратегии развития позволит Банку укрепить позиции на российском рынке банковских услуг и достичь финансовых и операционных показателей, соответствующих уровню высококлассных универсальных мировых финансовых институтов.

.Альфа-банк, основанный в 1990 году, - это универсальный банк, который работает по всем основным банковским направлениям. Альфа-банк обслуживает как частных, так и корпоративных клиентов, а также осуществляет деятельность в сферах инвестиционного банковского бизнеса, торгового финансирования и управления активами.

Альфа-Банк основан в 1990 году. Альфа-Банк является универсальным банком, осуществляющим все основные виды банковских операций, представленных на рынке финансовых услуг, включая обслуживание частных и корпоративных клиентов, инвестиционный банковский бизнес, торговое финансирование и управление активами.

По состоянию на 1 сентября 2010 года клиентская база Альфа-Банка составляла около 39 тыс. корпоративных клиентов и 4,3 млн. физических лиц. В Москве, регионах России и за рубежом открыто 331 отделение и филиал банка, в том числе дочерний банк в Нидерландах и финансовые дочерние компании в США и Великобритании.

Чистая прибыль Банковской группы «Альфа-Банк», в которую входит ОАО «АЛЬФА-БАНК» и его дочерние компании, на основе международных стандартов финансовой отчетности (МСФО) за первое полугодие 2010 года составила 296 млн. долларов США.

За отчетный период совокупные активы Банковской группы «Альфа-Банк» выросли на 4,3% с 21,6 млрд. долларов США на конец 2009 г. до 22,6 млрд. долларов США на 30 июня 2010 г., причиной чего стали постепенное восстановление российской экономики после мирового кризиса и положительный имидж Альфа-Банка, позволивший привлечь новых клиентов, как в корпоративном сегменте, так и в сегменте розничного бизнеса. Остатки на клиентских счетах Банковской группы «Альфа-Банк» уменьшились на 5,1% до 13,0 млрд. долларов США (на конец 2009 г. они составляли 13,7 млрд. долларов США). Это произошло в результате сокращения остатков на клиентских счетах в Амстердамском Торговом Банке (входит в Банковскую группу «Альфа-Банк») на 25%, в то время как в Альфа-Банке наблюдался их умеренный рост. Совокупный капитал вырос на 6,9% и составил 2,9 млрд. долларов США (2,7 млрд. долларов США на конец 2009 г.) благодаря полученной прибыли от основной деятельности.

Совокупная ссудная задолженность Банковской группы «Альфа-Банк» выросла на 1,2% с 15,0 млрд. долларов США на конец 2009 г. до 15,1 млрд. долларов США на 30 июня 2010 г., при этом рост кредитного портфеля Альфа-Банка с 13,6 млрд. долларов США до 14,1 млрд. долларов США был скорректирован уменьшением кредитного портфеля Амстердамского Торгового Банка примерно на 15% за тот же период.

Доля созданных провизий на возможные потери по ссудам по отношению к величине кредитного портфеля снизилась на 0,6% благодаря значительному улучшению качества кредитного портфеля. Небольшое снижение обусловлено консервативной политикой Банковской группы «Альфа-Банк» в части создания провизий. В абсолютном выражении провизии снизились с 1 504 млн. долларов США на 31 декабря 2009 г. (10,1% от величины кредитного портфеля) до 1 441 млн. долларов США на 30 июня 2010 г. (9,5% от величины кредитного портфеля). Доля просроченной ссудной задолженности (ссуды с просрочкой платежа по основному долгу или процентам от одного дня и более) в совокупном кредитном портфеле Банковской группы «Альфа-Банк» снизилась к концу первого полугодия 2010 г. по сравнению с концом 2009 г. в результате погашения и эффективной реструктуризации большей части просроченной задолженности. На 30 июня 2010 г. доля просроченной ссудной задолженности составила 12,1% (1 826 млн. долларов США просроченной задолженности от 15 136 млн. долларов США совокупного кредитного портфеля), на 31 декабря 2009 г. доля просроченной ссудной задолженности составляла 24,2% (3 701 млн. долларов США просроченной задолженности от 15 281 млн. долларов США совокупного кредитного портфеля).

Чистая процентная маржа от ссудных операций выросла на 12,1% до 640 млн. долларов США (за 6 месяцев 2009 г. она составила 571 млн. долларов США). Рост произошел в результате значительно снизившихся процентных расходов, в основном за счет низких процентных ставок по межбанковским кредитам. Прибыль до налогообложения и резервов выросла на 41,6% до 602 млн. долларов США (на 30 июня 2009 г. - 425 млн. долларов США), отношение операционных расходов к доходам составило 40,4%. Чистая прибыль выросла в результате роста процентных и комиссионных доходов вместе со снижением отчислений в резервы на 57,5% - с 395 млн. долларов США в первом полугодии 2009 г. до 168 млн. долларов США в первом полугодии 2010 г.

Банковская группа «Альфа-Банк» уделяет особое внимание управлению рисками ликвидности и рисками капитализации, хотя они не представляли серьезной угрозы в первой половине 2010 г. По состоянию на 30 июня 2010 г. денежные средства и краткосрочные средства, размещенные в кредитных организациях составили примерно 18% от совокупных активов. В дополнение к этому Альфа-Банк имеет доступ к другим источникам ликвидности, таким как займы, предоставляемые Банком России под обеспечение кредитного портфеля или перекрестные гарантии других российских банков. Высокая капитализация Банковской группы «Альфа-Банк» подтверждается коэффициентом достаточности капитала на уровне 22,1% согласно стандартам Базель-1 по состоянию на 30 июня 2010 г.

В марте 2010 г. Банковская группа «Альфа-Банк» разместила среднесрочные облигации на сумму 600 млн. долларов США под фиксированную процентную ставку 8% годовых с погашением в 2015 г. Начиная с 2008 года, большая часть ранее выпущенных долговых ценных бумаг была погашена, и Банковская группа планирует новые размещения на рынках заемного капитала в ближайшем будущем.

|

|

|

Историки об Елизавете Петровне: Елизавета попала между двумя встречными культурными течениями, воспитывалась среди новых европейских веяний и преданий...

Организация стока поверхностных вод: Наибольшее количество влаги на земном шаре испаряется с поверхности морей и океанов (88‰)...

Типы оградительных сооружений в морском порту: По расположению оградительных сооружений в плане различают волноломы, обе оконечности...

Состав сооружений: решетки и песколовки: Решетки – это первое устройство в схеме очистных сооружений. Они представляют...

© cyberpedia.su 2017-2024 - Не является автором материалов. Исключительное право сохранено за автором текста.

Если вы не хотите, чтобы данный материал был у нас на сайте, перейдите по ссылке: Нарушение авторских прав. Мы поможем в написании вашей работы!