МОНИТОРИНГ ПОТРЕБЛЕНИЯ ФИНАНСОВЫХ УСЛУГ

Республика Башкортостан

Отчет об итогах мониторинга

Финансовое здоровье можно сравнить с физическим здоровьем. Оно не может быть достигнуто однажды и неизменно в дальнейшем. Финансовое здоровье - растянутый во времени процесс, требующий регулярного внимания и заботы. Как и в случае с утерей физического здоровья, люди с утерей финансового здоровья нуждаются в консультантах, помощниках, действующих в том числе на социальных (некоммерческих) основаниях.

Для определения состояния финансового здоровья граждан в Республике Башкортостан проведен мониторинг путем опроса жителей четырех крупнейших городов: Уфы, Стерлитамака, Салавата, Нефтекамска. Целью мониторинга являлось изучение основных тенденций в поведении потребителей финансовых услуг, определение проблемных вопросов, изучение самооценки гражданами собственного финансового состояния.

Среднестатистический портрет домохозяйства в Республике Башкортостан, согласно результатам опроса, соответствует следующему описанию. Это семья до 3-х человек (включая детей). Проживают в собственной недвижимости (без ипотеки). Имеют высшее образование. Имеют постоянный доход (зарплату) от 12 до 30 тыс. рублей в месяц на каждого члена домохозяйства.

Большинство домохозяйств Башкортостана являются активными пользователями финансовых услуг. В частности, 68% имеют действующие кредиты (займы), 78% имеют финансовые сбережения, 91% имеют страховые продукты и пользуются страховыми услугами.

Кредиты (займы)

Банки являются самыми востребованными кредиторами у жителей Башкортостана - 87% из тех, кто имеет кредит, взяли его в банках. На втором месте по популярности - займы у частных лиц, на третьем - займы в МФО.

Большинство заемщиков (71%) имеют не более 2-х кредитов, небольшая доля заемщиков (6%) имеет 4 и более кредитов.

По типам кредитов лидируют беззалоговые потребительские кредиты и/ или кредитные карты - 69% заемщиков имеют такие кредиты. На втором месте по популярности – автокредиты (30% заемщиков) и ипотека (22% заемщиков).

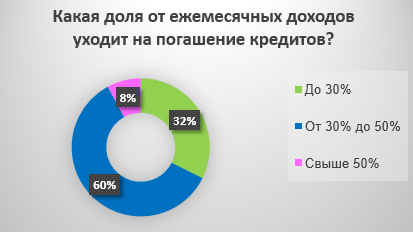

Большинство заемщиков (60%) отдает на погашение кредитов от 30% до 50% ежемесячного дохода, что характеризует средний уровень долговой нагрузки.

Всего 8% респондентов, имеющих кредиты, указали, что отдают на погашение более 50% ежемесячного дохода, что указывает на высокую долговую нагрузку и высокие риски для заемщика.

Мы сделали более детальный анализ рисковых групп заемщиков: тех, кто имеет 4 и более кредитов и тех, кто отдает на погашение кредитов более 50% месячного дохода.

Характерные признаки для группы респондентов, имеющих 4 и более кредитов:

· Большой размер домохозяйства: 4 и более человек;

· Уровень дохода: от 12 до 20 тыс. руб. в месяц на каждого члена домохозяйства;

· Отдают на погашение кредитов от 30% до 50% месячного дохода.

Характерные признаки для группы респондентов, которые отдают на погашение более 50% ежемесячного дохода:

• Большой размер домохозяйства: 4 и более человек;

• Проживают в г. Стерлитамаке или г. Салавате;

• Преимущественно молодого и среднего возраста: от 18 до 40 лет;

• Преимущественно уровень дохода: от 12 до 20 тыс. руб. в месяц на каждого члена домохозяйства;

• Имеют 2-3 кредита, преимущественно потребительский кредит/кредитную карту, автокредит, ипотечный кредит.

Гипотеза: тенденцию к принятию на себя больших кредитных рисков в Башкортостане имеют крупные домохозяйства (4 и более человек), проживающие в средних по размеру городах, преимущественно молодого и среднего возраста (до 40 лет).

Сбережения и инвестиции

Большинство респондентов (65%) имеют сбережения в виде наличных денежных средств или остатков на счетах и картах, не являющихся срочными вкладами («до востребования»). Вторым по популярности видом сбережений оказались срочные вклады, о наличии которых заявили 35% опрошенных. Ценные бумаги и другие виды сбережений, по-прежнему, используются в качестве сбережений относительно небольшим числом граждан.

В ходе опроса респондентам предлагали ответить, хватит ли сбережений семье на 3 и более месяцев, в случае потери текущих доходов. Большинство участников опроса (72%) согласились с такой формулировкой. 11% не согласились, что указывает на небольшой объем сбережений. 17% затруднились с ответом на вопрос, что, предположительно, указывает на сложности респондентов в оценке достаточности своих сбережений относительно потенциальных расходов и потребностей.

Страхование

Среди застрахованных участников опроса наиболее популярными видами страхования являются обязательное страхование ОСАГО (есть у 65% опрошенных) и добровольное медицинское страхование (есть у 66% опрошенных), которое часто предлагают работодатели в рамках социального пакета для работника. Также распространено страхование имущества кроме КАСКО (есть у 59% опрошенных).

Описание методологии и

География исследования

В исследовании приняли участие 204 жителя Республики Башкортостан из четырех крупнейших городов: Уфы, Стерлитамака, Салавата и Нефтекамска.

В указанных городах проживает ~1,68 млн человек, что составляет 41,3% от всего населения Республики Башкортостан.

Возрастные группы

В исследовании приняли участие 204 жителя Республики Башкортостан трудоспособного возраста из различных возрастных групп:

· Возрастная группа I: от 18 до 30 лет;

· Возрастная группа II: от 30 до 40 лет;

· Возрастная группа III: от 40 до 50 лет;

· Возрастная группа IV: от 50 до 60 лет;

· Возрастная группа V: Свыше 60 лет.

Кредиты (займы)

68% участников опроса имеют действующие кредиты (займы).

Среди заемщиков большинство (71%) имеет 1 или 2 действующих кредита. Большинство респондентов (87%) имеют кредиты в банках, что указывает на высокое проникновение банковских услуг на местный рынок.

По типам кредитов лидируют беззалоговые потребительские кредиты и/ или кредитные карты. 69% заемщиков имеют такие кредиты. На втором месте по популярности – автокредиты (30% заемщиков) и ипотека (22% заемщиков).

Такое распределение характерно для российского рынка, где примерно 2/3 кредитной задолженности физических лиц приходится на потребительские кредиты и 1/3 – на ипотеку.

В ходе опроса участников просили оценить долговую нагрузку, которую несет домохозяйство при обслуживании имеющихся кредитов. Оказалось, что большинство заемщиков (60%) отдает на погашение кредитов от 30% до 50% ежемесячного дохода. Такой уровень характеризует средний уровень долговой нагрузки. Высокой долговой нагрузкой считается отчисление на погашение кредитов свыше 50% ежемесячного дохода.

Всего 8% респондентов, имеющих кредиты, указали, что отдают на погашение долгов более 50% ежемесячного дохода. Все эти респонденты оказались жителями городов Стерлитамак и Салават, большинство из них относились к первой возрастной группе (от 18 до 30 лет). На каждого из них приходилось по 2-3 кредита, из которых один – залоговый (автокредит или ипотека) и один или два беззалоговых (потребкредиты, кредитные карты с активным кредитным лимитом или микрозаймы).

Число заемщиков, которые считают свой текущий долг слишком большим, составило 43% (полностью согласны и скорее согласны с такой формулировкой). Примерно столько же (41% заемщиков) не согласились с этим утверждением. Остальные затруднились дать оценку своей долговой нагрузке.

Подавляющее большинство заемщиков (88%) уверены, что смогут полностью погасить свои долги, что является позитивным индикатором финансового здоровья граждан.

Сбережения и инвестиции

78% участников опроса имеют сбережения.

Большинство респондентов (65%) имеют сбережения в виде наличных денежных средств или остатков на счетах и картах, не являющихся срочными вкладами («до востребования»). Вторым по популярности видом сбережений оказались срочные вклады, о наличии которых заявили 35% опрошенных. Ценные бумаги и другие виды сбережений, по-прежнему, используются в качестве сбережений относительно небольшим числом граждан.

Из респондентов, имеющих сбережения, только 20% заявили, что испытывают интерес к инвестициям в ценные бумаги. Остальные ответили отрицательно либо затруднились ответить. Можно сделать вывод, что граждане по-прежнему обладают недостаточной информацией о российском рынке ценных бумаг, либо испытывают недоверие к инвестициям, предпочитая хранить денежные средства на банковских счетах или в наличной форме.

Наличие сбережений – позитивный индикатор финансового здоровья, однако, для полной картины необходимо понимать объем таких сбережений; насколько семье хватит сбережений в случае, если вдруг исчезнут источники постоянного дохода (потеря работы вследствие разных причин, болезнь и т.п.).

В ходе опроса респондентам предлагали ответить, хватит ли сбережений семье на 3 и более месяцев, в случае потери текущих доходов. Большинство участников опроса (72%) согласились с такой формулировкой (полностью согласны и скорее согласны). 11% не согласились, что указывает на достаточно небольшой объем сбережений. 17% затруднились с ответом на этот вопрос, что, предположительно, указывает на сложности респондентов в оценке достаточности своих сбережений относительно потенциальных расходов и потребностей.

МОНИТОРИНГ ПОТРЕБЛЕНИЯ ФИНАНСОВЫХ УСЛУГ

Республика Башкортостан

Отчет об итогах мониторинга

Финансовое здоровье можно сравнить с физическим здоровьем. Оно не может быть достигнуто однажды и неизменно в дальнейшем. Финансовое здоровье - растянутый во времени процесс, требующий регулярного внимания и заботы. Как и в случае с утерей физического здоровья, люди с утерей финансового здоровья нуждаются в консультантах, помощниках, действующих в том числе на социальных (некоммерческих) основаниях.

Для определения состояния финансового здоровья граждан в Республике Башкортостан проведен мониторинг путем опроса жителей четырех крупнейших городов: Уфы, Стерлитамака, Салавата, Нефтекамска. Целью мониторинга являлось изучение основных тенденций в поведении потребителей финансовых услуг, определение проблемных вопросов, изучение самооценки гражданами собственного финансового состояния.

Среднестатистический портрет домохозяйства в Республике Башкортостан, согласно результатам опроса, соответствует следующему описанию. Это семья до 3-х человек (включая детей). Проживают в собственной недвижимости (без ипотеки). Имеют высшее образование. Имеют постоянный доход (зарплату) от 12 до 30 тыс. рублей в месяц на каждого члена домохозяйства.

Большинство домохозяйств Башкортостана являются активными пользователями финансовых услуг. В частности, 68% имеют действующие кредиты (займы), 78% имеют финансовые сбережения, 91% имеют страховые продукты и пользуются страховыми услугами.

Кредиты (займы)

Банки являются самыми востребованными кредиторами у жителей Башкортостана - 87% из тех, кто имеет кредит, взяли его в банках. На втором месте по популярности - займы у частных лиц, на третьем - займы в МФО.

Большинство заемщиков (71%) имеют не более 2-х кредитов, небольшая доля заемщиков (6%) имеет 4 и более кредитов.

По типам кредитов лидируют беззалоговые потребительские кредиты и/ или кредитные карты - 69% заемщиков имеют такие кредиты. На втором месте по популярности – автокредиты (30% заемщиков) и ипотека (22% заемщиков).

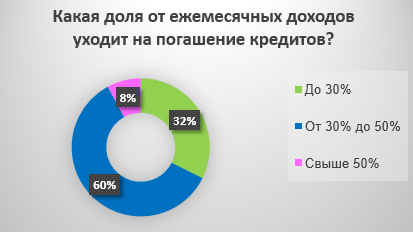

Большинство заемщиков (60%) отдает на погашение кредитов от 30% до 50% ежемесячного дохода, что характеризует средний уровень долговой нагрузки.

Всего 8% респондентов, имеющих кредиты, указали, что отдают на погашение более 50% ежемесячного дохода, что указывает на высокую долговую нагрузку и высокие риски для заемщика.

Мы сделали более детальный анализ рисковых групп заемщиков: тех, кто имеет 4 и более кредитов и тех, кто отдает на погашение кредитов более 50% месячного дохода.

Характерные признаки для группы респондентов, имеющих 4 и более кредитов:

· Большой размер домохозяйства: 4 и более человек;

· Уровень дохода: от 12 до 20 тыс. руб. в месяц на каждого члена домохозяйства;

· Отдают на погашение кредитов от 30% до 50% месячного дохода.

Характерные признаки для группы респондентов, которые отдают на погашение более 50% ежемесячного дохода:

• Большой размер домохозяйства: 4 и более человек;

• Проживают в г. Стерлитамаке или г. Салавате;

• Преимущественно молодого и среднего возраста: от 18 до 40 лет;

• Преимущественно уровень дохода: от 12 до 20 тыс. руб. в месяц на каждого члена домохозяйства;

• Имеют 2-3 кредита, преимущественно потребительский кредит/кредитную карту, автокредит, ипотечный кредит.

Гипотеза: тенденцию к принятию на себя больших кредитных рисков в Башкортостане имеют крупные домохозяйства (4 и более человек), проживающие в средних по размеру городах, преимущественно молодого и среднего возраста (до 40 лет).

Сбережения и инвестиции

Большинство респондентов (65%) имеют сбережения в виде наличных денежных средств или остатков на счетах и картах, не являющихся срочными вкладами («до востребования»). Вторым по популярности видом сбережений оказались срочные вклады, о наличии которых заявили 35% опрошенных. Ценные бумаги и другие виды сбережений, по-прежнему, используются в качестве сбережений относительно небольшим числом граждан.

В ходе опроса респондентам предлагали ответить, хватит ли сбережений семье на 3 и более месяцев, в случае потери текущих доходов. Большинство участников опроса (72%) согласились с такой формулировкой. 11% не согласились, что указывает на небольшой объем сбережений. 17% затруднились с ответом на вопрос, что, предположительно, указывает на сложности респондентов в оценке достаточности своих сбережений относительно потенциальных расходов и потребностей.

Страхование

Среди застрахованных участников опроса наиболее популярными видами страхования являются обязательное страхование ОСАГО (есть у 65% опрошенных) и добровольное медицинское страхование (есть у 66% опрошенных), которое часто предлагают работодатели в рамках социального пакета для работника. Также распространено страхование имущества кроме КАСКО (есть у 59% опрошенных).